N90 Dec J91 Feb Mar Apr May Jun Jul Aug Sep Oct Nov Dec

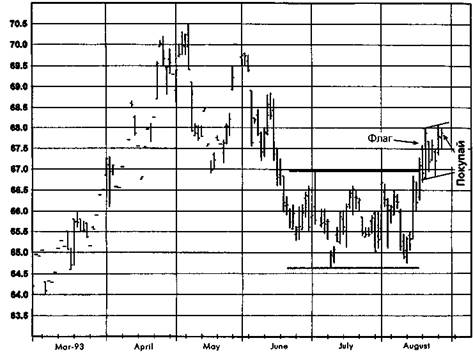

Причины открытия позиции

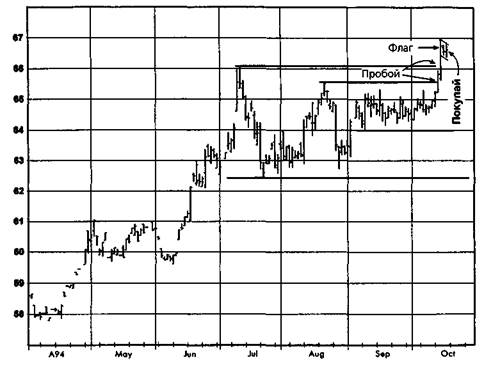

1. Устойчивый пробой верхней границы торгового диапазона.

2. Модель флага, образовавшаяся над предшествующим торговым

диапазоном.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

334 ЧАСТЬ 2. графический анализ в реальной жизни

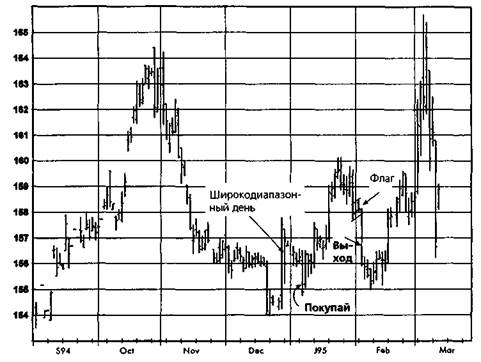

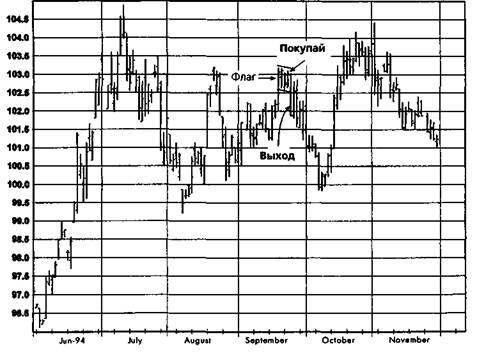

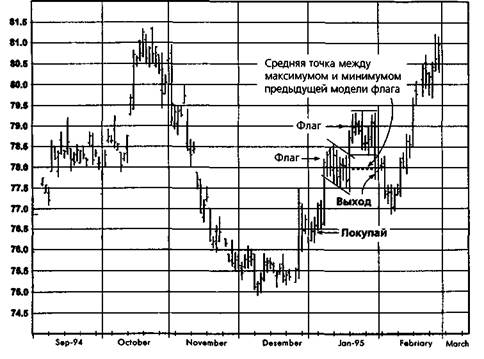

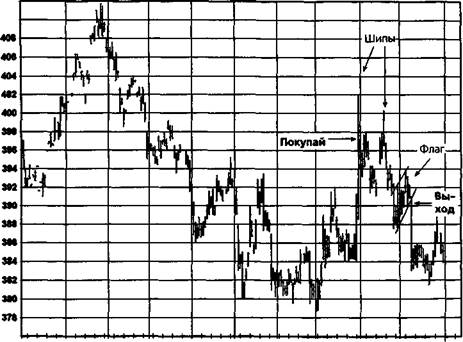

Рисунок 14.66. КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

|

| \ Середина предшествующего торгового диапазона |

| Nov |

| S94 |

| Oct |

Закрытие позиции

Позиция была ликвидирована при исполнении высоко поднятой защитной остановки. Остановка была расположена близко к верхней границе торгового диапазона, поскольку шип, остававшийся непревзойденным в течение почти двух недель, предупреждал о возможности разворота тренда вниз.

Комментарий

В данном примере закрытие позиции оказалось крайне преждевременным, поскольку после этого рынок поднялся намного выше. Хотя, как отмечалось, наличие шипа вверх являлось некоторым оправданием близкой защитной остановки, следует заметить, что последняя была поднята выше ближайшего обоснованного уровня, каким, вероятно, являлась середина предшествующего торгового диапазона. Отсюда урок: подтягивание защитных остановок ближе их обоснованного уровня нередко приводит к преждевременному закрытию хороших позиций.

ГЛАВА 14. графический анализ в реальной жизни 335

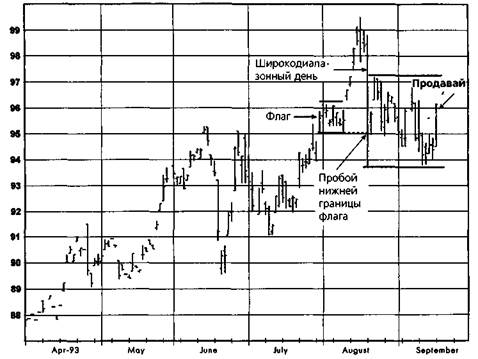

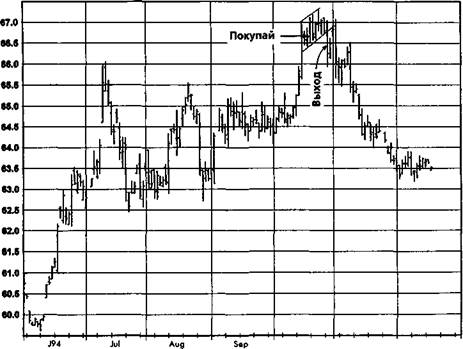

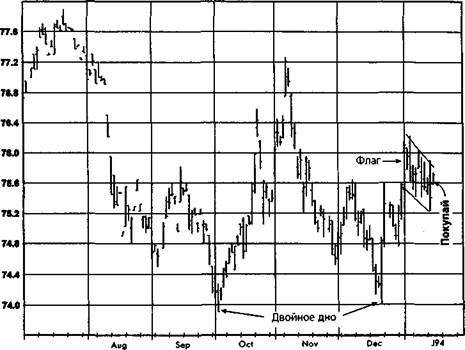

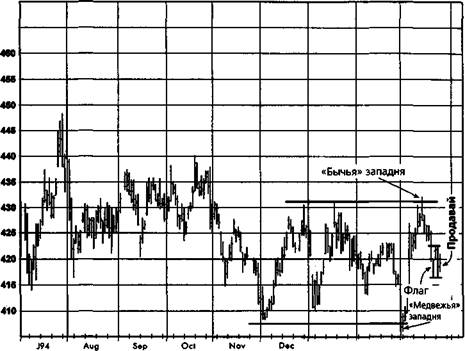

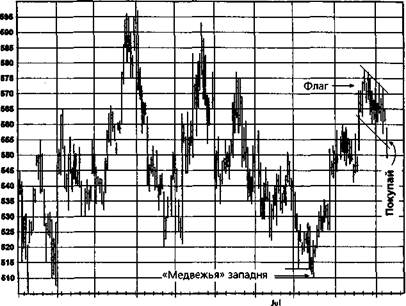

Рисунок 14.7а. ЕВРОДОЛЛАР, ДЕКАБРЬ 1994

|

| Jul Aug |

| D92 J93 Feb Mar Apr May |

Причины открытия позиции

Флаг, сформировавшийся нал продолжительным торговым диапазоном, часто является превосходным сигналом к покупке, так как способность рынка удерживать новый уровень цен после пробоя значительного уровня служит подтверждением этого пробоя.

Вы согласны или не согласны с анализом? Оцените ситуацию перел тем, как переворачивать

Страницу.

336 ЧАСТЬ 2. графический анализ в реальной жизни

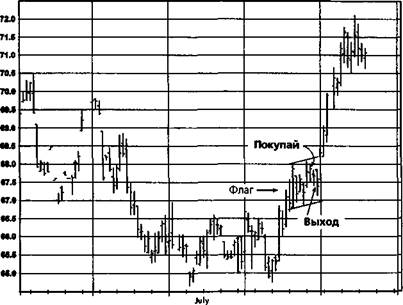

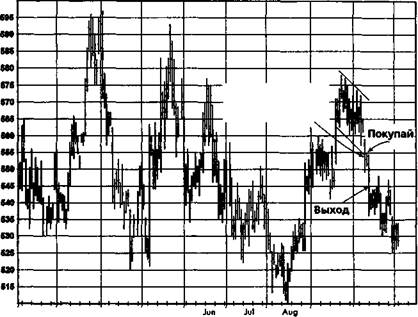

Рисунок 14.76. ЕВРОДОЛЛАР, ДЕКАБРЬ 1994

|

| Mar Apr May |

| Oct Nov |

| J93 |

| Feb |

Закрытие позиции

Позиция была ликвидирована на более высоком уровне при фиксации прибыли по денежной остановке (money management stop). Остановку держали близко из-за масштабов предыдущего подъема цен.

Комментарий

Эта сделка является хорошей иллюстрацией принципа, согласно которому рынок никогда не бывает слишком высоким для покупки (или слишком низким для продажи). Заметьте также, что, даже несмотря на открытие длинной позиции на рекордной высоте, риск удерживался на низком уровне, поскольку оказалось возможным определить сравнительно близкую обоснованную остановку. Первоначальная остановка была размешена на несколько пунктов ниже модели флага, показанной на рис. 14.7а.

ГЛАВА 14. графический анализ в реальной жизни 337

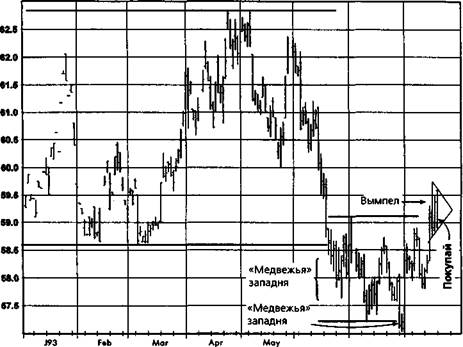

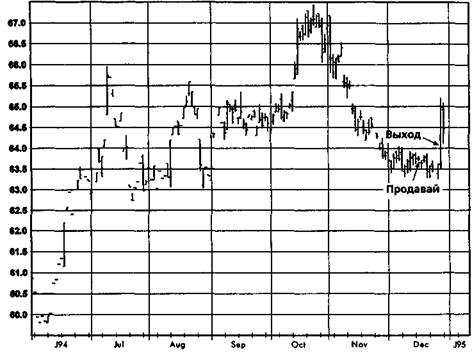

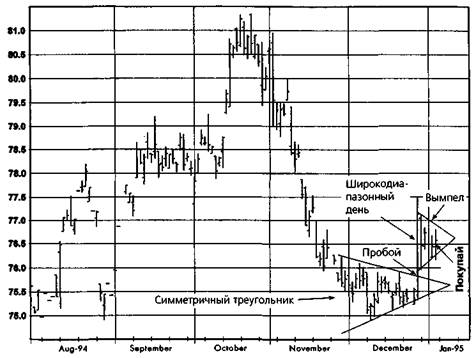

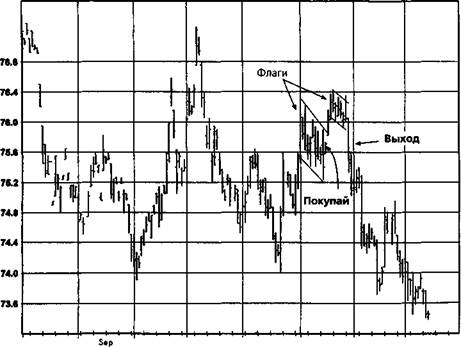

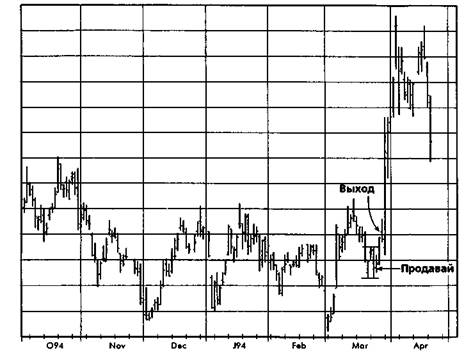

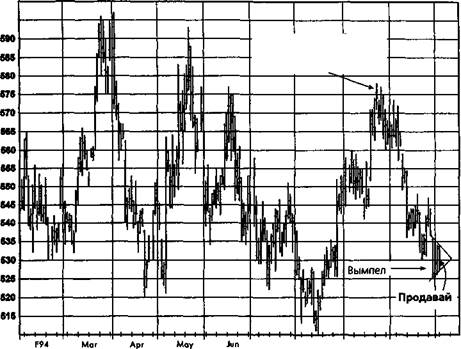

Рисунок 14.8а. ФУНТ СТЕРЛИНГОВ, ДЕКАБРЬ 1994

Причины открытия позиции

1. Устойчивый пробой верхней границы треугольника.

2. Образование вымпела вслед за пробоем треугольника.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

338 ЧАСТЬ 2. графический анализ в реальной жизни

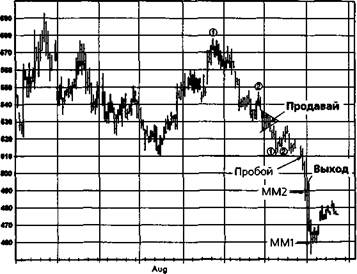

Рисунок 14.86. ФУНТ СТЕРЛИНГОВ, ДЕКАБРЬ 1994

|

| Широкодиапазонныи день - |

| Аид Sep |

А94 May Jun Jul

Oct

Nov Dec

Закрытие позиции

Позиция была ликвидирована в день с широким диапазоном вниз после приблизительного достижения ценовой цели крупного измеренного движения (ММ1).

Комментарий

Первоначально данная сделка была рекомендована за несколько недель до указанной точки покупки, причем с использованием лимитного приказа внутри модели треугольника (рис. 14.8а) в ожидании пробоя его верхней границы. Этот уровень покупки так и не был достигнут, и в конце концов было рекомендовано открыть длинную позицию по рынку. Этот шаг помог спасти значительную часть остававшегося потенциала прибыли данной сделки. Обший вывод: если рынок неспособен достичь уровня лимитного приказа и начинает двигаться в прогнозируемом направлении, то часто имеет смысл открыть несколько запоздавшую позицию при менее выгодной цене, нежели отказываться от всей идеи как от упущенной сделки.

ГЛАВА 14. графический анализ в реальной жизни 339

Этот пример также показывает, как использование метода измеренного движения в качестве индикатора уровня закрытая позиции при первых признаках убытков может помочь значительно офаничить риск потери незафиксированной прибыли.

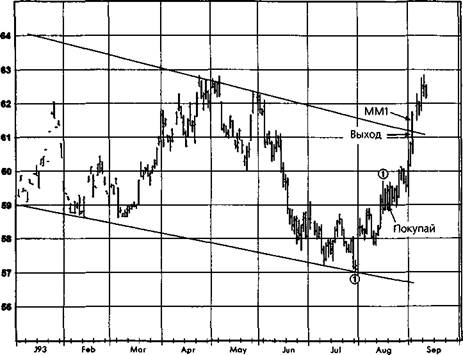

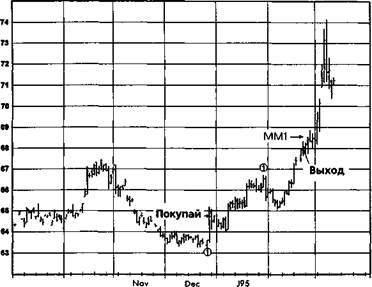

Рисунок 14.9а. ФУНТ СТЕРЛИНГОВ, МАРТ 1995

Причины открытия позиции

Лень с широким диапазоном вверх, который с лихвой перекрыл предыдущий пробой нижней фаницы треугольника, предполагал, что произошел разворот тренда. Поэтому при последующем «нырке» цен была дана рекомендация покупать в ожидании того, что декабрьский минимум устоит.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

340 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.96. ФУНТ СТЕРЛИНГОВ, МАРТ 1995

Закрытие позиции

Позиция была ликвидирована вследствие пробоя нижней границы флага.

Комментарий

Широкодиапазонные дни с закрытием, резко контрастирующим с предыдущей тенденцией, часто являются сигналами раннего предупреждения о развороте тенденции.

ГЛАВА 14. графический анализ в реальной жизни 341

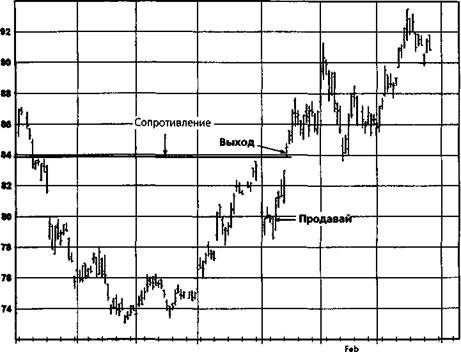

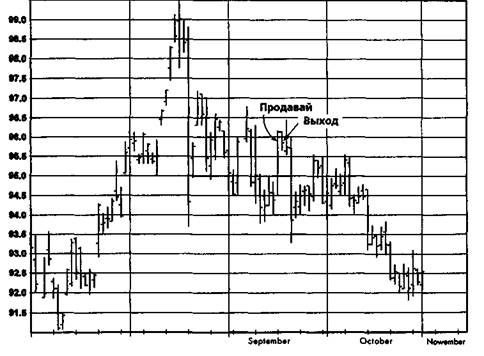

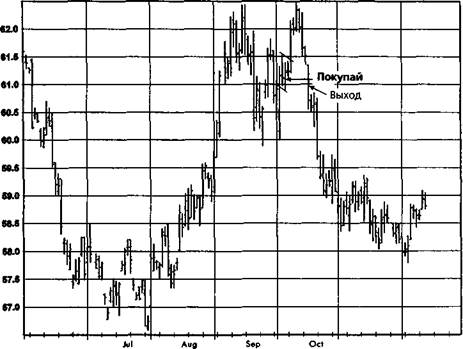

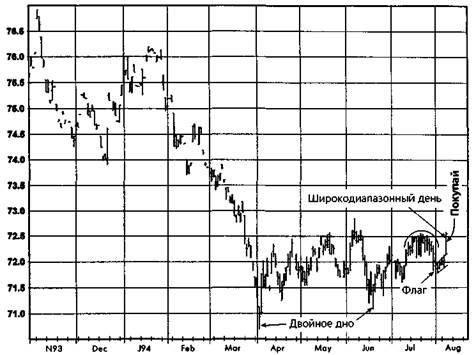

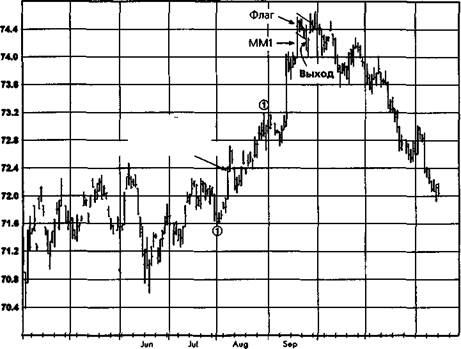

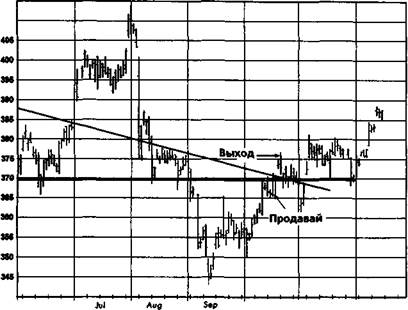

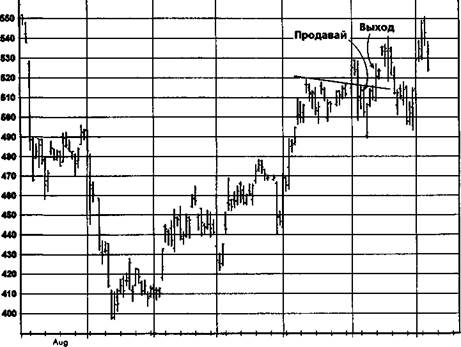

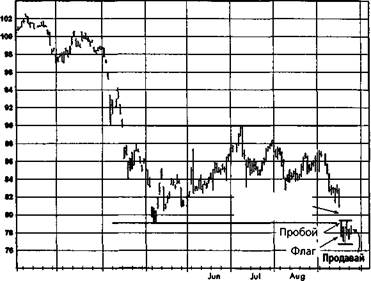

Рисунок 14.10а. ЯПОНСКАЯ ЙЕНА, ДЕКАБРЬ 1993

Причины открытия позиции

1. Неспособность цен вернуться к максимуму широкодиапазонно

го дня в течение месяца повышала вероятность того, что прой

дена важная вершина и тренд развернулся вниз.

2. Пробой нижней границы флага, сформировавшегося в начале

августа, предполагал слабость рынка.

3. Вслед за снижением котировок рынок консолидировался в го

ризонтальном торговом диапазоне — такое поведение цен обыч

но заканчивается еще одним снижением.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

342 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.106. ЯПОНСКАЯ ЙЕНА, ДЕКАБРЬ 1993

Jul-93 August

Закрытие позиции

Чтобы жестко лимитировать возможный убыток от сделки, защитная остановка на следующий же день была понижена до 10 пунктов выше цены покупки - рынок лишь слегка коснулся этого уровня.

Комментарий

Рынки редко позволяют вам зарабатывать деньги, если вы не готовы пойти на некоторый риск. Подтянув защитную остановку почти к цене покупки на следующий же день после открытия позиции, а не оставив ее на первоначальном, технически обоснованном уровне (приблизительно 75 пунктов над верхней границей зоны консолидации), я закончил выходом вблизи максимума коррекции и потерей потенциально очень выгодной сделки. Урок: не подтягивайте защитную остановку ближе самого жесткого технически обоснованного пункта, особенно сразу после открытия позиции, если на рынке не происходит ничего, что радикально меняло бы техническую картину.

ГЛАВА 14. графический анализ в реальной жизни 343

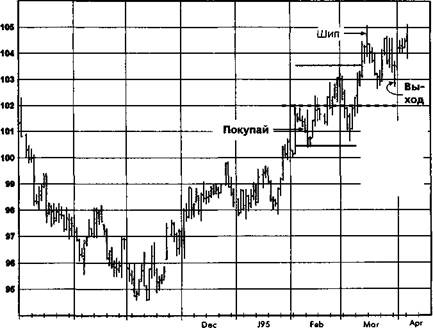

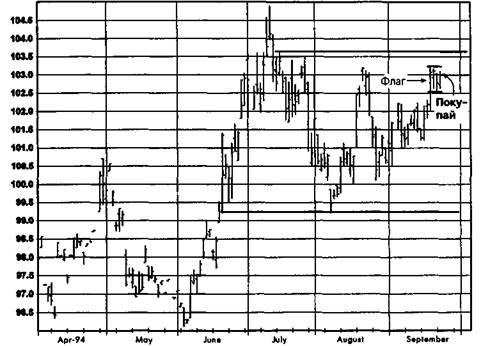

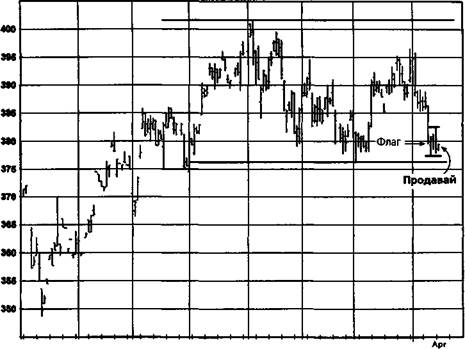

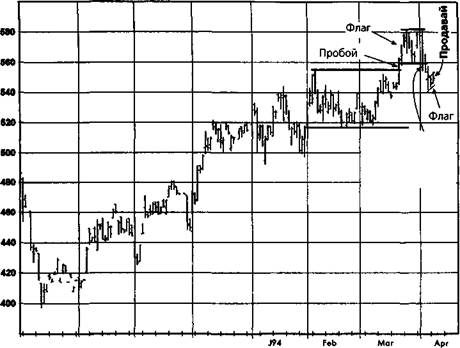

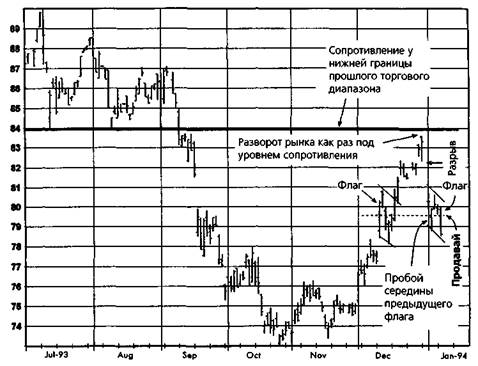

Рисунок 14. На. ЯПОНСКАЯ ИЕНА, ДЕКАБРЬ 1994

Причины открытия позиции

Модель флага, образовавшаяся вблизи верхней фаницы торгового диапазона, предполагала возможность пробоя наверх.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

344 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.116. ЯПОНСКАЯ ЙЕНА, ДЕКАБРЬ 1994

Закрытие позиции

Нижний пробой флага разрушил исходные предпосылки сделки. Комментарий

В целом, позиция должна быть ликвидирована, если исходная предпосылка перестала действовать. Следование этому принципу минимизировало убыток от данной сделки несмотря на то, что длинная позиция была открыта вблизи вершины рынка.

ГЛАВА 14. графический анализ в реальной жизни 345

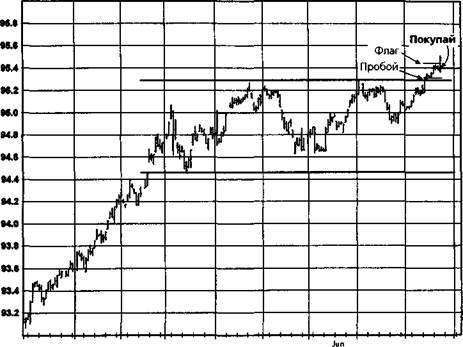

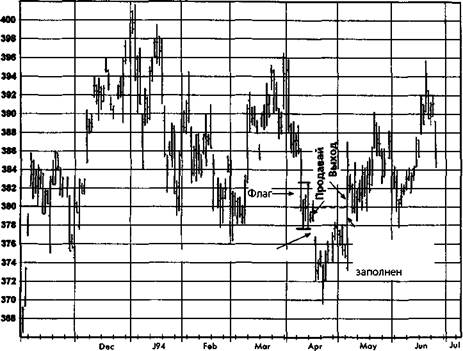

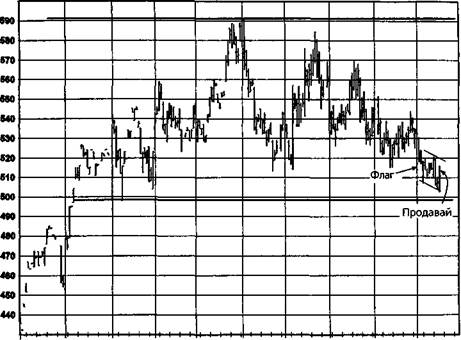

Рисунок 14.12а. ЯПОНСКАЯ ЙЕНА, МАЙ 1995

Причины открытия позиции

Флаг, образовавшийся под нижней границей продолжительного и широкого торгового диапазона, предупреждал о приближаюшемся снижении котировок.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

346 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.126. ЯПОНСКАЯ ИЕНА, МАЙ 1995

|

Nov-94

December

Jan-95

February

March

Закрытие позиции

Последующий пробой модели флага вверх, в направлении, противоположном ожидаемому, противоречил исходной предпосылке данной сделки.

Комментарий

Лаже надежные модели работают не всегда. Хотя модель флага, образовавшаяся под продолжительным торговым диапазоном, часто является великолепным сигналом к продаже, в данном случае сделка была убыточной. Однако, встретив на графике цены подобную формацию в будущем, я снова открыл бы короткую позицию, поскольку в целом данные фигуры дают надежные сигналы. Не забывайте, что графический анализ — это игра процентов, а не абсолютных величин.

Еще раз обратите внимание на то, что закрытие позиции при первом признаке нарушения исходной предпосылки сделало убыток очень незначительным несмотря на то, что в данном случае короткая позиция была открыта как раз у значительного минимума рынка.

ГЛАВА 14. графический анализ в реальной жизни 347

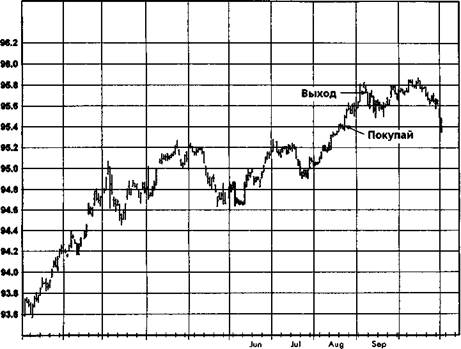

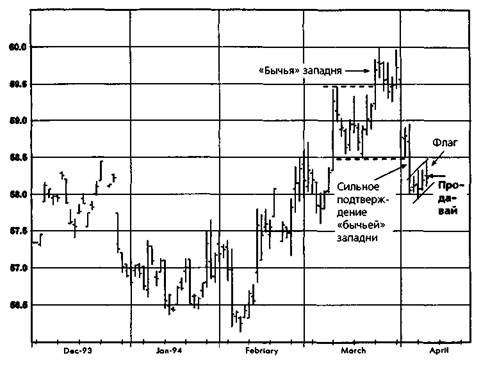

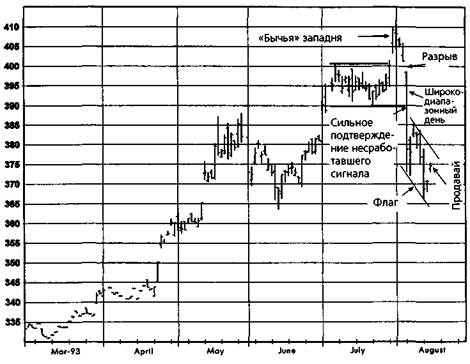

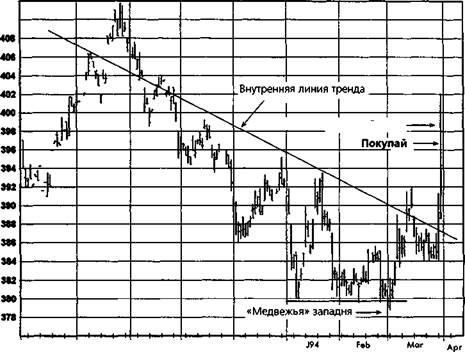

Рисунок 14.1 За. НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1993

|

| Jun |

| Jul Aug |

Причины открытия позиции

1. «Медвежья» запгшня относительно как широкого торгового ди

апазона ноября 1992 г. — июня 1993 г. (показан начиная с ян

варя), так и узкого торгового диапазона с середины июня по

июль.

2. Образование вымпела после подтверждения «медвежьей» запад

ни.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

348 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.136. НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1993

Закрытие позиции

Фиксация прибыли в ходе ненарушенной повышательной тенденции в ожидании близкого сопротивления, основанного на ценовой цели измеренного движения и верхней границе понижательного трендово-го коридора.

Комментарий

В этом примере закрытие позиции даже без намека на разворот тренда оказалось верным решением. (Сентябрьский пик оказался относительным максимумом.) Однако здесь трудно делать какие-либо обобщения, поскольку фиксация прибыли в разгар благоприятной тенденции часто может иметь результатом преждевременный выход из выгодных сделок.

ГЛАВА 14. графический анализ в реальной жизни 349

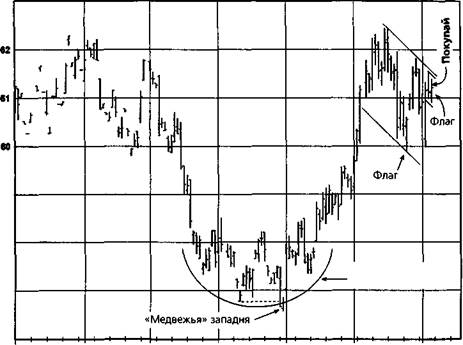

Рисунок 14.14а. НЕМЕЦКАЯ МАРКА, ДЕКАБРЬ 1993

| Закругленное дно (или блюдце) |

Арг-93

Арг-93

May June July

August

September October

Причины открытия позиции

1. Закругленная ценовая основа и минимум в виде «медвежьей»

западни давали основания предположить, что произошел значи

тельный разворот тренда.

2. Как узкий, так и широкий флаги предупреждают о возможнос

ти пробоя наверх.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

350 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.146. НЕМЕЦКАЯ МАРКА, ДЕКАБРЬ 1993

|

| Nov |

| Dec |

| Jun-93 |

Закрытие позиции

Хотя первоначально рынок действительно прорвался вверх, эта тенденция не получила развития, и последующий откат ниже середины предшествовавшего флага предполагал слабость рынка.

Комментарий

Закрытие позиции при первых признаках технического сбоя удержал убыток от сделки на очень низком уровне.

ГЛАВА 14. графический анализ в реальной жизни 351

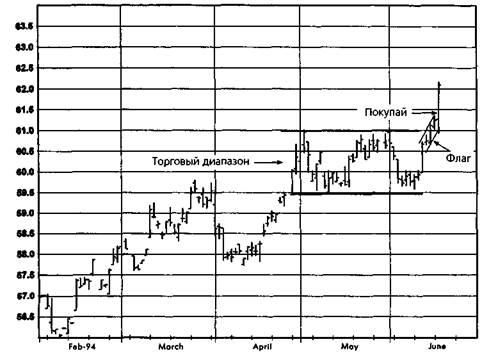

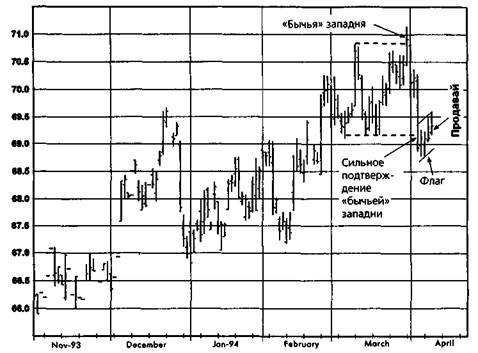

Рисунок 14.15а. НЕМЕЦКАЯ МАРКА, ИЮНЬ 1994

Причины открытия позиции

1. Сильное подтверждение «бычьей» западни.

2. Флаг, сформировавшийся после движения цен вниз, предпола

гал, что следующее колебание цен тоже будет направлено вниз.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

352 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.156. НЕМЕЦКАЯ МАРКА, ИЮНЬ 1994

Закрытие позиции

Пробой флага в направлении, противоположном ожидаемому, говорит о развороте тренда наверх.

Комментарий

Хотя своевременное закрытие позиции сделало убыток незначительным, пробой в направлении, противоположном ожидаемому, можно было использовать для того, чтобы развернуть, а не просто ликвидировать короткую позицию.

ГЛАВА 14. графический анализ в реальной жизни 353

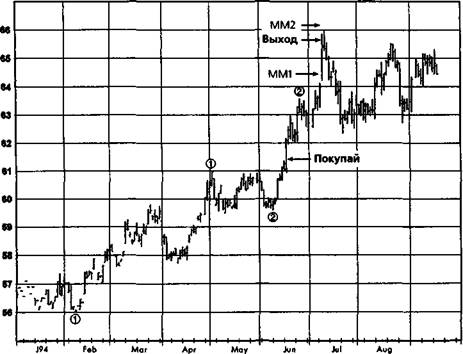

Рисунок 14.16а. НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1994

Причины открытия позиции

1. Флаг, образовавшийся у верхней границы торгового диапазо

на, является типично «бычьей» формацией.

2. Пробой верхней границы флага.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

354 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.166. НЕМЕЦКАЯ МАРКА, СЕНТЯБРЬ 1994

|

| Sep |

Закрытие позиции

Позиция была ликвидирована после достижения целевого уровня прибыли. Точка фиксации прибыли была установлена в зоне между двумя целями измеренного движения (ММ1 и ММ2).

Комментарий

Хотя в последующем рынок поднялся намного выше точки закрытия позиции (не показано), тем не менее налицо важное преимущество в фиксации прибыли по достижении крупного ориентира. В частности, фиксация прибыли, когда важная цель достигнута, особенно если это произошло быстро, устраняет опасность оказаться выбитым из сделки в случае временного разворота, подобного тому, что случился в июле, пусть даже в последующем цены идут еще выше.

ГЛАВА 14. графический анализ в реальной жизни 355

Рисунок 14.17а. НЕМЕЦКАЯ МАРКА, ДЕКАБРЬ 1994

Причины открытия позиции

1. Устойчивый пробой верхних фаниц как узкого, так и широко

го торговых диапазонов.

2. Флаг, образовавшийся после пробоя торговых диапазонов.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

356 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.176. НЕМЕЦКАЯ МАРКА, ДЕКАБРЬ 1994

|

| Nov |

| Oct |

| Dec |

Закрытие позиции

Позиция была ликвидирована, поскольку пробой модели флага в направлении, противоположном ожидаемому, давал основания предполагать, что произошел разворот тренда вниз.

Комментарий

Заметьте, как использование краткосрочного флага в качестве ориентировочного уровня размещения защитной остановки минимизировало убыток, несмотря на то, что длинная позиция была открыта вблизи максимума рынка.

ГЛАВА 14. графический анализ в реальной жизни 357

Рисунок 14,18а. НЕМЕЦКАЯ МАРКА, МАРТ 1995

Причины открытия позиции

Узкая консолидационная модель, образовавшаяся после резкого падения цен, предполагала вероятное продолжение понижательной тенденции.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

358 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.186. НЕМЕЦКАЯ МАРКА, МАРТ 1995

Закрытие позиции

Пробой модели в направлении, противоположном ожидаемому, нарушил исходные предпосылки сделки.

Комментарий

Закрытие позиции при первых признаках нарушения предпосылок сделки сократило возможный убыток.

ГЛАВА 14. графический анализ в реальной жизни 359

Рисунок 14.19а. НЕМЕЦКАЯ МАРКА, МАРТ 1995

Причины открытия позиции

1. Пробой узкой консолидаиионной модели в направлении, про

тивоположном ожидаемому, предполагал разворот вверх. (Та же

самая причина, по которой была ликвидирована предыдущая по

зиция - см. рис. 14.186.)

2. Широкодиапазонный день вблизи относительного минимума ча

сто является сигналом раннего предупреждения о развороте

тенденции.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

360 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.196. НЕМЕЦКАЯ МАРКА, МАРТ 1995

|

| S94 |

| Oct |

| Feb |

| Mar |

Закрытие позиции

Позиция была ликвидирована при исполнении приказа на остановку, перенесенного высоко наверх вследствие близости ценовой цели измеренного движения.

Комментарий

Эта сделка является превосходным примером необходимости быстро разворачивать торговую стратегию, если рыночные условия меняются. Всего за два дня до открытая этой длинной позиции я был «медведем» и открыл короткую позицию (рис. 14.186). Однако те же факторы, которые предполагали короткую продажу, также поддержали и идею длинной позиции. К сожалению, чаше всего необходимость подобных разворотов позиции бывает очевидна только задним числом.

В данном примере выход из выигрышной позиции из-за близости важной ценовой цели привел к потере значительного дальнейшего подъема цен. Иногда закрытие позиции вблизи ориентира является правильным решением (рис. 14.86 и!4.16б); в других случаях правильнее воздержаться от каких-либо действий и спокойно наблюдать за ростом своей прибыли, как было в этом примере.

ГЛАВА 14. графический анализ в реальной жизни 361

Рисунок 14.20а. ШВЕЙЦАРСКИЙ ФРАНК, СЕНТЯБРЬ 1993

Причины открытия позиции

Флаг, образовавшийся над торговым диапазоном, предполагал вероятное продолжение роста цен.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

362 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.206. ШВЕЙЦАРСКИЙ ФРАНК, СЕНТЯБРЬ 1993

|

| August |

| Moy-93 |

| June |

| September |

Закрытие позиции

Подъем защитной остановки очень близко к цене покупки вскоре после открытия позиции с целью ограничения возможного убытка.

Комментарий

Первоначальная остановка, поставленная при открытии позиции, так никогда и не была достигнута. Подтягивание защитной остановки слишком близко закончилось тем, что потенциально очень прибыльная сделка была ликвидирована с убытком. Дело в том, что защитная остановка была поднята выше ближайшего обоснованного уровня (нижней границы флага, показанного на рис. 14.20а и 14.206).

Урок состоит в том, что остановку нельзя помещать настолько близко к уровню открытия позиции, что ее исполнение происходит в условиях, когда исходная предпосылка сделки все еще остается в силе. Так, демонстрируемая позиция основывалась главным образом на модели флага, образовавшейся над предшествующим торговым диапазоном. Поскольку поднятая остановка (но не первоначальная остановка) находилась внутри этой модели, то она не имела никакого технического смысла.

ГЛАВА 14. графический анализ в реальной жизни 363

Рисунок 14.21а. ШВЕЙЦАРСКИЙ ФРАНК, ИЮНЬ 1994

Причины открытия позиции

1. Сильное подтверждение «бычьей» западни.

2. Модель флага, образовавшаяся после подтверждения «бычьей»

западни.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

364 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.216. ШВЕЙЦАРСКИЙ ФРАНК, ИЮНЬ 1994

|

| May |

| Jun |

| J94 |

| D93 |

Закрытие позиции

Позиция ликвидирована вследствие пробоя флага в направлении, противоположном ожидаемому.

Комментарий

Хотя эта сделка завершилась как убыточная, на мой взгляд, здесь не было торговой ошибки ни при открытии, ни при закрытии позиции. Исходная предпосылка сделки все еще представляется обоснованной, даже если смотреть задним числом, и позиция была закрыта при первых признаках сбоя, что позволило минимизировать убыток. Не следует путать убыточные сделки с торговыми ошибками. Убыточные сделки являются совершенно нормальным делом (на самом деле, они неизбежны) до тех пор, пока трейдер руководствуется обоснованным планом торговли. Убыточные сделки, являющиеся результатом следования методике, которая в среднем выигрывает, не мешают достижению конечного успеха в торговле, а торговые ошибки (даже при выигрышных сделках) ведут к разорению.

ГЛАВА 14. графический анализ в реальной жизни 365

Рисунок 14.22а. ШВЕЙЦАРСКИЙ ФРАНК, МАРТ 1995

Причины открытия позиции

1. Пробой верхней границы симметричного треугольника

2. Лень с широким диапазоном вверх вблизи минимума, последо

вавшего за крупной понижательной тенденцией.

3. Образование вымпела после роста котировок.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

366 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.226. ШВЕЙЦАРСКИЙ ФРАНК, МАРТ 1995

Закрытие позиции

Пробой нижней границы флага и откат ниже середины предыдущего флага представляли собой краткосрочный провал цен.

Комментарий

Очень большой широкодиапазонный день с закрытием вблизи дневного максимума, происходящий после длинной понижательной тенденции, часто является важным сигналом разворота.

ГЛАВА 14. графический анализ в реальной жизни 367

Рисунок 14.23а. КАНАДСКИЙ ДОЛЛАР, МАРТ 1994

|

| J93 |

Причины открытия позиции

1. Двойное дно.

2. Образование флага после подъема цен.

Вы согласны или не согласны с анализом? Оцените ситуацию перел тем, как переворачивать

Страницу.

368 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.236. КАНАДСКИЙ ДОЛЛАР, МАРТ 1994

|

| Мог |

| А93 |

| Oct |

| Dec |

| J94 |

| Feb |

| Nov |

Закрытие позиции

Нижний пробой модели флага предполагал слабость рынка. Комментарий

Несмотря на то что данная сделка вела к катастрофе, если бы позиция оставалась открытой, своевременный вход и выход, основанные на краткосрочных моделях (флагах), обеспечили почти безубыточный исход - неплохо, учитывая, что разворот рынка вниз произошел спустя три дня после рекомендации покупать.

ГЛАВА 14. графический анализ в реальной жизни 369

Рисунок 14.24а. КАНАДСКИЙ ДОЛЛАР, СЕНТЯБРЬ 1994

Причины открытия позиции

1. Двойное дно.

2. Закругленная модель пробита вверх.

3. Пробой флага в направлении, противоположном ожидаемому.

4. Лень с широким диапазоном вверх.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

370 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.246. КАНАДСКИЙ ДОЛЛАР, СЕНТЯБРЬ 1994

|

| Покупай (сентябрьский контракт) |

| Nov |

| А94 |

| Oct |

| Dec |

| May |

Закрытие позиции

1. После достижения цели измеренного движения (ММ1) защитная

остановка была подтянута очень близко.

2. Пробой флага вниз послужил сигналом кратковременной сла

бости рынка.

Комментарий

Ликвидация позиции при первых признаках слабости рынка после того, как была достигнута цель измеренного движения, позволила продать контракт вблизи максимума и предотвратила потерю значительной части прибыли от данной сделки.

ГЛАВА 14. графический анализ в реальной жизни 371

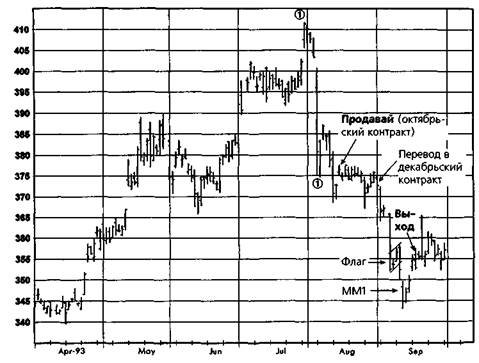

Рисунок 14.25а. ЗОЛОТО, ОКТЯБРЬ 1993

Причины открытия позиции

1. Подтвержденная вершина «бычьей» западни.

2. Незаполненный нижний разрыв.

3. День с широким диапазоном вниз.

4. Образование флага после падения цен.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

|

| 372 ЧАСТЬ 2. графический анализ в реальной жизни |

| Рисунок 14.256. ЗОЛОТО, ОКТЯБРЬ 1993 |

Закрытие позиции

1. После достижения цели измеренного движения (ММ1) защитная

остановка была подтянута очень близко.

2. Рост цен выше середины предшествующего флага явился пер

вым признаком возможного разворота тенденции.

Комментарий

Подтвержденная «бычья» западня является одним из самых надежных графических сигналов важного разворота тренда. Также заметьте, что достижение цели измеренного движения может служить сигналом к подтягиванию защитной остановки очень близко к текущим рыночным ценам - этот шаг позволит сохранить значительную часть прибыли, оставляя вместе с тем возможность получения дополнительной прибыли, если цены продолжат движение в том же направлении (чего в данном случае не наблюдалось).

ГЛАВА 14. графический анализ в реальной жизни 373

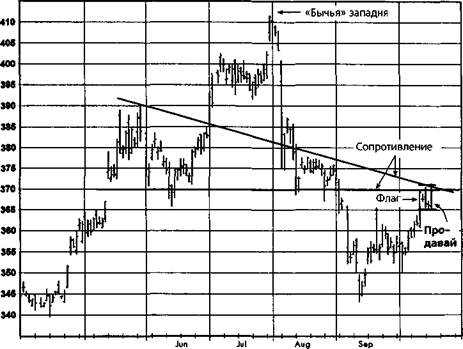

Рисунок 14.26а. ЗОЛОТО, ДЕКАБРЬ 1993

|

| Oct |

| А93 |

| May |

Причины открытия позиции

1. Классическая фигура «бычьей» западни давала основание пред

положить, что произошел разворот тренда с большой вероятно

стью дальнейшего падения цен в течение двух и более месяцев.

2. Ценовая коррекция подошла к зоне сопротивления, обусловлен

ной как внутренней трендовой линией, так и уровнем, на кото

ром расположены несколько прошлых относительных миниму

мов.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

374 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.266. ЗОЛОТО, ДЕКАБРЬ 1993

|

| Nov |

| Dec |

| Oct |

| J93 |

Закрытие позиции

Позиция была ликвидирована вслед за значительным пробоем двух вышеупомянутых линий сопротивления.

Комментарий

Хотя для открытия позиции имелся ряд серьезных оснований, существовал и сильный негативный фактор: наличие флага предполагало, что цены пойдут вверх (см. рис. 14.26а). Я проигнорировал это соображение, полагая, что перечисленные выше «медвежьи» факторы возобладают. Это предположение оказалось неверным. Возможно, урок здесь состоит в том, чтб, по-видимому, лучше пропускать сделки, где не стыкуются важные элементы головоломки. Иными словами, в ситуациях, когда имеются сильные противоречивые сигналы, подаваемые различными индикаторами, лучше всего не входить в рынок.

Обратите внимание на то, что подтягивание защитной остановки на уровень открытия предыдущей короткой позиции (рис. 14.256) вследствие того, что была достигнута цель измеренного движения, помогло предотвратить потерю значительной части прибыли предыдущей сделки.

ГЛАВА 14. графический анализ в реальной жизни 375

Рисунок 14.27а. ЗОЛОТО, ИЮНЬ 1994

|

| Mar |

| Feb |

| J94 |

| Sep Oct Nov Dec |

Причины открытия позиции

Флаг, образовавшийся вблизи нижней границы широкого торгового диапазона, свидетельствовал о большой вероятности пробоя вниз.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

376 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.276. ЗОЛОТО, ИЮНЬ 1994

|

| \ Разрыв при пробое уровня |

| Разрыв при пробое уровня |

| N93 |

Закрытие позиции

Возврат к середине флага (пунктирная линия) после разрыва при пробое нижней границы торгового диапазона указывало на вероятность разворота вверх.

Комментарий

Обратите внимание на то, что хотя графическая модель, на основе которой была открыта позиция, оказалась недостоверной в предсказании долгосрочного направления рынка, она точно указала направление следующего колебания цен. Это позволило использовать технически обоснованную остановку (уровень цен как раз над серединой флага, использованного в качестве сигнала открытия позиции), которая минимизировала убыток по сделке. Этот пример иллюстрирует одно из главных свойств флага (и вымпела) как сигнала к открытию и закрытию позиций: если в конечном счете эти модели дают ложные сигналы, они часто позволяют удержать убытки на низком уровне.

ГЛАВА 14. графический анализ в реальной жизни 377

Рисунок 14.28а. ЗОЛОТО, ИЮНЬ 1995

|

| Широкодиапазонныи день |

| Oct |

| А94 Sep |

| Nov Dec |

Причины открытия позиции

1. Впадина в виде «медвежьей» западни.

2. Верхний пробой протяженной внутренней линии тренда.

3. Широкодиапазонный день вверх.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

378 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.286. ЗОЛОТО, ИЮНЬ 1995

А94 Sap Oct Nov Dec J94 Feb Mar Apr May

А94 Sap Oct Nov Dec J94 Feb Mar Apr May

Закрытие позиции

1. ива верхних шипа предполагали возможный разворот цен вниз.

2. Нижний пробой флага сигнализировал о потенциале сниже

ния цен.

Комментарий

Никакая комбинация графических моделей, сколь бы многообещающей она ни была, не является безотказной. В этом примере сочетание «медвежьей» западни после продолжительного снижения цен, значительного пробоя протяженной внутренней трендовой линии и широкодиапазонного дня вверх несомненно выглядело как превосходный сигнал к покупке. Однако последующее поведение цен показало, что сделка была ошибочной. Этот пример подчеркивает важность гибкого изменения мнения о рынке, независимо от степени убежденности в предыдущем сценарии.

ГЛАВА 14. графический анализ в реальной жизни 379

Рисунок 14.29а. ПЛАТИНА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

|

| Feb |

| J94 |

| Mar |

Причины открытия позиции

1. Небольшой пробой верхней границы продолжительного широ

кого торгового диапазона и падение цен сразу после этого пред

полагали разворот типа «бычьей» западни.

2. Флаг, образовавшийся после снижения цен, предполагал, что

следующее движение цен также будет направлено вниз.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

380 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.296. ПЛАТИНА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

|

| 460 465 450 446 440 435 430 425 420 416 410 |

Закрытие позиции

Последующий пробой флага наверх нарушил одну из основных предпосылок сделки.

Комментарий

Позиция была поистине ужасной: рынок шел вверх семь дней подряд после того, как была открыта короткая позиция, и за это непродолжительное время прибавил почти 12 % к стоимости контракта. Тем не менее выход при первых признаках несостоятельности предпосылок сделки привел к минимально возможным убыткам. Удержание убытков на низком уровне, когда вы ошиблись, важнее для конечного успеха в биржевой торговле, чем необыкновенное мастерство в выборе сделок.

ГЛАВА 14. графический анализ в реальной жизни 381

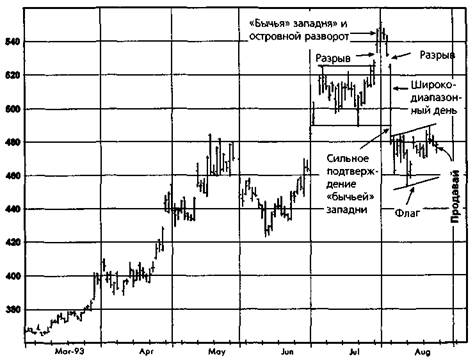

Рисунок 14.30а. СЕРЕБРО, ДЕКАБРЬ 1993

Причины открытия позиции

1. Подтвержденная «бычья» западня.

2. Островной разворот.

3. Широкодиапазонный день вниз.

4. Флаг, образовавшийся после снижения цен.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

|

| 382 ЧАСТЬ 2. графический анализ в реальной жизни |

| Рисунок 14.306. СЕРЕБРО, ДЕКАБРЬ 1993 |

Закрытие позиции

Позиция ликвидирована через два дня после открытия позиции из-за чрезмерного понижения защитной остановки.

Комментарий

Позиция попала точно в цель, но я не захотел продолжать использовать технически обоснованную защитную остановку (размешенную по крайней мере на 5 центов выше верхней границы флага). Пониженная остановка, поставленная как раз посредине модели флага, конечно, была абсолютно бессмысленной с технической точки зрения. Между прочим, аналогичные сделки на рынках золота (рис. 14.25а и 14.256) и платины (не показаны), где действительно использовались обоснованные остановки, оказались очень прибыльными. Урок: часто очень трудно удерживать хорошую позицию, если вы не желаете допустить достаточный риск.

ГЛАВА 14. графический анализ в реальной жизни 383

Рисунок 14.31а. СЕРЕБРО, МАРТ 1994

|

| Сопротивление на уровне прошлого разрыва |

| Островной разворот |

| «Бычья»западня про-Менее значимое >*fli давайсопротивление |

| J94 |

| J93 |

| Dec |

| Nov |

Причины открытия позиции

1. Подъем остановился как раз под уровнем сопротивления, нахо

дящегося на верхней фанице разрыва, завершившего модель ос

тровного разворота.

2. Пик подъема стал «бычьей» западней.

3. Короткая позиция инициирована на подходе к уровню сопро

тивления, обусловленному прошлыми относительными максиму

мами.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

384 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.316. СЕРЕБРО, МАРТ 1994

|

| Fob |

| Sep |

| Oct |

| Nov |

| Dec |

| Jon-94 |

Закрытие позиции

Пробой линии сопротивления и приближение к уровню предыдущего пика подсказывали, что предположение о «бычьей» западне было необоснованным.

Комчентарий

Закрытие позиции при первом признаке того, что исходная предпосылка сделки нарушена, помогло минимизировать убыток.

ГЛАВА 14. графический анализ в реальной жизни 385

Рисунок 14.32а. СЕРЕБРО, МАЙ 1994

|

| Пробой в направлении, противоположном ожидаемому |

| Oct |

| Nov |

| S93 |

| Dec |

Причины открытия позиции

1. Обычно флаг, образовавшийся над торговым диапазоном, ведет

к пробою наверх. В данном случае пробой цен вниз, в направ

лении, противоположном ожидаемому, предполагал потенциаль

ный разворот тенденции.

2. Флаг, образовавшийся после небольшого колебания цен вниз,

предполагал, что следующее движение цен также пойдет вниз.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

386 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.326. СЕРЕБРО, МАЙ 1994

|

| May |

| Nov |

| Oct |

| Dec |

| S93 |

Закрытие позиции

Коррекция выше максимума последнего флага явилась сигналом к росту цен в краткосрочной перспективе.

Комментарий

Эта сделка показывает, как модель флага может быть использована для точной настройки момента открытия и закрытая позиции: в нашем примере это обеспечило прибыль несмотря на то, что первоначальная идея сделки в долгосрочном плане оказалась неправильной. Эта сделка иллюстрирует также более общий принцип: успех в графическом анализе больше зависит от правильного реагирования на поведение цен, чем от правильного прогнозирования направления движения рынка.

ГЛАВА 14. графический анализ в реальной жизни 387

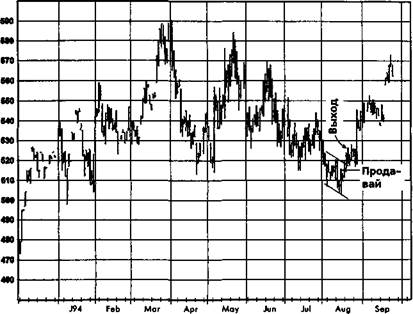

Рисунок 14.33а. СЕРЕБРО, СЕНТЯБРЬ 1994

N93 Dec J94 Feb Mar Apr May Jun Jul Aug

Причины открытия позиции

Модель флага, образовавшаяся у нижней границы продолжительного и широкого торгового диапазона, часто является превосходным сигналом к продаже.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

388 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.336. СЕРЕБРО, СЕНТЯБРЬ 1994

|

| Dec |

Закрытие позиции

Пробой флага наверх нарушил исходную предпосылку сделки. Комментарий

Надежная графическая модель вовсе не обязана давать правильный результат более чем в 50 % случаев. Напротив, доля правильных сделок, согласно данной модели, может быть ниже 50 %. Например, когда модель, которая обусловила данную сделку, - флаг вблизи нижней границы торгового диапазона - оказывается верной, она позволяет трейдеру заработать на сильном движении цен вниз. С другой стороны, когда она ошибочна, то признаки сбоя обнаруживаются быстро -небольшой пробой флага наверх. Иными словами, работа с этой моделью естественным образом обеспечивает намного большую среднюю прибыль от выигрышных сделок, чем средние убытки от проигрышных сделок. Следовательно, данная модель может быть прибыльным инструментом, даже если она чаше дает ложные сигналы, чем правильные.

В целом, было бы ошибкой концентрировать внимание на доле выигрышных сделок, обусловленных использованием какой-то системы

ГЛАВА 14. графический анализ в реальной жизни 389

или методологии. Ключевым фактором является ожидаемая прибыль в расчете на одну сделку. (Ожидаемая прибыль на одну сделку равна процентной доле выигрышных сделок, умноженной на среднюю прибыль от одной выигрышной сделки, минус процент проигрышных сделок, умноженный на средний убыток от проигрышной сделки.)

Рисунок 14.34а. СЕРЕБРО, ДЕКАБРЬ 1994

| F94 Мог |

| Jun |

| Аид |

| Sep |

| Oct |

| J94 |

Apr May

Причины открытия позиции

1. Устойчивая «медвежья» западня предполагала, что рынок раз

вернулся наверх.

2. Модель флага, образовавшаяся после подъема цен, указывала

на то, что их следующее движение будет направлено вверх.

3. Покупка инициирована вблизи уровня поддержки, обусловлен

ного нижней границей флага.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

390 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.346. СЕРЕБРО, ДЕКАБРЬ 1994

| Пробой в направлении, противоположном ожидаемому |

| Sep Oct Nov |

F94 Мог Apr May

F94 Мог Apr May

Закрытие позиции

Пробой модели флага в направлении, противоположном ожидаемому, явно означал, что идея сделки была ошибочной.

Комментарий

Когда рынок ведет себя не так, как ожидалось, - выходи! Хотя убыток по этой конкретной сделке был сравнительно небольшим ($500), некоторые читатели, возможно, захотят узнать, нельзя ли было сделать убыток еще меньшим, закрыв позицию ближе к точке пробоя в направлении, противоположном ожидаемому. Может быть, и да, но только ненамного. В целом, нельзя считать хорошей идеей размещение защитных остановок слишком близко к критическим пунктам. Например, что касается модели флага, то его форма может меняться по мере развития событий или модель может быть проколота однодневным шипом без какого-либо продолжения. В обоих случаях размещение остановки очень близко к точке пробоя может привести к ликвидации позиции, даже если, в конечном счете, флаг не будет пробит вниз и первоначальная идея сделки окажется удачной.

ГЛАВА 14. графический анализ в реальной жизни 391

Рисунок 14.35а. СЕРЕБРО, ДЕКАБРЬ 1994

|

| Слабость рынка вблизи верхней границы годового торгового диапазона |

| Oct Nov |

| S,p |

| Jul |

| Аид |

Причины открытия позиции

1. Предыдущий подъем цен завершился вблизи верхней границы

годового торгового диапазона, что свидетельствовало о возмож

ном начале сильного падающего тренда.

2. Модель вымпела вблизи нижней границы торгового диапазона

указывала на потенциал дальнейшего падения цены.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

392 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.356. СЕРЕБРО, ДЕКАБРЬ 1994

| Nov |

| Sep |

| Oct |

| Dec |

| Jul |

М94 Jun

М94 Jun

Закрытие позиции

После того как была достигнута ближайшая цель измеренного движения (ММ2), защитная остановка была перенесена очень близко к рыночным ценам.

Комментарий

Предыдущие иллюстрации содержали много примеров сделок, которые оказались проифышными, но не базировались на каких-либо торговых ошибках (по крайней мере, на мой взгляд). Ирония состоит в том, что данная сделка, которая оказалась весьма выигрышной, основывалась на крупной торговой ошибке. В частности, несмотря на почти непрерывное движение рынка в прогнозируемом направлении, остановка была подтянута столь близко, что позиция была ликвидирована благодаря незначительной ценовой флуктуации. Всего лишь через два дня прибыль от сделки могла почти удвоится!

Читателя, возможно, заинтересует, не было ли достижение цели измеренного движения (ММ2) теоретическим оправданием использования очень близкой остановки независимо от конечного результата. Хотя подобный вывод в целом справедлив, здесь есть три важных исключения:

1. Имелась другая, более значимая цель измеренного движения (ММ1), которая указывала на потенциал дальнейшего снижения

ГЛАВА 14. графический анализ в реальной жизни 393

цен, хотя вначале рынок ненадолго остановился у ближайшей цели измеренного движения (ММ2).

2. На рынке только что произошел резкий нижний пробой продол

жительного и широкого торгового диапазона - графический сиг

нал возможного сильного снижения цен (которое и имело мес

то в действительности).

3. Пониженная защитная остановка технически не имела смысла.

Рисунок 14.36а. МЕЛЬ, ДЕКАБРЬ 1993

|

| Разрыв при пробое уровня |

| Apr May |

| F93 |

| Маг |

| Sep |

Причины открытия позиции

1. Пробой нижней границы продолжительного торгового диапазона.

2. Значимость пробоя повышается тем, что он произошел в фор

ме ценового разрыва.

3. Модель флага, образовавшаяся как раз под предшествовавшим

торговым диапазоном, отражала «медвежий» настрой участников

рынка.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

394 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.366. МЕДЬ, ДЕКАБРЬ 1993

|

| Oct |

| Nov |

| Dec |

| F93 |

Закрытие позиции

Пробой октябрьского флага в направлении, противоположном ожидаемому, предупреждал о возможности разворота рынка наверх.

Комментарий

Я считаю модели флага или вымпела, образовавшиеся под продолжительным торговым диапазоном, одними из наиболее ценных графических сигналов. По существу, тот факт, что рынок продолжает находиться вблизи или под нижней границей торгового диапазона, является подтверждением пробоя.

Заметьте, что пока разрыв цен оставался незаполненным в течение нескольких дней, была возможность открыть короткую позицию с обоснованной защитной остановкой, поставленной очень близко - на верхней границе разрыва. Следовательно, продажа вблизи минимума (или покупка вблизи максимума) не обязательно потребует допущения значительного риска для того, чтобы появилась возможность использовать обоснованную остановку.

ГЛАВА 14. графический анализ в реальной жизни 395

Рис. 14.37а. МЕДЬ, МАРТ 1994

Причины открытия позиции

1. Подъем с ноябрьского минимума завершился как раз под уров

нем сильного сопротивления, обусловленного нижней фаницей

прошлого торгового диапазона.

2. Широкий разрыв цен вниз.

3. Флаг, образовавшийся после снижения цен.

4. Обратный пробой цен в нижнюю часть предыдущего флага.

Вы согласны или не согласны с анализом? Оцените ситуацию перед тем, как переворачивать

Страницу.

396 ЧАСТЬ 2. графический анализ в реальной жизни

Рисунок 14.376. МЕЛЬ, МАРТ 1994