Сравнительный анализ эффективности инвестиционных проектов

В практике современной России используют все зарубежные модели оценки инвестиционных проектов, но с учетом особенностей отечественной экономики. Рассмотрим содержание основных моделей более подробно.

Метод чистого приведенного эффекта ЧПЭ (NPV), ориентирован на достижение главной цели финансового менеджмента — увеличение благосостояния акционеров (собственников). Данный метод позволяет получить наиболее обобщенную характеристику результата инвестирования, т. е. конечный результат в абсолютном выражении. Чистый приведенный эффект — это чистый доход (прибыль) от проекта, приведенный к настоящей стоимости (НС). Проект одобряют, если ЧПЭ > 0, т. е. он генерирует большую, чем средняя стоимость капитала (WACC), норму прибыли. При ЧПЭ < 0 проект отвергают, а при ЧПЭ = 0 инвестор безразличен к рассматриваемому проекту. Среднюю стоимость капитала определяют по формуле:

WACC=

где  — цена привлечения источника

— цена привлечения источника  для предприятия, реализующего данный проект, доли единицы;

для предприятия, реализующего данный проект, доли единицы;

Уi — удельный вес источника i финансирования в общем объеме финансовых ресурсов;

n — общее число источников финансирования (i = 1, 2, 3... n).

Среднюю стоимость капитала (WACC) используют в инвестиционном анализе при отборе проектов, намечаемых к реализации. Если внутренняя норма доходности (ВНД) больше WACC, то проект может быть одобрен как обеспечивающий удовлетворение интересов инвесторов и кредиторов. При условии ВНД = WACC предприятие безразлично к данному проекту. При ВНД < WACC проект не принимают к реализации.

Инвесторы и кредиторы будут удовлетворены, если подтвердится рост курса акций акционерного общества-эмитента, которое успешно реализовало свой инвестиционный проект.

Чистый приведенный эффект (ЧПЭ) показывает разницу между приведенными к настоящей стоимости (путем дисконтирования) суммой денежных поступлений за период эксплуатации проекта и суммой инвестированных в его реализацию денежных средств (капиталовложений):

ЧПЭ = НС - И,

где НС — настоящая стоимость денежных поступлений, полученных за период эксплуатации инвестиционного проекта;

И — сумма инвестиций (капитальных вложений), направленных на реализацию данного проекта.

Применяемую ставку дисконтирования для определения чистого приведенного эффекта дифференцируют с учетом риска и ликвидности инвестиций.

Пример

В коммерческий банк поступили для рассмотрения бизнес-планы двух инвестиционных проектов со следующими параметрами (табл. 2).

Условия их реализации:

♦ капитальные вложения производят единовременно в начале года (например, приобретение и установка технологической линии);

♦ сроки эксплуатации проектов различны, поэтому ставки дисконтирования неодинаковы;

♦ денежные поступления по проекту № 1 распределены по годам неравномерно, а по проекту № 2 примерно одинаковы.

Таблица 2.

Исходные данные по двум инвестиционным проектам

| Показатели | Проекты | |

| № 1 | № 2 | |

| 1. Объем инвестируемых средств (капиталовложений) тыс. руб. | ||

| 2. Период эксплуатации проекта, лет | ||

| 3. Сумма денежных поступлений (доход), тыс. руб. В том числе: | ||

| 1-й год | ||

| 2-й год | ||

| 3-й год | ||

| 4-й год | - | |

| 4. Дисконтная ставка, % | ||

| 5. Среднегодовой темп инфляции, % |

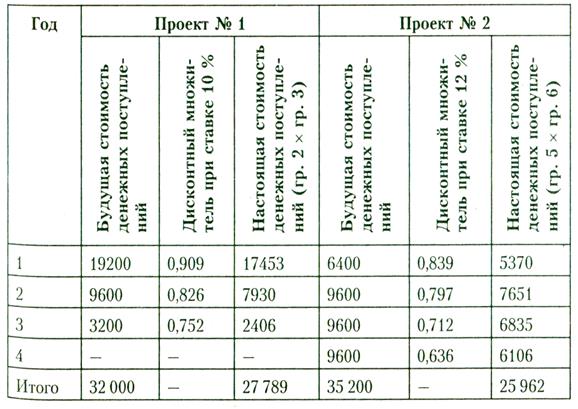

Расчет настоящей стоимости денежных поступлений по проектам представлен в табл. .3.

Таблица 3.

Расчет настоящей стоимости денежных поступлений по двум проектам

Примечания:

1. Коэффициент дисконтирования (дисконтный множитель) устанавливают по формуле:

КД=

где Г — дисконтная ставка, доли единицы;

t — расчетный период, лет.

2.

КД1=  ;

;

КД2 =  ;

;

КД3 =  /

/

В аналогичном порядке определяют коэффициент дисконтирования по проекту № 2.

Исходя из данных табл. 3, определяют чистый приведенный эффект (ЧПЭ) по инвестиционным проектам:

ЧПЭ1 = 27789 - 22400 = 5389 тыс. руб.;

ЧПЭ2 = 25962 - 21440 = 4522 тыс. руб.

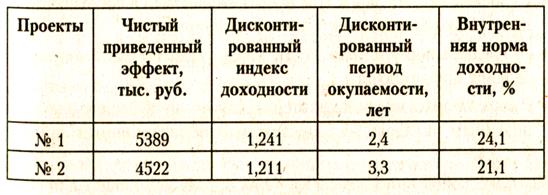

Итак, сравнение показателей ЧПЭ по проектам подтверждает, что первый из них является более эффективным, чем второй. ЧПЭ по нему на 867 тыс. руб. (5389 - 4522), или на 19,2 %, больше, чем по второму проекту. Однако по проекту № 1 сумма капиталовложений на 960 тыс. руб. (22400 -21440), или 4,5 %, выше, чем по проекту № 2, а их отдача в форме будущих денежных поступлений ниже, чем по второму проекту на 3200 тыс. руб. (32000 - 35200). В сумме для реализации проекта № 1 инвестору необходимо изыскать дополнительное финансирование (внутреннее или внешнее) в объеме 960 тыс. руб. Поэтому он должен выбрать для себя наиболее приемлемый вариант с учетом имеющихся финансовых возможностей. Следует отметить, что показатель ЧПЭ является абсолютным, поэтому его можно суммировать и сравнивать с другими аналогичными проектами. Кроме того, он может быть использован не только для сравнительной оценки эффективности проектов на предварительном этапе их рассмотрения, но и как критерий целесообразности их реализации. Проекты, по которым ЧПЭ является отрицательной величиной или равен нулю, неприемлемы для инвестора, так как не принесут ему дополнительного дохода на вложенный капитал. Проекты с положительным значением ЧПЭ позволяют увеличить первоначально авансированный капитал инвестора. Показатель «дисконтированный индекс доходности» (ДИД) рассчитывают по формуле:

ДИД = НС/И,

где НС — настоящая стоимость денежных поступлений;

И — сумма инвестиций, направленных на реализацию проекта (при разновременности вложений также приводится к настоящей стоимости).

Используя данные по двум проектам, определим дисконтированный индекс доходности по ним:

ДИД1 = 1,241 (27789/22400);

ДИД2 = 1,211 (25962/21440).

Следовательно, по данному параметру проект № 1 выглядит более предпочтительным, хотя разрыв в дисконтированном индексе доходности минимальный. Если значение ДИД меньше или равно единице, то такой проект отвергают, так как он не принесет инвестору дополнительного дохода. К реализации принимают проекты со значением этого показателя больше единицы.

Дисконтированный период окупаемости вложенных средств по проекту (ДПО) — один из самых распространенных показателей в инвестиционном анализе:

ДПО=  ,

,

где ДПО — дисконтированный период окупаемости, лет, месяцев;

— средняя величина настоящей стоимости денежных поступлений в периоде t.

— средняя величина настоящей стоимости денежных поступлений в периоде t.

Используя данные по рассмотренным ранее проектам (табл. 2 и 3), определим дисконтированный период окупаемости по ним. В этих целях устанавливают среднегодовую сумму денежных поступлений в настоящей стоимости:

по проекту № 1 она равна 9263 тыс. руб. (27789/3);

по проекту № 2 - 6491 тыс. руб. (25962/4)

С учетом среднегодовой величины денежных поступлений в настоящей стоимости дисконтированный период окупаемости равен:

по проекту № 1 - 2,4 года (22400/9263),

по проекту № 2 - 3,3 года (21440/6491).

Эти данные подтверждают приоритетное значение проекта № 1 для инвестора.

Характеризуя показатель «дисконтированный период окупаемости», необходимо отметить, что он может быть использован для оценки эффективности капитальных вложений и уровня инвестиционного риска, связанного с ликвидностью. Это связано с тем, что чем длительнее период реализации проекта до полной его окупаемости, тем выше уровень инвестиционного риска. Недостаток данного метода состоит в том, что он не учитывает те денежные потоки, которые образуются после периода полной окупаемости капитальных вложений. Так, по проектам с длительным сроком эксплуатации после наступления периода окупаемости может быть получена гораздо большая сумма ЧПЭ, чем по проектам с коротким сроком эксплуатации.

Метод внутренней нормы доходности (ВНД) или прибыли (IRR) согласуется с главной целью финансового менеджмента — преумножение благосостояния акционеров (собственников) предприятия. Он характеризует уровень прибыльности (доходности) инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущую стоимость денежных потоков от проекта приводят к настоящей стоимости авансированных средств:

ВНД = ЧПЭ/И ´ 100,

где ЧПЭ — чистый приведенный эффект от проекта;

И — инвестиции (вложения) в данный проект.

Внутреннюю норму прибыли определяют как ставку доходности, при которой настоящая стоимость денежных поступлений равна настоящей стоимости инвестиционных затрат, т. е. ЧПЭ проекта равен нулю, значит все капитальные затраты окупились. Математически это равенство можно представить в виде алгоритма:

ЧПЭ(NPV)=-И0+  ,

,

где Ио — первоначальные инвестиции в данный проект;

ДПК — денежные поступления от проекта на шаге «К» расчетного периода;

IRR — внутренняя норма доходности проекта, принимаемая за ставку дисконтирования, доли единицы.

Полученный ЧПЭ от проекта сопоставляют с настоящей стоимостью инвестиционных затрат. Отбирают проекты с внутренней нормой прибыли, большей чем средневзвешенная стоимость капитала (WACC), принимаемая за минимально допустимый уровень доходности. Из отобранных проектов предпочтение отдают наиболее прибыльным, из которых формируют инвестиционный портфель предприятия с максимальным чистым приведенным эффектом, если ограничен его капитальный бюджет.

Используя данные по приведенным ранее проектам (табл. 2 и 3), определим по ним внутреннюю норму доходности (ВНД). По проекту № 1 необходимо найти размер дисконтной ставки, по которой настоящая стоимость денежных поступлений (27789 тыс. руб.) за три года будет приведена к сумме вкладываемых средств (22400 тыс. руб.). Размер этой ставки составляет 24,1 % (5389/22400 ´ 100). Она и выражает ВНД проекта № 1. Аналогично находят размер дисконтной ставки по проекту № 2. Она равна 21,1 % (4522/21440 ´ 100). По обоим проектам ВНД выше среднегодового темпа инфляции (9 %). Обычно эти ставки находят простым подбором показателя.

Приведенные данные подтверждают приоритетное значение проекта № 1 для инвестора.

Результаты расчетов сводятся в отдельную форму (табл. 4).

Таблица 4.

Сравнительные параметры эффективности инвестиционных проектов

На практике инвестиционный (капитальный) бюджет предприятия часто ограничен. Поэтому перед его руководством стоит задача: установить такую комбинацию проектов, которая в рамках имеющихся денежных средств дает наибольший прирост достояния акционеров (собственников). Эта задача сводится к выбору комбинации проектов, которая максимизирует чистый приведенный эффект. Затем подбирают сочетание проектов с учетом делимости (возможности частичной реализации) или неделимости (возможности полного осуществления проектов). Необходимый аналитический материал приведен в табл. 5.

Таблица 5.

Исходные данные для отбора проектов в инвестиционный

портфель предприятия

| Проект | Капитальные вложения в проект, млн. руб. | Внутренняя норма доходности, % | Чистый приведенный эффект (гр. 2 х гр. 3)/100 |

| А | 14,4 | 6,48 | |

| Б | 32,4 | 11,34 | |

| В | 10,8 | 3,24 | |

| Г | 16,2 | 4,05 |

Так, по делимым проектам А, Б, В и Г при капитальном бюджете 37,8 млн. руб. (максимизирующем ЧПЭ проектов) портфель инвестиций будет состоять из: полной реализации проекта А (14,4 млн. руб.) и частичной реализации проекта Б — 23,4 млн руб. (37,8 - 14,4).

Параметр ВНД наиболее приемлем для сравнительной оценки проектов в рамках более широкого диапазона. Например, показатель ВНД можно сравнить:

♦ с уровнем рентабельности активов (имущества) в процессе текущей (операционной) деятельности предприятия;

♦ со средней нормой доходности инвестиций по бухгалтерскому балансу предприятия;

♦ с нормой доходности по альтернативному инвестированию (депозитным вкладам, государственным облигационным займам и т. д.).

Поэтому любой инвестор-застройщик вправе установить для себя приемлемую величину внутренней нормы доходности.

Каждая из моделей анализа и оценки проектов дает возможность специалистам предприятия изучить характерные особенности каждого из них и принять правильное решение. Поэтому опытные аналитики используют в инвестиционном анализе все основные модели, а компьютерные технологии облегчают решение аналитической задачи. Таким образом, критерии принятия инвестиционных решений следующие:

♦ отсутствие более выгодных вариантов;

♦ минимизация риска потерь от инфляции;

♦ краткость периода окупаемости капитальных вложений;

♦ дешевизна проекта;

♦ обеспечение стабильности поступления доходов от реализации проекта (выручки от продаж);

♦ высокая рентабельность инвестиций после дисконтирования;

♦ достаточность финансовых ресурсов для реализации проекта и др.

Используя комбинацию указанных параметров, руководство предприятия может принять правильное решение в пользу того или иного проекта. Из имеющегося набора инвестиционных критериев необходимо выделить главные и на их основе принять приемлемое для инвестора решение, отвечающее его стратегическим целям.