Современное состояние автоматизированных банковских систем

В России существует большое количество компаний разрабатывающих программное обеспечение для банков. Многие разработки имеют комплексный характер и затрагивают все направления банковской деятельности.

Исторически развитие АБС прошло ряд этапов:

Ø начальный этап – использование автономных рабочих мест банковских специалистов (простота реализации, быстрое внедрение и т.п.);

Ø переход к единому операционному дню – естественный шаг на пути к формированию единой банковской бухгалтерии, ориентированной на отчетность;

Ø потребности в расширении возможностей по анализу деятельности банка и его клиентов привели к созданию интегрированных систем банковского учета (ориентированы на расширение аналитических возможностей в многофилиальном банке, в том числе с возможностью анализа клиентской базы);

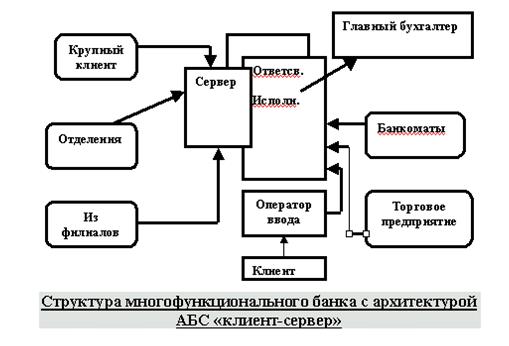

Ø развитие современных АБС ориентировано на многофункциональность системы управления банковской деятельностью с единым информационным пространством.

Рис. 4.1. Структура многофункционального банка.

Банковские информационные системы и требования к ним.

Современные банковские системы обладают следующими характерными чертами.

Использование профессиональных СУБД.

К их числу относятся: Oracle, CACHE, Sybase, Progress и др.

2. Интегрированность – возможность взаимодействия модулей обработки банковских операций с модулями анализа и отчетности, в том числе с учетом работы удаленных филиалов и отделений банка.

3. Ведение позиционного учета. Первые АБС занимались лишь учетом фактически произведенных операций, что усложняло взаимодействие блока активных операций с бухгалтерией. Наличие автономных различных программ способствовало увеличению рутинной работы. Ведение позиционного учета непосредственно в АБС снижает рутинность работы и создает общую картину по банку для анализа и прогноза.

4. Модульность. АБС состоит из модулей. Два модуля являются обязательными: базовый модуль (операционный день банка) и модуль администрирования. Остальные модули приобретаются по желанию банка. В большинстве АБС модули взаимодействуют друг с другом через процедуры экспорта (импорта) данных. Работа каждого модуля происходит со своей собственной базой данных, поэтому модули могут работать самостоятельно без инсталляции всей банковской системы.

Мультивалютность.

6. Масштабируемость (вертикальная и горизонтальная).

7. Открытость. Под «открытостью» понимают возможность изменять программные модули системы конечным пользователем, т.е. банком.

8. Автоматическое формирование учетных документов. В современных АБС имеется возможность автоматического составления проводок. Проводки формируются либо на основании процедур импорта в базовый модуль (операционный день банка), либо на основании шаблонов в самом базовом модуле (типовых проводках). Пример – автоматическое начисление процентов в конце месяца.

9. Сохранность данных прошлых периодов. Сохранение непосредственно отчетных форм и баз данных с историей изменения реквизитов и парметров.