Организационно-правовые формы субъектов хозяйственной деятельности в РФ.

Вопросы для подготовки к экзамену

По дисциплине

«Информационные системы в бизнес-планировании»

Г.

Вопросы из курса лекций

1. Понятие и основные цели планирования.

2. Принципы планирования.

3. Понятие горизонта планирования.

4. Виды планирования в зависимости от горизонта планирования.

5. Этапы планирования.

6. Объект и предмет планирования.

7. Основные планируемые ресурсы на предприятии.

8. Понятие и виды процессов.

9. Показатели измерения объектов планирования.

10. Сущность и значение бизнес-планирования.

11. Понятие бизнес-плана.

12. Основная цель бизнес-плана.

13. Функции и задачи бизнес-плана.

14. Виды планирования.

15. Методы планирования.

16. Основные виды и типы бизнес-планов.

17. Требования к разработке бизнес-плана.

18. Входная информация для процесса формирования бизнес-плана.

19. Структура бизнес-плана.

20. Понятие и результат стратегического планирования.

21. Основные этапы стратегического планирования.

22. Понятие стратегии компании.

23. Базовые стратегии развития предприятия.

24. Основные цели среднего типичного предприятия.

25. Подходы к управлению проектами.

26. Цель и задачи инвестиционного планирования.

27. Понятие диаграммы GANTTого графика проекта.

28. Первичные документы для составления финансового плана.

29. Понятие плана движения денежных средств.

30. Понятие балансового плана.

31. Требования, предъявляемые к основным документам финансового плана.

32. Международные стандарты финансовой отчетности (МСФО).

33. Основные принципы МСФО.

34. Основные финансовые инструменты.

35. Основные технологические процессы бизнес-планирования.

36. Понятие календарного плана.

37. Этапы разработки моделей бизнес-процессов.

38. Общая характеристика ППП «Альт-Инвест».

39. Общая характеристика ППП «Инвестор».

40. Общая характеристика ППП COMFAR.

41. Общая характеристика ППП Project Expert.

42. Возможности ППП Project Expert.

43. Последовательность обработки данных в ППП Project Expert.

44. Понятие финансовой модели бизнес-плана.

45. Этапы моделирования бюджета бизнес-плана.

46. План продаж в ППП Project Expert.

47. План производства в ППП Project Expert.

48. План затрат в ППП Project Expert.

49. Сценарный анализ в ППП Project Expert.

50. Показатели эффективности инвестиций в ППП Project Expert.

51. Показатели ликвидности проекта.

52. Показатели деловой активности.

53. Показатели структуры капитала.

54. Показатели рентабельности.

55. Принятие решения о необходимости инвестирования проекта.

Вопросы для самостоятельной подготовки

1. Концепция бизнес-плана и раздел бизнес-плана «Описание базового предприятия».

Организационно-правовые формы субъектов хозяйственной деятельности в РФ.

Организационно- правовые формы субъектов коммерческой деятельности, их характеристика

В соответствии с Гражданским Кодексом РФ субъектами коммерческой деятельности являются ее участники, т.е. физические и юридические лица. В соответствии со ст. 50 ГК РФ торговые организации, являющиеся коммерческими, т.е. преследующие извлечение прибыли в качестве основной цели своей деятельности, могут создаваться в форме хозяйственных товариществ и обществ, производственных кооперативов, государственных и муниципальных унитарных предприятий.

Хозяйственными товариществами признаются коммерческие торговые организации с разделенным на доли (вклады) учредителей (участников) складочных капиталов. Они являются собственниками имущества, созданного за счет вкладов учредителей (участников), также имущества, произведенного и приобретенного хозяйственным товариществом в процессе деятельности. Хозяйственные товарищества создаются на добровольной основе, на началах членства относятся к корпоративным организациям и обладают общей правоспособностью.

Хозяйственные товарищества могут создаваться в форме полного товарищества и товарищества на вере (ст. 66 ГК РФ).

Полное товарищество - это хозяйственное товарищество, в котором участники (полные товарищи) в соответствии с заключенным между ними договором осуществляют предпринимательскую, в том числе коммерческую, деятельность от имени товарищества и солидарно несут субсидиарную ответственность своим имуществом по обязательствам товарищества, если у товарищества нет имущества для удовлетворения требований кредиторов.

Товарищество на вере является организационно-правовой формой хозяйственного товарищества и называется коммандитным. В отличие от полного товарищества коммандитное товарищество представляет собой не только объединение лиц (коммерсантов, предпринимателей), но и объединение капиталов.

В соответствии со ст. 82 ГК РФ коммандитным товариществом признается товарищество, в котором наряду с участниками, осуществляющими от имени товарищества предпринимательскую, в том числе коммерческую, деятельность и отвечающими по обязательствам товарищества своим имуществом (полные товарищи), имеется один или несколько участников-вкладчиков (коммандистов), которые не принимают участия в предпринимательской деятельности товарищества и несут риск убытков, связанных с деятельностью товарищества, только в пределах сумм внесенных ими вкладов.

Хозяйственные обществаимеют много общего с хозяйственными товариществами: они являются коммерческими организациями, создаваемыми добровольно на началах членства, что относит их к корпоративным организациям, становятся едиными и единственными собственниками имущества, образованного за счет вкладов учредителей (участников), а также произведенного и приобретенного в процессе их деятельности, наделяются законом общей правоспособностью.

Отличия же между ними состоят в том, что хозяйственные товарищества рассматриваются ГК РФ как объединения лиц, которые помимо имущественных вкладов лично участвуют в делах товарищества и, следовательно, имеют статус коммерческой организации либо индивидуального предпринимателя, а хозяйственные общества представляют собой объединения капиталов, что не предполагает обязательного личного участия учредителей (участников) в его делах.

Хозяйственные общества могут создаваться в форме общества с ограниченной или дополнительной ответственностью, акционерного общества (п. 3 ст. 66 ГК РФ).

Общество с ограниченной ответственностью является наиболее распространенной организационно-правовой формой в торговле. Обществом с ограниченной ответственностью признается учрежденное одним или несколькими лицами хозяйственное общество, уставный капитал которого разделен на доли определенных учредительных размеров; участники общества не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов.

Высшим органом общества является общее собрание. Уставом общества может быть предусмотрено образование совета директоров (наблюдательного совета). Руководство текущей деятельностью осуществляется исполнительными органами общества, избираемыми общим собранием и подотчетными общему собранию и совету директоров.

Общество с дополнительной ответственностью является самостоятельной организационно-правовой формой хозяйственных обществ и отличается от общества с ограниченной ответственностью особой имущественной ответственностью его участников по обязательствам общества.

В соответствии со ст. 95 ГК РФ обществом с дополнительной ответственностью признается учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли определенных учредительными документами размеров, а участники несут субсидиарную ответственность по его обязательствам своим имуществом в одинаковом для всех кратном размере (например, в двух- трехкратном размере) к стоимости их вкладов, определяемом учредительными документами общества

Акционерные общества - это крупные торговые организации с особым способом централизации капитала.

Акционерным обществом признается общество, уставный капитал которого разделен на определенное число акций, а его участники (акционеры) не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих им акций. Правовое положение акционерных обществ, права и обязанности акционеров определяются ГК РФ и Федеральным законом «Об акционерных обществах».

Акционерные общества могут быть открытыми или закрытыми, что отражается в их уставе и фирменном наименовании, но они не являются самостоятельными организационно-правовыми формами, а представляют собой лишь различные типы одной организационно-правовой формы - акционерного общества (ст. 97 ГК РФ, ст. 7 Закона об акционерных обществах).

Открытым акционерным обществом признается акционерное общество, участники которого могут отчуждать принадлежащие им акции без согласия других акционеров. Оно вправе проводить открытую подписку на выпускаемые им акции и осуществлять их свободную продажу с учетом требований Закона и иных правовых актов, а также проводить закрытую подписку.

Закрытым акционерным обществом признается акционерное общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц. Оно не вправе проводить открытую подписку на выпускаемые акции либо иным образом предлагать их для приобретения неограниченному кругу лиц.

Текущей деятельностью акционерного общества руководит единоличный исполнительный орган (директор, генеральный директор) или единоличный исполнительный орган совместно с коллегиальным исполнительным органом (правлением, дирекцией), в котором единоличный исполнительный орган выполняет также функции председателя коллегиального исполнительного органа. Общим собранием избирается ревизионная комиссия (ревизор) и утверждайся аудитор общества

Особой разновидностью закрытого акционерного общества является акционерное общество работников (народное предприятие). К его особенностям, например, можно отнести создание народного предприятия только путем преобразования коммерческой организации, кроме государственных и муниципальных унитарных предприятий и открытых акционерных обществ, работникам которых принадлежит менее 49% уставного капитала, с согласия большинства ее работников.

Дочерние и зависимые хозяйственные общества могут создаваться хозяйственными обществами на территории России в соответствии с Федеральными законами об этих обществах, а на территории других государств - также в соответствии с законодательством иностранного государства, если иное не предусмотрено международными договорами Российской Федерации.

Общество признается дочерним, если основное (материнское) хозяйственное общество имеет возможность определять решения, принимаемые таким обществом. Это право возникает у основного общества в силу преобладающего участия в уставном капитале дочернего общества или в соответствии с договором, заключенным между основным и дочерним обществами, либо иным, не противоречащим законодательству образом. Дочернее общество не отвечает по долгам основного общества (товарищества). Основное же общество, которое имеет право давать дочернему обязательные для него указания, отвечает солидарно с ним по сделкам, заключенным дочерним обществом во исполнение таких указаний.

Зависимым признается хозяйственное общество, если другое (преобладающее, участвующее) общество имеет более 20% уставного капитала общества с ограниченной ответственностью или более 20% голосующих акций акционерного общества.

Производственные кооперативы - одна из организационно-правовых форм, в которых могут создаваться торговые организации.

Производственным кооперативом (артелью) признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности (производство, переработка, сбыт промышленной, сельскохозяйственной продукции, выполнение работ, торговля, бытовое обслуживание, оказание других услуг), основанной на их личном трудовом и ином участии и объединении его членами (участниками) имущественных паевых взносов. Образование торговой организации в форме производственного кооператива возможно исключительно по решению его учредителей. Устав производственного кооператива утверждается общим собранием его членов и является учредительным документом. Прибыль производственного кооператива распределяется между его членами в соответствии с их личным трудовым и (или) иным участием и размером паевого взноса, а между членами, не принимающими личного трудового участи в деятельности кооператива, - соответственно размеру их паевого взноса. Производственным кооперативом управляет общее собрание его членов, являющееся высшим органом управления наблюдательный совет и исполнительные органы, в состав которых входят правление или председатель кооператива. Контрольные органы кооператива - ревизионная комиссия в составе не менее трех членов кооператива, избираются общим собранием.

Государственные и муниципальные унитарные предприятияявляются самостоятельной организационно-правовой формой коммерческих, в том числе, торговых организаций. Унитарным предприятием признается коммерческая организация, создаваемая по решению уполномоченного на то государственного органа или органа муниципального самоуправления, не наделенная правом собственности на закрепленное за ней собственником имущество, которое получает в хозяйственное ведение. Это имущество является неделимым и не может быть распределено по вкладам (долям, паям), в том числе между работниками предприятия. Учредительным документом торгового унитарного предприятия, основанного на праве хозяйственного ведения, является его устав, утвержденный уполномоченным на то государственным органом или органом местного самоуправления. Унитарные предприятия обладают не общей, а специальной правоспособностью. В форме унитарных могут быть созданы только государственные и муниципальные торговые предприятия.

3. Раздел бизнес-плана «Описание продукта (услуги)».

В этом разделе бизнес-плана описывается тот продукт или та услуга, которые вы хотите предложить вашим будущим покупателям и ради производства которой задумывается весь проект. Никто в мире не дает денег просто на строительство завода химических волокон или открытие мастерской по ремонту часов. При решении финансировать или нет ваш проект, от вас потребуют предельно четко ответить на такие вопросы, как:

• Какие потребности призван удовлетворять ваш продукт или услуга?

• Что особенного в нем и почему потребители будут отличать его от товаров (услуг) ваших конкурентов и его

предпочитать?

• Какими патентами или авторскими свидетельствами защищены особенности вашего продукта или технологии?

Очень важный и часто забываемый нашими деловыми людьми момент - наглядное изображение товара или изделия, полученных с помощью ваших технологий. Поэтому необходимо, если это возможно поместить в бизнес-план фотографию или очень хороший рисунок вашего товара, позволяющий составить о нем четкое представление.

4. Раздел бизнес-плана «Описание рынка». Особенности проведения маркетингового анализа.

Чтобы добиться устойчивого роста объема продаж, вы должны досконально изучить свой рынок – другими словами, людей, которые покупают ваш товар или пользуются вашими услугами. Составить правильно данный раздел вам помогут следующие вопросы.

По основной характеристике рынка вашего продукта

• Какова емкость рынка?

• Какова степень насыщенности рынка?

• Каковы тенденции изменения емкости и насыщенности рынка на ближайшие 5 лет?

• Что выделяет ваш продукт среди других в части уникальности и почему покупатели предпочтут именно ваш продукт?

• Какова общая тенденция спроса на производимый вашей фирмой продукт?

По сегментированию рынка

• Какие принципы сегментирования рынка являются наиболее соответствующими вашему продукту?

• Какие сегменты и почему являются для вас целевыми сегментами (целевыми рынками)?

• Что привлекает типичного покупателя данного целевого рынка (цена, качество, дизайн, дополнительные услуги и т.п.)?

По перспективам рынков

• Какие из рынков имеют наиболее благоприятные перспективы (объем продаж, уровень цен)?

• Какие из рынков являются наиболее выгодными с точки зрения транспортировки?

• Какие страны представляют наилучший рынок с точки зрения потенциальных для вас проблем?

По прогнозированию продаж

• На какую долю рынка вы рассчитываете?

• Какие продукты вы собираетесь продавать на выбранных вами рынках в будущем году?

• Какой объем продаж вы прогнозируете?

• Каков прогнозируемый рост продаж на рынках в ближайшие 5 лет?

• Какие цены вы прогнозируете на каждом этапе реализации продукта?

Конкуренция и конкурентное преимущество

При подготовке этого раздела вы должны сообщить вашим потенциальным партнерам и инвесторам все, что вы знаете о конкуренции на рынке, |куда должна поступить ваша продукция. Конкретно вам необходимо ответить на следующие вопросы:

- Кто является крупнейшим производителем аналогичных товаров?

- Как обстоят дела конкурентов: с объемами продаж; с доходами; с внедрением новых моделей; с техническим сервисом (если речь идет о машинах и оборудовании). Много ли внимания они уделяют рекламе своих изделий и какие средства вкладывают в нее?

-Что собой представляет их продукция: основные характеристики, уровень качества, дизайн, мнение покупателей?

- Каков уровень цен на продукцию конкурентов?

-Какова их политика цен?

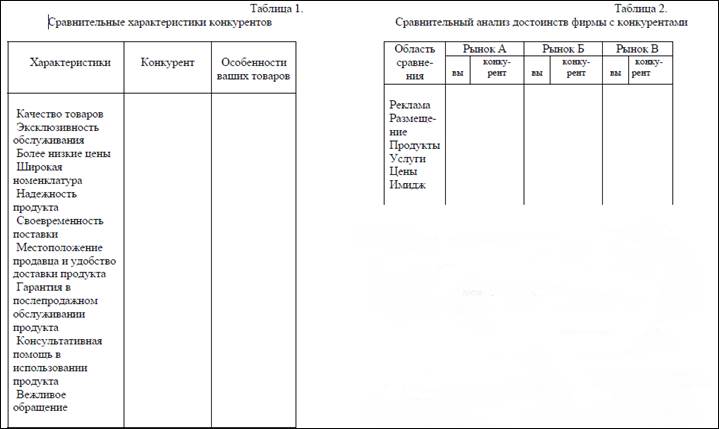

Ваша осведомленность о конкурентах поможет вам создать новый или улучшенный продукт или добиться выгодного положения на рынке. Сопоставьте конкурирующие продукты и услуги с точки зрения доли на рынке, качества, цены, характеристик, надежности, сроков поставки, послепродажного обслуживания, гарантии и других особенностей. Используйте для этого данные таблиц 1 и 2.

Сделайте акцент на те стороны деятельности, где у вас преимущество перед конкурентами (высокое качество продукции и обслуживания, опытный персонал). Для каждого рынка укажите в табл. 2 ваш ранг и ранг вашего главного конкурента в каких-либо показателях, например в баллах. Ранжирование может быть осуществлено на принципах – низкое, хорошее и т.п.

5. Раздел бизнес-плана «Маркетинговая стратегия».

План маркетинга как часть бизнес-плана не только необходим для внутренней организации деятельности фирмы. Он и служит основой контактов, как с партнерами, так и с инвесторами. Можно предложить следующую схему написания рассматриваемого раздела:

а) Общая стратегия маркетинга. Опишите свою рыночную философию и стратегию компании исходя из особенностей продукта вашей фирмы и каналов реализации в вашей нише рынка. Включите, например, описание потребителей, которые являются вашими клиентами или на которых направлены первоначальные усилия по продажам, а также тех, на ком внимание будет сконцентрировано несколько позднее. Укажите, как потенциальные потребители в этих группах будут выявлены; какие особенности продуктов и услуг (например, высококлассный сервис, качество, доступная цена, своевременная поставка, гарантия или подготовка персонала) будут использованы для стимулирования продаж; примените ли новаторские маркетинговые концепции, способствующие реализации продукта (например, аренда, возможность бесплатно использовать продукт ограниченный период и т.п.). Укажите, как будут реализовываться продукты или услуги на начальном этапе (на мировом, национальном или только региональном рынках), и объясните почему. Приведите планы для расширения продаж в будущем. Выявите сезонные колебания в продажах, наметьте, что может быть сделано для продаж продукта вне сезона. Если возможно, опишите планы получения правитель-ственных контрактов как способа покрытия накладных расходов на развитие продукта.

б) Ценообразование. Опишите свою стратегию в области цен и сравните с ценовой политикой ваших основных конкурентов, включая окупаемость затрат потребителей. Оцените валовую прибыль и покажите, будет ли она достаточна. Для того чтобы позволить себе затраты на реализацию продукции, гарантию потребителям, подготовку персонала, ценовую конкуренцию и т.д., поясните, в какой степени ваши цены помогут вам: проникнуть на рынок;

сохранить и увеличить вашу долю рынка в условиях конкуренции;

получить достаточную прибыль.

Покажите правильность вашей ценовой стратегии и различия между цени на ваш продукт и ценами конкурирующих или замещающих продуктов и услуг с точки зрения приобретения потребителями некоторых дополнительных ценностей в виде новизны, качества, гарантий, вспомогательного обслуживания, снижения себестоимости и т.п. Опишите вашу ценовую политику с точки зрения взаимосвязи цены и прибыли. Например, более высокая цена может уменьшить объем продаж, обеспечить в результате более высокую прибыль. Если цена вашего продукта ниже цены конкурентов, объясните, как вы при этом сохраните прибыльность своего производства (например, с помощью большего объема продаж, благодаря высокой эффективности производства, низкой стоимости труда и материалов, невысоким накладным расходам и т.п.). Укажите любые скидки с цены, позволяющие стимулировать реализацию продуктов или услуги.

в) Тактика реализации продукции. Опишите методы реализации (например, собственная торговая сеть, торговые представители, посредники), которые могли бы быть использованы как в ближайшее время, так и в долгосрочной перспективе. Включите описание любых специальных требований для реализации продукции (например, необходимость рефрижераторов и т.п.). Проанализируйте эффективность различных методов реализации, включая специальную политику, касающуюся скидок, исключительных прав на распространение и т.п., в сравнении с тактикой ваших конкурентов в этой области. Опишите, как посредники и торговые представители,

если вы их используете, будут выбраны, когда они начнут свою деятельность, укажите |регионы, где они начнут действовать, рост числа помесячного и ожидаемого объема продаж каждого посредника или представителя. Если используется собственная торговая сеть, представьте ее структуру, укажите, заменит ли она торговых представителей, когда и как это произойдет. Покажите, какой объем продаж будет приходиться на одного продавца в год и какие комиссионные или зарплату он будет получать; сравните эти цифры со средними по отрасли. Подготовьте график работы сбытового подразделения, составьте смету затрат на реализацию продукции.

г) Политика по послепродажному обслуживанию и предоставление гарантий. Если ваша фирма предлагает товар, который требует послепро-дажного обслуживания, предоставления гарантий или обучения персонала покупателя, оцените степень их важности для покупателя и опишите, как вы предлагаете решать все эти проблемы. Перечислите условия предлагаемых гарантий: будет ли обслуживание > проводиться работниками фирмы на месте, ремонтными мастерскими или продукция возвращается на завод. Укажите предполагаемые цены за послепродажное обслуживание и определите, будет ли оно приносить доход или станет лишь безубыточной операцией. Сравните ваши услуги покупателям с услугами ваших основных конкурентов.

д)Реклама и продвижение товара на рынок. Как вы собираетесь привлекать внимание потенциальных потребителей к своей продукции? Производители промышленного оборудования должны рассказать о своих планах участи в торговых ярмарках и выставках, размещения рекламы в газетах и журналах, подготовки рекламных буклетов и листовок.

е) Реализация продукции. Опишите методы и и каналы реализации, которые вы собираетесь использовать. Укажите транспортные расходы как процент от цены.

6. Раздел бизнес-плана «План производства».

Данный раздел бизнес-плана представляется только предпринимателями, собирающимися заниматься производством. Главная задача раздела доказать потенциальным партнерам, что вы в состоянии реально производить определенное количество товаров внеобходимые сроки и с требуемым качеством. Для предпринимателей это самый трудный раздел, поскольку нестабильность хозяйственных связей, ненадежность поставщиков и невозможность получить качественные комплектующие изделия и материалы для собственного производства способны отбить желание заниматься бизнесом даже у самых стойких людей.

Основные вопросы, на которые надо ответить в этом разделе бизнес-плана, такие:

• Где будут изготавливаться товары - на действующем или вновь создаваемом предприятии?

• Какие для этого потребуются производственные мощности и как они будут возрастать из года в год?

• Где и у кого, на каких условиях будут закупаться сырье, материалы и комплектующие? Какова репутация

этих поставщиков и есть ли уже опыт работы с ними?

• Предполагается ли производственная кооперация и с какими фирмами?

• Возможно ли какое-нибудь лимитирование объемов производства или поставок ресурсов?

• Какое оборудование потребуется и где намечается его приобрести? Какие при этом возникнут проблемы?

Данные этого раздела бизнес-плана желательно приводить в перспективе на 2-3 года, а для крупных предприятий - на 4-5 лет. Очень полезной может стать схема производственных потоков на предприятии, которая наглядно покажет, откуда и как к вам будут поступать все виды сырья и комплектующих изделий, в каких цехах и как они будут перерабатываться в продукцию, как и куда эта продукция будет поставляться. В схеме найдите место и для процессов контроля за качеством. Укажите, на каких стадиях и какими методами будет осуществляться контроль за качеством и какими стандартами при этом вы руководствуетесь.

В конце излагаемого раздела бизнес-плана оцените возможные издержки производства и их динамику на перспективу. Предусмотрите затраты, связанные с утилизацией отходов и охраной окружающей среды, учтите вмешательство правительственных органов и общественности. В план производства включите вид требуемых производственных мощностей, необходимые производственные помещения, потребность в основных производственных фондах и рабочей силе (как постоянной, так и временной). Для бизнеса в обрабатывающей промышленности определите политику управления запасами, снабжения, управления производством. Наметьте, какие комплектующие вы будете производить на своем производстве, а какие покупать на стороне. Бизнес в сервисе требует особого внимания к месторасположению (близость к клиентам становится главным требованием). Хорошее расположение фирмы снижает накладные расходы и обеспечивает конкурентное преимущество в виде высокой производительности работников. В целом структура данного раздела имеет следующий вид:

а) Производственный цикл. Графически представьте характеристику производственного цикла вашего бизнеса. Изложите, как вы будете справляться с сезонными колебаниями загрузки производственных мощностей (например, за счет создания запасов и их использования в пиковые периоды).

б) Производственные мощности и их развитие. Для уже существующего бизнеса опишите производственные мощности, включая производственные и административные помещения, склады и площадки, специальное оборудование, механизмы и другие производственные фонды, имеющиеся на фирме. Укажите, как и когда будут приобретены дополнительные мощности. Отметьте, собираетесь ли вы купить или арендовать оборудование и помещения (новые или бывшие в употреблении), сколько это будет стоить, когда вы наметили это сделать и какая доля средств, полученных от зарубежного партнера, пойдет на эти цели. Представьте ваши потребности в оборудовании на ближайшие три года. Поясните, как и когда в последующие три года вы планируете расширять помещение и наращивать мощность оборудования для увеличения объема продаж, какова стоимость всего этого.

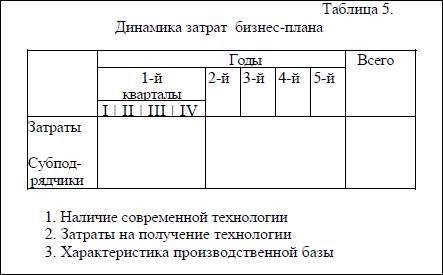

в) Стратегия в снабжении и производственный план. Опишите весь производственный процесс, решения по субконтрактам на комплектующие и компоненты. Подтвердите правильность этих решений с точки зрения расходов на поддержание квалификации рабочей силы, размера пар тий продукции и т.п. Укажите наиболее вероятных субподрядчиков и поставщиков и охарактеризуйте степень их надежности. Подготовьте производственные планы с информацией, характеризующей зависимость затрат от объема производства для уровней продаж с разбивкой по применяемым материалам, труду, закупаемым компонентам и накладным расходам производства; покажите требуемый уровень запасов как функцию различных уровней продаж. Опишите подход к контролю качества, управлению производством и запасами; поясните, как инспекционные процедуры и система контроля качества позволят свести к минимуму уровень брака.

г) Государственное и правовое регулирование. Укажите любые правительственные, местные или зарубежные нормативные акты, касающиеся вашего бизнеса, включая законы, лицензии, пропускной режим в специальных зонах, требования регистрации в местных или центральных органах власти и т.п. Отметьте любые нормативные акты, которые могут влиять на характер и сроки открытия и функционирования вашей фирмы. Завершите раздел бизнес-плана ответами на три важнейших опроса и заполните таблицу 5.

7. Раздел бизнес-плана «Организационный план».

Существенную роль играет и организационный раздел бизнес плана, который должен ознакомить заинтересованных лиц с формой собственности, вопросами руководства компанией, распределения полномочий и ответственности, особенностями организационной структуры. При составлении данного раздела бизнес плана необходимы ответы на следующие вопросы.

1. Какова форма собственности предприятия (общество с ограниченной ответственностью, акционерное общество и т.д.)?

2. Кто основные участники или главные акционеры организации? Сведения по основным акционерам должны быть представлены в соответствии с требованиями ФКСБ России: наименование (для юридических лиц) с указанием сведений по государственной регистрации, фамилия, имя, отчество и паспортные данные для физических лиц; количество и типы акций, которыми владеет данное физическое или юридическое лицо; процентное соотношение акций, которыми владеет данное лицо, к общей величине акционерного капитала. Аналогичные сведения должны быть представлены и по участникам обществ с ограниченной ответственностью.

3. Если форма собственности акционерная, важно указать, сколько акций и какого типа всего было выпущено и предполагается эмитировать.

4. Каковы основные положения о правах акционеров (участников) и процедуры выплаты дивидендов?

5. Кто входит в состав совета директоров и правления корпорации? Перечислить членов совета директоров и правления, указать должность, квалификацию, опыт, образование каждого.

6. В чем выражается участие собственников и совета директоров в повседневном управлении компанией?

7. Как распределяются полномочия среди менеджеров фирмы?

8. Каковы особенности контрактов, заключаемых с менеджерами фирмы? Как осуществляется вознаграждение менеджеров?

Кроме того, предпринимателю следует охарактеризовать действующую на фирме систему повышения квалификации и переподготовки специалистов, а также смету расходов на обучение. Этот момент очень важен, так как ведущие фирмы мира вкладывают в повышение квалификации значительные средства. Применяет ли фирма различные формы участия работников в акционерном капитале фирмы и какие?

При описании организационной структуры необходимо четко показать: какова структура управления фирмой, кто и чем будет заниматься, как все службы будут взаимодействовать между собой и как намечается координировать и контролировать их деятельность. Поскольку из-за организационной неразберихи нередко терпят крах даже самые многообещающие проекты, такого рода информация также будет интересовать инвесторов и банкиров.

При этом предпринимателю необходимо подчеркнуть достоинства организационной структуры своей фирмы и ее соответствие критериям рациональности, в качестве которых можно назвать:

· соответствие объема выполняемых управленческих работ числу их исполнителей;

· сосредоточение на каждой ступени управления (звене) объективно необходимых функций и прав для их реализации;

· отсутствие параллелизма и дублирования функций;

· оптимальное сочетание централизации и децентрализации функций и прав;

· соблюдение норм управляемости, то есть числа исполнителей, выходящих на одного руководителя или координатора их деятельности;

· степень надежности, оперативности, гибкости, адаптивности, экономичности и эффективности производства и управления.

Таким образом, данный раздел бизнес-плана должен осветить такие моменты как система управления фирмой и ее кадровая политика.

8. Раздел бизнес-плана «Окружение и нормативная информация».

Описание окружения, факторов, рисков и нормативной информации осуществляется в разрезе трех уровней: 1) ситуация в стране; 2) региональная ситуация; 3) местная ситуация.

В рамках каждого уровня описывается ситуация в экономической; политической; социальной; законодательной; экологической сферах. Не затрагивающие проект аспекты могут быть опущены. В разделе возможно привести анализ альтернатив реализуемому проекту.

9. Раздел бизнес-плана «Финансовый план».

Раздел предназначен для определения эффективности и финансовой состоятельности проекта. Он является ключевым разделом бизнес-плана. Составление этого раздела один из самых ответственных моментов. На основании данных финансового плана производится анализ коммерческой привлекательности проекта. При разработке финансового плана учитываются характеристики и условия среды, в которой предполагается реализация проекта:

- налоговая среда (перечень видов налогов, ставки налогов и сроки их выплаты, тенденции изменения);

- изменение курса валют, по которым ведется расчет проекта;

- инфляционная характеристика среды;

- дата начала и время реализации проекта;

- горизонт расчета проекта.

Результатом проведенных расчетов являются три основных документа:

-план прибылей и убытков (документ, показывающий, как будет формироваться и изменяться прибыль) - отражает операционную деятельность предприятия в текущий период проекта. С помощью данного отчета можно определить размер получаемой предприятием прибыли в определенный период времени;

-прогнозируемый баланс активов и пассивов предприятия (показывает финансовую платежеспособность предприятия) - отражает финансовое состояние предприятия на конец рассчитываемого периода времени; - план движения денежных средств (Cash Flows) , т.е. проект потоков денежных средств - показывает формирование и отток денежной наличности, а также остатки денежных средств предприятия в динамике от периода к периоду. План прибылей и убытков отражает операционную деятельность предприятия (под операционной деятельностью понимается процесс производства и сбыта продукции и услуг) в определенные периоды времени (месяц, квартал, год). Из "Плана прибылей и убытков" можно определить прибыльность предприятия, реализующего проект. Для построения таблицы "Отчет о прибылях и убытках" необходимы следующие данные:

1. Из плана продаж - выручка от реализации продукции и услуг, потери при продажах за определенный период времени (например, год).

2. Из плана издержек - сумма переменных (прямых) издержек с учетом плана производства за расчетный период времени (месяц, квартал, год).

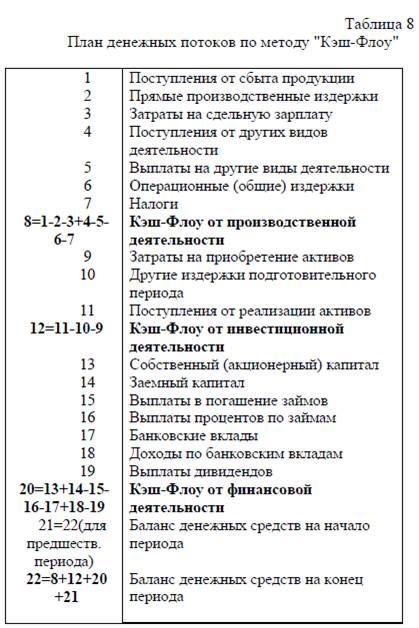

3. Из плана издержек - сумма общих (операционных, торгово-административных издержек) за расчетный период. При этом необходимо помнить, что общие (постоянные) затраты включают в себя амортизационные отчисления и начисленные проценты по кредитам. В основе Плана денежных средств (Кэш-Фло) лежит метод анализа денежных потоков, лежащий в основе "классических" методов инвестиционного анализа и используемый во всех наиболее известных методиках планирования и оценки эффективности инвестиционных проектов. Термин "Кэш-Флоу" используется для определения текущего остатка имеющихся в распоряжении предприятия денежных средств. Этот остаток формируется за счет притока (доходов от реализации продукции и услуг, доходов от реализации

активов предприятия, взносов в уставной фонд и займов и т.д.) и оттока (затрат на производство продукции и услуг, общих издержек предприятия, затрат на инвестиции, затрат на обслуживание и погашение займов, выплаты дивидендов, налоговых и других выплат) денежных средств. Все поступления и платежи отображаются в "Плане движения денежных средств" в периоды времени, соответствующие фактическим датам осуществления этих платежей, т.е. с учетом времени задержки оплаты за реализованную продукцию или услуги, времени задержки платежей за поставки материалов и комплектующих изделий, условий реализации продукции (в кредит, с авансовым платежом), а также условий формирования производственных запасов. Остаток денежных средств на счете (баланс наличности) используется предприятием для выплат, на обеспечение производственной деятельности последующих периодов, инвестиций, погашения займов, выплаты налогов и личное потребление. Таким образом, "План денежных потоков", основанный на методе "Кэш-Флоу", демонстрирует движение денежных средств и отражает деятельность предприятия в динамике от периода к периоду табл. 8

В форме "План прибылей и убытков" показываются расчетные величины прибыли или доходов от продаж, «Кэш -Флоу» отражает фактические поступления выручки от продаж. "План движения денежных средств" содержит два дополнительных раздела: "Кэш-Флоу" от инвестиционной деятельности" и "Кэш-Флоу от финансовой деятельности", из которых можно выяснить объемы и сроки инвестиций, формы финансирования предприятия. Что касается затрат, то в "Плане прибылей и убытков" отражаются затраты, списываемые за период, в то время, как в "Кэш-Флоу" - фактическая оплата этих затрат. Прогнозируемый баланс имеет такую же форму как и Ф. №1.Следовательно, баланс состоит из двух частей: суммы стоимостей актива и пассива. На основе результатов трех отчетов проводится анализ финансовых ресурсов предприятия и выработка схемы финансирования проекта:

- сколько всего необходимо средств;

- откуда, в какой форме и на каких условиях планируется получить средства;

- сроки и условия возврата долговых обязательств и процентов по ним (если таковые предполагаются).

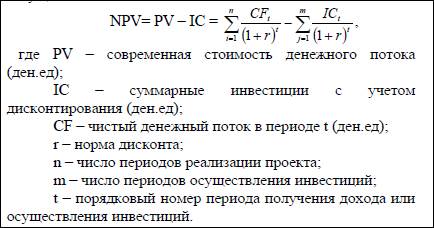

Также проводятся расчеты показателей эффективности проекта (интегральных показателей), выполненных с

учетом дисконтирования. Это, прежде всего:

- чистая текущая стоимость (NPV);

- внутренняя норма доходности (IRR);

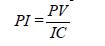

- индекс доходности (PI);

- срок окупаемости с учетом дисконтирования (PB).

1. Показатель чистой текущей стоимости (NPV – net present value).

Позволяет классифицировать варианты и принимать решения на основе сравнения инвестиционных затрат с доходами от объекта инвестирования, приведенной к текущей стоимости.

2. Внутренняя норма доходности IRR (international rate of return).

Это процентная ставка, при которой показатель чистой современной стоимости проекта равен 0 (NPV =0). Предприятие может принимать любые решения инвестиционного характера, уровень рентабельностикоторых не ниже текущего значения показателя стоимости использованного (авансированного) капитала (СС – cost of capital). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними следующая: если IRR>CC, то проект следует принять.

IRR<CC, то отклонить.

IRR=CC, то нет ни прибыли, ни убытков.

IRR позволяет выявить разницу между прогнозируемой внутренней нормой окупаемости проекта и требуемой доходностью. Эта разница является запасом прочности, позволяющим сопоставить доходность и риск.Показатель IRR вручную вычислить невозможно, его точное значение может быть найдено при помощи Microsoft Excel или других программных пакетов, а также приблизительное значение IRR можно вычислить при помощи математических преобразований: например, метода последовательной итерации.

3. Индекс рентабельности (PI - profitability index) - отношение суммы всех дисконтированных денежных доходов от инвестиций к сумме всех дисконтированных инвестиционных расходов.

при PI<=1 проект следует отклонить;

PI> 1, следует отдать предпочтение проекту с большим PI.

Показатель PI, как правило, является дополнением к показателю NPV при анализе эффективности проекта.

4. Срок окупаемости. - продолжительность времени, необходимого для возмещения начальных инвестиционных затрат из чистых денежных поступлений.

Срок окупаемости может определяться в двух вариантах:

1) на основе дисконтированных членов потоков платежей (Nок);

2) без учета дисконтирования (Nу).

Nок характеризует число лет, необходимых для того чтобы сумма дисконтированных на момент окончания инвестиций чистых доходов была равна размеру инвестиций. Nу не учитывает фактор времени, т.е равные суммы

охода, получаемые в разное время, рассматриваются как равноценные и равен:

Этот расчет имеет смысл при относительно незначительных колебаниях прогнозируемых годовых доходов относительно средней. Данные показатели целесообразно рассчитывать в совокупности. При выборе инвестиционного решения приоритет следует отдать показателю чистой современной стоимости, в том случае, если остальные показатели эффективности проекта дают неоднозначные результаты. Показатели эффективности, рассчитанные с учетом ставки дисконтирования, демонстрируют сравнительную эффективность инвестиций в проект по отношению к другифинансовым инструментам, доступным для инвесторов. В дополнение к этому также проводятся расчеты основных показателей платежеспособности, ликвидности, деловой активности и рентабельности. Расчетные риски проекта по основным параметрам, влияющим на его реализацию, отражаются в анализе чувствительности. Целью анализа чувствительности является определение степени влияния различных факторов на финансовый результат проекта. В качестве интегральных показателей, характеризующих финансовый результат проекта, используются обычно показатели эффективности инвестиционного проекта, рассмотренные выше. Задача анализа состоит в численном измерении влияния реализации тех или иных факторов риска на эффективность проекта. Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше “запас прочности” проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта. Исследования чувствительности проекта к возможным изменениям параметров выполнены с помощью средств компьютерной программной системы Project Expert

В бизнес-плане различают два вида финансового планирования: долгосрочное и краткосрочное. Определение

потребности в капитале - основа долгосрочного финансового планирования, позволяющая осуществить выбор и сроки получения кредитов, разделить капитал на собственный и заемный. Важнейшее место в финансовой политике фирмы занимают два основных источника, обеспечивающих формирование собственных средств, ускоренная амортизация и резервный фонд. Резервный фонд определяется результатами деятельности фирмы и зависит от стабильности дохода, состояния платежеспособности, регулярности денежных поступлений, перспектив конъюнктуры.

Заемные денежные средства используются в период оживленной конъюнктуры. Заемные средства привлекаются в расчете на то, что прибыль перекроет издержки на оплату процента за кредит. Цель этого раздела - выявить, каковы будут доходы от продаж и прибыль за первый и последующие годы как результат выбранной финансовой стратегии. Один из основных вопросов - как много потребуется средств для инвестиций и поддержания дела в рассматриваемом периоде? Финансовый план выявляет потенциал дела. Он должен быть представлен в бизнес-

плане в виде расписания по финансированию (для вновь начатого дела все оценки являются прогнозными).Вам предстоит определить допустимость и формы изменений в обязательствах, как и на каких условиях, может быть получено дополнительное финансирование, как может быть возвращен кредит. Эта информация становится частью прогноза поступления денег. Финансовые прогнозы составляются на 3 года: на 1-й год - помесячно, на 2-й и 3-й - поквартально.

При работе фирмы на внешнем рынке, где особенно велик финансовый риск, рекомендуется использовать специальные методы регулирования платежей (аккредитивы, инкассо без документов, платеж на открытый счет и др.) и по возможности иметь полную информацию о финансовом положении клиента. Такую информацию можно получить через банки или специальные фирмы. Существуют специальные виды страхования, охватывающие кредитный риск. Системы бухгалтерского учета и отчетности в России и на Западе отличаются друг от друга, и поскольку ваша цель состоит в том, чтобы сотрудничать с западным партнером или получить инвестиции от них, вы должны сделать свои финансовые документы по западным образцам. В целом партнера интересует ваша кредитоспособность, т.е. финансовое состояние фирмы, оценка затрат на ее организацию и функционирование, ведомость прибылей и убытков, балансовая ведомость и кассовый план. Все эти документы на Западе имеют определенный стандарт. Что касается кредитоспособности вашего продукта, то желательно, чтобы вы представили предполагаемому зарубежному партнеру ведомость прибылей и убытков, а также балансовый отчет фирмы за текущий год (прогноз) и за 2-3 предшествующих года. Дело в том, что на Западе корпорации обязаны публиковать подобные документы, поэтому будет очень странно, если ваш бухгалтерский отчет окажется конфиденциальным. К тому же вы можете попросить эти финансовые документы и у своего предполагаемого партнера, что его нисколько не обидит, а, наоборот, утвердит в том, что он имеет дело с солидным, серьезным партнером.

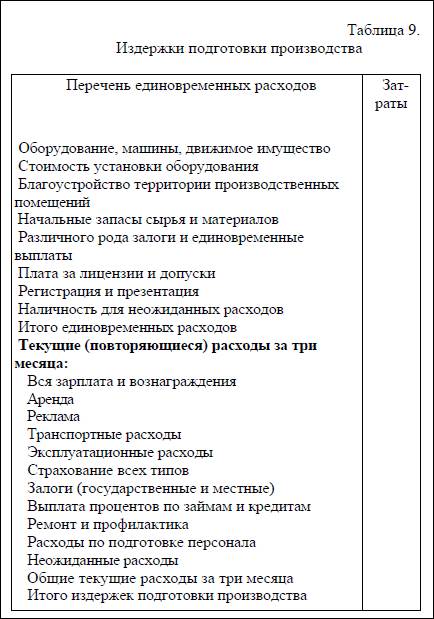

Для кредитора необходим детальный перечень издержек (табл.9), связанных с пуском производства, вместе с полными эксплуатационными расходами для 1-3 месяцев. Финансовые показатели деятельности фирмы В конце раздела следует дать оценку по основным финансовым показателям деятельности фирмы. Чистый доход к продажам получается делением прибыли после уплаты налогов на объем продаж за год. Текущий коэффициент состояния активов и пассивов фирмы исчисляется как текущие активы, деленные на текущие обязательства. Большинство фирм рассматриваются как финансово здоровые, когда этот по-казатель равен или больше 2. Рентабельность исчисляется как чистая прибыль, деленная на инвестированный капитал. Для западного партнера вложение капитала в российскую экономику является рискованным предприятием. На Западе такого рода вложения осуществляются, если возврат на капитал не меньше 40-60%.

Предложения по уровню финансирования (степени финансового участия зарубежного партнера)

Этот подраздел бизнес-плана должен отражать:

• количество денег, которое потребуется;

• время, когда вы будете нуждаться в них;

• как они будут использованы

Основываясь на вашем проектируемом бухгалтерском балансе и оценке того, сколько денег вам необходимо в период от трех до пяти лет для развития и расширения бизнеса, опишите, сколько из них будет получено от западного партнера и сколько - через займы у других организаций; какова доля участия российского партнера, если создается совместное предприятие. Инвесторы захотят узнать, как вы собираетесь потратить капитал, в частности, какое количество средств будет использовано на НИОКР, оборудование, маркетинг и пополнение оборотного капитала. Приведите ваши планы расчетов с инвесторами, многие из них очень положительно относятся к планам перевода фирмы в акционерное предприятие, акции которого свободно продаются и покупаются на фондовой бирже. Этот переход может планироваться через 5-7 лет. Использование кредита и ожидаемый эффект Результативность использования кредита имеет важное значение независимо от того, как вы намереваетесь финансировать фирму: за счет собственных средств или заемных.

В данном разделе должны содержаться ответы на следующие вопросы:

• На какие цели будет израсходована ссуда? Ответ может быть дан в общей форме - функционирующий капитал, новое оборудование, запасы и т.д.

• Что конкретно будет приобретено?

• Кто является вашим поставщиком?

• Сколько будет стоить эта покупка?

• Какая именно модель или марка машины?

• Какую сумму нужно будет заплатить в виде налогов, платы за установку и доставку оборудования?

Представителям банка небезынтересно знать, на что вы тратите деньги, потому что все купленное вами послужит залогом ссуды.

Оцените возможную выгоду от аренды части капитального оборудования и помещений как альтернативы их приобретения в частную собственность. При наличии денег последнее может оказаться более выгодным. В аренде есть свои преимущества: по мере роста фирмы вы сможете маневрировать основным капиталом.

Аренда дает некоторые налоговые льготы. Посоветуйтесь со своим бухгалтером.

•Каким образом использование ссуды повысит прибыльность фирмы?

Проценты за кредит - это прямой вычет из дохода. Прибегая к ссуде или вкладывая собственные деньги, вы должны знать, как сработают эти деньги, какой доход принесут. Убедитесь, что прибыль от использования кредита выше затрат по его привлечению. Пока не завершена работа над финансовой частью плана, вы не сможете привести точные цифры, характеризующие использование и ожидаемый эффект от кредита. Тем не менее, стоимость элементов основного капитала, которые вы планируете приобрести, а также расчетная величина функционирующего капитала могут и должны быть отражены. Вы всегда можете отказаться от разумного варианта в пользу более скромного, если этого потребует состояние финансов. Ниже приводится примерная рекомендуемая схема написания финансового плана.

А. Источники, финансовая политика, контроль.

Назовите источники финансирования ресурсов фирмы за счет собственных денежных средств, за счет заемных денежных средств. Какова политика распределения прибыли после уплаты налогов?

Каковы условия контроля по платежам покупателей?

Какова финансовая политика фирмы в отношении страхования кредитов?

Б. Эффективность инвестиций. Какие способы и критерии оценки эффективности инвестиций Вы используете?

В. Прибыль вашей фирмы в 1-й год по месяцам, на следующие два года по кварталам и еще на два года по годам.

Г. Баланс вашей фирмы в первый год по месяцам, на следующие два года по кварталам и еще на два года по годам.

10. Раздел бизнес-плана «Риски проекта и страхование».

11. Раздел бизнес-плана «План персонала».

12. Участники процесса планирования бизнеса.

13. Классификация инвестиционных проектов.

14. Анализ инвестиционных проектов, осуществляемых на действующем предприятии.

15. Анализ нужд потенциальных потребителей.

16. Календарное планирование на предприятии.

17. Ценовая политика фирмы.

18. Политика продвижения продукции.

19. Методы анализа среды: метод СВОТ.

20. Факторы, влияющие на выбор метода оценки инвестиционного проекта.

21. Стратегическое планирование деятельности фирмы.

22. Наступательная стратегия развития фирмы.

23. Стабилизационная стратегия развития фирмы.

24. Оборонительная стратегия развития фирмы.

25. Инвестиционное планирование на предприятии.

26. Использование в планировании диаграммы GANTT и сетевого графика проекта.

27. Международные стандарты финансовой отчетности в планировании бизнеса.

28. Венчурное финансирование как элемент стратегии финансирования предприятия.

29. Стратегические альянсы как элемент стратегии финансирования предприятия.

30. Совместные предприятия как элемент стратегии финансирования предприятия.

31. Депозитарные расписки как элемент стратегии финансирования предприятия.

32. Взаимозачеты как элемент стратегии финансирования предприятия.

33. Коммерческие кредиты как элемент стратегии финансирования предприятия.

34. Государственные кредиты как элемент стратегии финансирования предприятия.

35. Лизинг как элемент стратегии финансирования предприятия.

36. Выпуск векселей как элемент стратегии финансирования предприятия.

37. Франчайзинг как элемент стратегии финансирования предприятия.

38. Факторинг как элемент стратегии финансирования предприятия.

39. Облигационные займы как элемент стратегии финансирования предприятия.

40. Государственное финансирование как элемент стратегии финансирования предприятия.