Сводная система показателей рентабельности предприятия

Таблица 8

Расчет и анализ показателей доходности (рентабельности) предприятия

| Показатели | 2011 год, тыс. руб. | 2012 год, тыс. руб. | Абсолютное отклонение, тыс. руб. | Темп роста, % |

| I. Исходные данные | ||||

| 1. Средняя величина активов | 131,73 | |||

| 2. Чистая прибыль | -5146131 | 40,09 | ||

| 3. Прибыль от продаж | -8804704 | 36,60 | ||

| 4. Полная себестоимость реализованной продукции | 106,07 | |||

| 5. Выручка от реализации продукции | -6552994 | 88,94 | ||

| 6. Средняя величина собственного капитала | 110,57 | |||

| 7. Средняя величина оборотных активов | 17790319,5 | 1695880,5 | 109,53 | |

| 8. Средняя величина ОПФ и материальных оборотных средств (запасов) | 25772713,5 | 3056448,5 | 113,45 | |

| II. Расчетные показатели | ||||

| Коэффициент | 2011 год | 2012 год | Абсолютное отклонение | |

| А. Показатели рентабельности продукции | ||||

| 1. Рентабельность продукции (основной деятельности), % | 37,67 | 13,00 | -24,67 | |

| 2. Рентабельность продаж, % | 23,44 | 9,65 | -13,80 | |

| Б. Показатели рентабельности имущества | ||||

| 1. Общая рентабельность (рентабельность активов), % | 15,63 | 4,76 | -10,87 | |

| 2. Рентабельность собственного капитала, % | 32,42 | 11,76 | -20,67 | |

| 3. Рентабельность оборотных активов, % | 48,28 | 17,67 | -30,61 | |

| 4. Рентабельность производственных фондов, % | 37,81 | 13,36 | -24,45 |

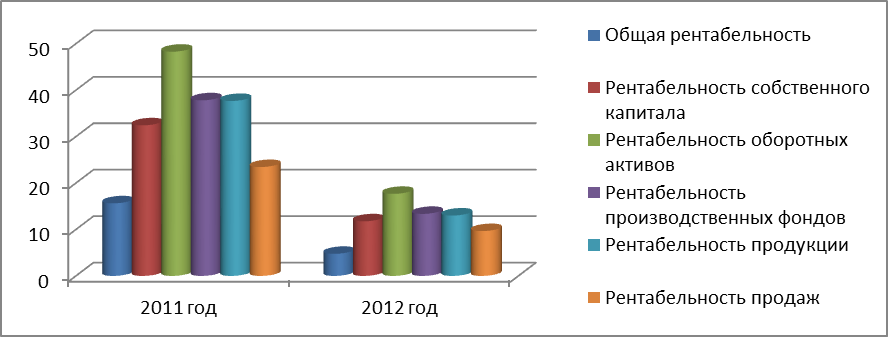

За 2012 год по сравнению с 2011 годом показатели рентабельности продукции и имущества снизились, что говорит о снижении доходности и прибыльности различных направлений деятельности предприятия.

Снижение рентабельности продукции на 24,67% объясняется опережением темпа роста затрат (106,07%) над темпом роста прибыли от продаж (36,6%). Негативной тенденцией также является снижение рентабельности продаж на 13,8% ввиду опережения темпа роста выручки от реализации (88,94%) над темпом роста прибыли от продаж. Данное соотношение объясняется увеличением себестоимости продаж и коммерческих расходов в 2012 году по сравнению с 2011 годом. Спрос на продукцию предприятия падает.

Конкурентоспособность предприятия за анализируемый период значительно снизилась, т.к. общая рентабельность активов уменьшилась на 10,87п.п., эффективность использования капитала уменьшилась на 20,67п.п, эффективность текущей деятельности уменьшилась на 24,45%.

График. Динамика показателей доходности предприятия, %

5. Прогнозирование вероятности банкротства предприятия (объясню на лекции)

Заключение (делать только по выполненным заданиям)!!!!!!

Результаты проведенного анализа позволяют сделать следующие выводы:

1. Увеличение объема финансирования предприятия в 2012 году по сравнению с 2011 годом было обеспечено только за счет увеличения заемных средств предприятия на 42,3%. Прирост данных источников был на 95,19% обеспечен увеличением краткосрочных источников финансирования. Уменьшение нераспределенной прибыли привело к снижению собственного капитала общества на 2,1%. Наблюдается ухудшение финансового положения предприятия в связи с опережением темпов прироста заемного капитала над темпами прироста собственного капитала на 44,41 п.п. Зависимость предприятия от внешних источников выросла.

На начало 2012 года внеоборотные активы финансировались за счет собственных и долгосрочных заемных источников, но уже на конец 2012 года финансовая ситуация на предприятии ухудшилась и финансирование происходит за счет собственных и краткосрочных финансовых источников. При этом на начало года 59,3% собственных средств направлялось на финансирование оборотных активов, а на конец года финансирование осуществлялось только за счет краткосрочных обязательств. Превышение темпов роста внеоборотных активов над оборотными на 81,71 п.п. свидетельствует о том, что большую часть своих средств предприятие направляет на инвестиционную деятельность.

2. Предприятие на начало 2011 года и на конец 2012 года находилось в неустойчивом финансовом состоянии, причем за анализируемый период произошло резкое снижение финансовой устойчивости на 43,7 пункта.

Неустойчивое финансовое состояние объясняется тем, что предприятию, не хватало собственных источников для формирования внеоборотных активов. Нехватка собственных оборотных средств обусловлена опережением темпов роста внеоборотных активов (  50,96%) над темпами роста собственных источников предприятия (

50,96%) над темпами роста собственных источников предприятия (  %) за 2012 год.

%) за 2012 год.

3. На конец 2012 года текущие платежные обязательства превысили текущие платежные средства, также сохраняется негативный прогноз платежеспособности. При этом, как на начало анализируемого года, так и на конец на предприятии не соблюдалось минимальное условие финансовой устойчивости – наличие достаточного объема собственных оборотных средств.

Общий показатель ликвидности снизился, что означает снижение способности предприятия осуществлять расчеты по всем видам обязательств. У предприятия отсутствует реальная возможность восстановить свою платежеспособность в течение следующих 6 месяцев 2013 года.

Согласно разобранным моделям прогнозирования банкротства предприятию угрожает банкротство.

4. Эффективность использования фирмой всех имеющихся ресурсов снижается, т.к. скорость оборота оборотных активов за год падает на 0,35 пункта. Об этом также свидетельствует увеличение количества дней совершения полного цикла производства и обращения (на 160,7 дня).

Снижение коэффициентов оборачиваемости собственного капитала (на -0,437) и оборачиваемости материальных оборотных средств (на -0,715) подтверждает замедление деловой активности предприятия. За 2012 год по сравнению с 2011 произошло снижение активности денежных средств и снижение ликвидности оборотных средств одновременно при накоплении запасов, что повлияло на ухудшение финансового положения предприятия.

Негативной тенденцией является увеличение длительности операционного и финансового цикла. Показатели деловой активности свидетельствуют, что на предприятии существует негативная тенденция снижения текущей основной производственно-сбытовой деятельности.

5.Предприятие» в 2012 году снизило все свои основные финансовые результаты по сравнению с фактическими данными предыдущего года, т. к. снижение прибыли до налогообложения составило 6410836 тыс. руб. или 59,54%.

За 2012 год по сравнению с 2011 годом показатели рентабельности продукции и имущества снизились, что говорит о снижении доходности и прибыльности различных направлений деятельности предприятия, снижается его конкурентоспособность.

В результате проведенного анализа финансового состояния предприятия можно сделать вывод, что значительные средства «Группа «Илим» направляет на приобретение объектов основных средств, оборудования, на строительно-монтажные и проектно-консалтинговые работы. При этом величина собственных источников снизилась, что привело к росту заемных источников финансирования. Необходимо отметить, что значительные вложения средств во внеоборотные активы в течение длительного периода может негативно сказаться на финансовом состоянии предприятия, поскольку указанные средства не участвуют в производственном процессе.

Для стабилизации финансового положения предприятию рекомендуется увеличить абсолютную сумму и долю собственных источников, направляемую на финансирование внеоборотных активов.

Приложение