I. Общие сведения, основные принципы и подходы

Базельский Комитет по банковскому надзору был основан в 1974 году при Банке международных расчетов. В него входят Центральные Банки крупнейших государств*. Комитет разрабатывает рекомендации и стандарты Банковского надзора, применяемые органами банковского регулирования и надзора разных стран.

Начиная с 1975 года Комитет выпустил значительное количество рекомендаций в отношении нормативов банковской деятельности.

Рисунок 1 Этапы подготовки и внедрения Базельских соглашений.

Источник: http://www.bis.org/publ/sp101125a.pdf

Первое Базельское соглашение (Базель I) — «Международная конвергенция измерения капитала и стандартов капитала»

Разработка в 1988 году Базельским Комитетом по банковскому надзору первого Соглашения по достаточности капитала (Базель I) стала реакцией со стороны банковского сообщества и надзорных органов на случаи крупных потерь и банкротств банков, хеджевых фондов и институциональных инвесторов, наблюдавшиеся в 70-80-е годы.

Первоначально соглашение рассматривалось как рекомендация, однако с 1992 года становится обязательной нормой для стран G-10. На настоящий момент к Базель I полностью или частично присоединились более 100 стран.

Основной целью Базель I является ограничение кредитных рисков (потерь от дефолта заемщиков и т. д.) путем разработки ряда принципов надзора. Основным является определение достаточности капитала.

Минимальный размер достаточности капитала банка, который иногда называют нормативным (регулятивным) капиталом, устанавливается в размере 8% от суммы активов и забалансовых статей, определенной с учетом риска:

Определение размера кредитного риска достигается умножением (взвешиванием) величины актива на рисковые веса, или весовые коэффициенты риска. Для этого активы по степени риска делятся на четыре группы, для которых приняты следующие значения весовых коэффициентов: 0, 20, 50 и 100. Чем выше риск, тем больше вес.

Соответственно коэффициент 0 применяют для безрисковых активов (наличность, золотые слитки, обязательства стран Организации экономического сотрудничества и развития (ОЭСР), государственная задолженность стран G-10 и другие активы с нулевым риском). Таким образом, соответствующие активы фактически исключаются из оценки суммы кредитного риска.

В свою очередь, коэффициент 100 означает, что вся сумма соответствующего актива считается рискованной, ее полностью включают в величину кредитного риска. К данной группе активов относят различного вида долговые обязательства коммерческих и других негосударственных организаций, государственные обязательства стран, не относящихся к промышленно-развитым, и т. п.

Согласно положениям Базель I общая величина капитала, которая проверяется на предмет достаточности, состоит из капиталов двух уровней:

уровень 1 — это акционерный капитал и объявленные резервы; уровень 2 — это дополнительный капитал, или капитал второго уровня, к которому относят капитал низкого качества, скрытые резервы, доступные для банка в соответствии с законодательством страны и т. д. Капитал второго уровня в совокупности не должен превышать сумму капитала первого уровня.

Соглашение Базель I оказало заметное положительное влияние на работу банков. Более того, рекомендации, первоначально разработанные для крупных международных банков, ныне стали приемлемыми для мировой банковской системы в целом. Их стали учитывать банки и некоторые другие кредитные организации вне зависимости от их размера, структуры, сложности кредитных операций и особенностей рисков.

Однако банковские кризисы 90-х гг. показали, что Соглашение по достаточности капитала нуждается в дальнейшей доработке, уточнениях и совершенствовании.

Так, например, Соглашение принимает во внимание только кредитный риск, остальные виды риска остаются без внимания.

Предлагается упрощенная градация кредитного риска, не учитывающая разнообразие возможных реальных ситуаций. Веса кредитного риска устанавливаются одинаковыми для всех корпоративных кредитов вне зависимости от кредитных рейтингов заемщиков или качества кредитов.

Кроме того, практика показала, что выполнение требования минимально допустимого размера капитала не может обеспечить надежность работы банка и всей банковской системы. Базель I определял требования к капиталу формально, без учета реальной (экономической) потребности в нем банков.

Со времени заключения Базель I появились новые финансовые инструменты и изменились применяемые банковские технологии. Кроме того, банки научились обходить «лазейки» в старом своде требований и выгодно использовать разницу в требованиях органов надзора различных стран (так называемый регуляторный арбитраж).

С 1993 года с учетом критики банковского сообщества и мнения ряда экономистов Базель I подвергался доработке и в 2004 году были опубликованы уточненные рамочные подходы (Базель II).

Второе Базельское соглашение (Базель II) — «Международная конвергенция измерения капитала и стандартов капитала: новые подходы»

Базель II состоит из трех основных компонент: минимальные требования к структуре капитала, надзорный процесс, рыночная дисциплина.

Первая компонента — минимальные требования к структуре капитала. Базель II сохраняет требования к достаточности капитала на уровне 8%. При этом вместе с кредитным риском учитываются рыночный** и операционный риски***:

При определении величины кредитного риска банк может выбрать один из трех вариантов:

стандартизированный подход, использующий рейтинги внешних по отношению к банку агентств;базовый внутренний рейтинг, основанный на собственных рейтинговых разработках и оценках;усовершенствованный внутренний рейтинг.

Согласно новым требованиям к банковскому капиталу весовые коэффициенты риска распределяются не по видам активов, а по группам заемщиков.

Базель II предусматривает расширенную трактовку кредитного риска и детализацию заемщиков по их видам (государства, центральные банки, коммерческие банки, индивидуальные заемщики и т. д.).

Для распределения коэффициентов по группам применяют рейтинги, разрабатываемые ведущими рейтинговыми агентствами.

Вторая компонента — надзорный процесс. Рассматриваются основные принципы надзорного процесса, управления рисками, а также прозрачности отчетности перед органами банковского надзора в применении к банковским рискам.

Приводятся трактовки процентного риска в банковском портфеле, кредитного риска (стресс-тестирование, определение дефолта, остаточный риск и риск концентрации кредитов), операционного риска, роста трансграничных связей и взаимодействия, а также секьюритизации.

Третья компонента — рыночная дисциплина. Дополняет минимальные требования к достаточности капитала и надзорный процесс. Рыночная дисциплина стимулируется путем установления ряда нормативов информационной открытости банков, стандартов их связей с надзорными органами и внешним миром.

Одной из проблем, которую пришлось решать комитету при подготовке Базеля II, была совместимость Соглашения с национальными стандартами бухгалтерского учета.

В Соглашении содержатся требования по открытости информации, относящейся к различным видам операций банка, включая сведения о методах, применяемых банком при оценке их риска. Это позволит участникам рынка получать ключевую информацию о надежности, рисковой уязвимости банка и его капитализации.

Третье Базельское соглашение (Базель III)

Базель III возник как реакция на глобальный финансовый кризис 2008 года. Анализируя его причины, эксперты в качестве одной из основных причин выделяли провалы пруденциального регулирования деятельности финансовых посредников. В условиях углубления финансовой глобализации национальные стандарты организации, функционирования и регулирования деятельности финансовых посредников перестали отвечать современным требованиям.

Для спасения системообразующих финансовых институтов («too big to fail»- Northern Rock, Merrill Lynch, Lehman Brothers), были приняты и реализованы программы вхождения государства в их капитал. Поэтому правительства развитых стран озабочены тем, чтобы в будущем данные инвестиции принесли адекватные выгоды.

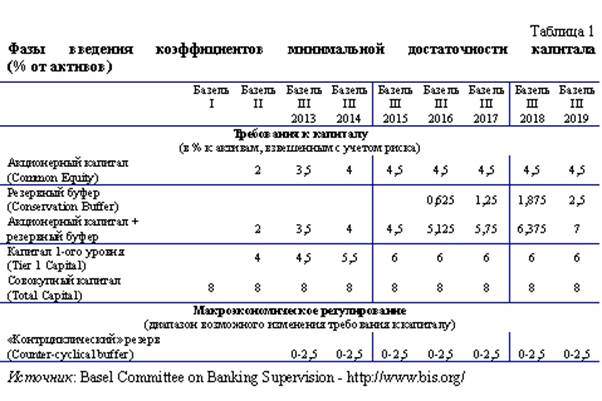

Появление стандартов Базель III началось с введения дополнительных требований к достаточности капитала банков (акционерный капитал, капитал 1 уровня, капитал 2 уровня, буферный капитал, совокупный капитал).

Соглашение представлено двумя документами, опубликованными 15 декабря 2010 года на официальном сайте Банка Международных Расчетов:

Международная система оценки рисков ликвидности, стандартов и мониторинга; Глобальная система регулирования, способствующая повышению устойчивости банков и банковских систем.

Новое Соглашение ужесточает требования к составу капитала 1 уровня за счет исключения из него суммы отложенных налогов и секьюритизированных активов. Кроме того, Базель III рекомендует увеличить долю капитала 1 уровня и долю акционерного капитала (Таблица 1).

Базель III устанавливает необходимость формирования кредитными организациями за счет чистой прибыли дополнительного резервного буфера. Буферный капитал позволит банкам в случае системного кризиса и снижения норматива достаточности капитала ниже минимально допустимого получить дополнительную ликвидность без санкции регулятора. Однако после кризиса кредитные организации обязаны этот капитал восстановить.

Одновременно Базель III вводит нормативы, нацеленные на ограничение финансового рычага (левериджа — соотношение заемного и собственного капитала), который допустим для финансовых посредников. В частности, речь будет идти о пересмотре нормативов текущей и долгосрочной ликвидности.

Новый норматив текущей ликвидности планируется ввести в 2015 году, а обновленный норматив долгосрочной ликвидности — тремя годами позже.

Первый предполагает, что банковские краткосрочные обязательства сроком до 30 дней должны будут покрываться ликвидными активами на 100%.

Второй норматив регулирует риск потери банком ликвидности в результате размещения средств в долгосрочные активы, которые должны быть покрыты стабильными пассивами также не менее чем на 100%.

Появляется понятие не только резервного банковского капитала, но и капитала, который может вводиться дополнительно регулятором для контрциклического регулирования.

Если регулятор считает, что в стране наблюдается кредитный бум или перегрев экономики, он может повышать требования к достаточности капитала, согласно чему банки в периоды потенциального возникновения кредитных «пузырей» будут обязаны формировать специальный «контрциклический» резерв.

Базель III устанавливает, что в случае несоблюдения нормативов кредитные организации не имеют права выплачивать дивиденды акционерам, а также бонусы и другие премии своим управляющим.

Постепенный переход на новые стандарты начнется с 2013 года и будет продолжаться в течение последующих шести лет (до 1 января 2019 года). (Таблица 1).