Нал и отч периоды, авансовые платежи

Осн ставка по налогу на прибыль – 24%. При этом 4,5% в Фед бюджет, 17,5% в бюджет субъекта РФ, 2% - в местн бюджет

Законами субъектов РФ для отд каж плат-ов ставка, зачисляемая в бюджет субекта федер может быть снижена на 4%.

Ставки для иностр орг-й:

- 20% - общая

- 10% - по доходам от междунар перевозок, сдачи в аренду трансп ср-в

По доходам, полученным в форме дивидендов:

- 6% от налоговых резидентов РФ

- 15% дивид от ин орг-й

По доходам от операций с долговыми обяз-вами:

- 15% доходы от гос и муниц цен бум

- 0% доходы от гос цен бум, эмит-ых до 20.01.97

Нал период – календ год. Отчетные периоды – 1 кв, полугодие, 9 мес, календ года

По итогам каждого нал периода н\п исчисляют сумму авансового платежа исходя из ставки налога и н\о прибыли, рассчитанной нарастающим итогом с начала нал периода до окончания расчетного.

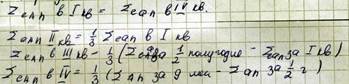

В отчетном периоде н\п исчисляют суммы ежемес авансовых платежей в след порядке

Рис.

В гл 25 определены категории н\п-ов, уплачивающие только квартальные авансовые платежи по итогам отч периода:

- орг-и с доходами от реал-и за предыдущие 4 квартала меньше 3 млн руб в квартал

- бюдж учр-я

- ин орг-и с пост представит-вом в РФ

- участники простых товариществ по доходам от них

- неком орг-и, не имеющие доходов от реал-и тов-в, работ, услуг

- выгодоприобретатели по трастовым договорам

Сроки и порядок уплаты налога и авансовых платежей

1. Налог на прибыль, подлежащий уплате по истечению нал периода уплачивается не позже 28 марта след года

2. Авансовые платежи по итогам отч периода уплачиваются не позже 28 дней с окончания отч периода

3. Ежемес авансовые платежи уплачиваются не позже 28 числа каждого мес этого отч периода

Вновь созданные орг-и уплачивают ав платежи за отчетный период, если выручка от реал-и меньше 1 млн руб в месяц или 3 млн руб в квартал

Н\п по истечении каждого отч периода назависимо от наличия у них н\о прибыли по истеч-и кажд отч периода не позже 28 дней с его окончания должны представить декларацию в нал орган.

МНС РФ утверждены 5 форм нал декларации по прибыли для различ субъектов н\о.

Общие положения нал учета

Нал база по прибытии исчисляется на основе данных нал учета

Нал учет – система обобщения инф-и для опред-я нал базы по налогу на прибыль на основе данных первичных док-ов, сгруппированных в порядке, предусмотренном НК РФ.

Если в регистрах бухучета недостаточно инф-и для опред-я нал базы по прибыли, н\п вправе сам-но доп-ть бух учет регистрами нал учета

Нал учет ведется с целью формир-я полной и достоверной инф-и для н\о, а также для внутр и внеш контроля за правильностью исчисления налога на прибыль.

Система нал учета орг-ся н\п сам-но, утв-ся приказом по учетной политике. Контролирующие орг-и не вправе опред-ть нал учет для н\п.

Данные нал учет отражают:

- порядок формир-я суммы доходов и расходов

- порядок опред-я доли расходов, учитываемых для н\о в текущем нал периоде

- суммы расходов и убытков, относимых на будущее

- порядок формир-я резервов

- суммы по расчетам с бюджетом

Данные нал учета подтверждаются:

- первичными учетными бух данными

- аналитич регистрами нал учета

- расчетом нал базы

Аналитические регистры нал учета – сводные формы систематизации данных за отчетный период, сгруппированные в порядке установленном гл 25 НК без отражения и распределения по счетам бух учета

В нал учете операции для целей н\о часто отражают в хронологич порядке.

Нал учет долж быть так организован н\п, чтобы полностью раскрыть порядок формир-я нал базы и содержать след данные:

- период, за кот опред-ся н\о с начала нал периода нарастающ итогом

- сумма доходов от реал-и

- прибыль (убыток) от реал-и

- сумма внереал доходов

- сумма внереал расходов

- прибыль (убыток) от внереал операций

- нал база за отч период

- сумма убытка, подлежащие переносу на будущее

Доходы от реал-и часто опред-ся по видам дея-ти

Расходы на пр-во и реал-ю в нал учете часто подразделяют на прямые и косв.

Прямые расходы:

- мат затраты

- оплата труда

- сумма ЕСН на оплату труда

- аморт-я по осн произ ср-вам

Косвенные расходы: все иные

13.Особенности н\о ин орг-и, банковских и кред орг-й

Н\о банковских орг-й

Нет разницы в % ставках по сравнению с другими организациями.

Н\о в ин орг-ях

осущ-их через пост представит-во РФ и не осущ-их.

20%

НДФЛ

Это федеральный прямой налог с 01.01.01 взимается на основании гл 23 НК РФ.

1.Н\п и объект н\о

Н\п:

1) физ лица – нал резиденты РФ

2) физ лица – нерезиденты РФ, получающие доходы от источников в РФ

Объект н\о – доход, полученный н\п

К доходам относ-ся:

- дивиденды, % полученные

- страх выплаты при наступлении страх случая

- от использования авторских и смежных прав

- от сдачи в аренду и др использования имущ-ва на терр-и РФ

от реализ-и недвижимости в РФ, акции цен бумаг, долей в уставном капитале орг-й, прав, треб-й к юр лицам, иного иму-щва наход-егося в РФ и прин физ лицу

- вознаграждения за выполнение труд обязанностей (зарплата), работы, услуги

- выплачиваемые иностранными орг-ми пособия, стипендии, пенсии

- доходы, полученные от использования люб трансп ср-в

- от ср-в связи на терр-и РФ

- иные доходы физ лиц

Также в гл 23 выделены аналогичные источники доходов, только полученные за пределами РФ

Не признаются доходами доходы от операций, связанных с внутрисемейными отнош-ями у лиц, определенных семейным кодексом РФ

При опред-и налоговой базы учит-ся все доходы н\п в виде ден, натур формы и мат выгоды (мат выгода – экономия на % по кредитам, приобретение тов-в, услуг у взаимозависимых лиц, экономия на % по цен бумагам и займам)

2.Доходы, не подлежащие н\о

- гос пособия (кроме «больничных»), иные компенсационные выплаты по з\д РФ

- гос пенсии

- компенсационные выплаты по з\д РФ, связанные с: возмещением вреда здоровью, оплатой питания, формы, коммунальных услуг, увольнением, с компенсациями за неиспользованные отпуска, с исполнением труд обязанностей (командировочные)

- алименты

- премии по перечню правит-ва за выдающиеся достижения

- мат помощь по стих бедствиям, смерти члена семьи

- мат помощь за счет адресной бюджетной помощи

- гос стипендии

- от продажи продукции животноводства и тд в личных подсобных хоз-вах

- призы в ден и натур формах, полученные на офиц соревнованиях

- % по рублевым вкладам в пределах 3\4 ставки рефинансир-я ЦБ (кроме срочных пенсионных вкладов), а также до 9% в ин валюте

- подарки, выигрыши в пределах 2000 руб

- доходы предпринимателей от видов дея-ти, облагаемых по спец нал режимам

Налоговые вычеты

При определении нал базы, облагаемой по ставке 13%, н\п имеет право на получение след станд нал вычетов:

В РАЗМЕРЕ 3000 за кажд мес нал периода след категориям н\п:

- инвалиды ВОВ и к ним приравненные

- ликвидаторы и пострадавшие от атомно-ядерных аварий, перенесшие лучевую болезнь

В РАЗМЕРЕ 500 РУБ за кажд мес нал периода след категориям н\п:

- герои СССР, РФ

- участники ВОВ, «блокадники», «узники»

- инвалиды 1-й, 2-й группы

- ликвидаторы и пострадавшие от ядерн аварий, без лучевой болезни

- «афганцы», участники боевых действий

В РАЗМЕРЕ 400 РУБ за кажд мес нал периода для тех категорий н\п, которые не указаны выше и действует до месяца, в котором их доход, исчисленный нарастающим итогом, с нач нал периода привысил 20 000 руб. Начиная с такого мес, дан нал вычет не применяется

В РАЗМЕРЕ 300 РУБ за кажд мес нал периода на каждого ребенка у родителей (до 20 000)

Вычет в 300 руб производится на ребенка до 18 лет и учащегося дневной формы до 24 лет. Одиноким родителям, опекунам, попечителям дан вычет предост-ся в 2-м размере.

Н\п, имеющим право больше, чем на один станд вычет, предост-ся макс из них. Вычет в 300 руб предост-ся независимо от вычетов в 3000, 500 и 400.

Станд нал вычеты предост-ся н\п одним из работодателей, выплачивающих доход (по выбору н\п и предоставления необход док-ов)

Соц нал вычеты

При определении размера нал базы по доходам со ставкой 13%, н\п имеет право на получение след соц вычетов:

1 - в сумме доходов, перечисленных н\п на благотворит цели в виде ден помощи огр-ям науки, культуры, здравоохранения, обр-я, религиозным орг-ям, в размере фак-ки произведенных расходов, но не более 25% суммарного дохода, полученного в нал периоде.

2 - в сумме, уплаченной н\п-ом в нал периоде за свое обучение в образоват учреждениях в размере фак расходов, но не более 36 000 руб в год (с 2004, раньше – 25 000), а также в сумме, уплаченной н\п-ом-родителем за обучение своих детей до 24 лет на дневном обучении в образоват учрежд-ях в размере фак затрат, но не более 36 000 руб в год

Необходимые док-ты для данного вычета:

- лицензия образоват учр-я

- подтверждение фак расходов за обучение

- договор на обучение

3 - в сумме, уплаченной н\п-ом в нал периоде за услуги по лечению, предоставленные мед учр-ями РФ , а также уплаченной н\п-ом за лечение супругов, родителей, детей по перечню мед услуг, утверденному Правит-вом РФ; а также в размере ст-ти медикаментов по перечню Прав-ва РФ, приобретенных н\п-ом по рецепту лечащего врача за счет соб-х ср-в. По дорогостоящим видам лечения, определенным Прав-вом РФ, сумма нал вычета = сумме фак расходов.

Необходимые док-ты для данного вычета:

- лицензия на осущ-е мед дея-ти

- подтверждение фак оплаты (справки для нал органов)

Имущественные нал вычеты

При опред-и нал базы по ставке 13% н\п имеет право на получение след имущ вычетов:

1 – в сумме полученных н\п-ом в нал периоде от продажи:

- жилых домов

- квартир, дач, садовых домиков, земельных уч-ов, находившихся в соб-ти менее 5 лет, не превышающих в целом 1 млн руб

а также в сумме полученных в отч периоде от продажи иного имущ-ва, нах-ся в соб-ти менее 3 лет, не превышающего 125 тыс руб (авто, антиквариат).

При продаже жилых домов, квартир, дач, садовых домиков, земельных уч-ов, находившихся в соб-ти более 5 лет, а также иного имущ-ва, находившегося в соб-ти более 3 лет, имущ нал вычет предост-ся в сумме, полученной н\п-ом при продаже указанного имущ-ва.

Вместо использования данного вычета н\п вправе уменьшить на данные суммы свои облагаемых доходы (кроме реал-и принадлежащих н\п-у ценных бумаг)

При реал-и совместного имущ-ва размер вычета распред-ся м-ду совладельцами либо пропорционально их доли, либо по дог-ру м-ду ними.

Данный вычет не распр-ся на н\п при осущ-и или профес предпринимат дея-ти.

Вычет при покупках

При опред-и нал базы по ставке 13% н\п имеет право на след вычеты:

в сумме израсходованных н\п на новое стр-во, на приобретение жилого дома, на приобретение квартиры.

Общий размер данного вычета не может превышать 1 млн руб.

Данный вычет предост-ся по след док-ам:

- письменное заявл-е

- документы, подтверждающие право соб-ти на жилье

- платежные док-ты, подтв-ие оплату ден ср-в н\п (квитанция к прих ордеру, банковские выписки, кассовые чеки)

Данный вычет на примен-ся при сделке м-ду взаимозависимыми лицами, а также в случае покупки недвиж-ти за счет ср-в иных лиц.

Если в нал периоде данный вычет не может быть использован полностью, его остаток можно переносить до полного использования.

Данный вычет предост-ся н\п однократно.

Для имуществ и соц вычетов обяз-ным усл-ем их получ-я явл-ся предост-е декларации в нал орган по месту жит-ва. Такую декл-ю можно предоставить в теч-е след нал периода.

Проф нал вычеты

При исчислении нал базы по ставке 13%, право на проф вычеты имеют след категории н\п:

1 – ПБОЮЛ, частные нотариусы, врачи и тд в сумме фак произведенных расходов с документальным подтверждением непоср-но связанных с дох-ми.

Состав вычитаемых рас-ов опред-ся в порядке, предусмотренном гл 25 НК.

Если нет документального подтверждения расходов данный вычет пр-ся в размере 20% общей суммы доходов, полученных от этой дея-ти. Суммы налога на имущ-во, трансп налога вычитается, если это имущ-во и транспорт непоср-но исп-ся в предпринимат дея-ти

2 – н\п, получающие авторские вознаграждения в сумме фак докум-но подтвержденных расходов. Если эти расходы не подтверждены, они принимаются к вычету в след размерах:

- 20% при создании научных, лит трудов

- 30% при созд-и прои образцов, изобретений, фильмов

- 40% создание худож и муз произведений

При опред-и нал базы по авторским доходам учитывают либо расходы, либо их нормативы. Данный вычет получают по заявлению нал агенту или по декларации в нал орган.

Нал период и ставки

Нал период – календ год.

По НДФЛ установлены след ставки:

1 – 35% применяется к след доходам:

- ст-ть любых выигрышей и призов в сумме, превышающей 2 тыс руб

- страховых выплат по добр страх-ю в части превышения размеров взносов

- % - доходов по банк вкладам (кроме пенсион) в части превышения 3\4 ставки реф-я ЦБ в руб, 9% в ин валюте

- суммы экономии на % при получении займов в части превышения 3\4 ставки реф-я ЦБ в руб, 9% в ин валюте

2 – 30 % установлена по всем доходам физ лиц, лиц нерезидентов РФ

3 – 6% по дох-ам физ лиц, получаемым в виде дивидендов

4 – 13% ко всем остальным видам дох-ов