БУХГАЛТЕРСКИЙБАЛАНС на 31 декабря 2015 года

Наблюдение.

Первая стадия банкротства, применяемая к должнику и направленная на обеспечение сохранности его имущества, заключается в проведении финансового анализа деятельности и состояния должника, с последующим составлением реестра требований конкурсных кредиторов и проведением их первого собрания. Решение о введении данной стадии принимается арбитражным судом вследствие рассмотрения обоснованности требований заявителя. Судом назначается временный управляющий, который наблюдает за работой менеджмента компании-должника и прочих управляющих органов. При этом ряд сделок может совершаться только после ознакомления с ними временного управляющего и его письменного согласия. Запрещается осуществлять ликвидацию, реорганизацию, создавать филиалы и проводить иные подобные действия в период наблюдения. Стадия считается завершенной после даты начала финансового оздоровления.

Финансовое оздоровление.

Стадия санации (финансового оздоровления) применяется в отношении должника с целью модернизации его деятельности и восстановления платежеспособности, что позволит должнику погасить задолженность перед кредиторами и исполнить обязательства по уплате обязательных платежей согласно графику погашения задолженности, утвержденному арбитражным судом.

На данной стадии суд назначает административного управляющего.

Максимальный срок продолжительности финансового оздоровления – 2 года.

Внешнее управление.

Внешнее управление компаний, находящихся в стадии банкротства, вводится по решению арбитражного суда по результатам собрания кредиторов, если имеется реальная возможность восстановления платежеспособности компании-должника. После введения указанной процедуры, полномочия руководителей должника – прекращаются. Управление компанией выполняет внешний управляющий. Вводится мораторий на обязательные платежи и денежные обязательства перед кредиторами, которые, согласно оговоренным срокам, должны были быть исполнены до введения внешнего управления. Максимальный срок стадии – 2 года.

Конкурсное производство.

Основные виды и стадии процедуры признания банкротом предусматривают конкурсное производство как завершающий этап по отношению к должнику, признанному банкротом. За период, длительностью 1 год, удовлетворяются требований кредиторов.

Мировое соглашение.

На всех стадиях банкротства может быть заключено мировое соглашение, предусматривающее прекращение дела о банкротстве должника.

Проведение полной процедуры признания несостоятельности субъекта включает все приведенные стадии, за исключением мирового соглашения, которое применимо к любому этапу процесса банкротства, но заключается в исключительных случаях. [10]

1.2. ДИАГНОСТИКА БАНКРОТСТВА

Объектом особого внимания при диагностике являются показатели платежей текущего и будущего периодов, а также объемы прибыли. С точки зрения финансового менеджмента существует целая система для диагностики и возможной защиты компании от банкротства.

Диагностика банкротства объединяет следующие этапы:

1) Исследование финансового состояния с целью своевременного обнаружения признаков банкротства.

2) Определение масштаба кризисного состояния компании.

3) Изучение основных факторов, приводящих к банкротству.

4) Постановка целей и выбор механизмов организационного поведения.

5) Внедрение внутренних механизмов финансовой стабилизации.

6) Выбор возможности оздоровления финансовой деятельности компании.

7) Финансовое обеспечение процедуры ликвидации. [4]

1.3. МЕТОДЫ ПРОГНОЗРИРОВАНИЯ ВЕРОЯТНОСТИ БАНКРОТСТВА

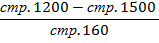

1. Пятифакторная модель банкротства Альтмана (индекс кредитоспособности).

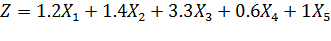

Этот метод предложен в 1968 г. известным западным экономистом Эдвардом Альтманом. Данный индекс представляет собой функцию от некоторых показателей, характеризующих экономический потенциал компании и результаты его работы за истекший период. Модель описывает деятельность компании и способна продемонстрировать степень риска банкротства. В общем виде индекс кредитоспособности (Z-счет) имеет вид:

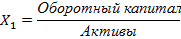

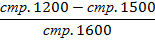

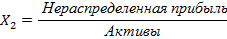

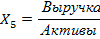

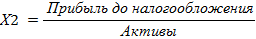

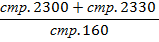

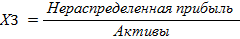

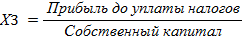

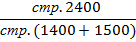

Z=1,2Х1+1,4Х2+3,3Х3 +0,6Х4+1,0Х5 (1)

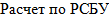

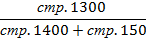

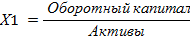

Таблица 1 – Расчет коэффициентов индекса кредитоспособности модели Альтмана

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

|  |  |

Продолжение таблицы 1

|  |  |

|  |  |

|  |  |

Таблица 2 – Оценка компании по модели банкротства Альтмана

| Значение расчетного показателя Z для компаний, акции которых котируются на бирже | Значение расчетного показателя Z для компаний, акции которых не котируются на бирже | Вероятность банкротства | Комментарий |

| меньше 1,8 | меньше 1,23 | от 80 до 100% | Компания является несостоятельной |

| от 1,81 до 2,77 | от 1,23 до 2,90 | 35 до 50% | Неопределенная ситуация |

| от 2,77 до 2,99 | 15 до 20% | Неопределенная ситуация | |

| больше 2,99 | Риск того, что компания не сможет погасить свои долги незначителен | Компания финансово устойчива |

Коэффициент Альтмана относится к числу наиболее распространенных. Однако, согласно этой формуле, компании с рентабельностью выше некоторой границы становятся полностью «непотопляемыми».

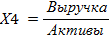

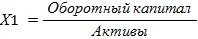

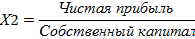

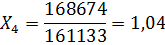

2. Четырехфакторная модель банкротства Ричарда Таффлера.

Для построения модели прогнозирования банкротства ученый взял 46 компаний, которые обанкротились и 46 предприятий, которые остались финансово устойчивыми в период с 1969 по 1975 года. Данная модель пригодна для анализа, в случае если нужно учитывать современные тенденции бизнеса и влияние перспективных технологий на финансовые показатели. Формула модели банкротства Таффлера:

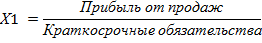

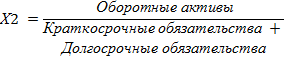

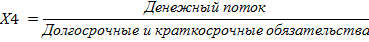

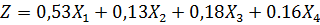

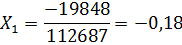

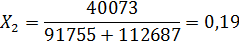

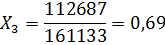

Z= 0.53*X1 + 0.13*X2 + 0.18*X3 + 0.16*X4 (2)

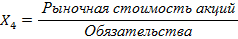

Таблица 3 – Расчет коэффициентов модели банкротства Таффлера

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

|  |  |

|  |  |

Примечание:

Как видно из формулы модели банкротства Таффлера коэффициент Х1 имеет наибольший вес (0,53). Именно коэффициент Х1 будет сильно влиять на оценку финансового состояния компании. Увеличение коэффициента будет тогда, когда увеличивается прибыль от продаж. Можно сделать вывод, что чем больше прибыль от продаж, тем предприятие становится финансово устойчивее и наоборот. [8]

Оценка компании по модели банкротства Таффлера:

Если Z>-0,3 – компания маловероятно станет банкротом («зеленая зона»),

Если 0,2<Z<0,3 – зона неопределенности («серая зона»),

Если Z<0,2 – компания, вероятно, станет банкротом («красная зона»).

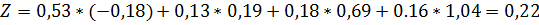

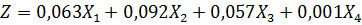

3. Четырехфакторная модель прогнозирования банкротства Р. Лиса.

Начнем с модели прогнозирования банкротства Р. Лиса, созданного для предприятий Великобритании в 1972 году. Модель Лиса является в большей степени адаптационной, так как финансовые коэффициенты в модели взяты как у Альтмана. В этой модели факторы-признаки учитывают такие результаты деятельности, как ликвидность, рентабельность и финансовая независимость организации. Формула модели банкротства Лиса:

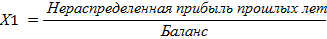

Z=0.063*Х1 + 0.092*Х2 + 0.057*Х3 + 0.001*Х4 (3)

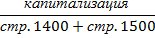

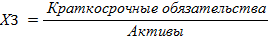

Таблица 4 – Расчет коэффициентов модели банкротства Лиса

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

|  |  |

|  |  |

Примечание:

Большой вклад в итоговую оценку финансового состояния по модели вносит прибыль от продаж (входит в Х2 и Х3 ). Таким образом, чем больше прибыль от продаж у предприятия, тем соответственно предприятие по модели будет финансово устойчивым.

Оценка компании по модели банкротства Лиса:

Если Z<0.037 – банкротство компании очень вероятно,

Если Z>0.037 – предприятие финансово устойчивое.

4. Четырехфакторная модель банкротства Иркутской Государственной Экономической Академии.

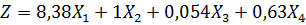

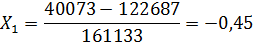

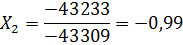

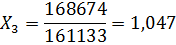

Одна из первых отечественных моделей прогнозирования банкротства предприятия была предложена А.Ю. Беликовым и Г.В. Давыдовой в 1998 году. Зачастую эту модель оценки финансовой устойчивости предприятия называют моделью ИГЭА. Регрессионная формула модели выглядит следующим образом:

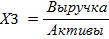

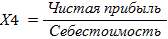

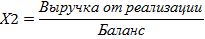

Z= 8.38*Х1 + 1*Х2 + 0.054*Х3 + 0.63*Х4 (4)

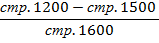

Таблица 5 – Расчет коэффициентов модели банкротства ИГЭА

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

|  |  |

|  |  |

Примечание:

Большое значение в определении банкротства предприятия по модели Беликова-Давыдовой имеет первый финансовый коэффициент (X1). Связано это с тем, что у него стоит удельный вес 8,38, что несравненно больше чем у остальных финансовых коэффициентов в модели. Модель была построена на выборке торговых предприятий, которые стали банкротами и остались финансово устойчивыми.

Оценка предприятия по модели прогнозирования банкротства ИГЭА:

Если Z<0, риск банкротства максимальный (90-100%).

Если 0<Z<0.18, риск банкротства высокий (60-80%).

Если 0.18<Z<0.32, риск банкротства средний (35-50%).

Если 0.32<Z<0.42, риск банкротства низкий (15-20%).

Если Z>0.42, риск банкротства минимальный (до 10%).

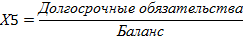

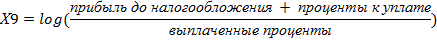

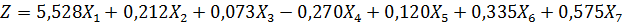

5. Девятифакторная модель классификации банкротства Фулмера.

Модель Фулмера классификации банкротства была создана на основании обработки данных 60-ти предприятий: 30 потерпевших крах и 30 нормально работающих – со средним годовым оборотом в 455 тысяч американских долларов.

Модель Фулмера используется коммерческими предприятиями для вычисления вероятности возможного банкротства, аудиторскими компаниями для составления отчетов о финансовом состоянии предприятия-заказчика, потенциальными контрагентами и акционерами компании для оценки перспективной платежеспособности и разработки стратегических решений в будущем.

Анализ модели показывает, что основная часть факторов, которые применяются в уравнениях критериев, тесно взаимосвязана, и что большая часть компонентов связана с инвестициями. Последний фактор является важным, т.к. определяет нижнюю границу скорости прироста инвестиций.

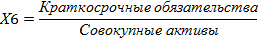

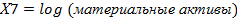

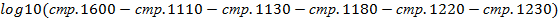

Составляющие модели в обратной пропорциональности зависят от стоимости суммарных активов. Коэффициенты общей задолженности и балансовой стоимости обязательств также связаны с инвестициями, т.к. значительная их доля осуществляется за счет ссуд. Формула определения вероятности банкротства по модель Фулмера имеет вид:

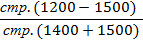

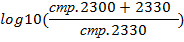

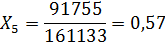

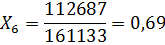

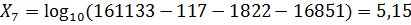

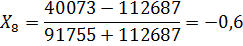

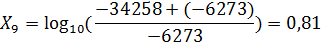

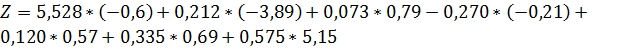

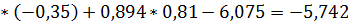

Z = 5,528Х1 + 0,212Х2 + 0,073Х3 + 1,270Х4 – 0,120Х5 + 2,335Х6 + 0,575Х7 + 1,083Х8 + 0,894Х9 – 6,075 (5)

Таблица 6 – Расчет коэффициентов модели банкротства ИГЭА

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

Продолжение таблицы 6

| Коэффициент | Формула расчета | Расчет по РСБУ |

|  |  |

|  |  |

|  |  |

|  |  |

|  |  |

|  |  |

|  |  |

Критическим значением Z является 0. Сопоставление с этой величиной расчетного значения индекса Z для конкретной фирмы позволяет говорить о возможном в будущем (2-3 года) банкротстве одних (Z < 0) и устойчивом положении других (Z > 0) фирм.

Д. Фулмер объявил точность для своей модели в 98% – при прогнозировании банкротства в течение года и точность в 81 % – при прогнозировании банкротства за период больше года. [5]

1.4. СРАВНЕНИЕ МЕТОДОВ ПРОГНОЗИРОВАНИЯ ВЕРОЯТНОСТИ БАНКРОТСТВА

Таблица 7 – Сравнение методов прогнозирования вероятности банкротства

| Метод | Преимущества | Недостатки |

| Пятифакторная модель Альтмана | - Возможность дистанционной оценки; - Удовлетворительная трудоемкость расчетов; - Простота интерпретации результатов; - Длительный горизонт прогнозирования в первом приближении, возможно, разделить хозяйствующие субъекты на потенциальных банкротов и небанкротов; - Точность расчетов зависит от прогнозируемого периода времени: 1 год - 95%, 2 года - 83%. | - Низкая точность; - Не учитываются макроэкономические факторы; - Не рассматриваются качественные показатели деятельности; - Применима только к крупным компаниям с котирующимися акциями; - Не учитывает влияние рентабельности; - По своему содержанию это показатель рентабельности капитала. |

| Четырехфакторная модель Таффлера | - Позволяет отслеживать деятельность компании во времени (моменты упадка и возрождения). | - Область применения ограничена (только для компании, акции которых котируются на рынке); - Точность расчетов зависит от исходной информации при построении модели. |

Продолжение таблицы 7

| Метод | Преимущества | Недостатки |

| Четырехфакторная модель Лиса | - При анализе российских предприятий показывает несколько завышенные оценки, так как значительное влияние на итоговый показатель оказывает прибыль от продаж, без учета финансовой деятельности и налогового режима. | |

| Четырехфакторная модель банкротства Иркутской Государственной Экономической Академии. | - Возможность использования в российских условиях (разрабатывалась на основе российской статистики); - Высокая точность расчетов; - Использование коэффициента рентабельности; - Определение процентной вероятности банкротства. | - Сложность интерпретации итогового значения; - Зависимость точности расчетов от исходной информации; - Не учитывается отраслевая специфика деятельности предприятий; - Использование устаревших данных. |

| Девятифакторная модель классификации банкротства Фулмера | - Использует различные финансовые показатели, характеризующие деятельность предприятия с различных событий. | - Громоздкость формулы |

2. ДИАГНОСТИКА ВЕРОЯТНОСТИ БАНКРОТСТВА ОАО «АВТОВАЗ»

2.1. ХАРАКТЕРИСТИКА ОАО «АВТОВАЗ»

Сегодня одной из ведущих отраслей промышленности в России, влияющей на процессы экономического и социального развития страны, является машиностроение, а именно, автомобильная промышленность. На сегодняшний день в отрасли функционирует около 250 крупных и средних предприятий, занято более 800 тыс. человек.

Российская автомобильная промышленность представлена предприятиями во всех сегментах автомобилестроения: производство легковых автомобилей, легких коммерческих автомобилей, грузовых автомобилей и автобусов, прицепного состава, специальной и военной автомобильной техники, автомобильных компонентов, автомобильных материалов, а также научно-исследовательскими и проектно-конструкторскими организациями.

Основным производителем легковых автомобилей в России на данный момент является ОАО «АвтоВАЗ - российская автомобилестроительная компания, крупнейший производитель легковых автомобилей в России и Восточной Европе.

Полное фирменное наименование эмитента: Открытое акционерное общество «АвтоВАЗ». Сокращенное наименование: ОАО «АвтоВАЗ».

Место нахождения, почтовый адрес: 445024, Российская Федерация, Самарская область, г. Тольятти, Южное шоссе, 36 [13].

ОАО «АвтоВАЗ» ведет свою историю с 1966 года, когда было принято правительственное постановление о строительстве в городе Тольятти завода по производству легковых автомобилей. Основным партнером АвтоВАЗа на тот момент был итальянский концерн FIAT, с которым было подписано генеральное соглашение о сотрудничестве, а разработки FIAT стали базовыми для российской автомобильной промышленности. Первый автомобиль сошел с конвейера АвтоВАЗа в апреле 1970 года, а спустя 30 лет завод отметил выпуск 20 миллионного автомобиля.

ОАО «АвтоВАЗ» было создано на основе ПО «АвтоВАЗ» 5 января 1993 году (регистрационный номер - 2925) Государственным комитетом по управлению государственным имуществом в соответствии с Указом Президента Российской Федерации «Об организационных мерах по преобразованию государственных предприятий, добровольных объединений государственных предприятий в акционерные общества» [15].

За короткие сроки АвтоВАЗ стал лидером российского автопрома, крупнейшей компанией автомобильной отрасли Восточной Европы. В настоящий момент время завод производит около 600 тысяч автомобилей, из которых около 100 тысяч отправляются на экспорт. География экспорта – это 26 стран дальнего зарубежья и 9 стран СНГ. Несмотря на обостряющуюся конкуренцию, компания остается крупнейшим производителем автомобилей в России и главным действующим лицом на внутреннем рынке

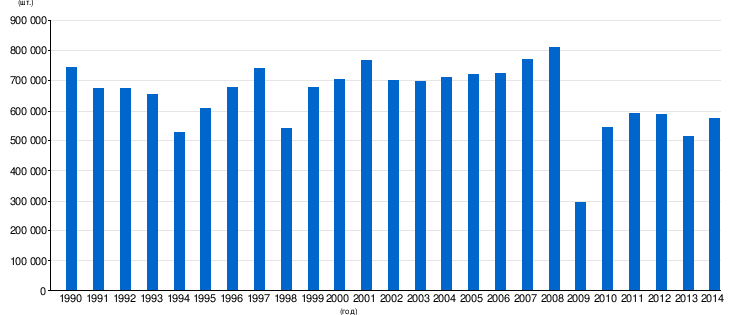

В 2014 году АвтоВАЗ произвел 575,1 тысяч автомобилей и сборочных комплектов (рисунок 1). Продажи автомобилей марки LADA составили 439,1 тысяч штук. За всю историю завода произведено более 28000000 автомобилей. Около 57 % автопарка России — автомобили марки ВАЗ.

Рисунок 1 – Статистика производства автомобилей с 1990 по 2014 год (в штуках) [9].

Как можно заметить, самый высокий показатель был в 2008 году, а самый низкий - в 2009 году. Такой резкий скачок в производстве был напрямую связан с общим кризисом. За последующие 5 лет производство автомобилей имело более спокойную динамику.

По данный Ассоциации европейского бизнеса (рисунок 2) самым продаваемым автомобилем в России как в 2014, так и в 2015 году стал Lada Granta, на втором месте Hyundai Solaris, тройку лидеров замыкает обновленная Kia Rio. Пятое, седьмое и восьмое место также остается за продуктами АвтоВАЗа, но стоит заметить, что в сравнении с 2013 и 2014 годом в 2015 наблюдается тенденция сокращения продаж.

Рисунок 2 – Самые продаваемые автомобили в России за 2013-2014 гг. [14].

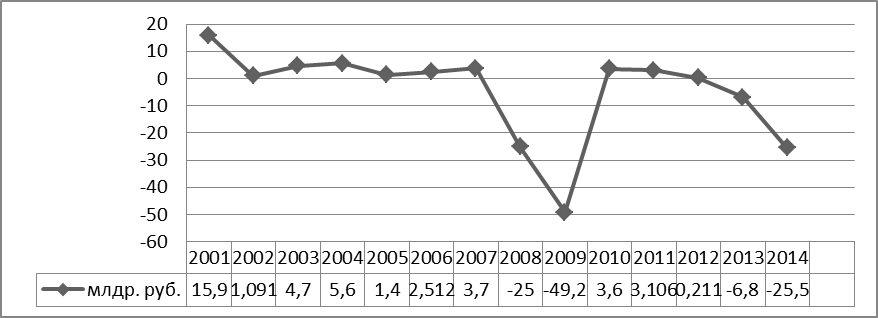

Несмотря на то, что АвтоВАЗ является лидером по продажам в России и странах СНГ (около 57% автопарка России – автомобили ВАЗ), показатели чистой прибыли имеют очень неспокойную динамику (рисунок 3).

Рисунок 3 – Динамика чистой прибыли (убытка) АвтоВАЗ за 2001-2014 гг. [9].

«Мы планируем и дальше следовать выбранной стратегии, невзирая на вызовы, которые перед нами стоят сейчас. И мы продолжаем отстаивать наши взгляды на будущее российского рынка и «АвтоВАЗ», как лидирующего игрока российской автомобильной промышленности, в долгосрочной перспективе», — заявил председатель совета директоров «АвтоВАЗ» и президент Альянса Renault-Nissan Карлос Гон. [12].

Из положительных сторон развития компании, повышающих продажи и прибыль, можно выделить реализацию программы утилизации, программы Trade-in, выпуск новой модели LADA VESTA, LADA XRAY.

Что касается менеджмента, высшим органом управления ОАО «АвтоВАЗ» является общее собрание акционеров (рисунок 4). Основные полномочия по управлению обществом делегируются акционерами совету директоров (12 человек). Совет директоров в целях обеспечения оперативного управления обществом назначает единоличный исполнительный орган - генерального директора и правление (12 человек). С 14 марта 2016 года президентом ОАО «АвтоВАЗ» является Николя Мор.

| Общее собрание акционеров ОАО «АвтоВАЗ» |

| Совет директоров ОАО "АвтоВАЗ" |

| Правление ОАО "АвтоВАЗ" |

| Генеральный директор - президент ОАО "АвтоВАЗ" |

| Вице-президент ОАО "АвтоВАЗ" по закупкам |

| Вице-президент ОАО "АвтоВАЗ" по маркетингу и сбыту |

| Вице-президент ОАО "АвтоВАЗ" по производству |

| Вице-президент ОАО "АвтоВАЗ" по персоналу |

| Вице-президент ОАО "АвтоВАЗ" по научно-техническому развитию |

Рисунок 4 - Организационная структура ОАО «АвтоВАЗ» [13].

В организации существует матричная структура управления, так как на крупных предприятиях и мультизаводских промышленных комплексах, наибольший экономический эффект достигается именно с такой структурой.

Корпоративная система управления предусматривает большой набор инструментов кадровой политики, такие, как проверенную и осмысленную за многие годы социальную политику, разнообразные социальные льготы и гарантии, социальные программы и программы помощи работникам. В ОАО проводится политика усиления зависимости заработной платы от количества и качества труда, конечных результатов работы компании, тем самым проявляется стимулирование персонала.

Весьма развитая социальная политика компании предусматривает подразделения, обеспечивающие питание, медицинское обслуживание, транспортные услуги, отдых, и другое. Для обеспечения отдыха, оздоровления, проведения досуга работников ОАО и членов их семей действуют базы отдыха, детские оздоровительные лагеря, Дома культуры и т.д.

2.2. ДИАГНОСТИКА ВЕРОЯТНОСТИ БАНКРОТСТВА ОАО «АВТОВАЗ» ПРИ ПОМОЩИ МЕТОДОВ ЕЕ ПРОГНОЗИРОВАНИЯ

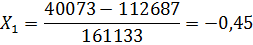

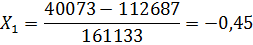

1. Пятифакторная модель банкротства Альтмана (индекс кредитоспособности).

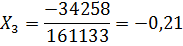

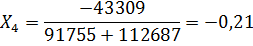

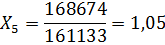

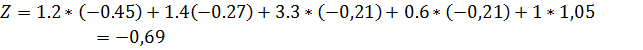

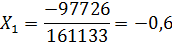

По данным баланса компании, формуле 1 и таблице 1 находим коэффициент Z:

Исходя из таблицы 2, отрицательный показатель кредитоспособности -0,69 говорит о 80-100% вероятности банкротства, что означает полную несостоятельность компании.

2. Четырехфакторная модель банкротства Ричарда Таффлера.

По данным баланса компании, формуле 2 и таблице 3 находим коэффициент Z:

Как видно оценки метода, коэффициент 0,22 находится в зоне неопределенности («серой зоне»), что означает, что у компании еще есть шанс не стать банкротом.

В данной модели коэффициент Х1 имеет наибольший вес (0,53), и только он оказался отрицательным, при том, это не смогло изменить ситуацию коренным образом.

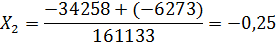

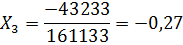

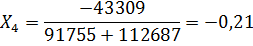

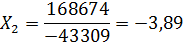

Четырехфакторная модель прогнозирования банкротства Р. Лиса.

По данным баланса компании, формуле 3 и таблице 4 находим коэффициент Z:

Как видно из оценки компании, Z<0.037 – банкротство компании очень вероятно. Факторы Х2 и Х3 очень значимы для данной модели, а они оба отрицательны, что в большей степени повлияло на данный неутешительный результат.

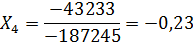

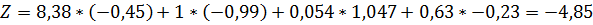

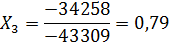

3. Четырехфакторная модель банкротства Иркутской Государственной Экономической Академии.

По данным баланса компании, формуле 4 и таблице 5 находим коэффициент Z:

Исходя из оценки предприятия по модели прогнозирования банкротства ИГЭА, риск банкротства АвтоВАЗа максимальный (90-100%), так как результат отрицательный (-4,85). X1 коэффициент имеет наибольший удельный вес, при том, что он также отрицателен.

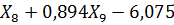

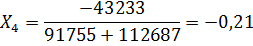

4. Девятифакторная модель классификации банкротства Фулмера.

По данным баланса компании, формуле 5 и таблице 6 находим коэффициент Z:

+1,083

+1,083

+1,083

+1,083

Критическим значением Z является 0. Отрицательный показатель компании (-5,742) позволяет говорить о возможном в будущем (2-3 года) банкротстве.

По результатам анализа можно сделать вывод о том, что практически все модели риска банкротства одинаково воспроизводят изменение ситуации в компании, за исключением модели Таффлера. Это можно объяснить тем, что данная модель рекомендуется для анализа, в случае если нужно учитывать влияние перспективных технологий на структуру финансовых показателей, в нашем же случае скорее необходимо учесть уже имеющиеся показатели. То есть практически все модели достаточно адекватно отражают ситуацию в компании и нет никаких сомнений о состоянии банкротства на данном предприятии.

В данной работе были разобраны наиболее известные модели банкротства, которые построены с помощью множественного дискриминантного анализа. Отличает их только статистическая выборка. Каждый ученый старался подобрать свои финансовые коэффициенты, наилучшим образом описывающие компанию. Есть одно сходство – все (кроме Фулмера) авторы обращали большое внимание на Продажи компании - чем они, тем выше финансовая устойчивость.

На взгляд автора, применение данных моделей для оценки риска банкротства компаний удобно, но подходит скорее для экспресс – оценки. Это связано с тем, что иногда трудно оценить выборку, которую использовали авторы моделей, а также различия в ведении бухгалтерской отчетности.

3 РАЗРАБОТКА РЕКОМЕНДАЦИЙ ПО ИЗБЕЖАНИЮ БАНКРОТСТВА ДЛЯ ОАО «АВТОВАЗ»

3.1 АНАЛИЗ ЭФФЕКТИВНОСТИ РАБОТЫ КОМПАНИИ 2013-2014

Чтоб понять причины столь плачевной финансовой ситуации на ОАО «АвтоВАЗ», необходимо проанализировать деятельность работы компании в общем и менеджмента в частности за последние годы.

В 2014 году Общество понесло убытки в сумме 25 411 млн руб. (в 2013 году — 6 899 млн руб.). По состоянию на 31.12.2014 чистые краткосрочные обязательства Общества увеличились и составили 36 632 млн руб. (на 31.12.2013 — 428 млн руб.), что, в основном, было вызвано переносом долгосрочной задолженности Общества по кредитам с нарушенными ограничительными финансовыми условиями в состав краткосрочных обязательств. По состоянию на 31.12.2014 задолженность Общества по кредитам, которые необходимо рефинансировать в 2015 году, составила 14 587 млн руб. [6]

Из годового отчета компании за 2014 год автором для анализа взяты планы руководства ОАО (на 2015 год). Для устранения влияния указанных факторов руководство Общества разработало антикризисный план на 2015 год, который включает следующие меры по улучшению выручки и сокращению расходов:

- Увеличение рыночной доли в России и рост экспортных продаж в связи с самым высоким уровнем локализации продукции среди российских автопроизводителей и структуре себестоимости, которая в основном выражается в российских рублях, что также усиливает потенциал экспортных продаж;

- Расширение дилерской сети благодаря смещению интереса дилеров от иномарок (в связи с высокими ценами и низкими объемами продаж);

- Увеличение продаж комплектующих.

- Экономия потребляемой энергии на конвейере и производстве комплектующих;

- Улучшение эффективности потребления материалов;

- Сокращение числа руководителей, специалистов и служащих на 10-15%;

- Сокращение расходов на ремонт и содержание производства;

- Поддержка локализации производств поставщиков;

- Централизация закупочной деятельности;

- Сокращение расходов на маркетинг;

- Реинжиниринг существующих моделей автомобилей;

- Проведение реструктуризации базы поставщиков;

- Сокращение расходов на логистику;

- Сокращение объемов незавершенного производства;

- Сокращение расходов на оплату сверхурочной работы сотрудников.

- Продажа непрофильных активов;

- Продажа финансовых активов;

- Оптимизация капитальных затрат при сохранении условий основных инвестиционных проектов;

- Разработка схемы работы с дилерами по предоплате (по предзаказу).

- Продолжение программы предоставления субсидий на содержание рабочих мест, на компенсацию затрат на энергоресурсы, НИОКР и прочих производственных расходов согласно Постановлениям Правительства РФ № 29, 30, 31, 32;

- Программа утилизации, которая позволяет покупателю при сдаче старого автомобиля возрастом свыше 10 лет получить субсидию в размере 50 тыс. руб. на приобретение нового автомобиля, произведенного в России. Правительство РФ объявило о своих намерениях по продлению программы утилизации на 2015 год;

- Субсидирование процентных ставок по инвестиционным кредитам согласно Постановлению Правительства РФ № 640. [6]

По окончании 2015 года убыток компании возрос в 2,6 раза. Отсюда можно сделать выводы о том, что компания не смогла реализовать свой антикризисный план, а именно:

- Компании не удалось обогнать по продажам иномарки. Руководство Общества зря надеялось, что рост стоимости доллара оттолкнет покупателей от иностранных автомобилей.

- По причине кризиса Обществу не удалось расширить свой рынок сбыта, экспорт автомобилей в ближнее зарубежье не превысил прошлогодний.

- Общество сократило некоторые виды расходов, такие как маркетинговые, расходы на логистику, были проведены небольшие сокращения рабочих и специалистов. Также в связи со сложной финансовой ситуацией Общество начало досрочный выкуп векселей, но данные меры не дали существенного эффекта.

- ОАО не сократило управленческие расходы, как того требовал антикризисный план.

- Также неграмотное сокращение издержек и снижение себестоимости, которое в первую очередь повлияло не на сокращение затрат компании, а на качество производимой продукции. Экономия на качестве не прибавляет лояльности потребителя к марке, и с каждым годом негативный имидж компании только увеличивается.

Неграмотное руководство компаний, безусловно, не единственная причина отрицательных результатов деятельности. В 2015 году негативное влияние на российскую экономику оказали значительное снижение цен на нефть и девальвация рубля, а также санкции, введенные против России некоторыми странами. Это привело к снижению доступности капитала, увеличению его стоимости, ослаблению рубля относительно иностранных валют, повышению инфляции, спаду на российском автомобильном рынке, росту затрат и себестоимости для прямого и косвенного импорта и комплектующих местного производства.

3.2 ПУТИ ВЫХОДА КОМПАНИИ ИЗ КРИЗИСА

Неопределенность относительно экономического роста, сокращение потребительских расходов, неграмотный менеджмент негативно повлияли на финансовое положение, результаты операций и экономические перспективы Общества.

Как видно из проведенной диагностики банкротства ОАО «АвтоВАЗ», компания является несостоятельной и, вероятно, может стать банкротом. Однако, государство не может допустить банкротства компании, и на это есть ряд причин:

1. АвтоВАЗ – градообразующее предприятие, от него зависит почти миллионный Тольятти. Из 750 000 жителей 110 000 заняты на производстве автомобилей. Страх того, что тысячи людей останутся без работы и начнутся массовые волнения не позволяют чиновникам прекратить деятельность компании.

2. Автомобилестроение – важная отрасль для каждого развитого государства. Для России данная отрасль является приоритетной, так как с ее помощью повышается авторитет страны на международной арене. Закрыть АвтоВАЗ – значит остаться без собственного производства легковых автомобилей и еще больше зависеть от импорта.

3. Автомобилями марки «ВАЗ» в России и ближнем зарубежье пользуется огромное количество людей. Прекратить деятельность завода – означает оставить всех потребителей марки без запасных частей и комплектующих к автомобилям.

Поэтому сразу после объявления итогов финансового года начались кардинальные изменения: последовала замена Генерального директора Общества и некоторых высших менеджеров. Очевидно, что смена руководства не сможет вывести компанию из кризиса без внешних финансовых вливаний, которые как заведено обеспечит государство.

По информации газеты «Известия», «АвтоВАЗ», отчитавшийся о рекордном убытке в 73 млрд рублей за 2015 год, получит инвестиции от «Ростехнологий» и альянса Renault-Nissan в равных долях. Кроме того, компания может получить дополнительную помощь со стороны Министерства промышленности и торговли. По предварительным данным, «АвтоВАЗ» может рассчитывать примерно на 90 млрд рублей в течение 2016 года, что покроет убытки, которые понесла компания в 2015 году.

В госкорпорации «Ростехнологии» (контролирует 24,5% «АвтоВАЗа») сообщили, что сейчас у автогиганта образовался острый дефицит оборотных средств, из-за чего Внешэкономбанк приостановил кредитование автозавода. [11]

Из-за низкой конкурентоспособности выпускаемой продукции, и, как следствие, убыточности производства происходит недостаток оборотных средств. Чтоб возобновить кредитование, необходимо ликвидировать дефицит с помощью следующих мер:

- оптимизации налогообложения;

- привлечения дополнительных инвестиций;

- получения дополнительных доходов (например, путем сдачи в аренду помещений, оборудования). [7]

Но банкротство – не единственный выход из кризиса. Компания имеет модернизированные производственные мощности, которые могут делать неплохие автомобили, в том числе и по контракту с Альянсом Renault-Nissan. Нужно попробовать ориентировать завод на экспорт и продавать несколько сотен тысяч автомобилей на внутреннем рынке.

Так как нынешний мажоритарный акционер «АвтоВАЗ» – Альянс Renault-Nissan вряд ли будет рад видеть продукцию российского автозавода в Европе и Азии, к тому же рынки дальнего зарубежья давно заняты известными мировыми автоконцернами, АвтоВАЗу стоит ориентироваться на дружественные страны СНГ: Казахстан, Беларусь, Азербайджан, Армения, Киргизия. Возможно, с ними стоит наладить поставки продукции на федеральном уровне посредством плановых государственных заказов.

Также, в связи с последними политическими изменениями, компании стоит задуматься об освоении новых рынков, а именно об экспорте автомобилей на Ближний Восток (Сирия, Саудовская Аравия, Тунис, Пакистан), в Латинскую Америку (Венесуэла, Аргентина, Колумбия). Также, по мнению экспертов, российские марки пользуются популярностью в Юго-Восточной Европе (Сербия, Черногория, Босния и Герцеговина, Македония), потому что они чуть дешевле европейских автомобилей эконом - класса.

ЗАКЛЮЧЕНИЕ

В данной работе рассмотрены теоретические основы диагностики вероятности банкротства компании и методы его прогнозирования, проведена диагностика вероятности банкротства ОАО «АвтоВАЗ», собраны и обобщены ее итоги. Также освоен метод написания работы, основанный на источниках первичной информации, а именно, отчётной документации предприятия.

На современном этапе развития экономики России выявление негативных тенденций развития компании, прогнозирование банкротства играет важную роль. От того, насколько оперативно фирма сумеет диагностировать свои проблемы, зависит ее дальнейшее состояние. Поэтому и необходима система критериев, по которым можно обеспечить своевременный контроль за финансовым состоянием компании, и вовремя осуществить меры по предупреждению несостоятельности, стимулируя компанию к самостоятельному выходу из кризиса.

Практикой финансового анализа выработано достаточно большое количество методик прогнозирования несостоятельности организации. Как показывает практика, не все они способны решить многофакторные задачи по диагностике банкротства и оценке кредитоспособности. Также возникает сложность при адаптации зарубежных моделей практике отечественной системы бухгалтерского учета. В данной работе использовалось пять наиболее приемлемых методик диагностики вероятности банкротства, выявлены преимущества и недостатки каждой, обобщены результаты и сделаны выводы.

Проведенная диагностика вероятности банкротства ОАО «АвтоВАЗ» показала, что компания является неплатежеспособной, вероятность банкротства очень высока. Следует отметить, что компания имеет важное значение для России и находится на особом контроле со стороны государства. Поэтому, как бы то ни было, нельзя допустить банкротства предприятия, ведь это повлечет за собой еще большие потери для государства, чем от ликвидации компании. Но также все понимают, что продолжать копить колоссальные убытки опасно для ОАО и экономики страны в целом.

Для улучшения деятельности компании и недопущения повторения негативного сценария, руководство компании, совместно с государством, требуется разработать и провести ряд антикризисных мер по оздоровлению и стабилизации финансового состояния «АвтоВАЗ», а именно:

- Привлечь дополнительные инвестиции;

- Сократить дефицит оборотных средств и наладить кредитование;

- Сократить издержки, не экономя на качестве продукта;

- Открыть новые рынки сбыта;

- Грамотно использовать инвестиции от альянса Renault-Nissan и «Ростехнологий».

То, насколько эффективными окажутся данные меры, покажет следующий финансовый год. Согласно ожиданиям руководства, все задачи будут выполнены, Общество продолжит свою деятельность, и у него исчезнут намерения и необходимость ликвидации или существенного сокращения деятельности.

СПИСОК ИСПОЛЬЗОВАНЫХ ИСТОЧНИКОВ

1. О несостоятельности (банкротстве) [Текст]: Федеральный закон России от 26.10. 2002 года №127-ФЗ // Собрание Законодательства РФ. – 2002. №43. Ст. 2;

2. О несостоятельности (банкротстве) [Текст]: Федеральный закон России от 26.10. 2002 года №127-ФЗ // Собрание Законодательства РФ. – 2002. №43. Ст.4190;

3. Антикризисное управление предприятиями и банками [Текст]: Учебное пособие / Подготовлено Г.К. Талем и Г.Б. Юном - М.: Дело, 2001;

4. Арефьева О.В., Сахаев В.Г. Экономика предприятия [Текст] / К: изд. Европейского университета, 2003 – С.146;

5. Беляев С. Банкротство и неплатежи: взаимосвязь, причины и следствия [Текст]: журнал Экономика и жизнь.1994.№50;

6. Годовой отчет ОАО «АвтоВАЗ» 2014 [Текст]: С. 62;

7. Карелина С. А. Механизм правового регулирования отношений несостоятельности [Текст] — М.: Волтерс Клувер, 2008. — С. 262;

8. Предпринимательское право Российской Федерации [Текст]: Учебник / Отв. ред. Губин Е. П., Лахно П. Г. — М.: Норма, Инфра-М, 2010. — С. 350—352;

9. Аналитическое агентство «Автостат» [Электронный ресурс] / Режим доступа: http://www.autostat.ru;

10. БанкротствоRU [Электронный ресурс] / Режим доступа: http://bankrotstvo.ru

11. Газета Известия [Электронный ресурс] / Режим доступа: http://izvestia.ru/news/604171;

12. Информационный сайт РосБАЛТ [Электронный ресурс] / Режим доступа: http://www.rosbalt.ru/business/2016/03/15/1497907.html;

13. Официальный сайт АвтоВАЗ [Электронный ресурс] / Режим доступа: http://www.lada.ru;

14. Российский бизнес – канал РБК [Электронный ресурс] / Режим доступа: http://www.rbc.ru/photoreport/16/01/2015;

15. Nice Finances [Электронный ресурс] / Режим доступа: http://www.nicefinances.ru/ereads-338-1.html.

ПРИЛОЖЕНИЕ А

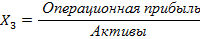

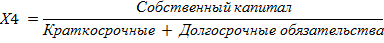

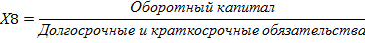

БУХГАЛТЕРСКИЙБАЛАНС на 31 декабря 2015 года

|

Организация ОТКРЫТОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО "АВТОВАЗ" по ОКПО

Идентификационный номер налогоплательщика ИНН

Вид экономической деятельности производство легковых автомобилей по ОКВЭД Организационно-правовая форма / форма собственности

открытое акционерное общество / совместная собственность субъектов Российской Федерации по ОКОПФ / ОКФС и иностранная собственность

Единица измерения: млн руб. по ОКЕИ

Местонахождение (адрес): 445024, г. Тольятти, Южное шоссе, 36

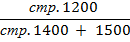

| Поясне- ния | Наименование показателя | Код | На 31.12.2015 г. | На 31.12.2014 г. |

| АКТИВ I. ВНЕОБОРОТНЫЕ АКТИВЫ Нематериальные активы | ||||

| 4.1 | Результаты исследований и разработок | 12 742 | 6 873 | |

| Нематериальные поисковые активы | - | - | ||

| Материальные поисковые активы | - | - | ||

| 4.2 | Основные средства | 85 498 | 78 874 | |

| Доходные вложения в материальные ценности | - | - | ||

| 4.3 | Финансовые вложения | 12 020 | 13 977 | |

| 4.13 | Отложенные налоговые активы | - | 5 335 | |

| 4.4 | Прочие внеоборотные активы | 10 683 | 13 895 | |

| Итого по разделу I | 121 060 | 118 998 | ||

| 4.5 | II. ОБОРОТНЫЕ АКТИВЫ Запасы | 16 833 | 14 644 | |

| Налог на добавленную стоимость по приобретенным ценностям | 1 822 | 1 549 | ||

| 4.6 | Дебиторская задолженность | 16 851 | 23 903 | |

| 4.3 | Финансовые вложения (за исключением денежных эквивалентов) | 1 941 | ||

| 4.7 | Денежные средства и денежные эквиваленты | 3 864 | 7 746 | |

| Прочие оборотные активы | - | - | ||

| Итого по разделу II | 40 073 | 49 783 | ||

| БАЛАНС | 161 133 | 168 781 | ||

| 4.8 | ПАССИВ III. КАПИТАЛ И РЕЗЕРВЫУставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 11 421 | 11 421 | |

| Собственные акции, выкупленные у акционеров | - | - | ||

| 4.9 | Переоценка внеоборотных активов | 27 114 | 27 971 | |

| 4.9 | Добавочный капитал (без переоценки) | 15 311 | 15 311 | |

| Резервный капитал | ||||

| Нераспределенная прибыль (непокрытый убыток) | (97 726) | (55 350) | ||

| Итого по разделу III | (43 309) | (76) | ||

| 4.10 | IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства | 85 140 | 70 763 | |

| 4.13 | Отложенные налоговые обязательства | 3 630 | - | |

| 4.14 | Оценочные обязательства | |||

| 4.11 | Прочие обязательства | 2 469 | 10 512 | |

| Итого по разделу IV | 91 755 | 81 969 | ||

| 4.10 | V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Заемные средства | 41 485 | 35 320 | |

| 4.12 | Кредиторская задолженность | 67 257 | 47 677 | |

| Доходы будущих периодов | ||||

| 4.14 | Оценочные обязательства | 3 752 | 3 694 | |

| Прочие обязательства | - | - | ||

| Итого по разделу V | 112 687 | 86 888 | ||

| БАЛАНС | 161 133 | 168 781 |

Бу Инге Андерссон Блюмин Д.Г.

Президент ОАО "АВТОВАЗ" Директор по учету и отчетности

" 30 " марта 2016 г.

ПРИЛОЖЕНИЕ Б