Агентские отношения. Конфликты интересов. Агентские затраты

Особенностью современной структуры собственности компаний является распыленность капитала, степень которой различается по странам и сферам деятельности. Эта распыленность, однако, позволяет привлекать значительные размеры капитала. Практика показывает, что корпорации (акционерная форма организации) могут принимать проекты, требующие уровня технологии, недоступного для компании других форм. Реализация этих льгот привлечения капитала требует передачи собственниками функции ежедневного, оперативного контроля над активами профессионалам — финансовым менеджерам (агентам).

Выгоды и недостатки такой ситуации рассматриваются агентской теорией, или теорией агента (agency theory)[1].

Под агентскими отношениями понимаются отношения двух участников, один из которых (заказчик, принципал) передает другому (агенту) свои функции. Принципал (principal) — хозяин, глава, от лица которого действует агент (agent).

В экономической теории отношения "принципал-агент" рассматриваются с точки зрения работодателя и наемного работника. В условиях неполной информации и неприятия риска принципал передает часть функций по принятию решений агенту и заинтересован в его эффективной работе. Агент становится доверенным лицом принципала. В ситуациях симметричной и асимметричной информации агент имеет собственную стратегию действий, и принципал вынужден это учитывать, предлагая стимулирующие механизмы (ограничения, наказания, систему поощрений). Отношения между принципалом и агентом фиксируются в виде контрактов (не обязательно письменного вида).

В финансовом менеджменте агентские отношения или отношения "принципал-агент" возникают, когда владельцы капитала (принципалы) делегируют принятие инвестиционных и финансовых решений менеджерам (агентам). Менеджеры получают вознаграждение за достижение целей, поставленных принципалом. При этом интересы принципала и агента могут не совпадать.

Собственник рискует вложенными средствами — капиталом, но может только ограниченно влиять на деятельность компании. Компания для него представляет собой инвестиционный объект. Отметим, что под собственниками капитала подразумеваются не только акционеры — владельцы собственного капитала, но и кредиторы, предоставляющие компании заемный капитал. В противоположность собственникам агенты (менеджеры) рассматривают владение акциями только как один аспект взаимоотношений с компанией. Для них компания — это источник заработной платы, дополнительных выплат, приобретения связей, создания собственного человеческого капитала и т.д. Менеджер принимает решения в ситуации неопределенности, поэтому не всегда его действия приводят к нужным результатам. Есть сферы, на которые он влиять не может, есть виды риска, которые ему не подвластны. Однако вознаграждение и прочие блага менеджера часто зависят именно от внешних результатов принимаемых решений, а не от намерений и вкладываемых усилий.

Будучи противниками риска, для защиты своих многочисленных источников выгод (акции — только один из них) менеджеры иногда принимают решения, которые выгодны им лично, в ущерб интересам собственников. Возникает конфликт интересов. Экономисты называют конфликты, возникающие из отношений "принципал-агент", агентскими проблемами или агентскими конфликтами.

Надо отметить, что агентский конфликт не является обязательным в агентских отношениях. Если отсутствует неопределенность, т.е. отсутствует свобода выбора решений агентом и принципал способен оценить действия агента, то конфликта не возникает. За плохую работу агент будет уволен или лишен части вознаграждения. В условиях неопределенности, если агент не является противником риска, он весь риск может взять на себя и при этом будет удовлетворен вознаграждением по результатам. В этом случае также не возникнет конфликт интересов. Таким образом, два фактора определяют агентский конфликт: неполнота информации и неприятие риска.

Одним из путей решения агентских проблем является формирование системы контрактов, предусматривающих соблюдение интересов всех участников агентских отношений. Главная задача системы контрактов — распределение риска между участниками и гарантирование, насколько это возможно, получения дохода в соответствии с риском. Иногда собственники берут на себя часть риска, оставляя за собой принятие решений по определенному кругу вопросов. В этом случае роль финансового менеджера снижается. В ряде случаев весь риск передается менеджерам и теоретически взамен они должны получить право на весь остаточный доход.

Для минимизации риска контракты должны элиминировать внешний риск, не связанный с усилиями менеджеров, и предусматривать вознаграждение за фактический риск. Как пример, можно привести построение системы вознаграждения на основе цены акции. На цену акции влияют как внешние, так и внутренние факторы, поэтому контракты о вознаграждении нежелательно основывать непосредственно на изменении цены акции данной компании или только на динамике прибыли. Должно учитываться превышение цены над среднерыночным уровнем или значениями по аналогичным компаниям. Главный вывод агентской теории согласуется с концепцией соотношения риска и доходности: большая ответственность и больший риск должны компенсироваться большей доходностью. Передача функции принятия решений и прав на остаточный доход менеджеру будет приводить к большей эффективности. Очень показателен в этой связи пример компании Microsoft. По данным журнала Fosbes, в ежегодном списке 400 богатейших американцев за 1997 — 1998 гг. президент компании Стив Болмер занимает пятое место (состояние — 12 млрд. долл. США по оценке на 1 сентября 1998 г.), причем имеющиеся у него акции получены не при основании компании, а в качестве вознаграждения как наемного работника.

Если собственник передает весь риск, то его требования сводятся к получению фиксированного дохода на вложенные средства с учетом альтернативных рискованных вариантов инвестирования. Главной задачей менеджера тогда является обеспечение требуемой доходности владельцу капитала с учетом риска инвестирования. Остаточный доход остается у менеджера.

Увеличить свое благосостояние менеджер может двумя путями. Один путь — увеличение оплаты труда и социальных льгот, привилегий; другой — переход в ряды собственников. В большинстве случаев право принятия решений передается менеджерам не полностью, поэтому велико стремление менеджеров получить больше функций управления через вхождение в число собственников. Для исходных владельцев капитала это также выгодно, так как принятие решений менеджером по увеличению собственного благосостояния при оптимально составленной системе контрактов будет приводить к увеличению благосостояния внешних владельцев капитала. При акционерном построении капитала рост благосостояния достигается через увеличение дивидендных выплат (этот вариант ограничен прогрессивным подоходным налогообложением) и рыночной цены акции (при наличии развитого фондового рынка). Важно только, чтобы концентрация собственности в руках менеджера не позволяла ему игнорировать внешний контроль и интересы мелких собственников, для которых мониторинг и оказание давления становятся более дорогостоящими.

?Почему акционеры могут быть не заинтересованы в максимизации дивидендов? Следует ли говорить о различных группах акционеров по предпочтениям? Вспомните, как строится подоходное налогообложение дивидендов и прироста капитала.

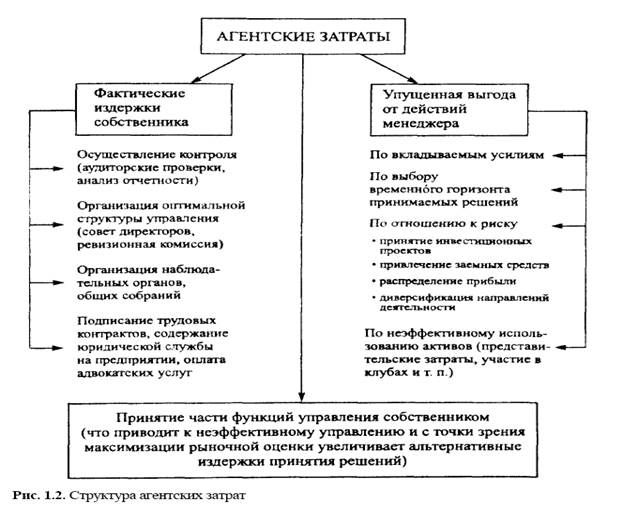

Несимметричность информации позволяет менеджеру принимать решения, которые владелец капитала отследить не может (продажа наиболее ценных активов, изменение структуры дебиторской задолженности при сохранении номинальной ее суммы, сдача в аренду площадей, заключение невыгодных для компании контрактов, в том числе страховых). Это связано с тем, что, обладая небольшой долей собственности, менеджер может руководствоваться иными целями, чем владельцы капитала, стремящиеся к максимизации рыночной оценки данной компании. Такими целями могут стать: увеличение активов компании, расширение сфер деятельности, выход на политическую арену, что позволяет менеджеру наряду с высокими привилегиями достичь желаемого имиджа, власти и положения в обществе. В ряде случаев речь может идти о переливе капитала из данной компании в собственную компанию менеджера. Возможность подобных действий менеджера создает ситуацию морального риска, что порождает специфические затраты со стороны владельцев капитала для контроля и стимулирования менеджера. Сумма, которая теряется при этом, называется агентскими затратами. Структура и виды этих затрат представлены на рис. 1.2.

Агентские затраты представляют собой разницу между фактической оценкой компании и потенциальной, гипотетической ее ценностью, которая бы существовала в более совершенном мире, где интересы менеджеров и собственников полностью совпадали бы.

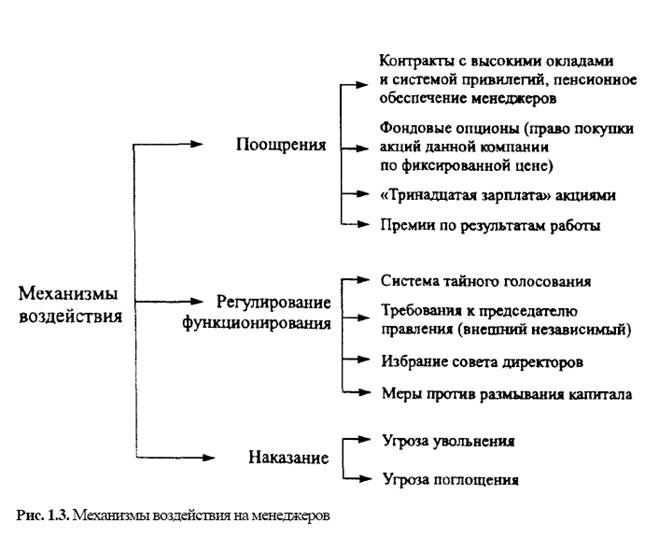

В реальных условиях при передаче функций управления капиталом и инвестициями профессиональным менеджерам задача собственника состоит в том, чтобы найти наиболее стимулирующую управляющих схему работы. При этом наиболее существенны два ограничения: во-первых, признание собственных интересов менеджеров и, во-вторых, руководство принципом компенсации большего риска большей доходностью. Принципиальные механизмы воздействия на менеджеров показаны на рис. 1.3.

Рассмотрим подробнее различные виды агентских конфликтов.

На рис. 1.4 изображена схема управления Российским акционерным обществом. На этой схеме представлены различные группы собственников капитала и показан принципиальный механизм учета их интересов

Как правило, конфликты усугубляются при укрупнении компании и распылении капитала, появлении внешних и внутренних собственников, владельцев капитала, имеющих больше информации по компании (инсайдеров), и аутсайдеров, которые получают информацию только на рынке и участие которых в управлении строится на принципе "одна акция — один голос", а также при привлечении компанией заемного капитала.