Различаются: курс продавца и курс покупателя.

Валюта. Валютный курс

Валюта (currency– любые ценности, денежные знаки, способные выполнять функцию средства платежа и обмена на внешнем рынке.

В соответствии с Законом РФ «О валютном регулировании и валютном контроле» (п. 1, 2. ст.1), валюта – это денежные знаки в виде банкнот, монет, казначейских билетов, средства на банковских счетах и в банковских вкладах.

В зависимости от страны-эмитента валюта подразделяется:

на национальную (national currency) – законное платёжное средство на территории России, выпущенное в обращение Банком России в виде банкнот и монет, а также средства на банковских счетах, в банковских вкладах в рублях;

иностранную (foreign currency) в форме платёжных средств, выпущенных в обращение другими странами в виде банкнот, казначейских билетов, монет, являющихся законным платёжным средством на территории соответствующих стран, а также средства на банковских счетах и в банковских вкладах в денежных единицах иностранных государств и в международных денежных или расчётных единицах.

Валюта на основе тех или иных признаков может быть классифицирована по различным группам.:

– резервная валюта (rezerve currency) – валюта, в которой страны мира держат свои ликвидные международные резервные активы для покрытия международных обязательств и отрицательного сальдо платёжного баланса. Роль резервной валюты официально не закреплена ни за одной валютой, поэтому за доминирование в международных расчётах и государственных резервах конкурируют: доллар США, евро, японская иена. Функцию резервной валюты выполняют и другие валюты;

– свободно используемая валюта – валюта, наиболее часто используемая при международных сделках в качестве валюты платежа, цены или единицы стоимости. Никаких официально принятых критериев для свободно используемых валют, разумеется, не существует.

Наиболее распространённый классификационный признак валюты – её конвертируемость. В широком смысле слова конвертируемость– это свобода обмена любых финансовых активов.

Конвертируемость валюты (currency convertibility) – способность резидентов и нерезидентов свободно, без ограничений обменивать национальную валюту на иностранную и использовать иностранную валюту при сделках на внутреннем и внешнем рынках. Как правило, степень конвертируемости закреплена государством юридически и гарантируется Центральным банком страны эмитента данной валюты.

В платёжном балансе, стандартизированном в соответствии с требованиями Международного валютного фонда, отражаются два вида операций с иностранной валютой:

текущие валютные операции и операции, связанные с движением капитала. Данная классификация операций с иностранной валютой позволяет сформулировать одно из основных условий признания валюты конвертируемой.

В состав текущих валютных операций включаются: операции, связанные с расчётами по внешнеторговым сделкам, переводами за границу и из-за границы доходов по кредитам и инвестициям, с переводами в Российскую Федерацию и из Российской Федерации заработной платы, пенсий, алиментов, наследства и т.д.

К валютным операциям по движению капитала относятся: прямые инвестиции (вложения в уставной капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием), портфельные инвестиции (приобретение ценных бумаг с целью получения дохода), переводы в оплату права собственности на здания, сооружения и иное имущество, в том числе землю и её недра, относимое по законодательству страны его местонахождения к недвижимому имуществу, кредитные финансовые сделки.

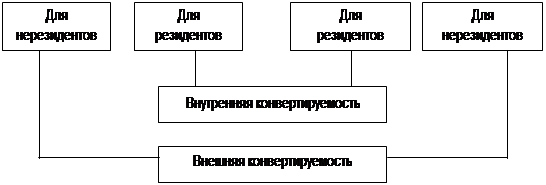

В зависимости от вида проводимой операции, её участников можно выделить несколько видов конвертируемости: частичную, полную, внешнюю и внутреннюю.

Под частичной конвертируемостью понимается возможность обмена валюты для проведения только определённой группы операций. На практике частичная конвертируемость проявляется через признание валюты платёжным средством в отдельной группе стран (российский рубль признан в ряде стран СНГ).

Конвертируемость национальной валюты по текущим валютным операциям означает возможность её обмена для их проведения и отсутствие ограничений административного характера.

В свою очередь конвертируемость валюты по капитальным операциям также соответствует отсутствию ограничений и свободному обмену национальной валюты на иностранную для их проведения.

С точки зрения отношения к валютным операциям резидентов и нерезидентов, конвертируемость валюты подразделяется на внешнюю и внутреннюю.

Внутренняя конвертируемость (internal convertibility) – возможность резидентов без ограничений покупать иностранную валюту и совершать с нею операции внутри страны. То есть внутренняя конвертируемость относится к сделкам между резидентами на внутреннем национальном рынке и по определению охватывает как текущие, так и капитальные операции. Тем не менее, устойчивого параллельного обращения нескольких валют в странах, валюта которых имеет внутреннюю конвертируемость, нет. Технически легче и дешевле на внутреннем рынке осуществлять расчёты в национальной валюте, а не в иностранной. В России сделки в иностранной валюте на внутреннем рынке, за небольшим исключением, запрещены.

Внешняя конвертируемость(external convertibility) – это право резидента совершать операции в иностранной валюте с нерезидентами.

Понятию свободно конвертируемой валюты ближе всего понятие «свободно используемая валюта», под которой понимается национальная валюта государства, широко используемая для платежей по международным сделкам и являющаяся предметом активной торговли на основных валютных рынках.

К данной группе свободно используемых валют относятся: доллар США, английский фунт стерлингов, японская иена, евро, СДР (special drawing rights, специальные права заимствования).

СДР– это валюта, существующая в виде записей на специальных счетах стран участниц МВФ в крупнейших международных банках. Её курс рассчитывается на основе корзины валют, которая пересматривается каждые 5 лет и обеспечивается обязательствами Международного валютного фонда.

Таким образом, в определении «свободно используемая валюта» имеются разграничения между формальной конвертируемостью, которая выражается в отсутствии ограничений на текущие валютные операции с данной валютой, и реальной, которая при отсутствии ограничений на текущие валютные операции предполагает её существенную роль в международных расчётах. Это значит признание данной валюты в большинстве стран мира.

Полная конвертируемость (full convertibility) – отсутствие ограничений как по текущим валютным операциям, так и по операциям с капиталом.

|

|  |

|

|

|

Схема «Виды конвертируемости»

Главным инструментом валютных операций является валютный курс. Валюта рассматривается как специфический товар и, следовательно, как любой товар, имеет цену.

Валютный курс – это цена денежных единиц одной страны, выраженная в денежных единицах другой страны. Определение валютного курса на основе механизмов спроса и предложения называется котировкой. Существуют два основных метода котировки: прямая котировка и обратная.

Если прямая котировка рубля выражается формулой:

Rв1 = (х) S1, (1.1)

например, 1Rв =  $, то косвенная котировка рубля, являющаяся одновременно прямой котировкой доллара, составит

$, то косвенная котировка рубля, являющаяся одновременно прямой котировкой доллара, составит

$1 =  (1.2)

(1.2)

Таким образом, прямая котировка иностранной валюты – это определение её цены в национальной валюте, например, 1$ = 27,4856 Rb.

При прямой котировке курс котируемой валюты $ к котирующей валюте Rb выражается как стоимость единицы $ (доллара США) в Rb (российских рублях). В большинстве стран прямая котировка иностранных валют.

Единицу низшего разряда любой объявленной котировки принято называть пунктом. Например, изменение курса доллара США к рублю с 27,4856 руб. до 27,4867 руб. за 1 долл. можно определить как возрастание курса доллара США на 11 пунктов.

Обратная котировка иностранной валюты (иногда её называют косвенной) заключается в том, что при котировке иностранной валюты стоимость национальной валюты выражается в единицах иностранной валюты.

Например, в Англии соотношение между долларом США и фунтом стерлингов принято устанавливать как некоторое количество долларов за 1 фунт стерлингов. Следовательно, курс доллара США к фунту стерлингов в Лондоне означает обратную котировку.

Например, 1 фунт стерл. = 1,6510 дол. США.

Кросс котировка – это определение курсов двух валют друг к другу через курс каждой из них по отношению к третьей валюте, так как основная часть международных расчётов осуществляется в долларах США, то через доллар или через национальную валюту

ЗАДАЧА 1

Банк объявил следующую котировку валют:

Покупка Продажа

Евро / рубль 34,3212 34,3300

100 японских иен / рубль 21,7269 21,7400

Так как курс Евро к 100 японским иенам отсутствует, для обмена Евро на японские иены можно рассчитать кросс курс через национальную валюту.

В данном случае кросс-курс Евро к 100 японским иенам составит:

Покупка 34,3212 / 21,7400 = 1,5787

Продажа 34,3300 / 21,7269 = 1,5801

Номинальный валютный курс– это курс валюты, установленный на валютном рынке для проведения текущих валютных сделок и расчётов с клиентами. Иными словами, номинальный валютный курс – это обменный курс, действующий в настоящий момент времени на валютном рынке.

Официальный курс в основном предназначен для исчисления таможенных платежей. На основе официального валютного курса коммерческие банки, осуществляющие основной объём валютных операций, устанавливают свои обменные валютные курсы: курс покупки и курс продажи.

Например, Банк в Москве на конкретную дату установил следующую котировку доллара США к рублю:

покупка – 26,4752; продажа – 26,4800.

Номинальный валютный курс не позволяет анализировать внешнеэкономическую деятельность в долгосрочном периоде времени, так как постоянно меняется. Динамика номинального валютного курса зависит от изменений общего уровня цен в стране, платёжного баланса, денежно-кредитной политики правительства и других факторов. Поэтому подобно тому как цены товаров и макроэкономические показатели переводят из текущих цен в базисные, так и валютный курс может быть переведён в реальное измерение.

Для этого необходимо учесть уровень инфляции не только в стране, поскольку он влияет на стоимость национальной валюты, но и в государстве эмитенте иностранной валюты, поскольку последний влияет на стоимость иностранной валюты.

Изменение общего уровня цен в стране оценивается обычно с помощью индексов цен, чаще всего с помощью индекса потребительских цен (consumer price index), который более точно отражает общий уровень инфляции в стране. На этом основан перевод номинального валютного курса в реальный (формула 1.3).

Реальный валютный курс (real exhang rote) – это номинальный валютный курс, пересчитанный с учётом изменения уровня цен в России и в той стране, к валюте которой котируется национальная валюта:

, (1.3)

, (1.3)

где Еr – реальный валютный курс рубля;

Eн – номинальный валютный курс рубля;

Pf – индекс цен корзины товаров в зарубежной стране;

Pd – индекс цен корзины товаров в России.

Экономическое содержание формулы 1.3. в том, что реальный валютный курс – это соотношение цены корзины товаров за рубежом, переведённой из иностранной валюты в национальную с помощью номинального валютного курса, и цены корзины тех же товаров в России.

Индекс реального валютного курса показывает его динамику с поправкой на темпы инфляции в обеих странах.

Повышение реального валютного курса рубля может отрицательно повлиять на экономику страны, так как, несмотря на то, что происходит вытеснение из внутреннего обращения иностранной валюты, снижается ценовая конкурентоспособность экспорта и увеличивается конкурентоспособность иностранных товаров на национальном рынке. Поэтому правительства большинства стран избегают политики сильных национальных валют.

Для оценки динамики валютного курса по отношению не к одной валюте, а к нескольким (валютам основных торговых партнёров) рассчитываются: номинальный эффективный валютный курс и реальный эффективный валютный курс.

Номинальный эффективный валютный курс рубля– НЭВК (nominal effective exchange rate) представляет собой средневзвешенный обменный курс рубля к валютам стран – основных внешнеторговых партнёров, в соответствии с удельным весом этих стран в валютных операциях России.

Реальный эффективный валютный курс– РЭВК (real effective exchange rate) – это номинальный эффективный курс рубля с поправкой на соотношение темпов инфляции в России и в странах – основных внешнеторговых партнёрах.

Переход к рублёвым платежам за экспорт позволит:

1) снять с российских экспортёров валютный риск и перенести его на иностранных импортёров, которые будут вынуждены нести дополнительные издержки по хеджированию валютного курса;

2) повысить эффективность собираемости налогов, так как доходная база станет более прозрачной;

3) устранить дополнительные издержки экспортёров, связанные с конверсией валютной выручки из иностранной валюты в национальную.

Различаются: курс продавца и курс покупателя.

Данные валютные курсы устанавливает банк, когда совершает валютную сделку. Банки продают иностранную валюту дороже (по курсу продажи), а покупают дешевле (по курсу покупки).

Разница между курсами продажи и покупки – маржа. Она покрывает расходы банка и является источником прибыли от данной валютной операции. Конкурентная борьба заставляет банки сокращать маржу, но так как маржа в определённой степени страхует банки от валютного риска, связанного с непредвиденным изменением валютного курса, в период обострения валютного кризиса она существенно (в несколько раз) увеличивается.

Пример: Прямая котировка.

1 доллар США = 26,7800 руб. – курс покупателя;

1 доллар США = 26,9800 руб. – курс продавца.

Маржа равна 0,2 руб.

ВАЛЮТНЫЕ СДЕЛКИ

Это валютные сделки, при которых стороны договариваются о поставке обусловленной суммы иностранной валюты через определенный срок после заключения сделки по курсу, зафиксированному в момент сделки.

Для данных сделок, что и следует из их определения, характерны две особенности:

– во-первых, существует интервал во времени между моментом заключения и моментом исполнения сделки;

– во-вторых, курс валют по срочной валютной сделке фиксируется в момент заключения сделки, хотя она исполняется через определенный временной интервал.

Курс спот – это курс валютной операции с немедленной поставкой, определяемый, прежде всего, соотношением спроса и предложения иностранной валюты. Форвард курс рассчитывается на основе курса спот на момент заключения форвардной сделки и прогноза его динамики на будущий момент исполнения. Курсом спот(от англ. Spot – наличный, немедленно рассчитываемый) называется курс валюты, установленный на момент заключения сделки при условии, что обмен валютами контрагенты произведут на второй рабочий день со дня заключения сделки.

Курс форвард (от англ. Forward – передний) характеризует ожидаемую стоимость валюты через определенный период времени и представляет собой цену, по которой данная валюта продается или покупается при условии её поставки на определенную дату в будущем.

Разница между курсами валют по сделкам спот и форвард определяется как скидка (дисконт – dis или депорт – D) с курса спот, когда прогнозируется снижение валютного курса и поэтому предполагается, что курс срочной сделки (форвард) ниже, чем спот-курс на момент заключения срочной сделки. Следовательно, форвард курс равен курсу спот минус дисконт. Если прогнозируется повышение курса, то разница между курсами по сделкам спот и форвард определяется как премия (РТ или Репорт – R). Следовательно, форвард курс равен спот-курс на момент заключения сделки плюс премия.

В целом размер скидки или премии относительно стабильнее, чем курс спот. Поэтому на практике валютными дилерами обычно определяется только премия или дисконт, которые при прямой котировке соответственно прибавляются к курсу спот или вычитаются из него. Её значения даются для курса покупки и курса продажи. Поскольку используется, как правило, прямая котировка валют, при которой курс покупки должен быть ниже курса продажи, по значениям форвардной маржи можно определить, как котируется валюта – с премией или дисконтом. Если при прямой котировке значения форвардной маржи для курса покупки валюты будут больше её значения для курса продажи, то для выполнения условия, при котором курс покупки меньше курса продажи, форвардную маржу надо вычитать из курса спот, и, следовательно, курс данной валюты котируется с дисконтом. Если же при прямой котировке форвардная маржа для курса покупки меньше, чем для курса продажи, её значение надо прибавлять к курсу спот, и, следовательно, такая валюта котируется с премией.

ЗАДАЧА 2

На валютном рынке даются следующие котировки валют для следующих сделок:

Срок Доллар США $ / Рубль Евро € / Рубль

Курс Спот 26,5430 – 26,5480 34,3212 – 34, 3262

2 мес. 90 – 130 10 – 8

Определить форвард доллара США к рублю и евро к рублю на 2 месяца.

Решение: для курса доллар США / рубль форвардная маржа покупки меньше, чем для курса продажи, и, следовательно, её величина должна прибавляться к курсу спот, что дает следующее значение курса форвард:

2 мес. 26,5520 – 26,5610

Для курса Евро / рубль форвардная маржа курса покупки больше, чем для курса продажи и её значение должны вычитаться из курса слот, что дает следующие значения курса форвард:

2 мес. 34,3202 – 34,3254

Курсы валют по срочным сделкам, котируемые в цифровом выражении (а не методом премии или дисконта), называются курсами аутрайт.

Например, форвард курс доллара США к рублю:

Покупка – 26,5678 Продажа – 27,5788.

Разница между курсами продавца и покупателя (маржа) по срочным сделкам больше, чем по сделкам слот.

Срочные сделки с иностранной валютой совершаются в следующих целях:

– с целью конверсии валюты в коммерческих целях, заблаговременной продажи экспортной валютной выручки или покупки иностранной валюты для предстоящих платежей по импортным операциям, чтобы застраховать (хеджировать) валютный риск;

– для страхования портфельных или прямых капиталовложений за границей от убытков в связи с возможным понижением курса валюты, в которой они осуществлены;

– для получения спекулятивной прибыли за счет курсовой разницы.

Существенной причиной, сдерживающей развитие рынка срочных валютных сделок, является предсказуемость динамики номинального валютного курса, обусловленная государственным регулированием свободного плаванья валютного курса.

Среди срочных валютных сделок спекулятивного характера различаются игра на понижение и игра на повышение курса валюты. Если ожидается падение курса валюты, «медведи», дилеры, играющие на понижении курса, продают её по существующему в данный момент форвардному курсу с тем, чтобы через определенный срок в случае благоприятной для них динамики курса дешево купить эту валюту на рынке и получить, таким образом, прибыль в виде курсовой разницы. Если ожидается повышение курса, «быки», дилеры, играющие на повышении курса, скупают валюту на определенный срок в надежде при его наступлении получить её от продавца по курсу, зафиксированному в момент сделки, и продать эту валюту по более высокому курсу.

Срочные валютные сделки осуществляют в основном крупные банки. Как правило, к срочным валютным сделкам относят:

– форвардные сделки,

– фьючерсные контракты,

– опционы.

Форвардные сделки. Эти сделки совершаются по форвардному курсу, т.е. цене, по которой данная валюта продается или покупается при условии поставки её на определенную дату в будущем.

Теоретически форвардный курс валюты может быть равен её курсу спот, однако на практике он всегда оказывается либо выше, либо ниже курса спот. Если форвардный курс выше курса спот, он представляет собой сумму курса спот и соответствующей форвардной маржи, которая в данном случае называется премией. Если форвардный курс ниже курса спот, он представляет собой курс спот, из которого вычтена форвардная маржа, называемая в данном случае будет дисконтом.

Теоретический безубыточный форвардный курс может быть определен с учетом процентных ставок по валютам, с которыми проводятся форвардные операции. Данная методика основана на следующем предположении: предприниматель рублевую сумму может либо положить в банк под определенный процент годовых, либо обменять на иностранную валюту, например, доллары США, которые также может положить в банк, но уже под другой процент годовых. При этом рублевая сумма на срочном депозите будет равна с учётом валютного курса конверсии (курс спот) сумме срочного долларового депозита. Следовательно, разница между курсом спот и форвардным курсом определяется капитализированной разницей в процентных ставках по депозитам в валютах, участвующих в сделке.

При этом форвардный курс валюты А к валюте В при прямой котировке равен:

Форвард-курс А/В = Sфв / Sфа (1.4)

где Sфа – сумма форвардной сделки в валюте А;

Sфв – сумма форвардной сделки в валюте В.

Эти суммы можно представить в следующем виде с учетом начисления процентов по депозитам:

Sфа = Sса (1+ ia х t/Ta)

Sфв = Scb (1+ ib х t/Tb) (1.5)

где Sса – сумма сделки в валюте А в пересчете на курс спот;

Scb – эквивалентная ей сумма по курсу спот в валюте В;

ia и ib – процентные ставки по валютам А и В;

t – срок форвардной сделки;

Ta и Tb – длительность процентного года при расчете процентов по валютам А и В.

Следовательно,

форвард-курс А/В = спот-курс А/В х (1+ ib х t/Tb) / (1+ ia х t/Ta). (1.6)

Влияние процентных ставок на валютный курс определяется тем, что для приобретения необходимой валюты следует взять ссуду либо изъять сумму с депозита, выплатив процент по кредиту или потеряв процент по вкладу. В то же время размещение купленной валюты на вклад приносит процент.

ЗАДАЧА 3

Дилер заключил сделку на покупку 100000 USD по курсу спот 27,1500. Процентные ставки по депозиту на 6 месяцев в долларах США составляют 6 % годовых, в российских рублях 10 % годовых. Срок форвардной сделки 6 месяцев. Длительность процентного года составляет 360 дней. Определить форвард-курс доллара США к российскому рублю.

Форвард-курс USD/руб. = 27,15 х (1+0,1 х (6/360)) / (1+ 0,06 х

х (6/360))=27,1707

Форвардные курсы обычно не котируются. Валютные дилеры работают лишь с форвардными маржами, причем значение форвардной маржи устанавливается для курса покупки и курса продажи. Как мы уже отмечали и рассматривали на примере, по значениям форвардной маржи можно сразу определить, как котируется форвардный курс по отношению к спот-курсу – с премией или дисконтом.

Валютный дилинг по операциям спот используется в качестве защитной меры игроками и спекулянтами. При страховании бизнеса от рисков изменений валютного курса, защиты от рисков предстоящего поступления экспортной валютной выручки, а также предстоящих платежей по импортному контракту используются форвардные контракты. Форвардный дилинг– занятие интеллектуальное, в основе его долгосрочные прогнозы и стратегия.

Валютный спекулянт на основе анализа валютного рынка предвидит движение валютных курсов. Он пытается заключить контракты с банками так, чтобы по истечении срока контракта можно было купить валюту по форвардному контракту по цене более низкой, чем цена курса на спот рынке, а затем ее продать по более высокой цене (по спот курсу на данный момент времени).

Иная цель форвардных контрактов как инструмента хеджирования. Например, иностранный инвестор желает приобрести внутренние ценные бумаги, эмитированные в рублях. Поэтому он должен сначала конвертировать иностранную валюту в рубли, купить внутренние ценные бумаги, получить дивиденды или продать ценные бумаги по более высокой цене и вновь обменять полученные деньги (рубли) на иностранную валюту. Как правило, иностранная валюта покупается по форвардным контрактам, срок которых один год. Данные действия инвестора можно кратко характеризовать: конверсия средств в другую валюту, размещение полученных средств на рынках финансовых инструментов этой валюты на некоторый срок и обратная конверсия средств, полученных от такого инвестирования, в исходную валюту.

Эффективность инвестирования с конверсией в другую валюту определяется доходностью инвестиций в этой валюте и изменением её курса в течение срока инвестирования:

ie = ib ± ifm (1.7)

где ie – доходность сделки;

ib – доходность инвестирования в валюте В;

ifm – форвардная маржа (т.е. разница между спот-курсом и форвард-курсом).

Расчеты по форвардным сделкам обычно производятся на конец месяца. При форвардных сделках присутствует ряд дополнительных рисков, что заставляет быть более внимательными. Например, форвардный курс является не просто отражением сильных или слабых позиций валют, он также учитывает разницу процентных ставок, чем объясняются его более резкие колебания по сравнению с курсом спот.

Несмотря на ряд преимуществ, форвардные контракты (сделки) достаточно рискованны. Чем дольше период форвардного контракта, тем больше риски: неплатежеспособности партнёра и непредвиденного изменения курса спот на момент исполнения форвардной сделки. Партнёр может быть не в состоянии выполнить свою часть договора и по сделке спот, что может привести к убыткам и к дорогостоящим судебным разбирательствам.

Поэтому при проведении двухсторонних межбанковских форвардных сделок требуется мобилизация обеспечения (залога) и уменьшение лимитов по операциям с другими финансовыми инструментами.

Положительной стороной страховых операций на форвардном рынке считается то, что здесь больше возможностей для маневра, особенно если форвардная сделка проводится с обычными активами или пассивами. При таких форвардных контрактах есть время подумать и кое-что изменить.

Форвардный рынок имеет большое значение для финансовых директоров фирм, так как позволяет им, заранее зная форвардный курс, определить стоимость экспорта и импорта в национальной валюте – до момента платежа по импорту или момента поступления экспортной валютной выручки. В течение времени, пока финансовый директор имеет контрактные связи с банком с хорошей репутацией, ему остается беспокоиться лишь о непокрытом риске на случай, если экспортные товары не будут оплачены, а импортные не поступят.

Сравнения спот и форвардного дилинга позволяют определить преимущества и недостатки последнего.

Спот-дилинг требует постоянного внимания к изменяющимся ситуациям со спросом и предложением, и дилеры должны постоянно применять соответствующие меры для страхования открывающихся позиций рисков убытков или прибыли. Форвардный же дилер создает огромные срочные позиции и в определенной мере теряет контроль над ними, так как не может следить за всеми изменениями курса спот. И хотя на форвардном рынке больше места для маневра, возможностей открывать и закрывать срочные позиции меньше, чего не скажешь о практике спот-дилера. Спот-дилер знает размер дохода, убытка или потенциального риска на своей позиции постоянно, поэтому он может немедленно принять спасательные меры.

С форвардным дилером ситуация сложнее. Он обязан следить за событиями на перспективу: каков будет платежный баланс, индекс розничных цен, количество денег в обращении, процентные ставки в ближайшие 3 или 6 месяцев. То есть форвардный дилинг – это выбор стратегических позиций для получения прибыли через длительный период времени и повседневная работа по поддержанию выбранных стратегических позиций.

Форвардный дилер меньше подвержен риску, чем спот-дилер, так как колебания форвардного курса более растянуты во времени, то есть более плавные, чем спот-курса. К тому же на форвардный курс, как уже отмечалось, влияют банковские процентные ставки, а тенденция изменения процентных ставок достаточно чётко прослеживается. Следовательно, форвардная сделка имеет больше шансов принести прибыль.

Доходность форвардных сделок можно оценить в виде эффективной годовой ставки процентов. Отношение дохода от форвардной операции к вложенной сумме считается равным отношению форвардной маржи к курсу по наличным сделкам:

iэ = (форвардная маржа/курс спот) х (360/t) (1.8)

где iэ – доходность форвардной операции (эффективная годовая ставка процента);

t – срок форвардного контракта.

ЗАДАЧА4

Форвардная маржа по шестимесячному контракту на покупку долларов США за российские рубли составляет 0,1 руб. Курс спот: доллар США = 26,06.

iэ = (0,1/26,06) х (360/6)=0,23 iэ = 23 %.

Формула 1.8. определяет относительное значение форвардной маржи, пересчитанное на годовую ставку процента, и характеризует эффективность форвардной сделки. И хотя для конкретной форвардной сделки этот показатель не имеет особого смысла, он позволяет сравнивать результаты форвардной сделки с результатами других вариантов при покупке или продаже валюты на срок и выбрать наиболее выгодный вариант. Форвардная сделка по покупке валюты позволяет застраховаться от роста её курса выше зафиксированного в форвардном контракте. Если на момент исполнения сделки спот-курс будет меньше, чем форвардный курс в контракте, то покупка валюты по форвардному контракту даст дополнительные затраты по сравнению с вариантом, если бы валюта покупалась бы на рынке спот.

ЗАДАЧА5

Фирме в России требуется через 1 месяц (30 дней) 100 тыс. долларов США. Курс доллара к рублю равен:

Спот 26,7000 – 27,8000

1 месяц 100 – 150

Определить эффективность форвардной сделки по покупке долларов США, если курс доллара через один месяц на спот-рынке составит: 26,7050 – 27,8050.

Решение: так как доллар США по курсу форвард котируется с премией, он составит:

26,7100 – 27,8150

Затраты на покупку 100 тыс. долларов США по форвардному контракту (по форвардному курсу) составят:

100000 х 27,8150=2781500 руб.

Эффективность (стоимость) форвардной покупки долларов в виде годовой ставки процентов определяем по формуле 1.8:

iэ = (0,0150/27,8000) х (360/30) = 0,00647 (0,6474%)

При сложившемся курсе спот на момент исполнения сделки (26,7050 – 27,8050) экономия от сделки спот по сравнению с форвардной составит:

100000 х (27,8150 – 27,8050) = 1000 руб.

Форвардная сделка позволила застраховаться от повышения курса доллара США к рублю, но она оказалась менее эффективна, чем покупка валюты на момент исполнения сделки на рынке с немедленной поставкой (слот-рынок).

Если форвардный курс котируется с дисконтом, то форвардная сделка позволяет застраховаться от недостаточного понижения курса валюты на рынке спот по сравнению с курсом, зафиксированном в форвардном контракте при её покупке. Если же сложившийся курс покупаемой валюты будет ниже зафиксированного в контракте, их разница будет характеризовать дополнительные затраты при покупке валюты.

В России форвардный рынок начал развиваться с 1994 г. Из всех срочных валютных операций форвардные наиболее распространенные. Форвардные сделки служат для страхования валютных рисков от вложений в наиболее доходные инструменты фондового рынка. Наиболее распространены так называемые индексные форвардные контракты, их сущность в том, что при заключении договора на покупку валютных средств по форвардному курсу оформляется договор и на продажу этой же суммы, но по курсу Московской межбанковской валютной биржи на день выполнения сделки. Фактического движения средств не происходит, выплачивается лишь разница между курсами проигравшей стороной. При правильном расчете эта операция может быть выгодна для банка, к тому же банк не должен иметь в наличии всю сумму средств, указанную в контракте. Продолжительность срока форвардного контракта во многом зависит от сложившейся политической и экономической ситуации и необходимости контролировать финансовое состояние банков контр-партнёров.

Следствием августовского кризиса 1998 г. было не только резкое сокращение биржевого и внебиржевого оборотов по межбанковским кассовым сделкам RUB/USD, но и полное прекращение всех форвардных операций в этих валютах. В докризисный период средний дневной оборот по межбанковским операциям RUB/USD составлял около миллиарда долларов США, к этому уровню форвардный сегмент срочного валютного рынка выходит лишь в 2007 г. Главным стимулирующим фактором роста ликвидности форвардного рынка на современном этапе являются операции хеджирования нерезидентами своих краткосрочных вложений. Поэтому объемы операций по форвардным контрактам между российскими и зарубежными банками возрастают. Клиентская заинтересованность со стороны резидентов в форвардных сделках недостаточная, что обусловлено монетарным воздействием властей на обменный валютный курс национальной валюты. Власти предпочитают свободным курсовым колебаниям корректирующие воздействия. Например, заданная девальвационная тенденция курса доллара автоматически исключает увеличение затрат, связанных с конверсией национальной валюты при оплате импорта, и импортёры предпочтут ждать спокойно даты трансграничных платежей, а не заключать межбанковские форвардные сделки. Экспортёры, желающие заключить форвардные сделки на продажу иностранной валюты, будут в одностороннем порядке нести курсовой риск из-за отсутствия противоположных интересов со стороны импортёров. Девальвационный тренд рубля создает, наоборот, комфортные условия экспортёрам, предпочитающим ждать даты трансграничного платежа, а курсовой риск будут нести российские импортёры.

Фьючерсные контракты. Это ещё один финансовый инструмент для страхования валютных рисков. Фьючерсы – соглашения, которые означают обязательство на продажу или покупку стандартного количества определенной валюты на определенную (в будущем) дату по курсу, заранее установленному при заключении сделки.

Фьючерсный контракт может перепродаваться покупателем, то есть переходить от одного покупателя к другому, вплоть до указанной в нем даты исполнения. Поэтому при торговле фьючерсами важно:

– предвидеть изменение курса валюты в будущем по сравнению с датой ее покупки;

– постоянно следить за изменением курса валюты в течение всего срока действия фьючерса и, уловив нежелательную тенденцию, своевременно избавляться от контракта.

Фьючерсные контракты выполняют две задачи:

– позволяют инвесторам хеджировать риск, связанный с неблагоприятными изменениями курса валют на рынке;

– дают возможность биржевым спекулянтам извлекать из этого прибыль.

Чем более изменчивы курсы валют, тем выше спрос на хеджирование, а следовательно, и на фьючерсные контракты, которые позволяют их владельцам страховать свои ставки процента, валютный курс и снижать риск на бирже, а участникам фьючерсного рынка спекулировать этими финансовыми инструментами с целью извлечения прибыли.

На рынке валютных фьючерсов хеджер – покупатель фьючерсного контракта – получает гарантию, что, если курс иностранной валюты на рынке наличных валютных сделок повышается, он может купить иностранную валюту по более выгодному курсу, зафиксированному на момент заключения сделки во фьючерсном контракте.

В случае понижения курса иностранной валюты на рынке наличных валютных сделок продавец фьючерсного контракта сможет продать её по более высокому и более для него выгодному валютному курсу.

Следовательно, убытки в результате изменения валютного курса на рынке сделок с немедленной поставкой компенсируются прибылью на фьючерсном валютном рынке. Поэтому главная цель валютных фьючерсов – страхование (хеджирование) валютного риска, а не получение иностранной валюты. Поэтому хеджеры обычно закрывают свои валютные позиции на последних торговых сессиях, получая прибыль или оплачивая проигрыш на фьючерсном рынке (маржу).

Предшественниками валютных фьючерсов были торговые фьючерсные контракты, цель которых – защита от колебания цен. В XVIII в. они практиковались на рынке луковиц тюльпанов, а с середины XIX в. – на рынках пшеницы, для этих целей в конце XIX в. были созданы товарные биржи в Лондоне и Чикаго. После второй мировой войны стандартные типовые соглашения были введены и для торговли другими товарами: медью, свинцом, ценными бумагами, валютой.

В настоящее время лидирующими биржами по торговле фьючерсными контрактами являются: Чикагская (CME), Нью-Йоркская (COMEX), Лондонская (LIFFE). В России фьючерсные контракты заключаются как на биржевом сегменте валютного рынка, так и на внебиржевом. Необходимо отметить малочисленность участников межбанковского фьючерсного рынка и операций между резидентами. Это в значительной степени зависит от валютной политики, проводимой в настоящее время монетарными властями России, которые предпочитают масштабные корректирующие воздействия свободным курсовым колебаниям, а это снижает заинтересованность в страховании валютных рисков, которые в силу вышеуказанных причин минимизируются.

Торговля фьючерсами осуществляется через клиринговый дом (расчетную палату), который является продавцом для каждого покупателя и покупателем – для продавца. Тем самым упрощается торговля: одни сделки перекрывают другие. При заключении сделки покупатель и продавец обязаны резервировать на специальном депозите первоначальную маржу, которая ежедневно пересматривается и колеблется от 0,04 % до 6 % номинальной цены контракта. Наличными оплачиваются ежедневные прибыли и убытки.

Следовательно, покупатель фьючерса берет обязательство купить, а продавец – продать партию валюты в определенный срок по курсу, оговоренному в момент заключения сделки. Для фьючерсных сделок характерны гарантийные депозиты на случай невыполнения продавцами и покупателями своих обязательств

Участники открывают валютные позиции. Депозит возвращается после исполнения обязательств либо при заключении контрсделки, что означает закрытие позиции. Количество открытых позиций каждого участника фьючерсной операции равно абсолютной величине разности между числом проданных и купленных им контрактов.

Эффективность фьючерсной сделки равна марже между курсом валюты по фьючерсному контракту и котировочному курсу валюты на день исполнения сделки (курсу валюты по сделке с немедленной поставкой):

М = Р х К(С-СТ), (1.9)

где М – маржа положительная или отрицательная;

Р = +1 при продаже и –1 при покупке валюты;

К – совокупный объем в стоимостном выражении заключенных фьючерсных контрактов;

С – курс валюты на день заключения сделки во фьючерсном контракте;

СТ – котировочный курс валюты на день исполнения сделки (текущего рабочего сеанса).

Продавец валютного фьючерса выигрывает, если при наступлении срока сделки продаёт по более высокому курсу фьючерсного контракта по сравнению с котировочным курсом на день исполнения сделки и терпит убытки, если котировочный курс (курс по сделкам с немедленной поставкой, текущего рабочего сеанса) окажется выше.

ЗАДАЧА6

Определим эффективность фьючерсной сделки, исходя из следующих данных:

Был заключен фьючерский контракт на продажу 100000 долларов США по курсу 26,00 руб. за 1 долл. США. Котировочный курс (курс по сделкам с немедленной поставкой) на день исполнения сделки составил 25,00 руб. за 1 долл. США.

М = +1 х 100000 (26,00-25,00) = 100000 руб.

По каждой открытой сделке, даже если её участник не совершал операции на текущем рабочем сеансе, начисляется маржа:

М = Р (Сп – Ст), (1.10)

где Сп – котировочный курс предыдущего сеанса.

ЗАДАЧА7

Курс предыдущего рабочего сеанса составил 24,50 за 1 долл. США. Рассчитаем начисленную маржу за следующий день при котировочном курсе 25,00 руб. за 1 долл. США по открытой сделке:

М = +1 х 100000 (24,50 – 25,0) = - 50000 руб.

То есть за последующий день по сравнению с предыдущим маржа уменьшилась на 50000 руб.

Валютные фьючерсы имеют много общего с форвардными сделками, но также имеются и различия:

1) форвардные сделки заключаются на межбанковском рынке, а фьючерсные – на биржевом; причем участники последнего обычно не знают друг друга;

2) рынок форвардных сделок двусторонний: котируются курс покупателя и курс продавца; рынок фьючерсов – односторонний: участники рынка либо покупатели, либо продавцы, и котируется один курс – либо покупателя, либо продавца, реализация контрактов происходит по схеме аукциона;

3) покрытие валютного риска на фьючерсном рынке, в отличие от форвардного, требует внесения участниками гарантийного депозита в клиринговый дом;

4) форвардная сделка заключается на любую сумму и на любой

срок, тогда как фьючерсная имеет стандартную биржевую форму;

5) по форвардным контрактам комиссия может включаться в разницу между курсом покупки и курсом продажи, по фьючерсным контрактам комиссия заранее известна, она представляет собой брокерское вознаграждение [2, 8].

Опцион (лат. Optio – выбор). Это соглашение, которое при условии, что одна из сторон уплатит установленную комиссию (премию), даёт право выбора (но не обязанность) либо купить (продать), либо не покупать (не продавать) определенное количество определенной валюты по курсу, установленному при заключении сделки до истечения оговорённого срока.

По опционному контракту один дилер выписывает и передает опцион, а другой покупает его и получает право выбора в течение оговоренного в условиях опционного договора срока либо совершить по установленному курсу (страйк-цена) покупку (продажу) определенного количества валюты у лица, выписавшего опцион, либо нет. Таким образом, продавец опциона обязан продать (купить) валюту, а покупатель опциона не обязан покупать (продавать), он имеет право выбора.

Следовательно, опцион является формой страхования валютных рисков, защищающей покупателя права выбора (опциона) от риска неблагоприятного изменения обменного курса по отношению к страйк-цене. Он даёт ему возможность совершить валютную сделку, если обменный курс на рынке с немедленной поставкой изменяется в неблагоприятную для совершения валютной сделки сторону, или отказаться от её совершения, если обменный валютный курс на рынке с немедленной поставкой более благоприятный для получения дохода в результате покупки (продажи) валюты.

Существует три типа опциона:

1) опцион на покупку, или опцион колл (англ. call). Этот опцион означает право покупателя опциона (но не обязанность) купить валюту для защиты от повышения её курса (или в расчете на повышение её курса);

2) опцион на продажу, или опцион пут (англ. put). Этот тип означает право покупателя опциона (но не обязанность) продать валюту для защиты от (в расчете на) её потенциального обесценивания;

3) опцион двойной (англ. Put-call option), или опцион стеллаж. Этот тип опциона означает право покупателя опциона либо купить, либо продать валюту (но не продать и не купить одновременно) по базисной цене.

На опционе указывается срок его действия. Срок опциона – это дата (или период времени), по истечении которой владелец опциона теряет право выбора.

Существуют два стиля опциона: европейский и американский.

Европейский стиль означает, что опцион может быть использован только в фиксированную дату. Американский стиль означает, что опцион может быть использован в пределах его срока (период времени).

Валютный курс, по которому можно купить или продать валюту согласно опционному контракту, называется страйк-ценой (англ. strike price).

Покупатель опциона выплачивает продавцу опциона или лицу, которое его выписало, комиссионные, называемые премией. Премия – это цена опциона.

Обладание опционом дает возможность его владельцу минимизировать риски потери дохода в результате неблагоприятного воздействия валютного курса.

Опционная сделка не является обязательной для владельца опциона, поэтому, если опцион не реализуется, владелец может его продать или оставить неиспользованным, если срок опциона не истек.

Опционные контракты относятся к биржевым операциям.

Основные отличительные особенности опциона от форвардных и фьючерсных контрактов:

– покупатель получает прибыль, если текущий курс выше страйк-цены;

– покупатель защищен от того, что текущая цена ниже страйк-цены;

– покупатель платит премию за опцион.

Определить её размер достаточно сложно. Премия должна убедить продавца взять на себя риск убытка и заинтересованность покупателя в получении прибыли.

Премия (цена опциона) состоит из двух элементов: внутренней стоимости и временной стоимости.

Внутренняя стоимость – это потенциальный доход владельца опциона от его реализации. Нижняя граница премии опциона равна внутренней стоимости, так как продавец опциона никогда не согласится на премию, меньшую, чем разница между страйк-ценой и текущей ценой (спот-курс).

ЗАДАЧА8

Курс спот составляет 26,00 руб. за 1 долл. США. Страйк-цена в опционе на покупку- 25,50 руб. Владелец опциона может купить доллары по цене 25,50 руб. за 1 долл. США и продать их по цене 26,00 руб. за 1долл. Внутренняя стоимость составляет 0,5 руб. за 1 долл. (26,00-25,50).

Временная стоимость отражает риски в торговле опционами. Её величина зависит от страйк-цены, динамики обменных валютных курсов на рынке спот, процентных ставок, спроса и предложения на валютном рынке.

Временная стоимость достигает наибольшей величины при равенстве спот-курса и страйк-цены, т.к. при этом вероятность отклонения обменного валютного курса на валютном рынке с немедленной поставкой в ту или иную сторону весьма велика. Если курс спот на дату исполнения опциона устойчив, временная стоимость равна нулю.

ЗАДАЧА9

На валютной бирже предлагается опцион на покупку долларов США со следующими параметрами:

Сумма – 20 тыс. долл. США,

Срок – 3 месяца,

Страйк-цена – 26,00 руб. / долл. США,

Премия – 0,1 руб. / долл. США,

Стиль европейский.

Покупка данного опционного контракта позволяет его владельцу купить 20 тыс. долл. США за 520 тыс. руб.

(20000 долл. США х 26 руб.).

При заключении данного опционного контракта покупатель опциона уплачивает продавцу опциона премию в размере 2000 руб.

(0,1 руб. х 20000 долл. США).

Общие затраты на покупку опциона и валюты составляют

522 тыс. руб. (520000+2000).

Покупая опцион, покупатель обеспечивает себе полную защиту от повышения валютного курса.

В нашем примере покупателю даётся гарантия купить валюту по страйк-цене 26,00 руб./доллар США. Если на день исполнения опциона курс спот будет выше страйк-цены, то покупка валюты по страйк-цене (26,00 руб./доллар США) выгоднее, чем покупка по курсу спот. Если на день исполнения опциона курс спот будет ниже курса опциона, то покупатель откажется от опциона и купит доллар на наличном рынке. Тем самым он выигрывает от снижения валютного курса.