Расчеты с использованием пластиковых карт

Одним из прогрессивных направлений организации безналичных расчетов является развитие платежных систем, основанных на использовании пластиковых карт. Со времени своего возникновения, к которому, по мнению ряда авторов, следует отнести 1946 год -год начала работы кредитной схемы, предложенной Джоном С. Биггинсом, а по мнению других авторов - 1949 год - год начала работы массовой платежной карточной системы Дайнерс клаб (Diners Club), развитие подобных систем прошло ряд этапов.

В настоящее время из зарубежных платежных карточных систем наибольшее развитие получили системы расчетных компаний VISA International, Europay International, American Express, Dinners Club и некоторые другие, которые обеспечивают расчеты при помощи самых известных и покупаемых в мире пластиковых карт - VISA, EuroCard/MasterCard, American Express, Dinners Club и других. Эти системы имеют международный характер и также действуют на российском рынке.

Сейчас помимо международных платежных карточных систем созданы и действуют чисто российские межбанковские платежные системы. Наибольшее распространение получили СТБ Кард (STB Card) и Юнион Кард (Union Card).

Большинство стран имеет специальное законодательство, регулирующее операции с пластиковыми карточками. Например, в Великобритании в 1974 году принят Закон о потребительском кредите, с 1968 по 1978 год в США был принят ряд законов, регулирующих этот вид деятельности. Этими законами создается необходимая правовая основа для заключения карточных соглашений и исключения злоупотреблений и ущемления прав участвующих сторон.

Магнитная полоса, расположенная на пластиковой карте позволяет записывать и считывать с нее необходимую информацию при операциях с пластиковыми картами. При этом используются специальные устройства, а способ записи и чтения аналогичен бытовому магнитофону. На магнитные карты существует много национальных и международных стандартов, но наибольшее распространение получил стандарт с трехдорожечной магнитной полосой на задней стороне карты. Первая и вторая дорожки допускают только чтение записанной при эмиссии карты. Емкость их составляет 79 и 40 символов соответственно. Третья дорожка емкостью 107 символов допускает чтение и запись в процессе обслуживания карты.

В платежных системах для повышения безопасности работы с пластиковыми картами информация, наносимая на магнитной полосе, имеет идентификационный характер, а стоимостные показатели отсутствуют. Как правило, идентифицируется держатель карты, эмитент, номер счета, дата эмиссии карты, срок действия.

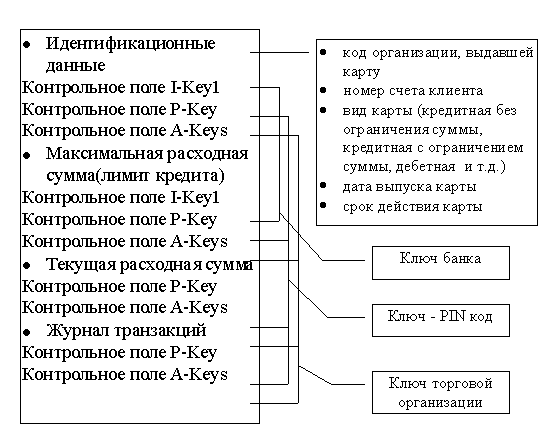

Пластиковые карты с микросхемами имеют более высокую степень защиты от мошенничества и подделок. Они позволяют в памяти микросхемы надежно хранить конфиденциальную информацию, в том числе и стоимостные показатели. Структура данных на этих картах может соответствовать структуре на Рисунке 5.11. Для защиты областей данных от несанкционированного доступа предусматриваются контрольные поля, контролирующие доступ к этим данным. Существуют три типа ключей:

I-Key - ключ банка (Issuer Key),

P-Key - ключ владельца карточки - PIN-код (PIN Key)

A-Keys - ключи торговых организаций, или иных приложений (Application Key).

Использование этих ключей дает возможность доступа к чтению информации из соответствующей области или записи информации. Как правило, активизация одного ключа позволяет только читать информацию, а активизация сразу всех ключей ее и записывать.

Рисунок 5.11 Структура данных на карте с микросхемой

Существующие особенности и возможности пластиковых карт не могут не сказаться на особенностях построения и функционирования платежных систем но в общем случае развитую платежную систему составляют:

- владельцы карточек,

- банки-эмитенты карточек,

- банки-эквайеры (acquirer),

- расчетные банки,

- магазины и другие точки обслуживания,

- процессинговые компании.

При получении пластиковых карт их владельцы имеют непосредственные контакты с работниками банков-эмитентов этих карточек. Банк после проверки финансового положения и кредитоспособности своего клиента принимает решение о выдаче ему карточки. Учет операций, проводимых с помощью пластиковой карты осуществляется на специальном счете, который иногда сокращенно именуют “спецкартсчет”. Отношения между банком и владельцем карточки оформляются договором, в котором обуславливается порядок взимания комиссии, получения и оплаты процентов.

Основные операции с карточкой ее держатель совершает в магазинах (торговых предприятиях) и других пунктах, предоставляющих различные виды услуг. При этом данные торговые предприятия должны входить в платежную систему, поддерживающую расчеты с помощью такой карточки. Они должны иметь возможность получить на свои счета в банках суммы за предоставленный товар и услуги владельцам карточки. Обслуживание таких торговых предприятий осуществляют банки-эквайеры. В частном случае это может быть тот же банк-эмитент, выдавший пластиковую карту. Возможно существование в системе и третьего - расчетного банка. Он позволяет проводить расчеты между банком-эмитентом и банком-эквайром, но наличие в системе этого банка тоже не обязательно.

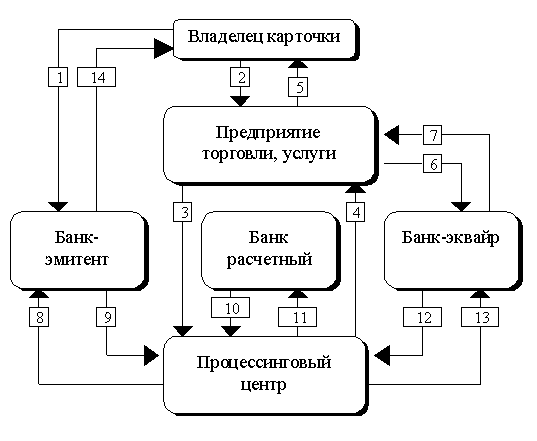

В общем виде платежи с использованием пластиковой карты с магнитной полосой можно описать следующим образом. Магазин, отпуская владельцу карточки товар, проверяет возможность совершения платежа с использованием этой карточки и оформляет слип с распиской клиента на соответствующую сумму. Согласно представленным слипам банк-эквайр перечисляет сумму на расчетный счет предприятия торговли и через процессинговый центр в электронной форме оформляет расчеты с банком-эмитентом. При этом может быть задействован расчетный банк. Банк-эмитент на основе электронных журналов, поступивших через процессинговый центр кредитует карточный счет владельца карточки. Банк-эмитент информирует клиента о состоянии его счета, предоставляя выписку по счету. Клиент по выписке контролирует состояние своего счета, проводя своевременное его пополнение или погашая предоставленный кредит. Более подробно описанные операции показаны на Рисунке 5.12.

Рисунок 5.12 Расчеты в платежной системе с использованием пластиковой карты с магнитной полосой

На рисунке использованы следующие обозначения:

1 - оформление и выдача карточки клиенту;

2 - предъявление карточки для оплаты покупки;

3 - запрос на авторизацию;

4 - результаты авторизации;

5 - передача товара, оказание услуги, оформление слипа;

6 - передача слипа;

7 - расчеты банка-эквайра с предприятием торговли;

8 - 13 - расчеты банка-эмитента с банком-эквайром (возможно через расчетный банк;

14 - расчеты владельца карточки с эмитентом.

Операции с пластиковой картой с микропроцессором может происходить примерно по той же схеме. Исключение составляет процесс авторизации. Он уже не требует режима on-line (непосредственной связи с процессинговым центром), а может происходить в торговой точке автономно (в режиме off line). Передача информации от предприятия торговли о совершенных операциях в процессинговый центр происходит по истечении некоторого отрезка времени, например дня (операция 3). Процессинговый центр периодически обновляет у предприятия торговли “черный список”, обеспечивающий авторизацию в режиме off line.

Учет операций с пластиковыми карточками зависит от выбранной схемы организации расчетов с использованием той или иной карточки. Известны две основные схемы расчетов: с использованием дебетной и кредитной пластиковой карточки. Дебетная пластиковая карточка обеспечивает расчеты в рамках кредитового остатка на спецкартсчете клиента. Кредитная пластиковая карточка позволяет образование дебетового остатка на спецкартсчете, т.е. предоставление клиенту своеобразного кредита.

При использовании дебетной пластиковой карточки снижаются риски банков, но сужается сфера предоставляемых услуг. Дебетные карточки выдаются клиентам, не имеющим необходимой кредитной истории или обеспечения под выдаваемые кредиты.

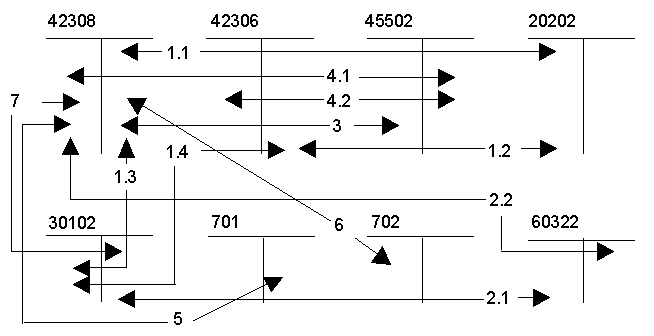

В качестве одного из видов обеспечения может выступать страховой депозит. Его наличие уже позволяет выдавать кредиты по пластиковой карточке в рамках суммы этого страхового депозита. Учетные схемы будут несколько отличаться в зависимости от физического или юридического лица - владельца карточки. На Рисунке 5.13 показан учет операций с рублевыми кредитными пластиковыми карточками при создании страхового депозита для физических лиц.

По новому плану счетов спецкартсчета введены в четвертом разделе “Операции с клиентами” в подразделе “Депозиты”. Они классифицированы так же, как и другие депозитные счета:

410 Депозиты Минфина России

411 Депозиты финансовых органов субъектов Российской Федерации и местных органов власти

412 Депозиты государственных внебюджетных фондов Российской Федерации

413 Депозиты внебюджетных фондов субъектов Российской Федерации и местных органов власти

414 Депозиты финансовых организаций, находящихся в федеральной собственности

415 Депозиты коммерческих предприятий и организаций, находящихся в федеральной собственности

416 Депозиты некоммерческих организаций, находящихся в федеральной собственности

417 Депозиты финансовых организаций, находящихся в государственной (кроме федеральной) собственности

418 Депозиты коммерческих предприятий и организаций, находящихся в государственной (кроме федеральной) собственности

419 Депозиты некоммерческих организаций, находящихся в государственной (кроме федеральной) собственности

420 Депозиты негосударственных финансовых организаций

421 Депозиты негосударственных коммерческих предприятий и организаций

422 Депозиты негосударственных некоммерческих организаций

423 Депозиты физических лиц

425 Депозиты юридических лиц-нерезидентов

426 Депозиты физических лиц-нерезидентов

По каждому перечисленному счету первого порядка введен специальный счет второго порядка под номером восемь и с указанием “для расчетов с использованием банковских карт”. В названии счета словосочетание “пластиковых карт” была заменено на словосочетание “банковских карт” указаниями ЦБ РФ от 11.12.97 N 62-У.

На рисунке использованы следующие обозначения:

1. Внесение средств

1.1. Внесение наличными на текущий счет

1.2. Внесение или увеличение страхового депозита наличными

1.3. Внесение на текущий счет из другого банка по безналичному расчету

1.4. Внесение или увеличение страхового депозита из другого банка

по безналичному расчету

2. Оплата по карточке

2.1. Расчет с торговой организацией

2.2. Занесение суммы на счет торговой организации со спецкартсчета (СКС)

3. Открытие дебиторской задолженности (при нехватке средств на

текущем счете

4. Погашение дебиторской задолженности

4.1. За счет СКС

4.2. За счет страхового депозита

5. Взыскание процентов за пользование кредитом и других комиссий

6. Начисление процентов по страховым депозитам

7. Безналичный перевод средств (в т.ч. при закрытии СКС)

Счета бухгалтерского учета, используемые на рисунке:

20202 Касса кредитных организаций

30102 Корреспондентские счета кредитных организаций в Банке России

42306 Депозиты физических лиц на срок от 1 года до 3 лет

42308 Депозиты физических лиц для расчетов с использованием банковских карт

45502 Потребительские кредиты, предоставленные физическим лицам на срок до 30 дней

60323 Расчеты с прочими дебиторами

701 Доходы

702 Расходы

Рисунок 5.13 Операции с пластиковыми карточками (физические лица)

Межбанковские расчеты

Безналичные расчеты могут быть организованы как между клиентами одного банка, так и между клиентами разных банков. Формы и используемые документы могут быть одни и те же, но при расчетах между клиентами разных банков возникают еще проблемы межбанковского взаимодействия. В настоящее время в России не существует единой налаженной сети межбанковских расчетов. Вместо этого параллельно действуют несколько различных систем проведения платежей между кредитными учреждениями - как общероссийских, охватывающих всех участников расчетных операций, так и локальных, в которые входят только некоторые из них.

Эти системы можно классифицировать следующим образом:

- Расчеты через учреждения Центрального банка России, его расчетно-кассовые центры (РКЦ). В свою очередь, к ним относятся:

- расчеты через начальные и ответные обороты учреждений Банка России;

- внутри- и межрегиональные электронные платежи;

- внутрирегиональный зачет (клиринг) между кредитными учреждениями, обслуживающимися одним региональным центром информатизации (РЦИ).

- Прямые корреспондентские отношения между коммерческими банками.

- Расчеты через независимые (негосударственные) клиринговые палаты.

Отсюда видно, что организация безналичных расчетов осуществляется либо по централизованной, либо по децентрализованной схеме. Децентрализованные корреспондентские отношения со счетами "Лоро - Ностро" коммерческие банки используют для прямых расчетов с постоянными корреспондентами по операциям клиентов, имеющих, как правило, стабильные связи.

Под внутрирегиональнми расчетами понимаются межбанковские расчеты, выполняемые между их участниками, расположенными на территории одной республики, края, области а под межрегиональными расчетами понимаются межбанковские расчеты, выполняемые между их участниками, расположенными на территориях различных республик, краев, областей.

Система централизованных межбанковских расчетов организуется Центральным банком, так как расчетные операции по переводу денежных средств между банками посредством корреспондентских счетов, открываемых в структурных подразделениях Центрального банка. По корреспондентским счетам балансового счета №30101 “Корреспондентские счета кредитных организаций в Банке России” открываются отдельные лицевые счета каждому коммерческому банку. Все банки производят операции в пределах кредитового сальдо на корреспондентском счете, т.е. за счет финансовых средств, реально существующих в момент совершения расчетной операции.

Банк России еще в 1992 г. приступил к реформированию системы безналичных расчетов и методов их осуществления, планируя создание к началу следующего столетия единой автоматизированной системы межбанковских расчетов, работающей преимущественно в режиме реального времени, причем предполагается, что наряду с государственной системой расчетов будут функционировать негосударственные расчетные и клиринговые палаты, в первую очередь обслуживающие операции на финансовых и товарных рынках.

Все эти направления нашли отражение в “Стратегии развития платежной системы России”, утвержденной Советом директоров Банка России 1.04.1996 г. В документе констатируется, что платежная система развивалась путем внедрения новых форм расчетов и совершенствования банковских технологий, осуществления экспериментальных проектов по электронным платежам.

Рассмотрим несколько подробнее особенности функционирования расчетно-платежной системы Российской Федерации.