Факторы, влияющие на решения по структуре капитала. Обобщение рекомендаций по моделям структуры капитала.

Характер спроса на выпускаемую продукцию (работы, услуги) и стабильность получения реализационного дохода. Чем выше риск ожидаемого дохода, тем меньше должно быть значение финансового рычага.

Структура активов. Чем больше в структуре активов доля ликвидных средств (текущих активов в виде высоколиквидных ценных бумаг, запасов, внеоборотных активов с высокой ликвидационной стоимостью), тем меньше издержки банкротства и тем больше может быть значение финансового рычага. Структура затрат. При высокой доле постоянных затрат в общих затратах (высокий операционный рычаг) не рекомендуется выбор большого значения финансового рычага.

Асимметричность информации. 1. При рыночной недооценке корпорации, когда инвесторы не располагают информацией о предполагаемом высоком росте прибыли, следует временно менять сложившуюся структуру капитала, увеличивая долю заемных средств. При истинной оценке рынком будущих денежных потоков корпорация может вернуться к целевой структуре капитала. Для корпораций с высоким темпом роста прибыли предпочтителен большой финансовый рычаг. 2. Так как ситуация недооценки может возникать постоянно, финансовому менеджеру следует иметь в виду ограниченные возможности привлечения заемных средств и выбирать источники с учетом сохранения запаса займовых возможностей. Корпорация никогда не должна исчерпывать полностью свои возможности займа, всегда необходимо иметь запас займовой мощности. Следует учитывать, что кредиторы менее охотно предоставляют капитал при большом значении финансового рычага, если только их целью не является поглощение корпорации.

Сниженное значение финансового рычага по сравнению с целевой структурой капитала позволяет иметь займовый резерв на случай финансовых трудностей и привлечения капитала в ситуации недооцененности.

Фактор асимметричности информации более актуален для корпораций в наукоемких сферах деятельности (производство лекарственных препаратов, техники и т.п.) и для развивающихся компаний с потенциалом роста.

Рентабельность деятельности.Чем большую доходность обеспечивают активы корпорации, тем больше получаемый чистый денежный поток и больше возможностей для реинвестирования. Корпорации следует максимально использовать (с учетом инвестиционных возможностей) нераспределенную прибыль.

Если рассматриваемый инвестиционный проект характеризуется значительно большим показателем рентабельности, чем существующая деятельность, то для его реализации возможно привлечение капитала через дополнительную эмиссию акций.

Ставка налога на прибыль и подоходные налоги на физических лиц.Увеличение финансового рычага дает преимущества корпорациям с высокой ставкой налога на прибыль (если плата за заемный капитал выводится из-под налогообложения) и оказывает слабое влияние на корпорации с налоговыми льготами. Отсутствие возможности исключения из налогообложения одного из элементов заемного капитала делает его невыгодным источником (например, облигационные займы в России).

Подоходное налогообложение оказывает влияние на выбор элемента капитала. Если для инвестора денежный поток, получаемый от владения облигацией, подлежит подоходному налогообложению (по мировой практике прогрессивная налоговая шкала), а прирост капитала от владения акцией — нет (или ставка налогообложения ниже), то при прочих равных условиях рыночный спрос на акции окажется выше, чем на облигации. Выпуская ценные бумаги (привлекая конкретный элемент капитала), корпорации следует учитывать рыночный спрос.

До середины 1999 г. привлечение капитала через облигационные займы было невыгодно российским компаниям из-за отсутствия налогового щита. Выплачиваемые по облигациям проценты отчислялись из чистой прибыли и не создавали налоговой экономии.

С 1 июля 1999 г. постановлением Правительства Российской Федерации внесены изменения в процедуру налогообложения корпоративных облигаций. Как и по банковским ссудам, расходы по обслуживанию облигаций не облагаются налогом в размере ставки ЦБ, увеличенной на три процентных пункта (на конец 1999 г. 55% + 3%).

Величина капитала корпорации.Корпорации с небольшим капиталом из-за ограниченности доступа к долгосрочному кредиту, банковским ссудам или эмиссии акций (например, закрытые акционерные общества) в большей степени должны использовать краткосрочные источники финансирования (кредиторские задолженности, краткосрочные ссуды) и нераспределенную прибыль.

Доля государственной собственности.Принадлежность части акционерного капитала к федеральной или местной собственности позволяет привлекать льготные заемные средства (под гарантию федерального правительства или местных органов власти) и дополнительный акционерный капитал через увеличение доли государственной собственности. Например, необходимость увеличения финансовых средств позволила Татарстану увеличить пакет акций КАМАЗа. Государственная гарантия также позволяет использовать высокое значение финансового рычага.

Агентские конфликты и степень защищенности руководства.В гл. 1 доказывалось более отрицательное отношение менеджеров к риску по сравнению с владельцами собственного капитала. Так как привлечение заемного капитала увеличивает риск, менеджерам следует очень осторожно подходить к увеличению финансового рычага. Степень развитости контрактов между менеджерами и собственниками и выбираемые механизмы вознаграждения будут оказывать влияние на поведение менеджеров по привлечению заемных средств. Финансовый рычаг компании связан со степенью защищенности руководства, чем она больше, тем меньше заемных средств привлекает компания. Доля привлекаемых заемных средств чаще оказывается низкой в тех случаях, когда генеральный директор занимает свой пост в течение долгого времени и слабо давление со стороны совета директоров или групп акционеров. Менеджеры, вознаграждение которых слабо увязано с результатами деятельности, также часто предпочитают низкий уровень займов. Эмпирические исследования по компаниям США показали, что часто финансовый рычаг начинает расти при возникновении ситуаций, угрожающих стабильности положения руководства изменение правил выборов или назначений на пост, смена состава совете директоров, переход контрольного пакета в другие руки.

Заключение

• Формирование политики в отношении структуры капитала включает выбор между риском и доходностью, которые возникают в результате выбора ДОЛГОСРОЧНЫХ источников финансирования. Традиционно первый этап - обоснование величины заемного капитала (или величины финансовой рычага). На следующем этапе определяются конкретные источники финансирования по собственному и заемному капиталу.

• Под стоимостью капитала понимается относительная величина затрат (в процентах годовых) по обслуживанию элементов капитала. Понятие стоимости капитала используется: а) для принятия финансовых решений с целью минимизировать затраты по обслуживанию капитала; б) для принятия инвестиционных решений, как ставка отсечения при анализе инвестиционных проектов (эти вопросы будут рассмотрены в гл. 6).

• Под оптимальной структурой капитала понимается такое соотношение между собственным и заемным капиталом, при котором максимизируете оценка всего капитала корпорации. При принятии финансовых решений руководство придерживается целевой структуры капитала, которая в отдельны моменты может совпадать с оптимальной, но может и отклоняться от нее.

• И теоретически, и на практике определение оптимальной структуры капитала весьма проблематично. Окончательное решение зависит от имеющейся информации и вводимых предпосылок. На практике финансовые менеджеры часто придерживаются целевой структуры капитала.

• Существует ряд методов для сравнения альтернативных варианте финансирования. Не все методы соответствуют классической постановке задач оптимизации структуры капитала, максимизирующей его рыночную оценку Альтернативно могут рассматриваться подходы с требованием неувеличения риска или максимизации прибыли. На практике широко применяются два метода: 1) метод рационального сочетания коммерческого и финансового риска на основе фиксирования уровня общего риска (общий риск может быть оценен по значению эффекта сопряженного финансового рычага, значение эффекта операционного рычага рассчитывается, а эффекта финансового рычага — подбирается); 2) метод ЕВIТ—ЕРS, позволяющий выбрать тот вариант, который максимизирует значение прибыли на акцию.

• Различные факторы должны быть приняты во внимание при выборе структуры капитала: коммерческий риск деятельности, условия налогообложения и возможность включать выплаты по заемному капиталу в себестоимость продукции, необходимость поддержания финансовой гибкости и сохранения займовой мощности, консерватизм в принятии решений руководством.

• Коммерческий риск (bisiness risk) рассматривается как нежелательные отклонения будущих значений чистой прибыли и доходности собственного капитала при нулевом финансовом рычаге. Низкий коммерческий риск характерен для компаний, производящих продукцию, пользующуюся стабильным спросом при слабых колебаниях цен на сырье, материалы, комплектующие, для компаний-монополистов, для компаний с невысоким операционным рычагом. При равенстве прочих факторов, чем ниже коммерческий риск, тем выше может быть значение финансового рычага.

• Финансовый рычаг позволяет увеличивать доходность собственного капитала за счет привлечения источников финансирования с фиксированным процентом. Теория финансов относит к этим источникам облигационные займы, долгосрочные банковские ссуды и привилегированные акции.

• Эффект операционного рычага (сила воздействия) показывает, как изменение объема реализации в натуральном выражении влияет на изменение операционной прибыли. При наличии постоянных издержек эффект больше единицы. Эффект финансового рычага показывает, как изменение операционной прибыли влияет на изменение чистой прибыли (или на значение чистой прибыли на акцию ЕРS). Эффект сопряженного рычага показывает результирующий эффект действия операционного и финансового рычагов.

• Различные теории объясняют выбор оптимальной структуры капитала. Совершенствование моделей Миллера — Модильяни позволило сформулировать компромиссную теорию структуры капитала (trade-off theory of capital structure), которая признает выгоды привлечения заемного капитала (наличие налогового щита), и учитывает рост издержек, связанных с реальным или потенциальным банкротством. Оптимальная структура капитала будет иметь такую долю заемного капитала (D*/V), при которой предельные выгоды налоговой экономии уравнены предельными издержками банкротства (компромисс между выгодами и издержками). Компромиссная модель является статической, так как учитывает только текущее состояние.

• Учет асимметричности информации и агентских конфликтов объясняет выбор целевой структуры капитала. Эмиссия акций, облигаций, выкуп акций и дивидендные выплаты акционерам рассматриваются рынком как сигналы о перспективах развития компании. Целевая структура капитала учитывает потенциальную потребность в будущем в заемном капитале, так как использование дополнительной эмиссии акций при асимметричности информации может быть невыгодно. Модель Майерса — Майлуфа объясняет, почему цены акций корпорации значительно падают при объявлении о дополнительной эмиссии акций и слабо реагируют на эмиссию облигаций. Имеет место определенный "порядок клевания" (pecking order), или выбора источников финансирования нового проекта. Менеджерам рекомендуется поддерживать финансовую гибкость, сохранять запас займовой мощности (использование меньшей доли заемного капитала, чем рекомендует компромиссная модель).

• Динамические модели позволяют формировать стратегию изменения структуры капитала. Ряд факторов накладывает отпечаток на окончательное принятие решений по динамической целевой структуре капитала: динамика спроса на продукцию корпорации и рентабельность продукции, структура активов (существующая и будущая с учетом реализации проектов), динамика структуры затрат, налоговые условия функционирования, размер корпорации (величина капитала), доля государственной собственности, асимметричность информации и другие несовершенства рынка, степень защищенности руководства от давления собственников. Сравнение компаний различных финансовых систем показывает, что внешние источники быстрее привлекаются при четких правилах учета и отчетности, при поддержке правовой системы и налоговых льготах по заемным средствам.

Вопросы. Задачи. Решения

1.Компания "Сувенир" имеет два источника финансирования: собственный капитал, разделенный на обыкновенные акции номиналом 1 долл. каждая, и долгосрочная банковская ссуда. В балансе источники финансирования представлены следующим образом: уставный капитал — 300 тыс. долл., банковская ссуда — 50 тыс. долл. Рыночная цена акции компании "Сувенир" в настоящий момент составляет 1,5 долл. Чему равен финансовый рычаг, используемый компанией?

Решение

Привлечение заемного капитала наряду с собственным означает использование финансового рычага. Величина эффекта финансового рычага может быть найдена: 1) как D/ (D + S) = D/V, где V — рыночная оценка заемного капитала, S —рыночная оценка собственного капитала, V- D + S.

Рыночная оценка собственного капитала при имеющихся данных о котировке на рынке может быть найдена как произведение текущей цены акции на количество акций в обращении. Исходя из имеющихся данных получаем, что в обращении находится 300 тыс. акций. Рыночная оценка собственного капитала 5= 300000 х 1,5 = 450 тыс. долл. Финансовый рычаг составляет 50 тыс. / (50 + 450) = 50 / 500 = 0,1 (10%);

2) как соотношение между заемным и собственным капиталом D/S. В этом случае финансовый рычаг составляет 50/450 = 0,11.

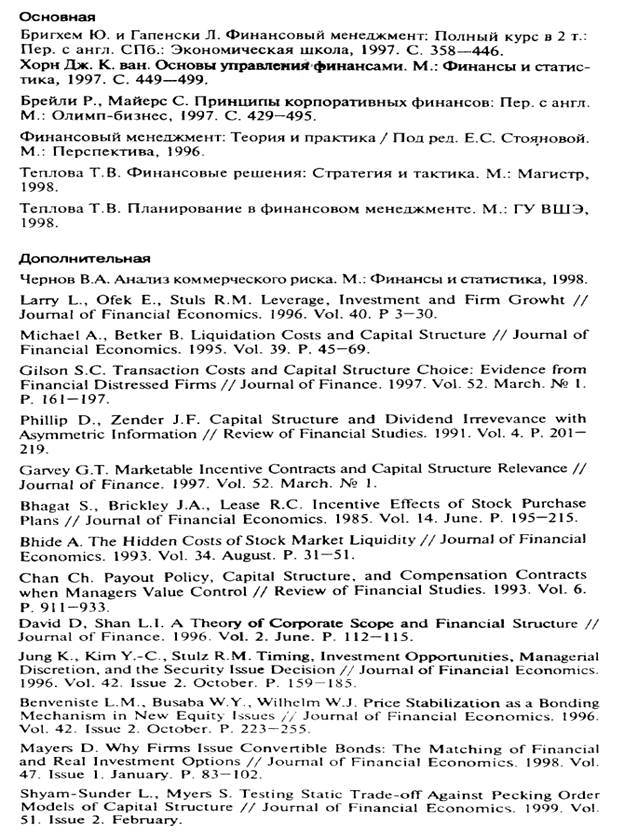

2.Компания ХУ имела за рассматриваемый промежуток времени следующие значения операционной прибыли по годам:

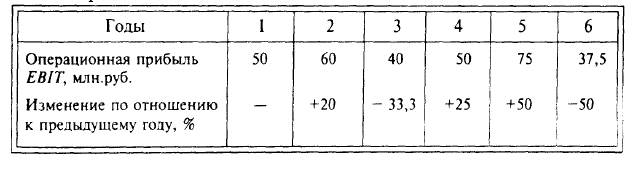

Компания УХ идентична компании ХУ, но использует заемные средства (частично финансируется собственным капиталом и частично заемным). По заемному капиталу предполагаются ежегодные процентные выплаты в размере 15 млн. руб. (эта величина постоянна). Денежные потоки компании УХ имеют вид:

Как можно объяснить большие процентные изменения денежного потока, получаемого владельцами собственного капитала компании УХ?

Решение

Можно предположить, что нестабильность значений денежного потока, получаемого владельцами собственного капитала компании ХУ, непредсказуема и, следовательно, отражает риск, присущий данному виду хозяйственной деятельности. Этот риск может рассматриваться как коммерческий. Если компания полностью финансируется собственными средствами, то очевидно, что риск владельцев капитала совпадает с коммерческим риском.

В компании УХ два источника финансирования. Процентное изменение по годам в денежном потоке, получаемом владельцами собственного капитала, значительно больше из-за фиксированных постоянных платежей по заемному капиталу. Кроме коммерческого риска, который присущ обеим компаниям, владельцы собственного капитала УХ теперь несут риск, связанный с необходимостью ежегодно погашать процентные платежи по заемному капиталу. Дополнительный риск возникает из-за альтернативного метода финансирования деятельности и может рассматриваться как финансовый риск.

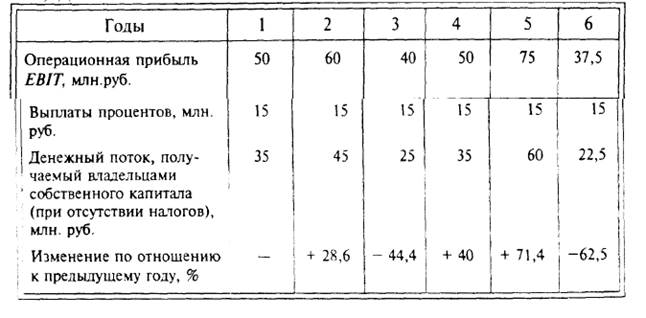

3.Компания ХУZ только начинает свою деятельность. Собирается производить теннисные ракетки по цене 22 руб. каждая. Постоянные издержки по обеспечению производства составляют 500 тыс. руб. в год. Переменные издержки прогнозируются на уровне 2 руб. на каждое изделие. Компания прогнозирует продавать 50 тыс. ракеток в год. Ставка налога на прибыль — 40%. Для начала деятельности необходимы денежные средства в размере 2 млн. руб. (приобретение внеоборотных, текущих активов). Консультанты представили информацию, из которой следует, что при привлечении заемного капитала процент по нему будет зависеть от величины займа:

Предположим, что акции могут быть размещены по цене 20 руб. при организации деятельности (размещаются по номиналу). В дальнейшем цена будет зависеть от величины заемного капитала (доли в общем капитале) и прогнозируемых значений прибыли на акцию. Будем определять цену акции мультипликаторным методом.

Например, при нулевом финансовом рычаге значение коэффициента цена/прибыль (Р/Е) равно 12,5, а затем при увеличении доли заемного капитала этот коэффициент уменьшается.

?Объясните, почему это происходит.

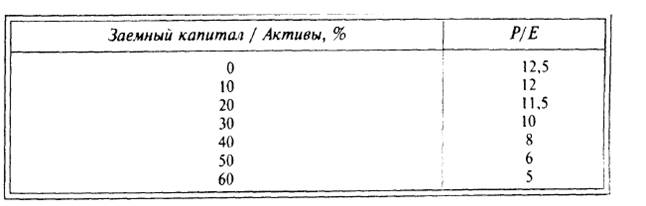

Зависимость мультипликатора от структуры капитала следующая:

1. Какова оптимальная структура капитала компании (оцените оптимальную структуру как значение финансового рычага — Заемный капитал / Активы)!

2.Рассчитайте эффект операционного рычага и финансового рычага (по американскому подходу) при прогнозируемом уровне продаж.

3. Каков эффект сопряженного рычага при прогнозируемом уровне реализации и оптимальной структуре капитала?

Решение

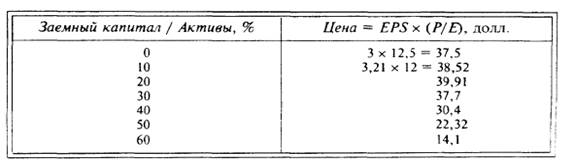

1. Под оптимальной понимается такая структура капитала, которая максимизирует цену акции. Менеджеры данного предприятия прогнозируют цену акции компании мультипликаторным методом. Цена зависит от ДВУХ факторов: коэффициента Р/Е и значения прибыли на акцию. Цена акции = Р/Е х ЕРS. Решается задача максимизации цены: тах Цена = тах Р/Е х ЕРS.

Коэффициент Р/Е и прибыль зависят от величины заемного капитала.

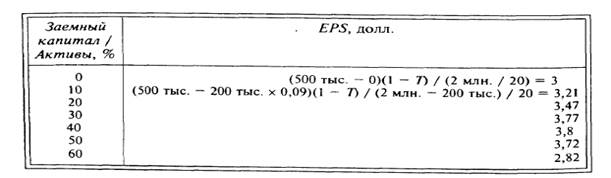

Построим зависимость ЕРS от величины заемного капитала.

Подсчитаем операционную прибыль: ЕВIТ = Доход от реализации — Переменные издержки = 50 тыс. х 22 - 50 тыс. х 2 - 500 тыс. = 1100 — 600 = 500 тыс. Прибыль на акцию ЕРS = (ЕВIТ- I) (1 — T) / Число размещенных акций, I = Заемный капитал х Процент.

Число размещенных акций при начале деятельности может быть найдено из выражения Цена акции (по балансовой оценке) = Чистые активы / Число размещенных акций — (Активы — Заемный капитал) / Число размещенных акций. Число акций = (2 млн. —Заемный капитал) / 20 долл.

Теперь можно построить зависимость структуры капитала и значения прибыли на акцию, подставляя различные значения заемного капитала (D) и штаты за него (I):

Зная различные значения мультипликатора при значениях финансового рычага можно рассчитать цену акции:

Из проведенных расчетов видно, что при структуре капитала с долей заемного капитала 20% цена акции максимальна.

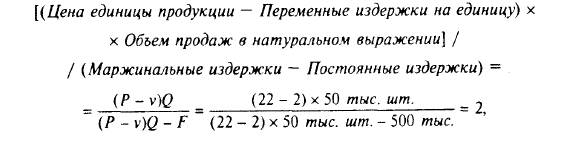

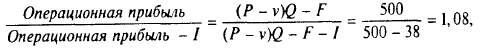

2. Эффект операционного рычага равен

т.е. при изменении объема производства на 10% величина операционной прибыли (ЕВIТ) изменится на 20%.

Эффект финансового рычага равен

т.е. при изменении операционной прибыли на 10% чистая прибыль изменится на 10,8%.

3. Эффект сопряженного рычага равен произведению эффектов операционного и финансового рычагов: 1,08 х 2 = 2,16, т.е. изменение объема продаж на 10% приведет к изменению чистой прибыли на 21,6%.

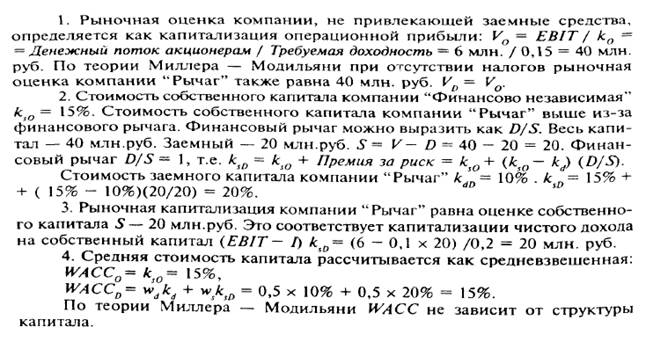

4.Компании "Рычаг" и "Финансово независимая" идентичны в коммерческом плане (работают в одной отрасли, имеют одинаковый эффект операционного рычага, генерируют ежегодно 6 млн. руб. операционной прибыли), но используют различные финансовые стратегии. Компания "Рычаг" привлекает заемный капитал в размере 20 млн. руб. в виде долгосрочной банковской ссуды с 10%-ми ежегодными выплатами. Компании работают на совершенном рынке капитала при отсутствии налогов. Стоимость акционерного капитала компании "Финансово независимая" — 15%.

1. Какова рыночная оценка каждой компании по модели Миллера —Модильяни?

2. Определите стоимость собственного и заемного капитала компании "Рычаг".

3. Оцените рыночную капитализацию компании "Рычаг".

4. Чему равна средняя стоимость капитала по каждой компании?

Решение

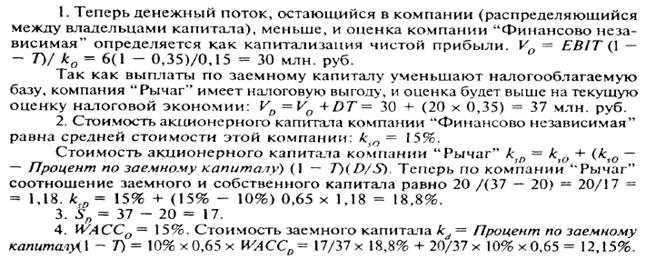

5. Рассмотрите ситуацию, описанную в задаче 4, при налоге на прибыль в размере 35%, предполагая, что выплаты по заемному капиталу включаются в себестоимость (что соответствует общемировой практике).

1. Какова рыночная оценка каждой компании по теории Миллера — Модильяни?

2. Определите стоимость собственного и заемного капитала компании "Рычаг".

3. Оцените рыночную капитализацию компании "Рычаг".

4. Чему равна средняя стоимость капитала по каждой компании?

Решение

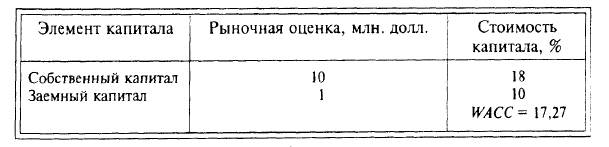

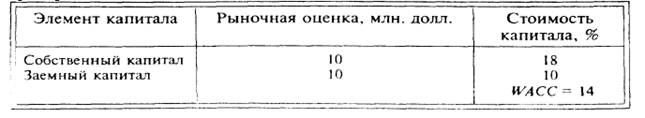

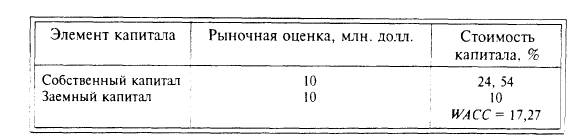

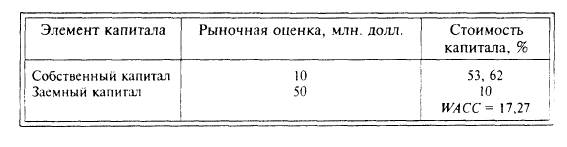

6. Компания "Ротон" имеет среднюю стоимость капитала 17,27%, рассчитанную по следующим данным:

Руководство доказывает владельцам собственного капитала, что средняя стоимость компании может быть значительно снижена за счет привлечения дополнительно заемного капитала. Рассмотрите это предложение с позиции традиционного подхода и с позиции теории ММ, вводя условные данные для пояснения своих соображений.

Решение

Традиционная точка зрения на влияние заемного капитала на общую стоимость капитала компании такова: общая стоимость капитала (как средневзвешенная по рыночным долям) снижается при возрастании финансового рычага, но существует предел этого снижения. Рост финансового риска будет увеличивать требуемую доходность как по собственному, так и по заемному капиталу. Если компания увеличит финансовый рычаг до 0,5 (О/У = 0,5), то стоимость капитала компании упадет.

Например:

С точки зрения теории ММ при отсутствии налогов стоимость капитала не изменится с изменением его структуры. С ростом финансового рычага растет стоимость собственного капитала, что полностью перекрывает эффект снижения общей стоимости за счет привлечения большего размера относительно дешевого заемного капитала.

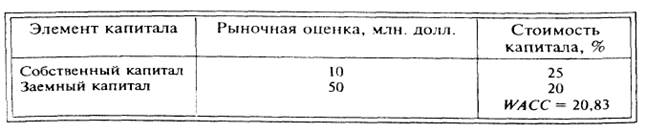

Таким образом, при финансовом рычаге 0,5 по теории ММ соотношения должны выглядеть следующим образом:

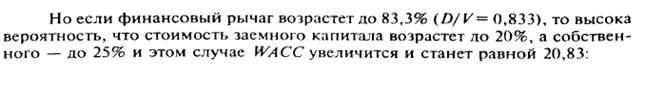

При финансовом рычаге 0,83 (собственный капитал — 10, а заемный — 50 млн.долл.) общая стоимость капитала также не изменится. Меняться будет по теории ММ только стоимость собственного капитала:

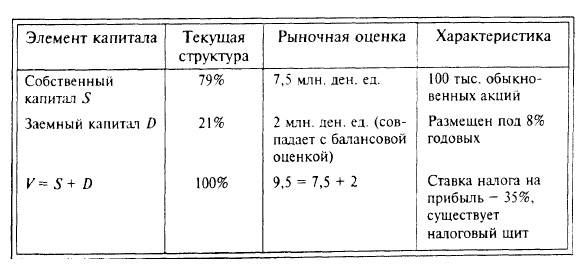

7. Компания ХУ имеет следующую структуру капитала:

Компания рассматривает проект расширения, который потребует 3 млн. ден. ед. Финансовый менеджер анализирует три варианта финансирования и соответственно три варианта структуры капитала (предполагается, что издержки по привлечению и размещению капитала отсутствуют):

вариант А — привлечь заемный капитал в размере 3 млн. ден. ед. под 10% годовых (т.е. увеличить финансовый рычаг);

вариант Б — разместить привилегированные акции на 3 млн. ден. ед. с дивидендным доходом 10,5% от номинала;

вариант В — провести дополнительную эмиссию обыкновенных акций.

Предполагается, что информация симметрична и дополнительная эмиссия не приведет к падению цены, что позволит продавать акции по 75 ден. ед. за штуку и таким образом разместить дополнительно 40 тыс. акций.

Финансовый отдел на основе данных маркетинговой службы оценил предполагаемый уровень операционной прибыли при реализации проекта как 1,25 млн. ден. ед. Стандартное отклонение операционной прибыли 400 тыс. ден. ед. в год (предполагается, что операционная прибыль имеет нормальное распределение).

Финансовый отдел определил среднее значение финансового рычага D/S по другим компаниям данной отрасли как 35% и средний коэффициент покрытия — 6.

Какой вариант финансирования будет выбран?

Решение

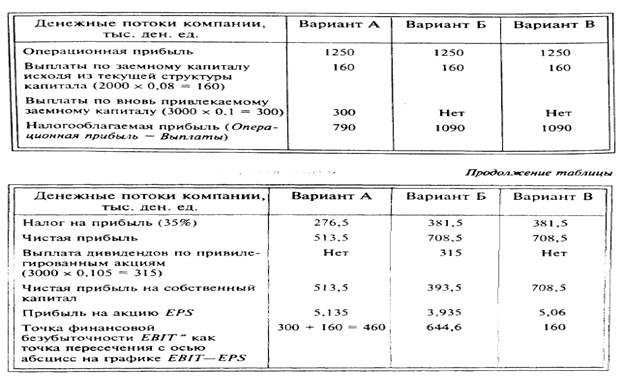

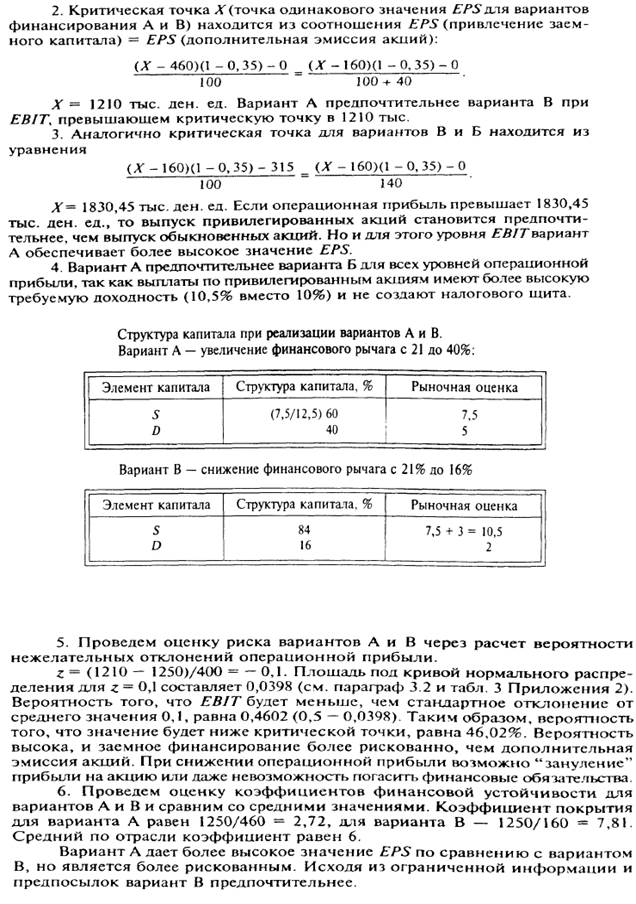

1. Оценим значение ЕРS и точки финансовой безубыточности для каждого варианта финансирования проекта:

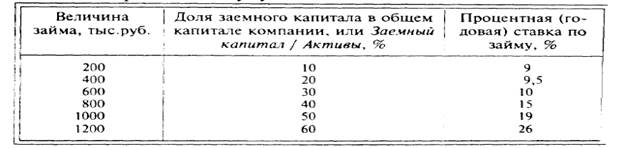

Рекомендуемая литература

Рекомендуемая литература

Рекомендуемая литература