Операции по уступке права требования, финансирование под уступку денежного требования

Субъекты финансового рынка совершают финансовые операции. Ряд финансовых операций имеет специальное регулирование в налоговом законодательстве. К таким операциям относятся, в частности, следующие:

- операции по уступке права требования;

- операции по финансированию под уступку денежного требования;

- лизинговые операции;

- операции РЕПО с эмиссионными ценными бумагами;

- операции с производными финансовыми инструментами;

- операции хеджирования.

Рассмотрим их более детально.

В деятельности субъектов рынка, в том числе в финансовом секторе экономики, возникают ситуации, когда организация, отгрузив товары (работы, услуги) без предоплаты, не имеет возможности получить средства от должника в необходимые ей сроки. Тогда эта организация может уступить право требования исполнения обязательства другой организации (фактически продать дебиторскую задолженность). При этом задолженность, как правило, уступается с убытком для организации, реализовавшей товары (работы, услуги).

В соответствии со ст. 382 (гл. 24 части первой ГК РФ) право (требование), принадлежащее кредитору на основании обязательства, может быть передано им другому лицу. Кредитор, который передает право требования, именуется цедентом, а лицо, которому передается это право, – цессионарием.

Передачу права требования оформляют соответствующим договором (договором цессии) или актом уступки права требования.

В отличие от договора цессии по договору финансирования под уступку денежного требования (гл. 43 ГК РФ) одна сторона (финансовый агент) передает другой стороне (клиенту) денежные средства в счет денежного требования клиента (кредитора) к третьему лицу (должнику), вытекающего из предоставления клиентом товаров, выполнения им работ или оказания услуг третьему лицу, а клиент уступает финансовому агенту это денежное требование (п. 1 ст. 824 ГК РФ).

Часто правоотношения, регулируемые ГК РФ, называют договором факторинга. Вместе с тем, это не совсем точное определение. Понятие факторинга закреплено в Конвенции по международным факторинговым операциям (Конвенция УНИДРУА по международным факторинговым операциям, заключена в Оттаве 25.05.1988) и от договора финансирования под уступку денежного требования он, в частности, отличается следующим:

- во-первых, договор факторинга предполагает финансирование поставщика, включая предоставление ему авансов и кредитов, в то время как ГК РФ указаний на авансирование и кредитование не содержит;

- во-вторых, согласно Конвенции финансовый агент (фактор) в обязательном порядке выполняет дополнительные услуги, а гл. 43 ГК РФ лишь допускает возможность их оказания;

- в-третьих, ГК РФ в отличие от Конвенции не содержит требования об уведомлении должника об уступке дебиторской задолженности.

Таким образом, факторинг охватывает меньше общественных отношений по сравнению с договором финансирования под уступку денежного требования. Но из-за того, что в деловом обороте гораздо чаще встречается термин «факторинг», мы также будем употреблять именно его, понимая под ним договор финансирования под уступку денежного требования.

В договоре факторинга уступка клиентом денежного требования может проводиться как в целях отчуждения требования финансовому агенту, так и в целях обеспечения исполнения обязательства клиента перед финансовым агентом.

Ответственность клиента за неисполнение или ненадлежащее исполнение должником своих обязательств наступает только в случае наличия в договоре условий об этом. При этом предметом уступки могут быть как существующее требование – денежное требование, срок платежа по которому уже наступил, так и будущее требование – право на получение денежных средств, которое возникнет в будущем (п. 1 ст. 826 ГК РФ).

В соответствии со ст. 824 ГК РФ договор факторинга может быть заключен в следующей форме:

- с правом регресса – в этом случае, если должник оказывается неплатежеспособным, финансовый агент может применить процедуру регресса – право осуществить обратную переуступку денежного требования клиенту;

- без права регресса – предполагает отсутствие права у финансового агента осуществить обратную переуступку денежного требования клиенту.

При регрессном факторинге стороной в первоначальном обязательстве (отношения клиент – должник) остается клиент, сохраняющий за собой часть прав на взыскание долга с должника. Денежное требование передается финансовому агенту только «на сохранение», то есть при регрессном факторинге уступка денежного требования используется исключительно в качестве обеспечения.

Лизинговые операции

В российской экономической литературе лизинг определяется как совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в том числе приобретением предмета лизинга. Лизинговые операции регулируются Федеральным законом от 29.10.1998 № 164-ФЗ «О финансовой аренде (лизинге)». По договору лизинга арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование. Право собственности на предмет лизинга остается за лизингодателем. Договором лизинга может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется лизингодателем.

Предметом лизинга может выступать любое имущество, которое в ходе производственной деятельности не уничтожается, в том числе здания и сооружения, помещения производственного назначения, машины и оборудование, транспортные средства, оргтехника. Законодательно запрещено использовать в качестве предмета лизинга земельные участки, другие природные объекты, а также имущество, которое федеральными законами запрещено для свободного обращения или для которого установлен особый порядок обращения.

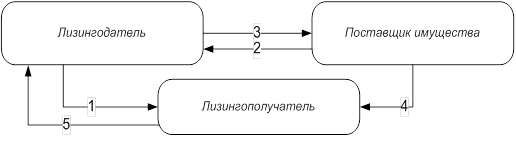

В общем виде схему лизинговой операции можно представить следующим образом:

Цифрами на схеме обозначены следующие этапы лизинговой операции:

1. Заключение договора лизинга.

2. Продажа поставщиком предмета лизинга лизингодателю.

3. Оплата лизингодателем предмета лизинга.

4. Поставка поставщиком предмета лизинга лизингополучателю.

5. Перечисление лизингополучателем лизинговых платежей.

Одной из форм лизинга является возвратный лизинг – собственник продает имущество лизинговой компании и одновременно оформляет договор о долгосрочном финансовом лизинге. Такой вид необходим прежде всего для тех организаций, которым срочно требуются значительные объемы оборотных средств. В данном случае продавец и лизингополучатель являются одним и тем же лицом.

Смысл таких отношений состоит в том, что предприятие, которое нуждается в оборотных средствах, реализует часть своего имущества, например, производственные основные средства лизинговой компании, одновременно заключая с ней договор лизинга на это же имущество и соответственно продолжая им пользоваться. По окончании договора лизинга и при условии выплаты всех лизинговых платежей собственность на предмет лизинга переходит обратно к лизингополучателю.

Возвратный лизинг достаточно негативно воспринимается налоговыми органами и рассматривается как способ оптимизации налоговых выплат. В связи с этим необходимо доказывать главную цель, которую ставит перед собой предприятие, решаясь на данную сделку, – пополнение оборотных средств без снижения производительности и фактических, а не юридических потерь активной части производственных фондов предприятия.

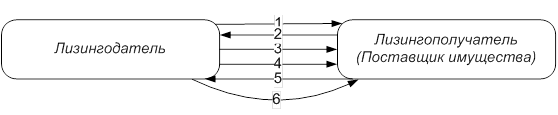

Цифрами на схеме обозначены следующие этапы лизинговой сделки:

1. Заключение договора лизинга.

2. Продажа предмета лизинга лизингодателю.

3. Оплата лизингодателем предмета лизинга.

4. Передача предмета лизинга лизингополучателю.

5. Перечисление лизингополучателем лизинговых платежей.

6. Предмет лизинга обратно покупается лизингополучателем.

В состав лизинговых платежей входят затраты на приобретение оборудования, включая НДС; расходы на таможенное оформление, банковские, юридические, страховые расходы, связанные с приобретением оборудования, привлечением кредитов для финансирования проекта и оформлением лизинговой сделки; вознаграждение лизингодателя.

При заключении договора стороны устанавливают общую сумму лизинговых платежей; форму, метод их начисления, периодичность и способы уплаты. Платежи могут осуществляться в денежной форме, компенсационной форме (продукцией или услугами лизингополучателя), а также в смешанной форме.

Операции РЕПО

С развитием рынка ценных бумаг на нем появляется все большее разнообразие инструментов, одним из которых являются сделки РЕПО с ценными бумагами. Наиболее характерны такие сделки для случаев, когда организации, владеющей ценными бумагами, необходимо привлечь заемные средства, в том числе, например, и для уплаты налогов. Одним из вариантов получения необходимых средств является получение кредита (займа) под залог ценных бумаг, другой – практически эквивалентный – совершение сделки РЕПО.

Таким образом, сделки РЕПО являются своеобразным инструментом финансового менеджмента, способным решить проблему кассовых разрывов и текущей ликвидности организации.

Содержание операции РЕПО (англ. repurchase agreement – соглашение об обратном выкупе) заключается в том, что одна сторона (продавец первой части) продает другой стороне (покупателю первой части) пакет ценных бумаг и одновременно обязуется выкупить его обратно по заранее оговоренной цене. Если продавец первой части откупает пакет ценных бумаг по цене выше, чем продавал, то сделка рассматривается как получение займа, в обеспечение которого выдаются вышеуказанные активы. Если по цене ниже, чем продавал, то это предоставление займа ценными бумагами.

Такого рода нестандартные ситуации могут возникать, когда некоторому участнику рынка срочно нужен определенный вид ценных бумаг для выполнения обязательств по ранее заключенному РЕПО-контракту или фьючерсной сделке. Возможен также случай, когда для закрытия крупной короткой позиции не хватает сравнительно небольшого числа ценных бумаг. РЕПО-сделка – довольно удобный способ получить необходимые ценные бумаги из расчета день в день.

В соответствии с законом «О рынке ценных бумаг» договором РЕПО признается договор, по которому одна сторона (продавец по договору РЕПО) обязуется в срок, установленный этим договором, передать в собственность другой стороне (покупателю по договору РЕПО) ценные бумаги, а покупатель по договору РЕПО обязуется принять ценные бумаги и уплатить за них определенную денежную сумму (первая часть договора РЕПО) и по которому покупатель по договору РЕПО обязуется в срок, установленный этим договором, передать ценные бумаги в собственность продавца по договору РЕПО, а продавец по договору РЕПО обязуется принять ценные бумаги и уплатить за них определенную денежную сумму (вторая часть договора РЕПО).

Операции РЕПО могут проводиться как непосредственно между сторонами операции РЕПО, так и через организатора торговли. Сделки по реализации ценных бумаг признаются взаимосвязанными, если продавец ценных бумаг по первой сделке является покупателем ценных бумаг по второй сделке, а покупатель по первой сделке является продавцом по второй сделке. Первая по времени исполнения сделка признается первой частью РЕПО, а вторая сделка – второй частью РЕПО, и при этом обязательства участников по второй части РЕПО возникают при условии исполнения первой части РЕПО.

Налоговый кодекс не предусматривает дополнительных взаимосвязей сделок РЕПО с другими операциями для целей налогового учета. Например, если в договоре РЕПО предусмотрено хеджирование сделки, то это является самостоятельной операцией и не меняет сути операции РЕПО.

В налоговых целях договором РЕПО признается не всякая сделка по продаже ценных бумаг с обратным выкупом. Ценными бумагами по договору РЕПО могут быть эмиссионные ценные бумаги российского эмитента, инвестиционные паи ПИФ, доверительное управление которым осуществляет российская управляющая компания, акции или облигации иностранного эмитента и ценные бумаги иностранного эмитента, удостоверяющие права в отношении ценных бумаг российского или иностранного эмитента.

По договору РЕПО стороны должны согласовать цену ценных бумаг, передаваемых по первой и второй частям договора РЕПО, или порядок ее определения.

Условие договора РЕПО о сроке считается согласованным, если стороны согласовали срок уплаты цены по первой и второй частям договора РЕПО, а также срок исполнения обязательств сторон по передаче ценных бумаг. Срок исполнения обязательств по второй части договора РЕПО может быть определен моментом востребования.

Договор РЕПО, подлежащий исполнению за счет физического лица, может быть заключен, если одной из сторон по такому договору является брокер, дилер, депозитарий, управляющий, клиринговая организация или кредитная организация либо, если указанный договор РЕПО заключен брокером за счет такого физического лица.

Обязанность по передаче ценных бумаг считается исполненной в момент вручения документарных ценных бумаг, а в случае передачи бездокументарных ценных бумаг или документарных ценных бумаг с обязательным централизованным хранением - с момента их зачисления на лицевой счет приобретателя в реестре владельцев ценных бумаг или на счет депо приобретателя.

Покупатель по договору РЕПО обязан передать продавцу по договору РЕПО по второй части договора РЕПО ценные бумаги того же эмитента (лица, выдавшего ценные бумаги), удостоверяющие тот же объем прав, в том же количестве, что и ценные бумаги, переданные покупателю по договору РЕПО по первой части договора РЕПО.

В случае если стороны намерены заключить более одного договора РЕПО, порядок заключения указанных договоров, а также их отдельные условия могут быть согласованы сторонами посредством заключения между ними генерального соглашения (единого договора) или определены правилами организаторов торговли на рынке ценных бумаг, правилами фондовой биржи или правилами осуществления клиринговой деятельности. К договору РЕПО применяются соответственно общие положения ГК РФ о купле-продаже, если это не противоречит существу договора РЕПО. При этом продавец по договору РЕПО и покупатель по договору РЕПО признаются продавцами ценных бумаг, которые они должны передать во исполнение обязательств по первой и второй частям договора РЕПО, и покупателями ценных бумаг, которые они должны принять и оплатить во исполнение обязательств по первой и второй частям договора РЕПО.