Анализ относительных показателей ликвидности

1. Коэффициент абсолютной ликвидности = А1 / стр. 1500.Показывает, какая часть краткосрочной задолженности хозяйствующего субъекта может быть погашена в ближайшее время. Платежеспособность считается нормальной, если его значение выше 0,2-0,3.

2. Коэффициент промежуточной ликвидности = (А1 + А2) / 1500. Характеризует ожидаемую платежеспособность при условии своевременных расчётов с дебиторами. Нормальным считается значение в пределах 0,7-0,8 или более.

3. Коэффициент текущей ликвидности = (1200 – 1210) / 1500. Характеризует способность предприятия к погашению текущих обязательств за счёт нематериальных оборотных активов. Нормальным считается значение более 1.

4. Коэффициент ликвидности при мобилизации средств = 1210 / 1500. Характеризует достаточность товарно-производственных запасов для погашения краткосрочной задолженности в случае необходимости их распродажи.

5. Коэффициент общей ликвидности = 1200 / 1500. Характеризует ожидаемую платежеспособность за период, равный продолжительности оборота всех оборотных средств предприятия. Нормальным считается значение в пределах 1,5-2 или более.

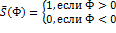

6. Установление типа финансовой ситуации в зависимости от значений компонента вектора S ̅ (Ф): абсолютная устойчивость S ̅(Ф)= {1.1.1}; допустимая устойчивость S ̅(Ф) = {0.1.1}) неустойчивое финансовое состояние S ̅(Ф) = {0.0.1}; критическое финансовое состояние S ̅(Ф) = {0,0,0}. Анализ относительных показателей финансовой устойчивости 1. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение. Коэффициент автономии = Собственный капитал / Активы = 1300 / 1600 Нормальное значение 0,5 и более (оптимальное 0,6-0,7). 2. Коэффициент обеспеченности собственными оборотными средствами (СОС) показывает достаточность у организации собственных средств для финансирования текущей деятельности. Коэффициент обеспеченности СОС = (Собственный капитал – Внеоборотные активы) / Оборотные активы = (1300 – 1100) / 1200 Нормальное значение не менее 0,1. 3. Коэффициент задолженности = (1400 + 1500) / 1300. Повышение задолженности к собственному капиталу более, чем 1:1, рассматривается как рискованное. 4. Коэффициент маневренности = (1300-1100) / (1300+1410). Характеризует долю источников собственных средств, находящуюся в мобильной. Рекомендуемое значение - 0,5 и выше. 5. Коэффициент соотношения мобильных и иммобилизованных активов = 1100 / 1200. Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов. Норм нет.

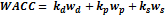

6. Установление типа финансовой ситуации в зависимости от значений компонента вектора S ̅ (Ф): абсолютная устойчивость S ̅(Ф)= {1.1.1}; допустимая устойчивость S ̅(Ф) = {0.1.1}) неустойчивое финансовое состояние S ̅(Ф) = {0.0.1}; критическое финансовое состояние S ̅(Ф) = {0,0,0}. Анализ относительных показателей финансовой устойчивости 1. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение. Коэффициент автономии = Собственный капитал / Активы = 1300 / 1600 Нормальное значение 0,5 и более (оптимальное 0,6-0,7). 2. Коэффициент обеспеченности собственными оборотными средствами (СОС) показывает достаточность у организации собственных средств для финансирования текущей деятельности. Коэффициент обеспеченности СОС = (Собственный капитал – Внеоборотные активы) / Оборотные активы = (1300 – 1100) / 1200 Нормальное значение не менее 0,1. 3. Коэффициент задолженности = (1400 + 1500) / 1300. Повышение задолженности к собственному капиталу более, чем 1:1, рассматривается как рискованное. 4. Коэффициент маневренности = (1300-1100) / (1300+1410). Характеризует долю источников собственных средств, находящуюся в мобильной. Рекомендуемое значение - 0,5 и выше. 5. Коэффициент соотношения мобильных и иммобилизованных активов = 1100 / 1200. Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов. Норм нет. | Рентабельность = ПРИБЫЛЬ (2300,ф2) / (Хн.г.+Хк.г.)*0,5 * 100 % Рентабельность продаж = прибыль / выручку * 100 % Рентабельность расходов по обычным видам деятельности = прибыль / себестоимость + ком. расх. + упр. расх.* 100 % | Средневзвешенная стоимость капитала WACC Средняя продолжительность оборота капитала Коэффициент оборачиваемости и длительностью одного оборота в днях за расчетный период: Кок = ВР/К; где Кок — коэффициент оборачиваемости капитала, число оборотов; ВР – выручка (нетто) от реализации товаров; К – средняя стоимость капитала за расчетный период; Под = Д / Кок; Под — продолжительность одного оборота, дни; Д — количество дней в расчетном периоде (365 дней — за год; 90 дней — за квартал); Кке = К / ВР, Кке — коэффициент капиталоемкости объема производства (продаж) товаров в расчетном периоде, доли единицы. Стоимость капитала в разрезе отдельных его элементов (собственного и заемного) Кзад. = ЗК / СК; (4 + 5 разделы / 3 раздел) Кфин = СК / ЗК. При коэффициенте задолженности более 1,0 и коэффициенте финансирования менее 1,0 корпорация утрачивает финансовую независимость и имеет значительные расходы по обслуживанию долга перед кредиторами в форме процентных платежей. WACC WACC = Ʃ(Цi * Уi), где Цi – цена i-го источника средств, %; Уi – удельный вес i-го источника средств в их общем объеме, доли единицы. Предельная ст-ть капитала (МСС) MCC=∆WACC/ ∆С, где ∆WACC – прирост средневзвешенной стоимости капитала в прогнозном периоде, %; ∆С – прирост объема всего капитала, дополнительно привлекаемого корпорацией в прогнозном периоде, %. ∆С = сумма источников капитала отчетного / сумма ист. Кап. Базисного * 100 % - 100 % Для определения границы эффективности использования дополнительно привлеченного капитала применяют показатель предельной эффективности капитала (ПЭК): ПЭК = ∆Рк/∆WACC, где ∆Рк – прирост уровня рентабельности всего капитала, %; ∆Рк = объем прибыли / сумма источников капитала ∆WACC – прирост средневзвешенной стоимости капитала, %. Основные финансовые коэффициенты, определяющие структуру капитала, следующие: К1= СК / ДЗК; К2 = СК / (ДЗК + КЗК); К3 = СК / ЗК, где K1 – показывает соотношение между собственным капиталом (СК) и долгосрочным заемным капиталом (ДЗК); К2 – коэффициент, отражающий соотношение между акционерным капиталом, долгосрочным заемным капиталом и краткосрочным заемным капиталом (КЗК); К3 – коэффициент, показывающий соотношение между собственным капиталом (СК) и заемным капиталом (ЗК). |

| Горизонтальный анализ: темп роста = отчетный / базисный * 100 % Вертикальный анализ = показатель / баланс актива или пассива * 100 % | |

| Оборачиваемость (Анализ показателей деловой активности предприятия) Коэф. оборачиваемости = годовая выручка / (Хн.г.+Хк.г.) * 0,5 Например, – оборачиваемость оборотных активов (отношение годовой выручки к среднегодовой величине оборотных активов) – оборачиваемость активов (отношение годовой выручки к среднегодовой величине всех активов предприятия). Период оборота = 365 / коэф. оборачиваемости, но период мб 180, 90, 30. Производственный цикл = сумма периодов оборота запасов + незавершенного производства + готовой продукции Операционный цикл = длительность производственного цикла + период оборота дебиторской задолженности Финансовый цикл = длительность операционного цикла – период оборота кредиторской задолженности. | |

| При консервативном подходе примерно 50% варьирующей части оборотных активов формируют за счет краткосрочных обязательств. Остальные 50% переменной части, а также 100% стабильной суммы оборотных активов и внеоборотных активов покрывают собственным капиталом и долгосрочными обязательствами. При умеренном подходе 100% варьирующей (переменной) части оборотных активов образуют за счет краткосрочных обязательств, а 100% стабильной (постоянной) части за счет собственных средств корпорации. Внеоборотные активы возмещают за счет части собственного капитала и долгосрочных обязательств. При агрессивном подходе 100% варьирующей части и 50% стабильной части оборотных активов покрывают за счет краткосрочных обязательств. Остальные 50% постоянной части оборотных активов и внеоборотные активы формируют за счет собственного капитала и долгосрочных обязательств. |

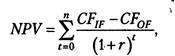

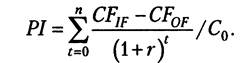

Оценка инвестиционных проектов Метод расчета чистого приведенного эффекта (метод чистой сегодняшней ценности)  где CFIF – денежный приток в период t; CFOF – денежный отток в период t; r – ставка дисконтирования; n – срок реализации проекта (срок жизни проекта). Если NPV > 0, то проект следует принять, если NPV < 0 – проект следует отвергнуть, если NPV= 0, то проект ни прибыльный, ни убыточный. Индекс рентабельности рассчитывается по формуле: где CFIF – денежный приток в период t; CFOF – денежный отток в период t; r – ставка дисконтирования; n – срок реализации проекта (срок жизни проекта). Если NPV > 0, то проект следует принять, если NPV < 0 – проект следует отвергнуть, если NPV= 0, то проект ни прибыльный, ни убыточный. Индекс рентабельности рассчитывается по формуле:  где С0 – первоначальные капиталовложения. Если PI > 1, то проект следует принять, если PI < 1 – проект следует отвергнуть, если PI = 1, то проект ни прибыльный, ни убыточный. В соответствии с моделью оценки капитальных активов (CAPM) ставка дисконтирования находится по формуле: r = Rf + β*(Rm – Rf) + S1 + S2 + C где r – требуемая инвестором ставка дохода (на собственный капитал); Rf – безрисковая ставка дохода; β – коэффициент бета (является мерой систематического риска, связанного с макроэкономическими и политическими процессами, происходящими в стране); Rm – общая доходность рынка в целом (среднерыночного портфеля ценных бумаг); S1 – премия за риск для малых предприятий; S2 – премия за риск, характерный для отдельной компании; C – страновой риск. В соответствии с методом кумулятивного построения ставка дисконтирования находится по формуле: где С0 – первоначальные капиталовложения. Если PI > 1, то проект следует принять, если PI < 1 – проект следует отвергнуть, если PI = 1, то проект ни прибыльный, ни убыточный. В соответствии с моделью оценки капитальных активов (CAPM) ставка дисконтирования находится по формуле: r = Rf + β*(Rm – Rf) + S1 + S2 + C где r – требуемая инвестором ставка дохода (на собственный капитал); Rf – безрисковая ставка дохода; β – коэффициент бета (является мерой систематического риска, связанного с макроэкономическими и политическими процессами, происходящими в стране); Rm – общая доходность рынка в целом (среднерыночного портфеля ценных бумаг); S1 – премия за риск для малых предприятий; S2 – премия за риск, характерный для отдельной компании; C – страновой риск. В соответствии с методом кумулятивного построения ставка дисконтирования находится по формуле:  где E(Ri) – ожидаемая ставка дохода на ценную бумагу i; Rf – ставка доходности на безрисковую ценную бумагу по состоянию на дату оценки; RPm – общая рыночная премия за риск акций; RPs – премия за риск для малых компаний; Rpu – премия за несистематический риск для конкретных компаний. В соответствии с концепцией средневзвешенной стоимости капитала (WACC) ставка дисконтирования находится по формуле: где E(Ri) – ожидаемая ставка дохода на ценную бумагу i; Rf – ставка доходности на безрисковую ценную бумагу по состоянию на дату оценки; RPm – общая рыночная премия за риск акций; RPs – премия за риск для малых компаний; Rpu – премия за несистематический риск для конкретных компаний. В соответствии с концепцией средневзвешенной стоимости капитала (WACC) ставка дисконтирования находится по формуле:  где kd – стоимость привлечённого капитала; tc – ставка налога на прибыль предприятия; wd – доля заёмного капитала в структуре капитала; kp – стоимость привлечённого акционерного капитала (привелигированные акции); wp – доля привелигированных акций в структуре капитала предприятия; ks – стоимость привлечённого акционерного капитала (обыкновенные акции); ws – доля обыкновенных акций в структуре капитала предприятия. PP (срок окупаемости проекта) = первоначальные вложения / доходы от проекта ARR (бухгалтерская норма доходности) = 0,5*прибыли * количество лет / 0,5*инвестиций где kd – стоимость привлечённого капитала; tc – ставка налога на прибыль предприятия; wd – доля заёмного капитала в структуре капитала; kp – стоимость привлечённого акционерного капитала (привелигированные акции); wp – доля привелигированных акций в структуре капитала предприятия; ks – стоимость привлечённого акционерного капитала (обыкновенные акции); ws – доля обыкновенных акций в структуре капитала предприятия. PP (срок окупаемости проекта) = первоначальные вложения / доходы от проекта ARR (бухгалтерская норма доходности) = 0,5*прибыли * количество лет / 0,5*инвестиций | Коэффициентный анализ движения денежных средств. 1. Способность генерировать приток денежных средств (ДС) от операционной деятельности относительно чистой прибыли (ЧП): Чистый приток (отток) ДС от операционной деятельности / ЧП Рекомендуемое значение: >1 2. Способность генерировать приток денежных средств (ДС) от операционной деятельности относительно выручки (В), % Чистый приток (отток) ДС от операционной деятельности / В Рекомендуемое значение: 5-10% 3. Способность генерировать приток денежных средств (ДС) от операционной деятельности относительно активов (А — средняя величина активов), % Чистый приток (отток) ДС от операционной деятельности / А Рекомендуемое значение: 7-12% 4. Коэффициент покрытия периодических выплат: (Текущие активы - Запасы) / (Себестоимость + + Общехозяйственные расходы) 5. Соотношение величины внутреннего и внешнего финансирования. Чистым приток (отток) ДС от операционной деятельности / Общая величина внешнего финансирования, приток ДС путем увеличения заемного капитала 6. Коэффициент эффективности использования денежных средств (рентабельность остатка денежных средств): Чистая прибыль / Средняя стоимость остатка денежных средств 7. Уровень достаточности поступления денежных средств, % Поступления ДС за период / Расход ДС за период 8. Коэффициент достаточности чистого денежного потока Чистый денежный поток / (Сумма выплат основного долга по кредитам и займам + сумма прироста запасов + сумма выплаченных дивидендов Рекомендуемое значение: 1 9. Коэффициент оборачиваемости денежных средств: Выручка от продаж / Средняя величина ДС 10. Коэффициент закрепления денежных средств Средняя величина ДС / Выручка от продаж 11. Длительность одного оборота денежных средств Средняя величина ДС* отчётный период, дней/ Выручка от продаж 12. Коэффициент платежеспособности (Начальный остаток денежных средств + Поступления за период) / Платежи за период Рекомендуемое значение: >1 13. Коэффициент обеспеченности текущих пассивов денежными потоками Чистые денежные поступления по текущей деятельности / Среднегодовая величина краткосрочных пассивов Рекомендуемое значение: 0,4 14. Коэффициент реинвестирования денежных средств Чистые денежные поступления по текущей деятельности / (Внеоборотные активы - Долгосрочные финансовые вложения - Долгосрочная дебиторская задолженность - Чистый оборотный капитал) Рекомендуемое значение: 0,08-0,1 |

Аннуитет Формула оценки срочного аннуитета постнумерандо по схеме наращения (нахождение суммы в будущем) имеет следующий вид: FVpst = PV*[(1+r)n-1]/r Формула оценки срочного аннуитета постнумерандо по схеме дисконтирования имеет следующий вид: PVpst = FV*[(1-(1+r)-n]/r Формула оценки срочного аннуитета пренумерандо по схеме наращения имеет следующий вид: FVpre=FVpst(l+ r) = PV [(1 +r)n- 1] (1 + r)/r. Формула оценки срочного аннуитета пренумерандо по схеме дисконтирования имеет следующий вид: PVpre = PVpst(l + r) = FV [1 - (1+r)-n ] (1 + r) / r. FM3=  - наращение Аннуитеты по методу депозитной книжки 1) PV (наст. стоимость)= А*FM4= А* ( - наращение Аннуитеты по методу депозитной книжки 1) PV (наст. стоимость)= А*FM4= А* (  ) – находим аннуитет А – аннуитет r – годовая ставка n – количество лет ) – находим аннуитет А – аннуитет r – годовая ставка n – количество лет

Считаем, пока не выплатим кредит. | Чистые оборотные активы (или чистый рабочий капитал) – характеризуют ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала. ЧОА = ОА – КФО Где: ЧОА – сумма чистых оборотных активов организации; ОА – сумма валовых оборотных активов организации; КФО – краткосрочные текущие финансовые обязательства организации; собственные оборотные активы (или собственные оборотные средства) – характеризуют ту их часть, которая сформирована за счет собственного капитала организации. Сумму собственных оборотных активов организации рассчитывают по формуле: СОА = ОА — ДЗК — КФО Где: СОА — сумма собственных оборотных активов организации; ОА — сумма валовых оборотных активов организации; ДЗК — долгосрочный заемный капитал, инвестированный в оборотные активы организации; КФО — краткосрочные (текущие) финансовые обязательства организации. |