Бумажные и кредитные деньги

Бумажные деньги – это денежные знаки, снабженные принудительной покупательной способностью, и выпускаемые государством для бюджетных нужд.

Факторы, подтолкнувшие к переходу к бумажным деньгам (возникают из функций – мера стоимости и средство обращения):

-стирание, износ монет, которые функционируют как полноценные деньги;

-выпуск неполноценных монет в результате их порчи, как государственной властью, так и частными лицами (фальшивомонетчиками);

-отделение номинальной стоимости денег от их реальной стоимости, связанное с выпуском бумажных денег для покрытия своих расходов (при дефиците государственного бюджета).

Основные пути возникновения бумажных денег:

1). Правительственная власть превращает банковские билеты (банкноты), выпущенные одним или несколькими банками в бумажные деньги. Из банкнот

2). Бумажные деньги возникают не из банковых билетов, а из других кредитных документов. Иногда правительство выделяет какое-либо государственное имущество и под его обеспечение выпускает долговое обязательство (французские ассигнаты). Из других кредитных бумаг

3).Государственная власть, нуждаясь в средствах, начинает выпускать необеспеченные бумажно-денежные знаки, не беря обязательства когда-либо их погасить. Путем непосредственного выпуска государством без обязательства погашения

4). Бумажные деньги выпускаются в дополнение к билонной монете в качестве мелких разменных денег. В дополнение к билонной монете

Причины появления бумажных денегзаключаются, во-первых, в затруднительном финансовом положении государства; во-вторых, (что непосредственно вытекает из первого) в хроническом государственном бюджете и платежном балансе.

Причины неустойчивости бумажных денег, которые могут быть вызваны: 1) избыточным их выпуском в обращение; 2) недоверием к правительству; 3) неблагоприятным платежным балансом и государственным бюджетом.

В отличие от бумажных денег, возникновение кредитных денег связано с развитием кредитных операций и банковского дела.

Кредитные деньги –это собирательное понятие, объединяющее различные виды денег, возникшие на основе замещения имущественных обязательств частных лиц или государства.

Основные пути возникновения кредитных денег: из частных долговых обязательств (векселя); из вкладов золота и серебра в банках (банкнота).

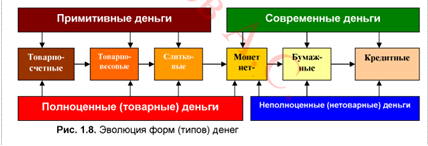

Эволюция форм денег

У. Джевонс (1835-1882) - деньги должны обладать следующими формальными свойствами: единство и ценность; портативность; прочность; однородность; делимость; ценовая стабильность; распознаваемость.

В тропиках - украшения, орудия рыболовства и охоты (раковины, посуда, бивни слонов, рыболовные крючки и наконечники для стрел). В странах с умеренным климатом – предметы одежды, меха. У пастушьих племен – скот. Были и другие продукты - зерно, табак, чай, кокосовые орехи.

1). Товарно-счетные деньги (орудия труда, оружие, скот, рабы, украшения – ценность; распознаваемость).

1). Товарно-счетные деньги (орудия труда, оружие, скот, рабы, украшения – ценность; распознаваемость).

2). Товарно-весовые деньги (сначала - хорошо хранящиеся продукты растительного и животного происхождения, позже - высшая форма товарно-весовых денег – слитковые металлы(приобретают вес и делимость) - однородность; делимость; распознаваемость).

3). Слитковые деньги- открытие металла. Железо, медь, золото и серебро (последние позже). В древнем Египте и древнем Китае золото и серебро знали в 3 тысячелетии до н.э., хотя не использовали в качестве денег. Древние греки применяли для крупных сделок слитки серебра, которое добывали в копиях Лауриума, для мелких сделок применялись слитки меди.

4). Монета(обладают в той или иной мере всеми семью свойствами) – это слиток металла (золота, серебра, меди и др.), имеющий установленными законом весовое содержание и форму, и являющийся средством обращения и платежа. Вес металла в монете и его проба удостоверяются государственным штемпелем.

Разменная монета- вначале как дробная единица полноценной монеты, а затем как знак полноценной монеты (билонная монета). Билонная монета – разменная неполноценная металлическая монета, номинальная ст-ть превышает ст-ть содержащегося в ней металла и расходы на чеканку

Примитивные деньги – это вещь, в определенной степени играющая роль некого единообразного стандарта, который применяется для осуществления значительной доли платежей. В конце XIX, начале XX вв. в качестве полноценных денег выступали золотые и серебряные монеты. Недостатки золота 1) громоздкость в расчетах, 2) потери на истирании монет, доходящие до сотен тонн ежегодно, 3) рост непроизводительных затрат на поддержание металлического обращения4) металлические деньги не обладали необходимой эластичностью с точки зрения потребностей макроэкономического развития.

5). Бумажные деньги – это денежные знаки, снабженные принудительной покупательной способностью, и выпускаемые государством для бюджетных нужд.

Причины появления бумажных денегзаключаются, во-первых, в затруднительном финансовом положении государства; во-вторых, (что непосредственно вытекает из первого) в хроническом государственном бюджете и платежном балансе.

Причины неустойчивости бумажных денег, которые могут быть вызваны: 1) избыточным их выпуском в обращение; 2) недоверием к правительству; 3) неблагоприятным платежным балансом и государственным бюджетом.

6). Кредитные деньги –это собирательное понятие, объединяющее различные виды денег, возникшие на основе замещения имущественных обязательств частных лиц или государства.

Кредитные деньги возникли на основе развития кредита, и прошли в своем развитии длительную эволюцию.

Вексель.

Вексель –это письменное долговое обязательство установленной формы, удостоверяющее безусловное обязательство одной стороны уплатить в установленный срок определенную денежную сумму другой стороне (широкое применение в Италии XII в.) – возникли, чтобы снизить риск и повысить удобство перевозки денег, получали деньги при помощи менял.

Особенности:

• абстрактность – на векселе не указан конкретный вид сделки, может быть передан любому лицо (имеет право требовать платеж).

• бесспорность – платеж по векселю не зависит ни от каких условий.

• обращаемость – множество лиц могут использовать вексель как орудие обращения вместо наличных денег.

• солидарная ответственность – полная ответственность каждого обязанного по векселю лица перед законным векселедержателем (кредитором).

Индоссамент – передаточная надпись, которая не требует нотариального заверения (подпись индоссанта или указания его имени). Бланковый - лицо, которому передается вексель, в передаточной надписи не указывается; именной. Индоссамент может быть написан на самом векселе или добавочном листе (аллонже).

Аваль– это вексельное поручительство. Авалист – лицо, дающее аваль.

Погашение векселя.В обусловленный срок держатель векселя предъявляет его к платежу.

Учет векселей. Покупка банком денежных долговых обязательств до срока наступления платежа, при котором происходит перенос на банк прав кредитора. Учетом, или дисконтом, векселя называется операция, в которой банк, принимая от предъявителя вексель, выдает ему сумму этого векселя до срока наступления платежа, удерживая в свою пользу проценты от суммы векселя за время, оставшееся до платежа.

В 17 веке вексель приобретает свойство обращаемости, и появляются первые банкноты.

Банкнота.

Банкнота –развитая форма кредитных денег, получившая широкое распространение в Европе с середины XIX в. Для предотвращения риска грабежа со временем появились лица, занимающиеся хранением денег: богатые торговцы, менялы, ювелиры. За полученное на хранение золото выдавали трансфертные требования (расписки) о принятом золоте, по которым вкладчик в любой момент мог получить свое золото. На основе этих расписок и появились банкноты.

Банкнота (в классическом виде) – это долговое обязательство банка (вексель на банк), оформленное на листке бумаги свидетельство о принятом золоте (серебре).

На смену ювелирам, крупным торговцам и менялам пришли профессиональные банкиры. Поначалу доход банкиров складывался из оплаты за хранение золота и трансферт платежей.

Частичное банковское резервирование– возможность не хранить золото и серебро в стопроцентном отношении к долгам, а использовать часть.

Отныне между вкладчиком и банкиром устанавливалось определенное соглашение: банкир брал обязательство принимать вклады, использовать деньги, получать прибыль и делиться частью этой прибыли с вкладчиком. Так появились проценты по вкладам за кредит банкиру, что весьма стимулировало приток денег в банки.

Классическая банкнота, как вексель на банк, по которому банк выплачивал обозначенную на ней сумму действительных денег (золота или серебра) должна была немедленно по предъявлению и без всяких ограничений обмениваться на металл по номиналу.

Банкнота центрального банка,вытеснившая классическую банкноту, была основным видом денежных знаков вплоть до второй половины XX в., после чего уступила место электронным деньгам (в Англии).

После первой мировой войны банкнота – неразменная (не менялась на золото). Границы между бумажными деньгами и банкнотами стерлись и стали непринципиальными. Первоначально: бумажные деньги - продукт государственного долга и не разменивались на золото. Классическая банкнота - продукт кредитных отношений, выпускалась частными банками и разменивалась на золото. Постепенно эмиссия банкнот перешла в руки центрального банка, и с отменой размена банкнот на золото формальное различие между бумажными деньгами и банкнотами утратилось.