Рейтинговая оценка ценных бумаг

Кредитные рейтинги — это один из инструментов, который инвесторы могут использовать в процессе покупки облигаций или осуществления других инвестиций с фиксированным доходом.

Кредитные рейтинги - это мнение об уровне кредитного риска. Рейтинги выражают мнение рейтингового агентства относительно способности и готовности эмитента - например, корпорации или регионального (местного) органа власти - своевременно и в полном объеме выполнять свои финансовые обязательства.

Кроме того, кредитные рейтинги могут отражать кредитное качество того или иного долгового обязательства -например, корпоративных или муниципальных облигаций, а также относительную вероятность дефолта по таким обязательствам.

Кредитные рейтинги основываются на анализе, проведенном опытными профессионалами, которые оценивают и интерпретируют информацию, полученную от эмитентов и из других доступных источников, и таким образом составляют обоснованное мнение. В отличие от мнения, скажем, врача или юриста, мнение аналитика, лежащее в основе кредитного рейтинга, не является прогнозом или рекомендацией. Его основное назначение — проинформировать инвесторов и других участников рынка об относительном уровне кредитного риска, которому подвергаются эмитенты долговых обязательств и сами долговые обязательства.

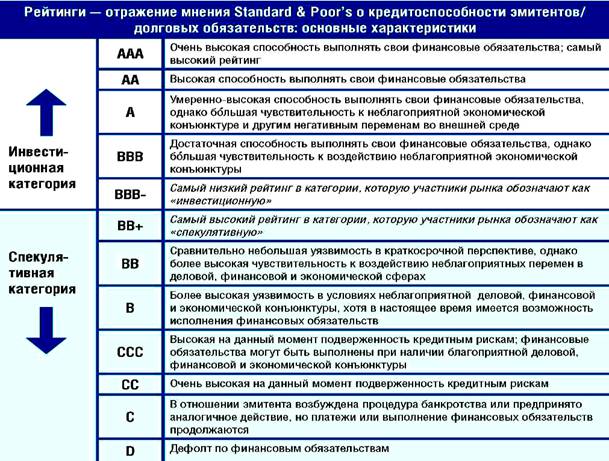

Кредитные рейтинги присваиваются рейтинговыми агентствами, которые специализируются на оценке кредитного риска. Помимо международных рейтинговых агентств (Standard & Poor's, Moody’s Investor Service и др.) существуют региональные и отраслевые рейтинговые агентства, которые, как правило, специализируются на конкретном географическом регионе или отрасли. Каждое агентство применяет собственную методологию оценки кредитоспособности и выражает результат этого измерения с помощью особой рейтинговой шкалы. Обычно используется буквенная шкала, которая позволяет показать рейтинги, отражающие мнение агентства об относительном уровне кредитного риска в диапазоне, например, от «ААА» до «D».

Например, рейтинговое агентство Standard&Poor’s присваивает рейтинг по следующей шкале.

Несмотря на то, что инвесторы могут использовать кредитные рейтинги при принятии тех или иных решений, рейтинги не являются индикаторами качества инвестиций. Иными словами, кредитные рейтинги – это не рекомендация относительно покупки, продажи или хранения ценных бумаг и не мера измерения стоимости активов. Кроме того, их назначение отнюдь не состоит в том, чтобы указывать на целесообразность тех или иных денежных вложений. Рейтинги отражают только один аспект, необходимый для принятия инвестиционного решения, - кредитоспособность, а в некоторых случаях могут отражать уровень возмещения долга в случае дефолта.

Решая вопрос о целесообразности денежного вложения, инвестор должен учитывать, помимо кредитного качества рассматриваемого объекта инвестирования, такие факторы, как текущая структура портфеля, инвестиционная стратегия, горизонт планирования и толерантность к риску. Необходимо также оценивать стоимость рассматриваемой ценной бумаги относительно стоимости других ценных бумаг, в которые можно «вложиться».

Рейтинговое мнение – это отнюдь не гарантия кредитного качества и не точное определение вероятности наступления дефолта по обязательствам. На самом деле рейтинги выражают мнение об относительной кредитоспособности эмитента или кредитном качестве данного долгового обязательства по шкале от «самое высокое» до «самое низкое» и позволяют сопоставить уровни кредитных рисков.

Так, корпоративная облигация с рейтингом «АА» обладает, по мнению рейтингового агентства, более высоким кредитным качеством, чем корпоративная облигация с рейтингом «ВВВ». Однако рейтинг «АА» не гарантирует, что дефолта по соответствующей облигации не будет. Просто, по мнению рейтингового агентства, вероятность дефолта по ней ниже, чем по облигации с рейтингом «ВВВ».

Основными пользователями кредитных рейтингов являются:

1) инвесторы, которым они помогают оценивать кредитный риск и сравнивать различных эмитентов и различные долговые обязательства при принятии инвестиционных решений и управлении портфелями.

2) финансовые посредники, которые используют кредитные рейтинги в качестве базы для определения относительного уровня кредитного риска по различным долговым обязательствам, а также для установления начальной цены на структурируемый ими долговой инструмент и определения уровня процентной ставки, которую можно по нему запросить.

3) эмитенты, для которых кредитные рейтинги – это мнение независимых специалистов об их кредитоспособности, а также о кредитном качестве их долговых обязательств. Кроме того, эмитенты могут использовать кредитные рейтинги для того, чтобы информировать участников рынка о кредитном качестве долговых обязательств, тем самым увеличивая число потенциальных инвесторов.

Как правило, услуги рейтинговых агентств оплачиваются либо эмитентом, подавшим заявку на присвоение рейтинга, либо подписчиками (пользователями информационных ресурсов агентства), которые получают информацию о присваиваемых рейтингах вместе с обосновывающими рейтинговые решения отчетами аналитиков.