Характеристика инкассовой формы расчетов

Инкассо – это совокупность операций, совершаемых банками на основании инструкций, полученных от клиента-поставщика, по передаче документов плательщику в целях получения платежа, акцепта векселя или передаче документов на других условиях[1].

Банки, участвующие в расчетах по инкассо, выступают в роли посредников и не несут ответственности за неоплату или неакцепт документов. Их обязанности ограничиваются предоставлением плательщику документов к оплате (акцепту) или направлением документов другому банку для предоставления к оплате (акцепту)[1].

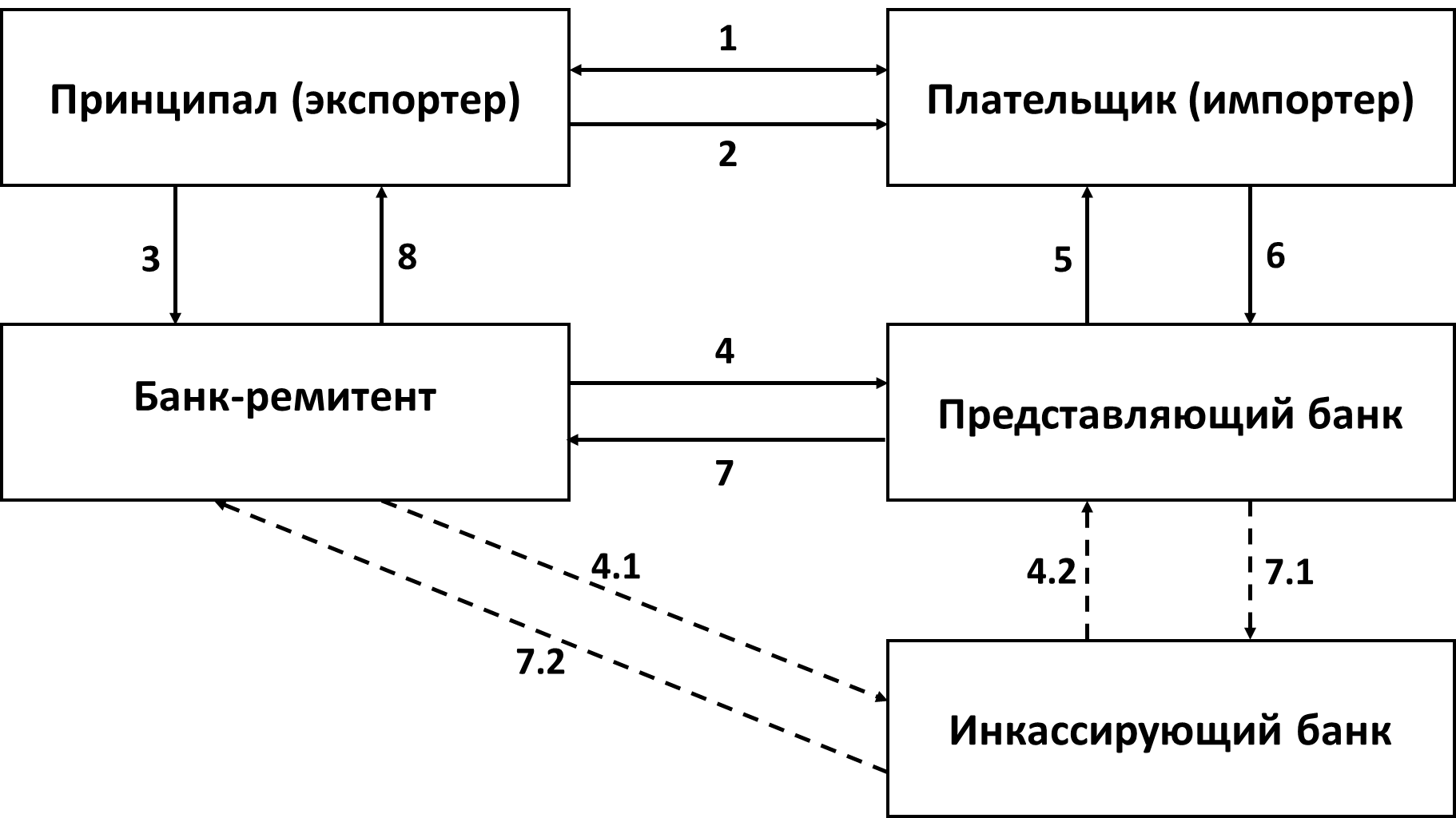

При осуществлении расчетов в форме инкассо задействованы следующие участники:

Принципал – клиент (экспортер), который поручает банку произвести инкассо.

Банк-ремитент – банк, которому принципал (экспортер) поручает произвести инкассо.

Инкассирующих банк – любой банк, кроме банка-ремитента, участвующий в инкассо.

Представляющий банк – банк, осуществляющий представление плательщику. Под представлением понимается процедура, в соответствии с которой представляющий банк согласно полученным инструкциям передает документы плательщику[1].

Инкассо различают в зависимости от того, какие документы представляет в банк принципал.

Во внешнеторговой деятельности различают финансовые и коммерческие документы.

К финансовым документам относятся переводные, простые векселя и иные документы, используемые для получения платежа[2, с.71].

К коммерческим документам относятся транспортные документы, документы о праве собственности, товарораспорядительные документы, подтверждающие основание платежа или акцепта и не являющиеся финансовыми[2,с.71].

Согласно Унифицированным правилам и сложившейся международной практике различают два вида инкассо:

Чистое инкассо – это инкассо только финансовых документов, не сопровождаемых коммерческими[2, с.71].

Документарное – это инкассо коммерческих документов, которые могут сопровождаться финансовыми документами[2, с.71].

Наиболее распространенным является документарный вид инкассо. Механизм его осуществления представлен на рисунке.

Рисунок – Схема механизма осуществления инкассовой формы расчетов

Примечание - Источник:[1].

После подписания договора между продавцом (принципалом) и покупателем (плетельщиком) (1), предусматривающего инкассовую форму расчетов, принципал (продавец) осуществляет отправку товара в адрес покупателя (плательщика) (2). В соответствии с Унифицированными правилами все документы, направляемые на инкассо, должны сопровождаться инкассовым поручением. Принципал составляет инкассовое поручение и представляет его вместе с товарораспорядительными документами в банк-ремитент (3). Инкассовое поручение обязательно должно отражать следующие данные:

1. Сведенияо принципале;

2. Сведения о плательщике;

3. Сведения о представляющем банке, в случае если его выбирает принципал;

4. Перечень прилагаемых документов с указанием количества листов каждого документа;

5. Сумма и валюта платежа[1].

При проверке коммерческих и финансовых документов, прилагаемых к инкассовому поручению, банк-ремитент проверяет только соответствие документов, имеющихся в наличии, документам, указанным в инкассовом поручении, а также наличие передаточных надписей (индоссамент) на финансовых документах. Банк-ремитент не проверяет документы на подлинность и не несет за это никакое ответственности[1].

Банк-ремитент, проверив правильность заполнения инкассового поручения и наличие документов, принимает его к исполнению (отправка в представляющий банк) (4). В случае если у банка-ремитента не установлены корреспондентские отношения с представляющим банком, банк-ремитент передает документы инкассирующему банку для последующей их передаче представляющему банку[1].

При отсутствии расхождений в инкассовом поручении с переданными документами, а также иных препятствий для исполнения инкассового поручения представляющий банк уведомляет плательщика о полученных документах, а также об условиях, на которых плательщик может получить указанные документы (5). После получения сообщения о поступившем инкассовом поручении плательщик осуществляет платеж или иные действия, определенные в инкассо (6). В свою очередь, представляющий банк незамедлительно осуществляет перевод денежных средств банку-ремитенту на имя принципала (7). При перечислении средств в пользу принципала банк-ремитент может использовать корреспондентские отношения с инкассирующим банком (7.1-7.2). Банк-ремитент зачисляет денежные средства на счет принципала (8)[1].

Способы исполнения инкассо

При осуществлении расчетов по инкассо в банковской практике могут применяться несколько способов исполнения:

1. Выдача документов осуществляется представляющим банком против платежа покупателя.

2. Выдача документов осуществляется представляющим банком покупателю только против акцепта переводного векселя. При этом принципал может согласиться на представление документов против акцепта по векселю в срок. Срок векселя определяется соглашением между покупателем и продавцом.

3. Инкассирующий банк представляет вексель покупателю для акцепта. Акцептованный вексель остается в представляющем банке вместе с документами импортера по банковской гарантии в обеспечение платежа по контракту. В этом случае документы могут быть выданы под письменное обязательство плательщика совершить платеж в установленный срок[1].

В соответствии с Инструкцией № 67 при осуществлении чистого инкассо, в отличие от документарного, принципал оформляет не инкассовое поручение, а заявление. Финансовые документы должны быть снабжены передаточной надписью принципала в пользу банка-ремитента. На основании заявления принципала банк-ремитент составляет инкассовое поручение, представляет на финансовых документах передаточную надпись и направляет в инкассирующий банк.

Банк-ремитент вправе до получения им платежа от плательщика по отправленным на инкассо документам осуществить условный (с оговоркой) платеж в пользу принципала, поскольку срок осуществления расчетов посредством инкассо значителен (от двух-трех недель и более).

В соответствии с Унифицированными правилами при осуществлении чистого инкассо частичные платежи могут быть приняты в размере и на условиях, которые разрешены законодательством, действующим в месте платежа[1].

Хозяйствующие субъекты Республики Беларусь применяют в расчетах со своими партнерами инкассо. Однако количество операций незначительно.

Ведущими странами-контрагентами при применении инкассо в основном являются страны Тихоокеанского региона, а также Индия, Пакистан, Турция, Германия, Польша, Италия, США.

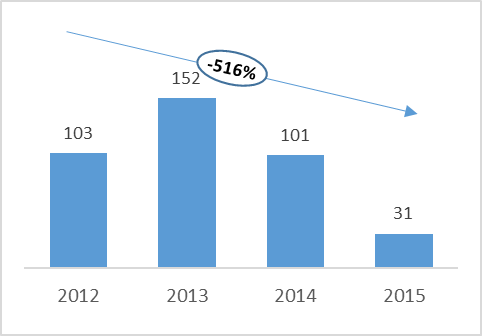

На протяжении с 2013 по 2015 гг. наблюдется устойчивое снижение количества инкассовых операций. В 2012 г. количество инкассовых операций составляло 103, в 2015 г. данное число снизилось до 31 операции. Среднегодовой темп роста количества инкассовых операций составил -516% (рисунок)[3, 4].

Рисунок – Количество операций, осуществляемых с помощью инкассовой формы расчетов в 2012-2015 гг., шт.

Примечание - Источник: собственная разработка на основе [3,4].

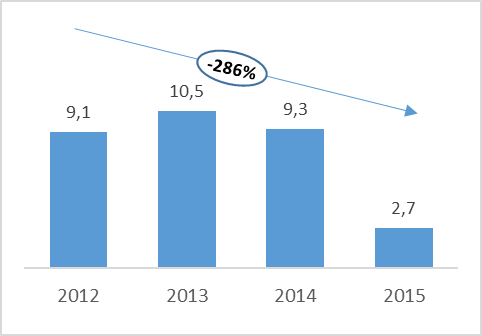

Снижение количества инкассовых операций повлекло снижение объема операций с использованием инкассо. В 2012 г. объем совершаемых инкассовых операций составил 9,1 млн. USD, в 2015 г. данное число уменьшилось почти в 3,5 раза и составило 2,7 млн. USD. Среднегодовой темп роста объема инкассовых операций составил -286%[3, 4].

Рисунок – Объем операций, осуществляемых с помощью инкассовой формы расчетов в 2012-2015 гг., млн. USD.

Примечание - Источник: собственная разработка на основе[3, 4].

В Беларуси с документарными инкассо работают банки ЗАО «Евробанк», ОАО «Банк БелВЭБ», ОАО «АСБ Беларусбанк», ОАО «Приорбанк», ОАО «Белинвестбанк», ЗАО «МТБанк».

Характеристика аккредитива

В узком смыслеаккредитив– условное обязательство банка осуществить платеж третьему лицу (бенифициару) на определенных условиях.

В широком смысле (как метод платежа) аккредитив охватывает весь комплекс взаимоотношений сторон сделки: продавца и покупателя (подрядчика и заказчика), банка-эмитента, авизующего банка, рамбурсирующего банка, а также перевозчиков, страховой компании и т.д[5].

Аккредитив – это обязательство банка перед бенефициаром. В расчетах по аккредитиву участвует три формы договорных отношений:

– Отношения между приказодателем и бенефициаром – посредством заключения договора купли-продажи;

– Отношения, я между приказодателем и банком-эмитентом – устанавливаются после предоставления в банк заявления на аккредитив и принятия банком данного аккредитива к исполнению;

– Отношения между банком-эмитентом и бенефициаром – отношения по аккредитиву[5].

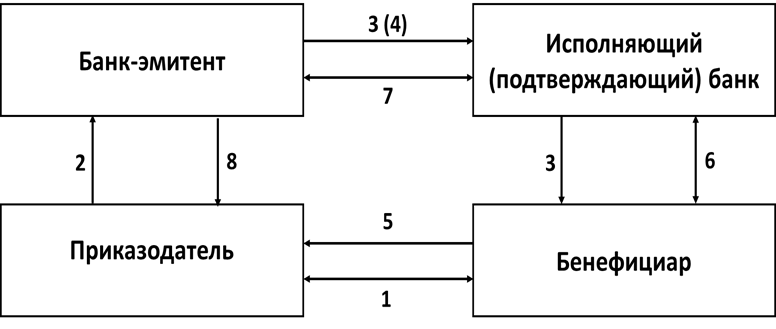

При осуществлении расчетов в форме аккредитива задействованы следующие участники:

Банк-эмитент – банк, который, в соответствии с инструкциями приказодателя, открывает свой безотзывный аккредитив в пользу бенефициара.

Исполняющий (негоциирующий банк) – банк, уполномоченный банком-эмитентом произвести платеж или принять на себя обязательство платежа с рассрочкой (банк-эмитент сам может выполнять функции исполняющегобанка).

Приказодатель – покупатель товара и/или услуг, обратившийся в банк (банк-эмитент) с просьбой выставить документарный аккредитив в пользу продавца (бенефициара).

Бенефициар – получатель средств по аккредитиву[2, с. 72-73].

Рассмотрим наиболее распространенную вид расчетов в форме аккредитива по основному договору купли-продажи товара (рисунок).

Рисунок –Схема механизма осуществления аккредитивной формы расчетов

Примечание - Источник: [5].

Данная схема изображает основные этапы осуществления аккредитива с участием подтверждающего банка.

1. Заключение основного договора, в котором предусматривается аккредитивная форма расчетов.

2. Приказодатель обращается в свой банк с заявление на открытие аккредитива, в котором указываются условия будущего аккредитива.

3. Банк-эмитент открывает аккредитив, принимает на себя обязательства осуществить платеж в соответствии с условиями аккредитива.

4. Банк-эмитент привлекает другой банк (как правило это банк в стране экспортера) для подтверждения и/или авизования аккредитива.

5. Получив сообщение об открытии аккредитива, банк должен тщательно проверить соответствие аккредитива условиям основного договора и убедиться, что аккредитив не содержит каких-либо неприемлемых для бенефициара условий.

6. Бенефициар представляет документы в исполняющий (подтверждающий) банк.

7. Исполняющий (подтверждающий) банк направляет документы в банк-эмитент и получает выплаченных по аккредитиву денежных средств.

8. Банк-эмитент передает документы приказодателю[5].

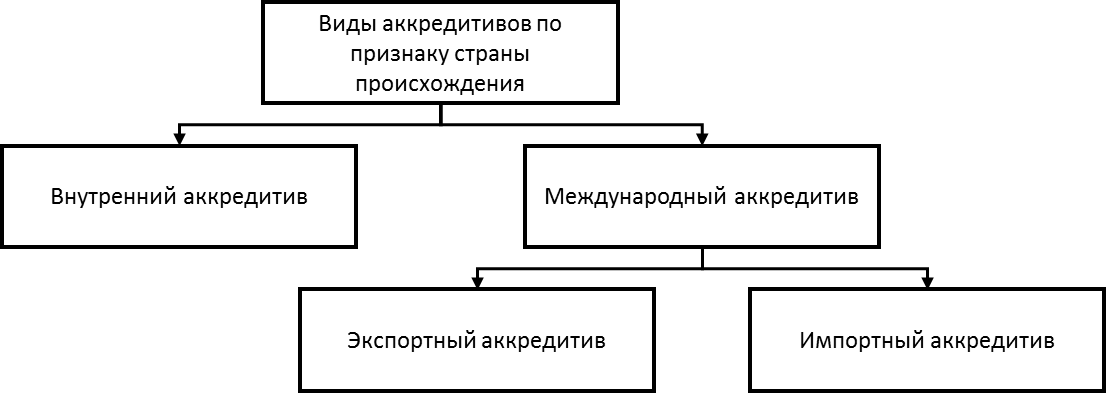

По признаку страны происхождения аккредитивы делятся на внутренние и международные (рисунок).

Внутренний аккредитив – это аккредитив, все стороны которого являются резидентами одного государства.

Международный аккредитив – это аккредитив, в котором хоть одна сторона, участвующая в расчетах по аккредитиву, является резидентом иностранного государства.

Международные аккредитивы можно разделить на экспортные и импортные.

Экспортные аккредитивы – это аккредитивы, открытые банками-нерезидентами по поручению импортеров-нерезидентов в пользу экспортеров-резидентов.

Импортные аккредитивы – это аккредитивы, открываемые банками-резидентами по поручению импортеров-резидентов в пользу экспортеров-нерезидентов.

Рисунок – Виды аккредитивов по признаку страны происхождения.

Примечание – Источник: собственная разработка.

В зависимости от наличия (отсутствия) дополнительных обязательств исполняющего или другого банка аккредитивы делятся на подтвержденные и неподтвержденные.

Подтверждение – это принятие исполняющим (другим) банком по отношению к обязательству банка-эмитента дополнительного обязательства осуществить платеж.

В мировой практике выделяют также такие виды аккредитива как документарный, револьверный, резервный и переводной аккредитивы.

Документарный аккредитив – это аккредитив, платеж по которому производится банком только при представлении бенефициаром документов, определенных условиями аккредитива, и выполнении иных требований аккредитива.

Резервный аккредитив – это аккредитив, по которому банк выдает независимое обязательство выплатить определенную сумму денежных средств бенефициару по его требованию или по требованию с представлением соответствующих условиям аккредитива документов, указывающих на то, что платеж причитается вследствие неисполнения приказодателем какого-либо обязательства или наступления какого-либо обстоятельства (события).

Переводной аккредитив – это аккредитив, согласно которому первый бенефициар может запросить банк, уполномоченный платить или специально уполномоченный по аккредитиву, сделать аккредитив доступным полностью или частично для одного или большего числа (вторых) бенефициаров.

С точки зрения наличия (отсутствия) возможности возобновления аккредитива выделяются возобновляемый (револьверный) и невозобновляемый аккредитивы. Невозобновляемым является аккредитив, который прекращается вследствие его исполнения. Револьверный выставляется на определенную сумму, которая после использования в течение определенного периода времени снова выделяется для оплаты требований бенефициара пока не будет исчерпан установленный специально совокупный лимит.

Аккредитив может быть кумулятивным и некумулятивным. При кумулятивном аккредитиве суммы неиспользованных или не полностью использованных частей аккредитива могут быть добавлены к остающимся долям. В некумулятивном аккредитиве неиспользованная в срок сумма не может использоваться дальше[5].

В 2015 году банками Республики Беларусь было открыто для расчетов по импортным договорам 3520 аккредитивов. В пользу экспортеров Республики Беларусь было открыто 279 аккредитивов. Для внутриреспубликанских расчетов было открыто 53 аккредитива[3, 4].

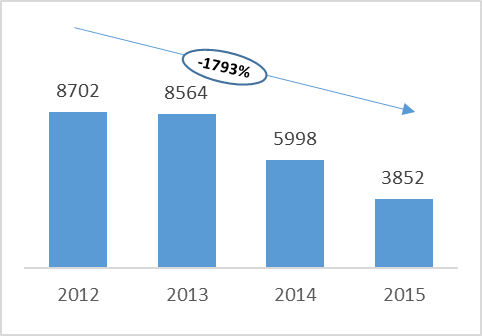

При этом на рынке наблюдается устойчивое снижение количества расчетов с использованием аккредитивов. В 2012 г. было совершено более 8700 расчетов с использованием аккредитивов, в 2015 г. данное значение уменьшилось почти в 2,3 раза по сравнению с 2012 г. и составило 3852 аккредитива (рисунок)[3, 4].

Рисунок – Количество операций, осуществляемых с помощью аккредитивной формы расчетов в 2012-2015 гг., шт.

Примечание - Источник: собственная разработка на основе[3, 4].

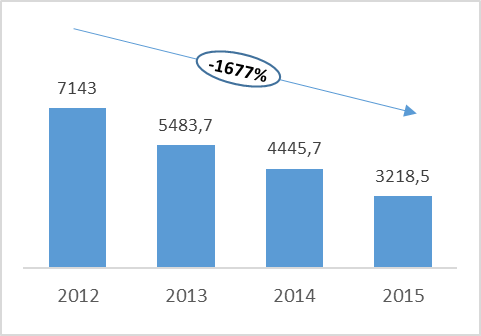

Что касается объема операций, осуществляемых с использованием аккредитивов, то он уменьшился на 1227,3 млн. USD, и составил более 27,6% от объема 2014 года. Уменьшение аккредитивов в 2015 году по количеству по сравнению с 2014 годом составило 35,8% (рисунок)[3, 4].

Рисунок – Объем операций, осуществляемых с помощью аккредитивной формы расчетов в 2012-2015 гг., млн. USD.

Примечание - Источник: собственная разработка на основе[3, 4].

Объем операций по экспортным аккредитивам в 2015 году составил 1050,1 млн. USD (49%). При этом доля экспортных аккредитивов по количеству составила 7,2%. Данный факт свидетельствует о том, что экспортные аккредитивы по сравнению с импортными открываются на суммы в среднем в 6,3 раза больше.

Импортные аккредитивы составляют 66,7% от общего объема аккредитивов.

Основными валютами по импортному аккредитиву выступали евро (60,7%), доллар США (19,6%), российский рубль (19,1%). В белорусских рублях банками было выпущено 3 аккредитива для расчетов с нерезидентами[3].

Таким образом, банковские операции, такие как инкассо и аккредитив относятся к документарному виду. Осуществление документарных операций в Республике Беларусь регламентировано Инструкцией о порядке совершения банковских документарных операций, утвержденной постановлением Правления Нацбанка РБ от 29.03.2001 № 67, а также Банковским кодексом Республики Беларусь.

Осуществление расчетов с использованием инкассо подразумевает возникновение отсрочки платежа, кроме того, существует риск того, что импортер может отказаться от оплаты или оказаться неплатежеспособным к моменту получения банком платежных документов.

При осуществлении расчетов с использованием документарного аккредитива, несмотря на то, что он является более дорогой формой расчетов, могут быть оговорены разнообразные условия платежа, которые удовлетворяют как приказодателя, так и бенефициара. В данном случае существует гарантия оплаты отгруженного товара банком, кроме того, платеж поступает сразу после поставки товара и предъявления банку документов, подтверждающих выполнение условий аккредитива.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ:

1. Легчилова, И. Основные характеристики инкассовой формы расчетов / И. Легчилова // Банковский вестник [Электронный ресурс]. – 2014. – №11 – Режим доступа: https://www.nbrb.by/bv/articles/10057.pdf. – Дата доступа: 26.10.2016.

2. Банковское дело. Краткий курс / Г.Н. Белоглазова [и др.]; под ред. Белоглазовой Г.Н.– Россия: Питер, 2008. – 240 с.

3. Информация о динамике рынка документарных операций в Республике Беларусь в 2015 году / Банковский вестник [Электронный ресурс]. – 2014. – Режим доступа: https://www.nbrb.by/publications/SettlementsTrade Finance/TradeFinanceRB2015.pdf. – Дата доступа: 26.10.2016.

4. Легчилова, И.О текущей ситуации в сегменте документарных операций (аккредитив, гарантия, инкассо) / И. Легчилова / Банковский вестник [Электронный ресурс]. – 2014. – №6 – Режим доступа: https://www.nbrb.by/bv/articles/10005.pdf. – Дата доступа: 28.10.2016.

Легчилова, И. Основные характеристики аккредитивной формы расчетов / И. Легчилова / Банковский вестник [Электронный ресурс]. – 2014. – №12 – Режим доступа: https://www.nbrb.by/bv/articles/10068.pdf. – Дата доступа: 28.10.2016.