Глава3. развитие направлений статистического анализа учета доходности облигаций ао росэксимбанк

3.1 Построение многофакторной модели доходности облигаций на основе выделения значимых факторов

Одной из важных задач рисковой статистики в банковской сфере является моделирование и прогнозирование процессов и явлений. Методы математического моделирования позволяют по предполагаемо значимым факторам определить уровень риска на определённый инструмент или сектор деятельности, спрогнозировать динамику того или иного показателя, связанного с риском. Как уже говорилось в первой главе, под предпринимательским риском следует понимать показатель характеризующий количество возможных принимаемых на себя потерь или лишений в сопоставлении с прибыльностью сектора.

Ранее была рассмотрена классификация финансовых рисков и одной из слагаемых компонент был показатель рыночного риска, который в свою очередь подразделялся на процентный риск. В качестве объекта анализа в отношении АО РОСЭКСИМБАНК была выделенная одна из статей прибыльности по форме 101 «Доходность облигаций».Облигация – это долговая ценная бумага, по которой эмитент - компания обязуется выплатить инвестору определенную сумму и определенный процент в будущем. Предположим из экономического смысла показателей, что на доходность облигаций влияют следующие факторы:

X1 – Активы АО РОСЭКСИМБАНК (по 101 форме РСБУ) - объекты собственности, имеющие денежную оценку, и принадлежащие банку. Основные источники средств для образования активов: собственный капитал банка и средства вкладчиков, межбанковские кредиты. Увеличение активов банка происходит за счёт проведения активных операций: кредитование, инвестиционные операции, прочие операции банка по размещению собственных и привлечённых средств.

X2 – H1 - норматив, который обязаны соблюдать все кредитные организации. Это один из наиболее важных показателей надежности банка. Характеризует способность банка нивелировать возможные финансовые потери за свой счет, не в ущерб своим клиентам.

X3 – H2 - Норматив мгновенной ликвидности ограничивает риск потери банком платежеспособности в течение одного дня. Это отношение активов, которые банк может реализовать в течение одного календарного дня, к обязательствам самого банка, которые он должен исполнить или у него могут потребовать исполнить в течение одного календарного дня (например, текущие и расчетные счета клиентов, депозиты до востребования, однодневные межбанковские займы). Эти обязательства берутся в расчет скорректированными на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме банков-клиентов) до востребования.

X4 – H3 - ограничивает риск потери банком платежеспособности в течение ближайших (к дате расчета норматива) 30 дней. Это отношение активов, которые банк может реализовать в течение ближайших 30 дней, к обязательствам самого банка, которые он должен исполнить или у него могут потребовать исполнить в течение ближайших 30 дней. Эти обязательства берутся в расчет скорректированными на величину минимального совокупного остатка средств по счетам физических и юридических лиц (кроме банков-клиентов) до востребования и сроком исполнения в ближайшие 30 дней

X5 – Бивалютная корзина - корзина из доллара США и евро. Рублевая стоимость бивалютной корзины с февраля 2005 г. является операционным ориентиром курсовой политики Банка России. В настоящее время она рассчитывается как сумма 55 центов доллара США и 45 евроцентов в рублях. В таблице приведены значения, рассчитанные по официальным курсам Банка России

X6 –РВПС – количество резервов, которые были оценены банками по качеству активов. Явный показатель, характеризующий качество кредитного портфеля. Показатель взят суммой по РФ.

X7 – РВПС под ссуды с просроченными платежами свыше 90 дней (млн.руб.) – Учет проблемных активов напрямую влияет на финансовый результат предприятия.

X8 – Предоставленные ссуды – общая сумма всех выданных ссуд по РФ юридическим лицам.

X9 – Ссуды с просроченными платежами свыше 90 дней.

X10 – Сумма просроченных ссуд во всем банковском портфеле.

X11 – Ключевая ставка (ставка рефинансирования)- процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Является основным индикатором денежно-кредитной политики

X12 – Количество банковских учреждений – инфраструктурный статистический показатель банковской статистики.

X13 – Денежные доходы населения рубл в месяц – средний доход населения в месяц, который влияет на количество и качество ссуд

X14 – Индекс потребительских цен (прирост в %) - один из видов индексов цен, созданный для измерения среднего уровня цен на товары и услуги (потребительской корзины) за определённый период в экономике.

X15 –Индекс ММВБ, представляют собой ценовые, взвешенные по рыночной капитализации композитные индексы российского фондового рынка, включающие 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских эмитентов, виды экономической деятельности которых относятся к основным секторам экономики.

X16 – Индекс РТС.

X17 – Межбанковские депозиты между резидентами.

X18 – Межбанковские депозиты с нерезидентами - это межбанковская операция по привлечению или размещению средств на определенный срок и под определенный процент. Подразумевается, что банк с избытком ликвидности (у которого есть средства) дает кредит банку с недостатком ликвидности (которому средства нужны) и наоборот.

X19 – Сделки РЕПО с резидентами и нерезидентами - сделка, состоящая из двух частей: продажа и последующая покупка ценных бумаг через определенный срок по заранее установленной цене. Разница между ценой продажи и покупки составляет стоимость заимствований с помощью операции РЕПО. Механизм операций РЕПО подразумевает, что на срок предоставления денежных средств ценные бумаги, выступающие в качестве обеспечения, переходят в собственность к кредитору, что снижает кредитный риск по данному виду операций и упрощает разрешение ситуаций при неисполнении обязательств заемщиком.

X20 – Валютная котировка USD/RUR.

X21 – Валютная котировка EUR/RUR – простое соотношение стоимости валют.

Основным этапы построения модели многофакторной модели доходности облигаций АО РОСЭКСИМБАНК было решено отнести:

1) Анализ показателей, несущих в себе экономические, политические, валютные и так далее результаты оценок, изменение которых повлечет за собой доходность облигаций.

2) Проверка на статистическую значимость и пересмотр списка факторов относительно анализа

3) Определение параметров уравнения регрессии – построение многофакторной модели.

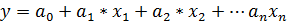

Общий вид модели:

(7)

(7)

где  – расчетные параметры модели

– расчетные параметры модели

– факторы, оказывающие влияние на уровень доходности облигаций

– факторы, оказывающие влияние на уровень доходности облигаций

Далее был проведен отбор по корреляционной матрице. (Таблица 25) Матрица парных коэффициентов корреляции позволяет выделить наиболее влияющие коэффициенты.

Анализ матрицы парных корреляций показал, что сильная корреляционная связь, вызывающая мультиколлинеарность была замечена у: X1, X5, X6, X7, X9, X11, X14, X15, X16, X18. Эти факторы будут исключены из модели.

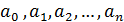

Рассчитаем наблюдаемые значения t –статистики для коэффициентов корреляции по отношению к переменной y по формуле:

, (8)

, (8)

где m – количество факторов.

Таблица 18 – Статистическая значимость по Стьюденту

| Показатель | r | Модуль r | T набл | Вывод |

| X2 | -0,47 | 0,47 | 3,06 | Значим |

| X3 | 0,24 | 0,24 | 1,43 | Не значим |

| X4 | 0,22 | 0,22 | 1,31 | Не значим |

| X8 | 0,67 | 0,67 | 5,28 | Значим |

| X10 | 0,27 | 0,27 | 1,66 | Не значим |

| X12 | -0,24 | 0,24 | 1,45 | Не значим |

| X13 | 0,52 | 0,52 | 3,57 | Значим |

| X17 | -0,46 | 0,46 | 3,06 | Значим |

| X19 | -0,37 | 0,37 | 2,30 | Значим |

| X20 | -0,46 | 0,46 | 3,04 | Значим |

После проверки на статистическую значимость при tкрит (34;0.025) = 2.021 были исключены следующие факторы: X3, X4, X10, X12.

В результате анализа остается следующий набор факторов:

1. Норматив достаточность капитала Н1 (%);

2. Предоставленные ссуды (млрд. руб.);

3. Прирост индекса потребительских цен (%);

4. Депозитарные межбанковские операции (ЛОРО и НОСТРО) с нерезидентами (млн. руб.);

5. Сделки РЕПО с нерезидентами (млн. руб.);

6. Валютная котировка USD/RUR.

Каждый фактор является зависимымот время в связи с этимбыла введена дополнительная компонента времени по теореме Фриша-Воу. Таким образом, к отобранным факторам добавляется еще один фактор – время (Т).

Следующим этапом является определение параметров уравнения зависимости результирующего показателя (доходность облигаций) от отобранных факторов и построение модели. Вычисления произведены при помощи пакета анализа MSExcel «Анализ данных».

В таблице 19 приведены количественные значения факторов (показатели на первое число месяца) в период с 01.07.2014 по 01.06.2017 год и значения результирующего показателя уровня доходности облигаций.

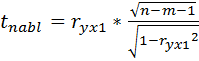

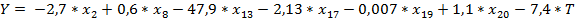

Уравнение множественной регрессии имеет вид

(9)

(9)

Полученное уравнение значимо по F-критерию Фишера. Все коэффициенты регрессии значимы по t-критерию Стьюдента с уровнем значимости 0,05. Включенные в итоговое уравнение переменные позволяют описать 95 % изменчивости уровня доходности облигаций.

Средняя ошибка аппроксимации - среднее отклонение расчетных значений от фактических рассчитывается по формуле (Таблица 20)

, (10)

, (10)

где yx – расчетное значение по уравнению.

Значение средней ошибки аппроксимации до 10% свидетельствует о том, что данную модель можно использовать в качестве регрессии

Поскольку ошибка меньше 10% (а именно 9,9 %), то данное уравнение можно использовать в качестве регрессии.

Необходимо провести проверку на автокорреляцию при помощи критерия Дарбина-Уотсона по формуле:

(11)

(11)

Критические значения d1 и d2 определяются для требуемого уровня значимости α, числа наблюдений n = 36 и количества объясняющих переменных m=7.Автокорреляция отсутствует, если выполняется следующее условие:

d1 < DW и d2< DW < 4 - d2.

По таблице критических значенийДарбина-Уотсона для n=36 и k=7 (уровень значимости 5% находим: d1 = 1.18; d2 = 1.80. Поскольку 1.18<1,4 и 1.80 <1,4 < 4 - 1.80, то автокорреляция остатков отсутствует.

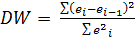

Рисунок 2 –Доходность облигаций и прогнозные значения по модели

После проведения оценки параметров регрессии можно определить модель как качественную и достоверно моделирующую эндогенную переменную Y (доходность облигаций) при изменении экзогенных переменных.

3.2 Обоснование и оценка перспектив применения статистических методов моделирования облигаций для АО РОСЭКИМБАНК

Результатом применения методов моделирования к показателю уровня рыночного риска по облигациям является предполагаемое значение уровня доходности облигаций АО РОСЭКСИМБАНК. При помощи выявленных значений предоставляется возможность осуществить прогноз и оценить перспективы роста или падения прибыли от данной долговой ценной бумаги.

На рисунках 3-представлена динамика факторов.

Уравнения регрессии, описывающие тенденцию также представлены на графиках. Путем подбора наибольшего коэффициента детерминации были отобраны данные равностепенные полиномы.

Помимо прогноза при помощи построения многофакторной модели было решено использовать иные способы прогнозирования уровня исследуемого показателя.

1. Прогнозирование методом среднего абсолютного прироста.

Для прогнозирования по методу среднего абсолютного прироста должна выполняться следующая формализованная предпосылка: δ2ост≤ ρ2, где δ2ост – остаточная дисперсия, а ρ2 – специально рассчитываемая оценка абсолютных цепных приростов. В данном случае модель среднего абсолютного прироста не удовлетворяет предпосылке (таблица 23). Прогнозирование не правомерно.

2. Прогнозирование методом среднего темпа роста.

Предпосылка для прогнозирования с использованием модели среднего темпа роста заключается в следующем: сумма теоретических значений, полученных в результате выравнивания по среднему темпу роста, должна совпадать с суммой эмпирических значений исходного временного ряда.(33801 @ 35613) Требование выполняется. Метод прогнозирования можно применить к данному временному ряду.

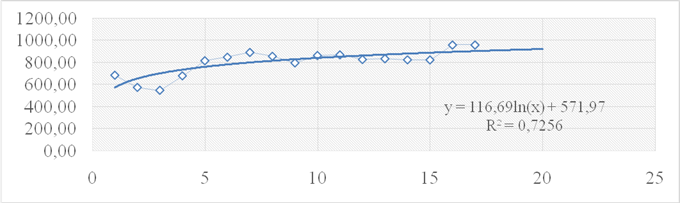

3. Прогнозирование на основе экстраполяции тренда.

Для увеличения точности прогноза временной ряд был взят начиная с переломного трендового момента (T = 24)

Рисунок 3 – Трендовый график по доходности облигаций

Модель логарифмического тренда выбрана согласно показателю коэффициента детерминации из предложенных уравнений регрессии в MSExcel . Значение коэффициента детерминации составило 72,56%. Таким образом, уравнение описывает 72,56% изменчивости результативного показателя.

4. Прогнозирование по многофакторной регрессионной модели.

Прогнозные значения факторов получены методом экстраполяции тренда. Результаты прогнозирования перечисленными методами представлены в таблице 19.

Значения, полученные согласно прогнозированию по многофакторной модели, свидетельствуют о постепенном повышении уровня доходности облигаций в ближайшем будущем

Таблица 19– Прогноз облигаций различными статистическими методами

| Н1 | Индекс потребит цен (прирост в %) | Депозитарные операции МБК с нерезидентами | Валютная котировка USD/RUR | Предоставленные ссуды. | Сделки РЕПО с нерезидентами | T | Прогнозное Y | Прогнозирование на основе экстраполяции | Прогнозирование на основе среднего темпа роста | |

| 01.07.2017 | 31,44 | 100,34 | 75,32 | 56,4 | 10611,41292 | 13863,12244 | 954,547 | 928,760 | 955,31952 | |

| 01.08.2017 | 30,12 | 100,37 | 79,87 | 56,29 | 10619,65756 | 14110,89727 | 884,887 | 936,905 | 951,02058 | |

| 01.09.2017 | 28,9 | 100,46 | 83,4 | 56,12 | 10627,90219 | 14358,6721 | 967,504 | 955,049 | 946,74099 | |

| 01.10.2017 | 27,58 | 100,71 | 88,82 | 56,01 | 10636,14683 | 14606,44693 | 1051,68 | 974,193 | 942,48066 |

Прогнозирование при помощи полиномиального тренда подтверждает тенденцию к повышению уровня доходности облигаций. Однако значения, полученные методом среднего темпа роста, говорят о перспективе снижения уровня анализируемого показателя. Это связано с общей тенденцией к понижению уровня анализируемого показателя за исследуемый период.

Значения, полученные в ходе анализа многофакторной модели способны наиболее точно описать будущее процессы, чем значения, спрогнозированные при помощи среднего темпа роста в связи с тем, что прогнозирование с помощью темпов роста примитивно.

Прогнозирование на основе экстраполяции тренда – логарифмическое уравнение тренда может применяться в краткосрочном прогнозе. Тем не менее, для достижения качественного анализа необходимо воспользоваться многофакторной моделью.

Показатели качества прогноза позволят сопоставить и оценить применение методов прогнозирования для определения уровня доходности облигаций. Для сопоставления были использованы такие показатели как: Средняя квадратическая ошибка, средняя ошибка аппроксимации, коэффициент детерминации.

Таблица 20 – Качество моделей

| Характеристики | Многофакторная регрессионная модель | Модель среднего темпа роста | Модель логарифмического тренда |

| Средняя квадратическая ошибка | 23,1426 | 105,4274 | 53,9994 |

| Средняя ошибка аппроксимации, % | 10,0932 | 42,8314 | 13,293 |

| Коэффициент детерминации | 0,97 | 0,66 | 0,72 |

Согласно представленным показателям прогнозирование по многофакторной регрессионной модели является наиболее точным:

- коэффициент детерминации достигает максимального значения – 97%;

- средняя квадратичная ошибка минимальна из анализируемых;

- средняя ошибка аппроксимации 9,9%, что свидетельствует о точности подобранной модели;

Прогноз показал понижение стоимости облигаций в июне 2017 года (до 884,9 млн. руб.) и после этого восстановление позиций до сентября текущего года (1052 млн.руб.)

Интервальный прогноз составил:

Таблица 21 – Интервальный прогноз

| Многофакторная модель | Модель среднего темпа роста | Модель логарифмического тренда | ||||

| Нижняя граница | Верхняя граница | Нижняя граница | Верхняя граница | Нижняя граница | Верхняя граница | |

| 01.07.2017 | 838,0002 | 931,774 | 970,6701 | 1397,862 | 841,6178 | 1060,423 |

| 01.08.2017 | 920,6174 | 1014,391 | 899,8541 | 1334,407 | 837,3382 | 1056,144 |

| 01.09.2017 | 1004,794 | 1098,568 | 895,5937 | 1255,226 | 833,0779 | 1051,883 |

Относительно данного прогноза можно предположить, что доходность от ценных бумаг в третьем квартале у АО РОСЭКСИМБАНК имеет негативный тренд и может опуститься до 1004,8 млн. рублей к августу 2017 года , что напрямую повлияет на количество свободных денежных средств для резервирования новых ссудозаемщиков.

ЗАКЛЮЧЕНИЕ

В ходе выполнения выпускной квалификационной работы была достигнута поставленная цель, а именно проведение анализа статистических показателей риска при формировании кредитного портфеля и рассмотрение на реальном примере государственного АО РОСЭКСИМБАНК.

Для достижения поставленной цели были решены следующие задачи:

- была проанализирована детальная классификация предпринимательских рисков, проведена аналогия с банковскими рисками, опираясь на методологические указания и пояснения Банка России;

- проанализированы основные нормативы и коэффициенты, по которым ведется учет за банковской деятельностью Банком России;

- исследование совокупного кредитного портфеля Российской Федерации и причин отзыва лицензий кредитных организаций;

- анализ кредитного портфеля АО РОСЭКСИМБАНК на основе нормативной базы;

- построена и проанализирована модель доходности облигаций АО РОСЭКСИМБАНК;

- построение прогноза доходности облигаций различными статистическими методами.

На базе анализа различных предпринимательских рисков была построена детальная многоуровневая классификация. Путем анализа динамики кредитного портфеля и индикаторов качества кредитного портфеля по методологиям Банка России было определено состояние банковского сектора по статистическим отчетам Банка России на последнюю дату.

Для анализа кредитного портфеля был выбран один факторов, оказывающий влияние на рыночный риск при формировании кредитного портфеля, а именно доходность облигаций

На основе статистически отобранных данных из официальных источников и аналитических агентств была построена следующая многофакторная модель:

(12)

(12)

где Y – Доходность облигаций, X2 – показатель достаточности капитала Н1 в % X8 –прирост индекса потребительских цен X13 – Депозитарные операции МБК с нерезидентами X17 – Долларовая валютная котировка к рублю X19 – сделки РЕПО с нерезидентами X20 – предоставленный ссуды РФT – фактор времени по теореме ФришаВоу.

Согласно представленным показателям прогнозирование по многофакторной регрессионной модели является наиболее точным:

- коэффициент детерминации достигает максимального значения – 97%;

- средняя абсолютная и квадратическая ошибки не значительны и минимальны из представленных;

- средняя ошибка аппроксимации 9,9 %, что свидетельствует о точности подобранной модели;

Прогноз показал понижение стоимости облигаций в июне 2017 года (до 884,9 млн.руб.) и после этого восстановление позиций до сентября текущего года (1052 млн.руб.), а интервальный прогноз представлена на рисунке 4:

По прогнозным значениям, с июня по август АО РОСЭКСИМБАНК минимально может получить совокупную доходность от облигаций в размере 2, 630 тысяч. Рублей при негативном прогнозе и 3 044 тыс. рублей при позитивном прогнозе дохода от облигаций.

Относительно интервального прогноза можно предположить, что доходность от ценных бумаг в третьем квартале у АО РОСЭКСИМБАНК имеет негативный тренд и может опуститься до 1004,8 тыс. рублей к августу 2017 года, что напрямую повлияет на количество свободных денежных средств для резервирования новых ссудозаемщиков.