Дисконт и процентный доход по облигации

Облигации, как и другие ценные бумаги, являются объектом инвестирования на фондовом рынке и приносят своим держателям доход.

Общий доход от облигации складывается из следующих элементов:

периодически выплачиваемых процентов (купонного дохода);

изменения стоимости облигации за соответствующий период;

дохода от реинвестиций полученных процентов.

Рассмотрим каждый из перечисленных элементов дохода в отдельности.

Облигация, в отличие от акции, приносит владельцу фиксированный текущий доход. Этот доход представляет собой постоянный аннуитет - право получать фиксированную сумму ежегодно в течение ряда лет. Аннуитет также определяют как серию платежей, произведенных в фиксированные интервалы времени за определенное количество периодов.

Как правило, проценты по облигациям выплачиваются 1-2 раза в год. При этом чем чаще производятся процентные выплаты, тем больший потенциальный доход приносит облигация, ведь полученные процентные выплаты могут быть реинвестированы.

Размер купонного дохода по облигациям зависит прежде всего от надежности облигации, иначе говоря, от того, кто является эмитентом облигации. Чем устойчивее компания-эмитент и надежнее облигация, тем ниже предлагаемый процент. Кроме того, существует зависимость между процентным доходом и сроком обращения облигации: чем больше отдален срок погашения, тем выше должен быть процент, и наоборот.

Говоря о второй составляющей дохода, приносимого облигацией, мы имеем в виду облигации, купленные по цене ниже номинала, т.е. с дисконтом. Примером таких облигаций служат облигации с нулевым купоном. Доход по ним образуется как разница между ценой, по которой они продаются, и номиналом облигации. При покупке и продаже облигаций с дисконтом важным моментом является определение цены продажи облигации. Иными словами-по какой цене следует предать облигацию сегодня, если известна сумма, которая будет получена в будущем (номинал), и базовая норма доходности (ставка рефинансирования).

Подсчет этой цены называется дисконтированием, а сама цена - сегодняшней стоимостью будущей суммы денег. Дисконтирование осуществляется по формуле:

где Крд – цена продажи облигации с дисконтом, руб.;

Н – номинальная цена облигации, руб.;

Т – число лет, по истечении которых облигация будет погашена;

с – норма ссудного процента (или ставка рефинансирования), %;

– дисконтный множитель, показывающий какую долю составляет цена продажи облигации в ее номинальной цене.

– дисконтный множитель, показывающий какую долю составляет цена продажи облигации в ее номинальной цене.

Разность (Н-Крд) является дисконтом и представляет собой доход по данному виду облигаций.

Последний элемент совокупного дохода – доход от реинвестиций полученных процентов - присутствует лишь при условии, что полученный доход по облигации постоянно реинвестируется. Данный вид доходе может иметь довольно существенное значение при покупке долгосрочных облигаций

Общий, или совокупный доход по облигациям обычно ниже, чем по другим ценным бумагам. Это объясняется прежде всего тем. что облигации обладают большей, по сравнению с другими видами ценных бумаг, надежностью. Доходы по облигациям меньше подвергнуты циклическим колебаниям и не так зависимы от конъюнктуры рынка, как. например, доходы по акциям.

Доходность облигаций

В практической деятельности довольно часто, например, при определении эмитентом параметров выпускаемого облигационного займа, выборе инвесторов при покупке той или иной облигации и формировании профессиональными участниками рынка оптимальных инвестиционных портфелей возникает потребность в определении финансовой эффективности облигационного займа. Последнее сводится к определению доходности облигаций.

В общем виде доходность является относительным показателем и представляет собой доход, приходящийся на единицу затрат.

Различают текущую доходность и полную или конечное доходность облигаций.

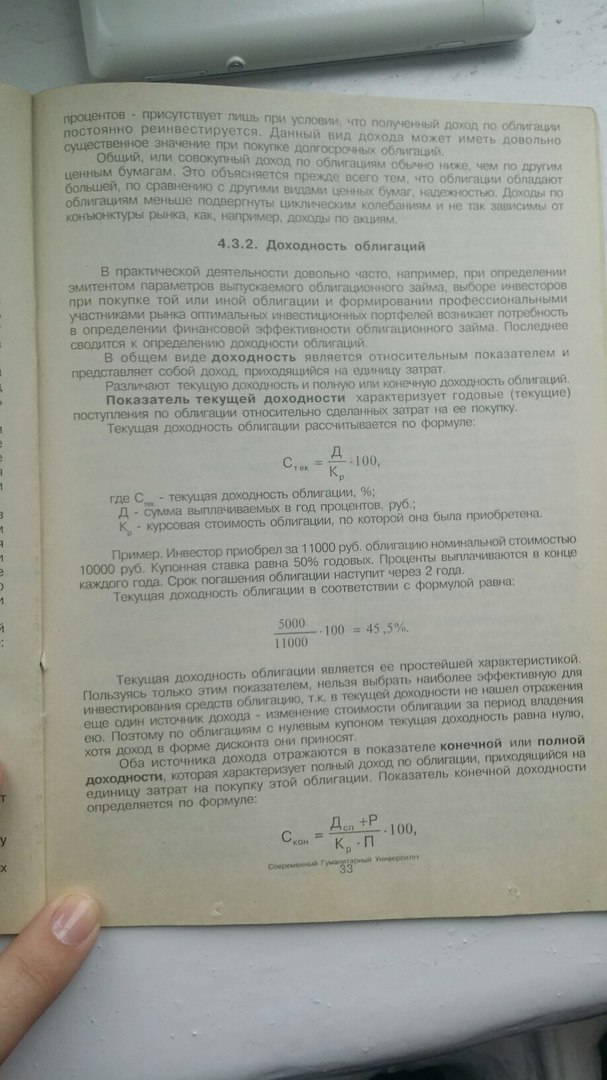

Показатель текущей доходности характеризует годовые (текущие) поступления по облигации относительно сделанных затрат на ее покупку.

Текущая доход ность облигации рассчитывается по формуле:

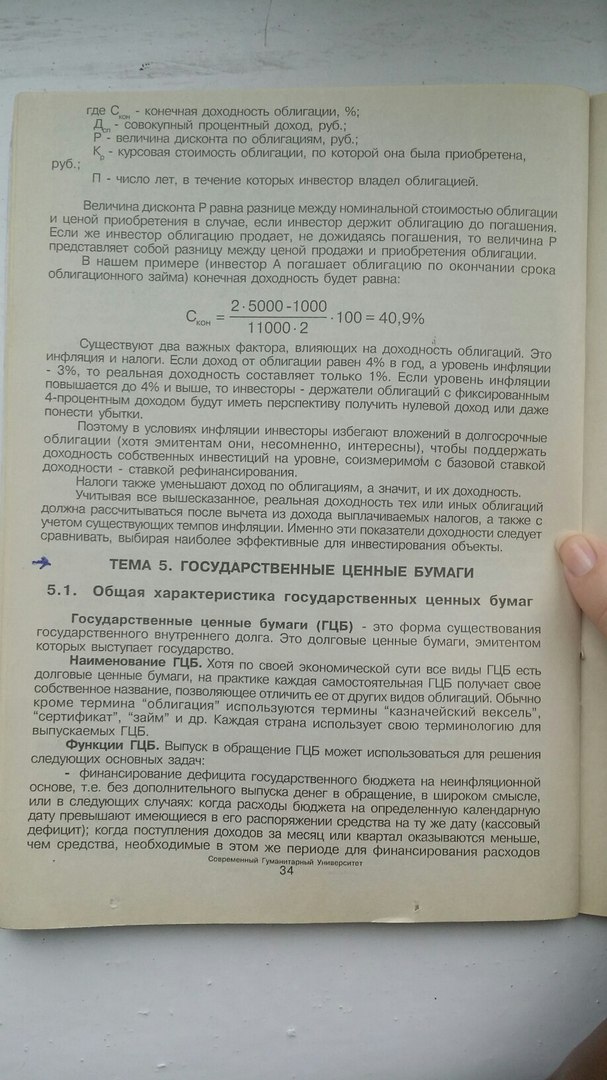

Существуют два важных фактора, влияющих на доходность облигаций. Это инфляция и налоги. Если доход от облигации равен 4% в год, а уровень инфляции - 3%, то реальная доходность составляет только 1%. Если уровень инфляции повышается до 4% и выше, то инвесторы - держатели облигаций с фиксированным 4-процентным доходом будут иметь перспективу получить нулевой доход или даже понести убытки.

Поэтому в условиях инфляции инвесторы избегают вложений в долгосрочные облигации (хотя эмитентам они, несомненно, интересны), чтобы поддержать доходность собственных инвестиций на уровне, соизмеримой с базовой ставкой доходности - ставкой рефинансирования.

Налоги также уменьшают доход по облигациям, а значит, и их доходность.

Учитывая все вышесказанное, реальная доходность тех или иных облигаций должна рассчитываться после вычета из дохода выплачиваемых налогов, а также с учетом существующих темпов инфляции. Именно эти показатели доходности следует сравнивать, выбирая наиболее эффективные для инвестирования объекты.