График «Крестиков ноликов» (Point and Figure)

График, переводимый на русский язык как точка и фигура, большинством трейдеров называется график крестиков и ноликов. Он не зря заслужил это название, потому как представляет собой график, состоящий из крестиков и ноликов. Крестики и нолики – это резервуары (boxes), рассчитанные на определенное количество пунктов, так каждый такой резервуар может содержать в себе 10, 15, 20 либо какое-то другое число пунктов. Если курс растет – ставится крестик, если падает – нолик. Самое главное отличие этого графика от остальных в том, что в нем не учитывается фактор времени

При техническом подходе к анализу рынка понятие тенденции или тренда (trend) является ключевым. Весь инструментарий, которым пользуется аналитик: уровни поддержки и сопротивления; ценовые модели; скользящие средние значения; линии тренда и прочее, предназначен для решения одной задачи – с его помощью аналитик определяет и измеряет тенденцию с тем, чтобы в дальнейшем вести игру в её русле.

Играющие на рынке, условно делятся на две категории – быков и медведей. Быки рассчитывают на повышение курса валюты, и поэтому открывают длинные валютные позиции, чтобы через определенный период времени закрыть их и снять прибыль; медведи, наоборот, рассчитывают на понижение курса, открывая короткие валютные позиции. Как правило, среди игроков нет определенного человека, который является либо быком, либо медведем, так как ситуация на рынке меняется и сегодняшний бык завтра может стать медведем. Именно они задают тренд рынку.

Тренд или тенденция – это направление, в котором движется рынок, но в реальной жизни ни один рынок не движется в каком либо направлении строго по прямой. Динамика рынка представляет собой серию зигзагов, которые напоминают череду волн: то подъём, то падение. Именно направление динамики этих подъемов и падений и образуют тенденцию рынка.

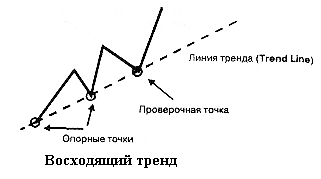

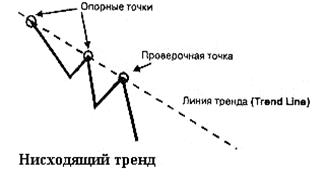

Направление динамики этих пиков и спадов – по восходящей, нисходящей или по горизонтали – говорит нам о характере рыночной тенденции. Так, рынок может характеризоваться следующими трендами:

· восходящий (Up trend) – где каждый последующий пик и спад выше предыдущего;

· нисходящий (Down trend) – где каждый последующий пик и спад ниже предыдущего;

·

игровой диапазон (Range) – большинство пиков и спадов находятся на одном и том же уровне.

игровой диапазон (Range) – большинство пиков и спадов находятся на одном и том же уровне.

Тенденция к повышению возникает, когда быки одолевают медведей и от их покупок цены растут. Если медведям удастся временно прижать цены, быки останавливают спад и поднимают цены на новую высоту. Тенденция к понижению образуется, когда медведи одолевают быков и от их продаж цены падают. Даже если шквал купли поднимает цены, медведи ответной игрой на понижение останавливают его и прижимают цены к новому донышку.

Если силы быков и медведей примерно одинаковы, цены держатся в рамках игрового диапазона. Если быкам и удастся поднять цены, медведи отвечают игрой на понижение, и цены падают. На этом этапе в игру вступают скупщики дешевизны: они останавливают спад, и медведи своими покупками для закрытия открытых позиций на понижение поднимают цену, и цикл повторяется.

Распознать тенденции и игровые диапазоны – одна из труднейших задач технического анализа. В центре графика ситуация ясна, но чем ближе к правому краю, тем она становится неопределеннее. Прошлые тенденции и игровые диапазоны распознать легко. Эксперты используют их в качестве учебного материала, и у новичков создастся ложное впечатление, что выявить тенденцию просто. Но сложность в том, что в реальном времени нет возможности спекулировать в прошлом. Брокер принимает приказ только у жесткого правого края.

Сложность работы брокера заключается в быстрой ориентации и определении тенденций. В противном случае, к тому времени, когда будет распознана тенденция, она уже может быть на исходе или перейдет в игровой диапазон. А когда брокер заметит эту перемену, часть денег будет проиграна, так как ставка делалась на продолжение тенденции.

Единого, метода для опознания тенденций и игровых диапазонов нет. Есть несколько приемов опознания тенденции, и лучше использовать их в совокупности. Если полученные результаты будут совпадать, то это повысит надежность сделки. Если они противоречат друг другу, то от сделки лучше воздержаться.

Рассмотрим основные правила, используемые при определении тенденции и игрового диапазона.

1. Если анализ взаимного расположения гребней и донышек показывает, что при череде подъемов каждый новый гребень выше предыдущего, а при череде спадов каждый из них останавливается выше, то это признак тенденции к повышению. «Нисходящие донышки и гребни» - это признак тенденции к понижению. Скачущие гребни и донышки – признак игрового диапазона.

2. Построение графика.

Чтобы провести линию тенденции к повышению, нужно соединить наиболее существенные недавние донышки; чтобы построить линию тенденции к понижению, необходимо соединить наиболее существенные недавние гребни. Наклон линии указывает текущую тенденцию.

3. Выявить тенденции можно и с помощью биржевых индикаторов – расхождения скользящих средних (РСС), МАСD и Дирекционной системы (Directional Movement Index).

Немаловажно также отметить то, что рынок может одновременно пребывать и в тенденции и в игровом диапазоне – это обусловливается тем, что рынок может находиться сразу в нескольких масштабах времени. Это и 10-минутный, и часовой, и дневной, и недельный, и всякий другой период. Дневной график может указывать на куплю, а недельный - на продажу или наоборот. Сигналы графиков различного масштаба времени на одном и том же рынке нередко противоречат друг другу.

Важным составляющим графического анализа являются понятие поддержки и сопротивления.

Поддержка и сопротивление – это биржевые пол и потолок. Знать, что это такое, важно для оценки тенденций на графиках цен. По их силе можно определить либо продолжение тенденции, либо ее разворот (см. рис. 5, 6 приложения).

Поддержка (Support) – это уровень цен, при котором энергичная купля может приостановить или развернуть тенденцию к понижению. Достигнув этого уровня, цены начинают расти. На графиках уровень поддержки представлен горизонтальной линией, соединяющей несколько донышек.

Сопротивление (Resistance) – это уровень цен, при котором активность продажи может приостановить или развернуть тенденцию к повышению. Ударившись о сопротивление, цены перестают повышаться, а то и падают. На графиках уровень сопротивления представлен горизонтальной или почти горизонтальной чертой, соединяющей несколько гребней.

Горизонтали поддержки и сопротивления лучше проводить не через крайние ценовые точки (extreme prices), а по краям зон плотной штриховки (congestions areas). Эти края показывают изменения в настрое биржевиков, в то время как абсолютные максимумы и минимумы отражают лишь моменты паники среди самых слабых игроков.

Слабая поддержка или сопротивление лишь приостанавливают развитие тенденции, в то время как сильные способны их развернуть. Биржевики покупают на уровнях поддержки, а продают на уровнях сопротивления, благодаря чему выгодность этих сделок становится, как говорят в Америке, самоисполняющимся предсказанием (self-fulfillling prophecy).

Поддержка и сопротивление обязаны своим существованием прошлому опыту людей, запечатленному в их памяти. Память о прошлых разворотах на данном уровне побуждает биржевиков совершать куплю или продажу. Их массовые действия и создают поддержку и сопротивление.

Помня о том, что цены, достигнув определенного уровня, перестали снижаться и пошли вверх, биржевики, вероятно, займутся куплей, когда цены вновь понизятся до этого уровня. Помня о том, что рынок, поднявшись на определенный гребень, развернулся, биржевики будут склонны продавать и играть на понижение, когда цены вновь приблизятся к такому гребню.

Чем больше длина области поддержки или сопротивления - т.е. чем больше продолжительность по времени или числу выдержанных ударов, тем она сильнее.

При двухнедельном диапазоне образуется лишь минимальная поддержка или сопротивление, при двухмесячном диапазоне они средней силы, так как игроки успевают освоиться в ситуации, а при двухгодичном, утвердившемся как эталон стоимости, они очень велики.

Однако с годами уровни поддержки и сопротивления постепенно ослабевают. Побежденные уходят из биржевой игры, а сменяющие их новички не имеют эмоциональной вовлеченности в прежний уровень цен.

Поддержка и сопротивление усиливаются всякий раз, когда цены попадают в эти зоны. Видя, что на определенной отметке цены разворачиваются, биржевики начинают ориентироваться именно на такой поворот, когда цены вновь приближаются к этой отметке.

Чем больше высота зоны поддержки и сопротивления, тем она сильнее. Зона плотной штриховки высотой 1%от текущей рыночной стоимости (например, четыре пункта при стоимости акции в 400 пунктов) характеризуется лишь незначительной поддержкой или сопротивлением. Зона высотой 3% - это средняя поддержка или сопротивление, а зона высотой 7% и более способна остановить сильную тенденцию.

Чем больше объем сделок, в зоне поддержки и сопротивления, тем она сильнее. Обилие сделок в зоне плотной штриховки свидетельствует об активности биржевиков - а это признак их сильной эмоциональной вовлеченности в данный уровень цен. Низкий уровень сделок свидетельствует о неохотной спекуляции биржевиков при данном уровне цен и это является признаком слабой поддержки или сопротивления.

Разберем основные правила, определяющие тактику игры

1. Уплотнить защитную приостановку (protective stop), когда тенденция на которую поставил игрок, приближается к зоне поддержки или сопротивления. Защитная приостановка – это приказ брокеру продать по цене ниже рыночной, если игра на повышение, или купить, чтобы закрыть открытую короткую позицию по цене выше рыночной, если вы играете на понижение. Эта приостановка поможет защитить от потерь, если цены повернут в обратную сторону. Достигнув зоны поддержки или сопротивления, тенденция проявляет свою жизнеспособность - или слабость. Если ей по силам пробить эту зону, она ускоряет свой ход, и плотная приостановка не будет затронута. Если же тенденция отскакивает от зоны поддержки или сопротивления, то этим она выказывает свою слабость. В этом случае плотная приостановка сохранит вам часть прибыли.

2. Значимость зон поддержки и сопротивления тем выше, чем больше масштаб времени. Так, недельные графики существеннее дневных. Грамотный биржевик всегда ведет анализ в нескольких масштабах времени, ориентируясь на более крупный. Если недельная тенденция держит путь через свободную зону, попадание дневной тенденции в зону сопротивления уже менее значимо. Если же недельные графики приближаются к зоне поддержки или сопротивления, следует усилить готовность к действиям.

3. Уровни поддержки и сопротивления помогают определить уровни для приказов о защите от потерь (stop-loss orders) и защите прибыли (protect-profit orders). Нижняя граница области плотной штриховки - это поддержка. Покупая и ставя приостановку ниже этого уровня, вы готовите хороший задел для игры на повышение. Более осторожные биржевики покупают после того, как цены пробьют уровень сопротивления, а приостановку ставят в середине области плотной штриховки. Истинный верхний прорыв (true upside breakout) не должен заканчиваться падением обратно в игровой диапазон. При тенденциях к понижению надо действовать так же, но в обратном направлении.

Очень важно отличать истинные и ложные прорывы (True and False Breakouts).

Профессионалы знают, что цены обычно возвращаются в диапазон. Они выжидают, когда верхний прорыв (upside breakout) перестанет расти или когда нижний прорыв (downside breakout) перестанет опускаться. И тогда они атакуют – но в обратном от прорыва направлении (спекулируют против него), ставя защитную приостановку на уровне крайней отметки. Это очень плотная приостановка, биржевики рискуют малым, получая при этом возможность высокой прибыли в случае возвращения цен в зону плотной штриховки. Соотношение «прибыль/убытки» (потенциальная прибыль/потенциальные убытки = 3/1, если приостановка убытков ставится с таким условием, что потери, в случае их возникновения, будут меньше $500, то прибыль должна быть более чем $1500) настолько благоприятно, что профессионалы могут позволить себе роскошь ошибаться хоть в половине случаев: они вес равно выйдут победителями.

На истинные прорывы указывает высокий объем сделок; при ложных прорывах он обычно мал. Об истинных прорывах также свидетельствуют технические индикаторы,достигшие новых гребней и донышек в направлении тенденции, меж тем как ложным прорывам нередко сопутствуют расхождения (divergences) между ценами и индикаторами.

Наряду с линиями тренда, поддержки и сопротивления используют набор фигур, которые принимает ценовой график.

Существует две основные разновидности моделей: модели продолжения (continuation patterns) и модели разворота (reversal patterns). Модели продолжениявключают в себя флажки (flags), вымпелы (pennants) и треугольники. Они являются сигналом к игре в направлении текущей тенденции. Модели разворотавключают в себя конфигурацию «голова и плечи» (head and shoulders), ее перевернутый вариант (inverse head and shoulders), а также двойные гребни и донышки (double tops and bottoms). Эти модели сигнализируют: пора брать прибыль с имеющихся позиций. Некоторые конфигурации могут быть моделями, как продолжения, так и разворота – треугольники (triangles) и прямоугольники (rectangles).

Если несколько графических моделей одновременно подают аналогичные сигналы, то они подтверждают друг друга. Так, если пролому линии тенденции к повышению сопутствует образование модели «голова и плечи», то эти признаки завершающейся тенденции взаимно подтверждают, что наступил разворот. Если же модели подают противоречивые сигналы, то они опровергают друг друга. В подобных случаях от игры лучше воздержаться.

Рассмотрим подробнее каждую из перечисленных моделей.

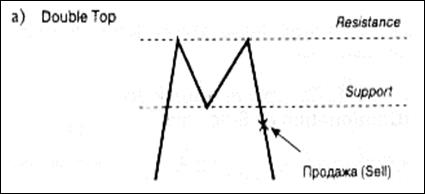

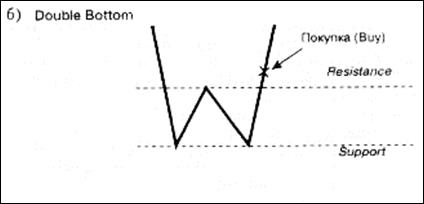

Двойные гребни и донышки (Double Tops and Bottoms)

Двойные гребни и донышки (Double Tops and Bottoms)

Двойные гребни образуются, когда цены подскакивают в зону предыдущего максимума. Двойные донышки образуются, когда цены падают до предыдущего минимума.

Для выявления двойных точек сметливые биржевики используют технические индикаторы. В этих точках в них часто появляются расхождения. Купля при двойных донышках и продажа на понижение при двойных гребнях – из числа наиболее выгодных игровых вариантов.

Для выявления двойных точек сметливые биржевики используют технические индикаторы. В этих точках в них часто появляются расхождения. Купля при двойных донышках и продажа на понижение при двойных гребнях – из числа наиболее выгодных игровых вариантов.

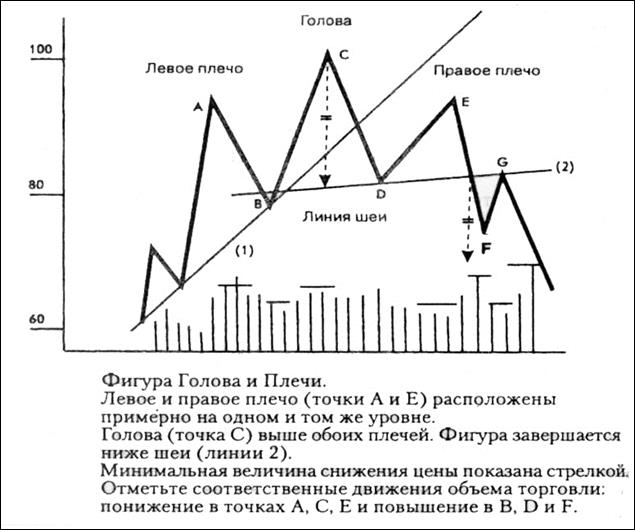

Модель «Голова и плечи»

На конец тенденций к повышению указывает модель «голова и плечи». Она состоит из максимума цен - «головы» - и двух гребней пониже, т.е. «плеч». У них имеется и шея, линия которой проходит через донышки спадов левого плеча и головы. Эта линия не всегда горизонтальна: она может быть и восходящей, и нисходящей. Опускающаяся линия шеи – ярко выраженный признак того, что медведи набирают силу. Если цены не могут подняться выше «головы», это подтверждает образование «головы и плеч». Правое плечо может быть выше или ниже, шире или уже левого. Падение цен от правого плеча с ломкой линии шеи означает конец тенденции к повышению.

Тактика игры при данном графике будет следующая: у гребневой модели «голова и плечи» характерные объемы сделок. Зачастую объем в области головы ниже, чем у левого плеча, и еще ниже у правого плеча. При ломке шеи он обычно возрастает, а при возвращении к ней - сужается.

Тактика игры при данном графике будет следующая: у гребневой модели «голова и плечи» характерные объемы сделок. Зачастую объем в области головы ниже, чем у левого плеча, и еще ниже у правого плеча. При ломке шеи он обычно возрастает, а при возвращении к ней - сужается.

Модель «голова и плечи» - хорошая отправная точка для приблизительного определения мишени новой тенденции к понижению. Для того, чтобы определить на сколько пунктов график курса изменится нужно измерить расстояние между макушкой головы и линией шеи и спроецировать его от линии шеи в сторону изменения графика.

Анализ графиков необходимо делать не в одном, а в нескольких масштабах времени. Модель «Голова и плечи» на дневных графиках в сочетании с признаками гребня на недельных указывают на необходимость немедленной продажи. Если недельные графики устойчивы, то надо уплотнить приостановки. Помочь в решении вопроса о срочности продажи помогут и технические индикаторы. Можно использовать приведенные ниже, сформулированные исходя из практического опыта, правила.

1. Проявление на графике головы или правого плеча модели «голова и плечи» в сочетании с малым объемом, ломкой тенденции к повышению или расхождением между индикаторами и ценами, является сигналом к продаже.

2. Понижение цен от головы образует линию шеи. Если играть на повышение, нужно поставить приостановку ниже линии шеи.

3. Подъем к правому плечу обычно происходит при малом объеме и слабых технических индикаторах, он даст последнюю хорошую возможность снять прибыль от игры на повышение. Технические индикаторы иногда поднимаются выше у правого плеча, нежели у головы, но никогда не превышают уровня, достигнутого у левого плеча. При продаже на понижение в зоне правого плеча следует разместить приостановку у макушки головы. Это должен быть приказ «Стой и развернись» (stop and reverse); если цены пойдут выше, то игрок не только выйдет из короткой позиции, но и развернет ее на повышение (сигнал «собака Баскервилей»).

4. Когда цены ломают линию шеи, а затем возвращаются к ней на малом объеме - это превосходная возможность сыграть на понижение с защитной приостановкой чуть выше линии шеи.

Волновая теория Эллиотта

Если фигуры представляют профиль рынка, отражают внешние формы его развития, то пульс это своего рода анатомия поведения рынка, позволяющая заглянуть внутрь механизмов его работы в попытке раскрыть загадку периодичности волнового движения.

Классик в данной области исследования – Ральф Нельсон Эллиотт, инженер по образованию, целиком посвятивший себя в 30-х годах изучению движения биржевых цен. В результате предпринятых им усилий родилась концепция волнового движения, которая и получила название «Волновой теории Эллиотта».

Теория Эллиотта стоит на следующих четырех постулатах:

1. Рынок подчиняется универсальному закону Природы, который можно назвать «правилом перемен». Согласно этому правилу, за периодом подъема обязательно следует период падения цен, за которым неизбежно последует новый подъем. Каждый такой цикл «подъем – падение» и можно назвать пульсом рынка.

2. Подобно тому, как это происходит с грузом, который труднее поднять, чем опустить, так и в жизни рынка подъем цен происходит медленнее и тяжелее, тогда как падение – побыстрее и полегче.

3. Как подъем, так и падение цен происходит волнами, напоминающими морские приливы и отливы. При этом следует различать большие волны, несущие в себе основную энергию поступательного движения, и те, что поменьше. Последние заполняют собой промежутки между накатами и откатами первых. Если большие волны отражают какие-то фундаментальные природные процессы, то мелкие движения носят промежуточный и более случайный характер.

4.  С количественной точки зрения, пульс рынка может быть описан формулой «5 - 3». Она означает, что каждый подъем осуществляется пятью приливами и отливами («три шага вперед – вверх, два назад – вниз), а падение – тремя («два шага вниз, один вверх).

С количественной точки зрения, пульс рынка может быть описан формулой «5 - 3». Она означает, что каждый подъем осуществляется пятью приливами и отливами («три шага вперед – вверх, два назад – вниз), а падение – тремя («два шага вниз, один вверх).

Эллиотт, исходя из вышеперечисленных предпосылок, разработал достаточно детализированную и довольно сложную систему чтения рынка. Но как отметил Плюммер, на валютном рынке неубедительно представляется сама формула «5 – 3», так как существуют обратные котировки. Получается противоречие: если для прямой котировки справедлива формула «5 – 3», значит для обратной это уже будет «3 – 5». Вместе с тем есть авторитетные аналитики, которые осмеливаются прямо утверждать, что для валютного рынка теория волн Эллиотта не нашла своего подтверждения с должной степенью надежности. Однако немало начинающих трейдеров берут эту систему на вооружение и добиваются неплохих, а временами – даже ошеломляющих результатов.

Прямоугольник – это графическая модель, отражающая движение цен между двумя параллельными линиями. Обычно они горизонтальны, но могут восходить и нисходить («Линейка и флажок»). Прямоугольники и треугольники могут быть моделями продолжения или разворота.

Прямоугольник – это графическая модель, отражающая движение цен между двумя параллельными линиями. Обычно они горизонтальны, но могут восходить и нисходить («Линейка и флажок»). Прямоугольники и треугольники могут быть моделями продолжения или разворота.

Для построения прямоугольника требуется четыре точки: два гребня для построения верхней параллели и два донышка для нижней. Эти прямые следует проводить через края области плотной штриховки, а не крайние высшие и низшие точки. Верхняя линия прямоугольника обозначает зону сопротивления, а нижняя - поддержки.

Если объем возрастает, когда цены приближаются к верхней границе прямоугольника, то вероятнее верхний прорыв, если он возрастает с приближением цен к нижней границе, то вероятнее нижний прорыв. Когда цены вырываются из прямоугольника, объем обычно возрастает: он на треть или на половину превышает среднюю величину за предыдущую неделю. Прорыв на скудном объеме, скорее всего, ложный.

1. Спекулируя в рамках прямоугольника, необходимо покупать у нижней границы, а продавать на понижение – у верхней. При купле у нижней границы прямоугольника целесообразно размещать защитную приостановку чуть ниже него. При продаже на понижение возле верхней рамки прямоугольника нужно размещать защитную приостановку чуть выше этой границы. Необходимо действовать быстро, снимая прибыль при первом же признаке разворота. Рискованно выжидать, пока цены передвинутся еще на несколько отметок в рамках прямоугольника.

2. Для определения вероятности либо верхнего, либо нижнего прорыва следует проанализировать рынок в более крупном масштабе времени по сравнению с тем, в котором идет игра. Чтобы поймать прорыв на дневном графике, нужно определить тенденцию недельного, поскольку прорыв, вероятнее всего, произойдет в том направлении.

3. При купле после верхнего прорыва или продаже на понижение после нижнего прорыва следует размещать защитную приостановку внутри прямоугольника. Цены могут вернуться к границе прямоугольника на малом объеме, однако после истинного прорыва в прямоугольник они уже не углубятся.

Производными моделями прямоугольника являются следующие модели:

Линейка –это разновидность прямоугольника: т.е. узкая, горизонтальная, более протяженная зона плотной штриховки. По теории Доу, линейка – это корректировка основной тенденции. Она представлена зоной плотной штриховки, высота которой составляет около 3% от текущей котировки рынка. Если во время перерыва в тенденции рынок не идет в другом направлении, а всего лишь грозит линейкой, это указывает на особенно мощную основную тенденцию.

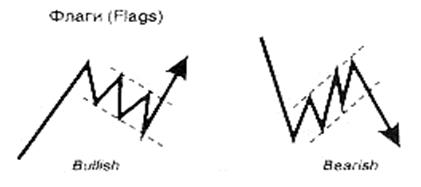

Флажок –это прямоугольник, параллели которого направлены по восходящей или нисходящей. Прорывы обычно направлены в сторону, противоположную наклону флажка. Так, при восходящих флажках более вероятен прорыв вниз, а при нисходящих – вверх.

Флажок –это прямоугольник, параллели которого направлены по восходящей или нисходящей. Прорывы обычно направлены в сторону, противоположную наклону флажка. Так, при восходящих флажках более вероятен прорыв вниз, а при нисходящих – вверх.

Одной из распространенных графических моделей является треугольник.

Треугольник- это область плотной штриховки, верхняя и нижняя границы которой сходятся с правой стороны.

Моделью продолжениячаще становится узкий треугольник высотой 10-15% от размера предыдущей тенденции. Крупные треугольники высотой в треть и выше размера предшествующей тенденции чаще становятся моделями разворота.И, наконец, некоторые треугольники просто-напросто переходят в игровые диапазоны.

В зависимости от угла треугольники можно разделить на три группы. У равнобедренныхтреугольников (symmetrical triangles) верхняя и нижняя линии сходятся под одинаковым углом. То есть если у верхней линии угол наклона к горизонтали равен 30 градусам, то и у нижней он равен 30 градусам. Равнобедренные треугольники отражают устойчивое силовое равновесие быков и медведей и чаще всего бывают моделями продолжения.

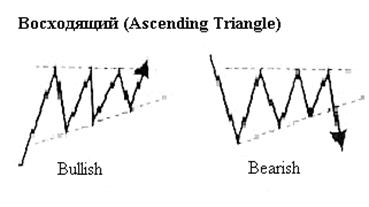

Восходящийтреугольник (ascending triangle) имеет относительно горизонтальную верхнюю грань и направленную вверх нижнюю грань. Горизонтальный верх показывает, что быки еще сильны и способны подтянуть цены на новый уровень, в то время как медведи, слабея, не могут снизить их. Восходящий треугольник чаще оборачивается прорывом вверх.

Восходящийтреугольник (ascending triangle) имеет относительно горизонтальную верхнюю грань и направленную вверх нижнюю грань. Горизонтальный верх показывает, что быки еще сильны и способны подтянуть цены на новый уровень, в то время как медведи, слабея, не могут снизить их. Восходящий треугольник чаще оборачивается прорывом вверх.

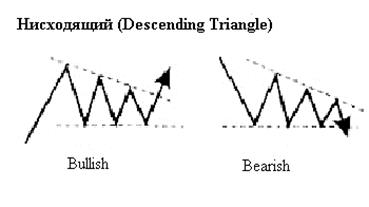

Нисходящийтреугольник (descending triangle) имеет сравнительно горизонтальную нижнюю грань и направленную вниз верхнюю грань. Горизонтальный низ показывает, что медведи еще сильны и продолжают снижать цены, в то время как быки, слабея, не могут поднять их. Нисходящий треугольник чаще приводит к прорыву вниз.

Нисходящийтреугольник (descending triangle) имеет сравнительно горизонтальную нижнюю грань и направленную вниз верхнюю грань. Горизонтальный низ показывает, что медведи еще сильны и продолжают снижать цены, в то время как быки, слабея, не могут поднять их. Нисходящий треугольник чаще приводит к прорыву вниз.

По мере того как треугольники стареют, объем сделок обычно уменьшается. Если при подъеме к верхней границе объем подскакивает, то вероятнее верхний прорыв. Если объем нарастает при спаде цен к нижней границе, то вероятнее нижний прорыв. Истинные прорывы сопровождаются скачком объема – по крайней мере, наполовину выше среднего объема последних пяти дней.

Истинные прорывы обычно приходятся на первые две трети треугольника. В период прорывов из последней трети лучше не спекулировать. Если на всем пути к вершине цены застойны, то они, вероятно, не претерпят изменений.

С помощью треугольников можно определить минимальную мишень цен после прорыва. Измерьте высоту треугольника у его основания и постройте вертикальную проекцию этой дистанции от точки прорыва. Если анализируемый треугольник мал и возник в разгар напористой тенденции, эта мишень зачастую превышается.

Рассмотрим нестандартные треугольники

Вымпел (pennant) маленький треугольник с наклоном сторон в одном направлении. Вымпелы с наклоном против тенденции представляют собой модели продолжения. Вымпел с наклоном в сторону тенденции указывает на ее истощение: она близка к развороту.

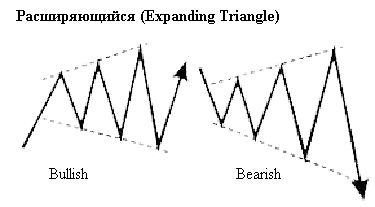

Расширяющийся треугольник (widening triangle):наблюдается, когда цены образуют череду возрастающих гребней и убывающих донышек. Эта модель показывает, что на рынке с притоком быков и медведей развивается паническая шаткость. Между ними разгорается столь жаркое сражение, что тенденцию поддержать некому: расширяющийся треугольник душит ее.

Расширяющийся треугольник (widening triangle):наблюдается, когда цены образуют череду возрастающих гребней и убывающих донышек. Эта модель показывает, что на рынке с притоком быков и медведей развивается паническая шаткость. Между ними разгорается столь жаркое сражение, что тенденцию поддержать некому: расширяющийся треугольник душит ее.

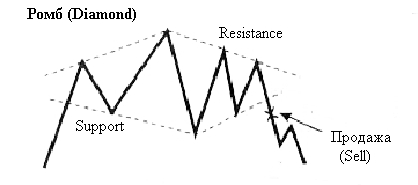

Ромб (diamond): его образование начинается с расширяющегося треугольника, а заканчивается равнобедренным.

Ромб (diamond): его образование начинается с расширяющегося треугольника, а заканчивается равнобедренным.

Совокупность графических моделей, нередко используются вместе с индикаторами, рассчитываемыми и строящимися компьютером. Данные индикаторы представляют собой совокупность, названную компьютерным анализом.