Обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний

Предусматривает возмещение вреда, причиненного жизни и здоровью застрахованного при исполнении им обязанностей по трудовому договору.

Страховые тарифы дифференцированы по классам профессионального риска и устанавливаются федеральным законом.

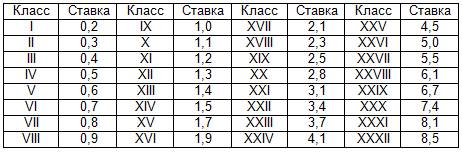

Профессиональный риск (класс профессионального риска) зависит от уровня производственного травматизма, профессиональной заболеваемости и расходов на обеспечение по страхованию. Всего разработано 32 класса профессионального риска. Тарифы от 0,2 до 8,5 %

Иногда случается, что на предприятии осуществляется несколько видов экономической деятельности, в данном случае нужно учитывать профессиональный риск, типичный для основного вида экономической деятельности, где занято наибольшее количество работников.

Для подтверждения основного вида экономической деятельности страхователь ежегодно в срок до 15 апреля представляет в территориальный орган ФСС России по месту своей регистрации все необходимые документы. Если он этого не сделает – присваивается автоматически максимальный класс риска.

СТРАХОВАНИЕ ЖИЗНИ

Страхование жизни – это отрасль личного страхования, предусматривающая предоставление страховщиком в обмен на уплату страховых взносов гарантии выплатить определенную денежную сумму (страховую сумму) страхователю или выгодоприобретателю в случае смерти застрахованного или его дожития до определенного срока.

Страхуемый риск – это продолжительность человеческой жизни.

Основными принципами страхования жизни являются:

1. Для того чтобы застраховать жизнь какого-либо лица, страхователь должен иметь в ней страховой интерес.

2. Для расчета страховых тарифов и выплат по договорам страхования жизни используются дисконтирование и таблицы смертности населения.

Дисконтирование – учет инфляции по длительным видам страхования.

Таблица смертности – отражает количество доживших до определенного возраста из 100 тыс. одновременно родившихся, используется для определения вероятности смерти лица в конкретном возрасте.

3. Страховая компания, учитывая долгосрочный характер страхования жизни, направляет часть получаемой прибыли на увеличение страховых сумм по страховым договорам. Эта дополнительная сумма называется бонусом и подлежит выплате только по истечении срока действия договора или наступлении страхового случая.

Существуют две формы начисления бонусов:

- ежегодные бонусы, начисляемые в виде объявленного процента от страховой суммы (могут быть простые и сложные с учетом реинвестирования);

- окончательный бонус, начисляемый страховой компанией при истечении срока договора или поощрения за длительный срок оплаты премии при пожизненном страховании.

В страховой практике выделяют 4 основных вида страхования жизни, имеющих существенные отличия по наиболее важным критериям:

Срочное страхование жизни – страхование на случай смерти на определенный срок. В обмен на уплату страховых премий страховщик обязуется выплатить страховую сумму в случае смерти застрахованного в течение срока действия договора.

Срочное страхование жизни предоставляет самые высокие страховые гарантии на случай смерти при самых низких страховых премиях. Имеет основной целью защиту семьи и наследников в случае преждевременной смерти застрахованного лица. Договор заключается, в основном, в возрасте застрахованного лица до 65-70 лет.

Страховая премия периодическая. Договор не предусматривает ни участия в прибыли (бонусов), ни инвестиционного дохода, ни выкупной суммы. Выплата страховой суммы может осуществляться единовременно, при наступлении страхового случая, или в рассрочку в виде ренты (аннуитет).

Пожизненное страхование: в обмен на уплату страховой премии страховщик обязуется выплатить страховую сумму в случае смерти застрахованного, когда бы она ни произошла.

Вероятность наступления страхового случая равна единице, и риск страховщика состоит только в том, когда именно произойдет страховой случай и какую величину страховых взносов и инвестиционного дохода он успеет накопить по такому виду договора.

Пожизненное страхование имеет основной целью обеспечение наследников. Срок действия договора неограниченный. Застраховаться можно на твердо установленную страховую сумму, а можно с участием в прибыли страховщика, который инвестирует средства и получает доход.

Страхование на дожитие – в обмен на уплату страховых взносов страховщик обязуется выплатить страховую сумму в случае дожития застрахованного лица до возраста, указанного в договоре. Выплата страховой суммы может осуществляться единовременно при наступлении страхового случая или в рассрочку в виде ренты (аннуитет). Аналогично, страховая сумма может быть фиксированная или предполагается участие в прибыли страховщика.

Смешанное страхование жизни – страхование и на случай смерти, и на дожитие в течение определенного периода времени. При этом страховщик обязуется выплатить страховую сумму как в случае смерти застрахованного, если она наступает до окончания срока действия договора, так и по истечении срока договора в установленное время, если застрахованный остаётся жив.

Смешанное страхование предоставляет застрахованному наиболее полную защиту, покрывая одновременно два противоположных страховых риска. Премия может быть и периодическая, и единовременная. Договор обладает высокой инвестиционной привлекательностью, предлагая страхователю участие в прибыли. Договоры смешанного страхования являются наиболее выгодными для целей создания накоплений, но с невысокими гарантиями, по сравнению с другими договорами, на случай смерти. Выплата страховой суммы может быть однократной или в виде ренты.