При недостаче денег в кассе 15 страница

Внимание! Суть отношений займа в том, что вещи переходят в собственность заемщика и он их расходует в своей деятельности. Возврат займа сопровождается обратным переходом права собственности на предмет займа от заемщика к заимодавцу. Поэтому передача вещей в одну и в другую сторону облагается НДС (Письмо Минфина России от 24 октября 2007 г. N 03-07-11/515). Кроме того, облагаются НДС и проценты по "неденежному" займу.

Распространено мнение, что ценные бумаги (например, банковские векселя) не могут быть предметом займа, поскольку они являются индивидуально-определенными вещами. Однако гражданское законодательство такие сделки не запрещает. Поэтому подобный договор имеет право на существование (п. п. 2, 4 ст. 421 ГК РФ). Его условия вы можете установить по аналогии с товарным кредитом (п. 1 ст. 6 ГК РФ). По-видимому, заемщик вернет уже другие векселя, но со сходными параметрами. Данную точку зрения подтверждают формулировки налогового законодательства (пп. 15 п. 3 ст. 149, ст. 282.1 НК РФ).

Как учесть заем в форме отсрочки платежа

Такой заем называется заменой (новацией) долга, возникшего из купли-продажи, аренды имущества или иного основания, на заемное обязательство. Как отразить такой заем, покажет пример.

Пример. В отчетном году ООО "Пассив" получило от АО "Актив" товары по договору купли-продажи. Стоимость товаров - 118 000 руб. (в том числе НДС - 18 000 руб.).

Бухгалтер "Пассива" сделал проводки:

Дебет 41 Кредит 60

- 100 000 руб. - получены товары;

Дебет 19 Кредит 60

- 18 000 руб. - учтен НДС.

"Пассив" задолженность вовремя не оплатил. По договоренности с "Активом" задолженность была переоформлена в долгосрочный заем. Между сторонами был заключен договор займа.

Бухгалтер "Пассива" должен сделать проводку:

Дебет 60 Кредит 67-2

- 118 000 руб. - признан заем в форме отсрочки оплаты долга.

Если на конец отчетного года заем "Активу" возвращен не будет, то его сумму (118 000 руб.) "Пассив" отразит по строке 1410 годового баланса.

Возврат суммы займа бухгалтер "Пассива" отразит так:

Дебет 67-2 Кредит 51

- 118 000 руб. - возвращен заем.

После этого сумму займа в балансе не указывают.

Как учесть облигационный заем

Деньги можно привлекать не только по договору займа, но и путем выпуска и продажи облигаций. Такие займы нужно учитывать обособленно. Для этого к счету 67 откройте субсчет "Облигационный заем". Поступление такого займа отражают в учете записью:

Дебет 51 Кредит 67, субсчет "Облигационный заем",

- получены деньги по облигациям. Облигации могут размещаться среди первых покупателей по цене, как превышающей их номинальную стоимость (то есть с премией), так и ниже номинальной стоимости (то есть с дисконтом).

Эмитент должен отразить дисконт по облигациям (разницу между ценой их размещения и номинальной стоимостью), с одной стороны, единовременно как кредиторскую задолженность, а с другой стороны, в составе прочих расходов равномерно в течение срока действия договора займа (п. 16 ПБУ 15/2008). Это возможно лишь с использованием счета 97 "Расходы будущих периодов".

Начисление процентов, которые эмитент должен выплатить держателям облигаций, отражается в учете записью:

Дебет 91-2 Кредит 67, субсчет "Облигационный заем",

- начислены проценты, подлежащие выплате по облигациям.

Пример. В июле отчетного года АО "Сигма" выпустило и полностью разместило облигационный заем. Количество размещенных облигаций - 1500 штук. Номинальная стоимость одной облигации - 1000 руб. Сумма займа составила 1 500 000 руб. (1500 шт. x 1000 руб.). Срок займа - два года.

Ситуация 1. Размещение облигаций производилось по цене 1,2 номинала, то есть с премией 200 руб. за каждую, или 1200 руб. за облигацию. В результате было получено 1 800 000 руб. (1200 руб. x 1500 шт.), то есть на 300 000 руб. больше номинальной стоимости займа.

Бухгалтер "Сигмы" должен сделать следующие проводки:

в июле отчетного года:

Дебет 51 Кредит 67, субсчет "Облигационный заем",

- 1 500 000 руб. - размещен облигационный заем;

Дебет 51 Кредит 91-1

- 300 000 руб. - отражено превышение цены размещения займа над его номинальной стоимостью (премия).

Ситуация 2. АО "Сигма" разместило облигации с дисконтом 40%, то есть по 600 руб. за облигацию (1000 руб. - (1000 руб. x 40%)).

Всего было получено 900 000 руб. (600 руб. x 1500 шт.), что на 600 000 руб. меньше номинальной стоимости займа.

В этом случае бухгалтер "Сигмы" должен сделать следующие проводки:

в июле отчетного года:

Дебет 51 Кредит 67, субсчет "Облигационный заем",

- 900 000 руб. - размещен облигационный заем;

Дебет 97 Кредит 67, субсчет "Облигационный заем",

- 600 000 руб. - отражен дисконт по облигациям;

ежемесячно в течение двух лет:

Дебет 91-2 Кредит 97

- 25 000 руб. (600 000 руб. : 24 мес.) - списана часть дисконта на прочие расходы.

Таким образом, задолженность эмитента отражается по строке 1410 баланса в размере номинальной величины займа.

Дебетовое сальдо по счету 97 покажите в составе прочих активов баланса - в зависимости от срока, оставшегося до его списания, - по строке 1190 либо по строке 1260.

Как учесть проценты по займам

Проценты по займам отражают в том же порядке, что и по кредитам банков (включают либо в состав прочих расходов, либо в стоимость актива, если он является инвестиционным).

Согласно ПБУ 15/2008 расходы по займам, использованным для оплаты запасов, в том числе проценты, включают в состав прочих расходов, даже если запасы оплачены авансом. При этом сделайте проводку:

Дебет 91-2 Кредит 67-2-2

- проценты за пользование займом, направленным на оплату материальных ценностей, включены в состав прочих расходов.

Отношения займа удостоверяются не только договором, но и выдачей собственного векселя в связи с получением денег (ст. 815 ГК РФ). Вексель может быть процентным либо дисконтным. Вексель нужно отразить в составе кредиторской задолженности по номиналу. Процентный вексель учитывается так же, как процентный заем. А вот постепенный перенос суммы дисконта по векселю на прочие расходы не предусмотрен (п. 15 ПБУ 15/2008). Этот расход признается единовременно. Как вести учет в такой ситуации, покажет пример.

Пример. В декабре отчетного года АО "Актив" получило денежные средства в сумме 118 000 руб. под выданный собственный вексель номиналом 154 000 руб. со сроком погашения через два года. Дисконт по векселю составляет 36 000 руб. (154 000 - 118 000). Эти денежные средства использованы для приобретения материалов. Особенность вексельного займа в том, что задолженность по нему гасится не первоначальному кредитору, а любому предъявителю. Бухгалтер "Актива" сделал проводки:

Дебет 51 Кредит 67, субсчет "Векселя выданные",

- 118 000 руб. - получены деньги взаймы;

Дебет 91-2 Кредит 67, субсчет "Векселя выданные",

- 36 000 руб. - отражен дисконт по векселю;

Дебет 60 Кредит 51

- 118 000 руб. - произведена предоплата за материалы;

Дебет 10 Кредит 60

- 100 000 руб. - оприходованы материалы;

Дебет 19 Кредит 60

- 18 000 руб. - выделен НДС, предъявленный поставщиком;

Дебет 68, субсчет "Расчеты по НДС", Кредит 19

- 18 000 руб. - НДС принят к вычету.

На конец отчетного года по строке 1410 баланса нужно указать вексельный заем в размере 154 000 руб.

Возврат займа бухгалтер "Актива" отразит записями:

Дебет 67, субсчет "Векселя выданные", Кредит 76

- 154 000 руб. - вексель предъявлен к оплате третьим лицом;

Дебет 76 Кредит 51

- 154 000 руб. - произведена оплата по векселю.

После этого сумму займа в балансе не указывают.

Строка 1420 "Отложенные налоговые обязательства"

Отложенные налоговые обязательства появляются, когда расходы в бухгалтерском учете признают позже, чем в налоговом, а доходы - раньше.

Их сумму отражают по кредиту счета 77 "Отложенные налоговые обязательства". По строке 1420 указывают кредитовое сальдо по этому счету, не списанное на конец отчетного периода.

Формирование отложенных налоговых обязательств

Сумму отложенного налогового обязательства рассчитывают по формуле:

┌──────────────────┐ ┌─────────────────┐ ┌────────────────────────┐

│ Отложенное │ │ Налогооблагаемая│ │ │

│ налоговое │ = │временная разница│ x │Ставка налога на прибыль│

│ обязательство │ │ │ │ │

└──────────────────┘ └─────────────────┘ └────────────────────────┘

Налогооблагаемые временные разницы увеличивают сумму налога на прибыль в последующих периодах.

Они возникают, например, когда:

- фирма начислила выручку от реализации товаров, но оплату от покупателя не получила (для фирм, использующих кассовый метод в налоговом учете);

- сумма амортизации основных средств в налоговом учете больше, чем в бухгалтерском.

Налогооблагаемую временную разницу по отдельно взятой хозяйственной операции рассчитывают как разность относящихся к ней сумм доходов в бухгалтерском и в налоговом учете (расходов в налоговом и в бухгалтерском учете).

Пример. В феврале АО "Актив" приняло к бухгалтерскому учету и ввело в эксплуатацию новое оборудование стоимостью 480 000 руб. В целях бухгалтерского учета "Актив" начисляет амортизацию линейным методом, в целях налогового учета - нелинейным. Срок полезного использования оборудования - четыре года. В целях налогообложения прибыли оно относится к третьей амортизационной группе, для которой месячная норма амортизации - 5,6 (п. 5 ст. 259.2 НК РФ).

Начислять амортизацию бухгалтер должен с 1 марта отчетного года.

Как это сделать, показано в таблице:

| Условия | В бухучете, руб. | В налоговом учете, руб. |

| Первоначальная стоимость станка | 480 000 | 480 000 |

| Сумма начисленной амортизации за март | 10 000 (480 000 руб. : 4 года : 12 мес.) | 26 880 (480 000 руб. x 5,6 : 100) |

Налогооблагаемая временная разница составит 16 880 руб. (26 880 - 10 000).

После определения налогооблагаемой временной разницы рассчитайте сумму отложенного налогового обязательства. Ее нужно отразить проводкой:

Дебет 68, субсчет "Расчеты по налогу на прибыль", Кредит 77

- отражена сумма отложенного налогового обязательства.

Пример. В ноябре отчетного года АО "Актив" отгрузило ООО "Покупатель" товары на сумму 340 000 руб. (без НДС).

Однако до конца года "Покупатель" заплатил "Активу" лишь 200 000 руб. (без НДС).

"Актив" ведет налоговый учет по кассовому методу. Таким образом, в бухгалтерском учете "Актива" доходы будут признаны в размере 340 000 руб., а в налоговом - в сумме 200 000 руб. Налогооблагаемая временная разница составит 140 000 руб. (340 000 - 200 000).

Бухгалтер "Актива" сделал проводки:

Дебет 51 Кредит 62

- 200 000 руб. - поступили деньги от "Покупателя";

Дебет 62 Кредит 90-1

- 340 000 руб. - отражена выручка от продажи товаров;

Дебет 68, субсчет "Расчеты по налогу на прибыль", Кредит 77

- 28 000 руб. (140 000 руб. x 20%) - отражена сумма отложенных налоговых обязательств.

Сумму 28 тыс. руб. нужно указать по строке 1420 баланса за отчетный год.

Списание отложенных налоговых обязательств

По мере уменьшения или полного погашения налогооблагаемых временных разниц надо делать проводку:

Дебет 77 Кредит 68, субсчет "Расчеты по налогу на прибыль",

- уменьшена сумма отложенных налоговых обязательств.

Пример. Воспользуемся условиями предыдущего примера. Предположим, что в декабре отчетного года "Покупатель" полностью погасил свою задолженность перед "Активом", перечислив ему 140 000 руб.

Бухгалтер "Актива" должен сделать проводки:

Дебет 51 Кредит 62

- 140 000 руб. - поступили деньги от "Покупателя";

Дебет 77 Кредит 68, субсчет "Расчеты по налогу на прибыль",

- 28 000 руб. (140 000 руб. x 20%) - погашено отложенное налоговое обязательство.

В этой ситуации по строке 1420 баланса за отчетный год ставят прочерк.

Если объект, по которому вы по какой-то причине отразили отложенное налоговое обязательство, выбыл, то относящуюся к нему сумму отложенного налогового обязательства также необходимо списать.

Для этого сделайте запись:

Дебет 77 Кредит 99

- списана сумма отложенного налогового обязательства.

Пример. В июне отчетного года АО "Актив" продало станок. Сумма начисленной амортизации к моменту выбытия составила:

- в бухгалтерском учете - 44 000 руб.;

- в налоговом учете - 50 000 руб.

Следовательно, разница между расходами в налоговом и в бухгалтерском учете составила 6000 руб. (50 000 - 44 000).

Сумма отложенного налогового обязательства на счете 77, связанная с амортизацией этого объекта, - 1200 руб. (6000 руб. x 20%).

При списании станка с баланса бухгалтер "Актива" должен сделать проводку:

Дебет 77 Кредит 99

- 1200 руб. - списана сумма отложенного налогового обязательства.

Строка 1430 "Оценочные обязательства"

Заполнять строку 1430 бухгалтерского баланса нужно в соответствии с ПБУ 8/2010. Оценочное обязательство может возникнуть:

- из законодательных норм, судебных решений, договоров;

- в результате действий организации, из которых следует, что она принимает на себя определенные обязанности, а третьи лица могут обоснованно ожидать их выполнения.

Внимание! Субъекты малого предпринимательства (за исключением эмитентов публично размещаемых ценных бумаг) применять ПБУ 8/2010 не обязаны. Это право должно быть закреплено в их учетной политике. Такие фирмы по строке 1430 баланса поставят прочерк.

Для признания оценочного обязательства в бухгалтерском учете необходимо одновременное соблюдение условий, которые установлены п. 5 ПБУ 8/2010:

- у фирмы существует обязанность, явившаяся следствием прошлых событий ее деятельности, исполнения которой нельзя избежать;

- в результате исполнения обязательства вероятно уменьшение экономических выгод компании;

- величину оценочного обязательства можно обоснованно оценить.

Примеры оценочных обязательств:

- штрафы, которые последуют за эксплуатацию основных средств без проведения обязательных ремонтов в отрасли, где соответствующие правила установлены законодательством;

- неустойка за неисполнение заведомо убыточного договора, предусмотренная в этом договоре;

- расходы, связанные с реструктуризацией компании, проводимой по утвержденному плану, согласованному с профсоюзом и объявленному работникам компании;

- суммы потерь, которые может понести компания в результате начавшегося судебного разбирательства;

- суммы отпускных, накапливаемые работниками.

Не могут быть признаны оценочными обязательствами ни при каких обстоятельствах, к примеру (п. 12 ПБУ 8/2010):

- запланированные расходы на ремонт основных средств;

- предстоящие расходы на переподготовку и переобучение персонала;

- ожидаемые убытки по какому-либо виду деятельности компании;

- возможные санкции за расторжение договора, не являющегося заведомо убыточным;

- ожидаемые расходы на реструктуризацию компании, если эти планы не объявлены работникам (а значит, от запланированных мероприятий можно отказаться).

Оценочные обязательства отражаются на счете 96 "Резервы предстоящих расходов" в корреспонденции со счетами учета расходов по обычным видам деятельности или прочих расходов.

В учете бухгалтер сделает проводки:

Дебет 20 (23, 25, 26, 29, 44) Кредит 96

- сумма оценочного обязательства включена в расходы по обычным видам деятельности;

Дебет 91-2 Кредит 96

- сумма оценочного обязательства включена в прочие расходы.

Кроме того, ПБУ 8/2010 предусматривает возможность отнесения оценочных обязательств на стоимость активов. В частности, речь может идти о включении в первоначальную стоимость основного средства неизбежных затрат на восстановление окружающей среды после его вывода из эксплуатации. Подобные обязательства возникают в связи с добычей полезных ископаемых. При этом делается запись:

Дебет 08 Кредит 96

- оценочное обязательство включено в состав капитальных вложений.

Правда, ПБУ 6/01 не содержит прямой нормы в поддержку такого подхода. Поэтому пока он не получил широкого распространения. А вот в стоимость поисковых активов подобные затраты включают в обязательном порядке (п. 13 ПБУ 24/2011).

Оценочное обязательство признается в бухучете в размере, который определяет достоверную денежную оценку расходов, которые необходимо понести в связи с исполнением этого обязательства (п. 17 ПБУ 8/2010).

Пример. Организация продала партию изделий, на которые установила двухгодичный срок гарантийного обслуживания. Прошлый опыт компании свидетельствует о том, что в течение гарантийного периода у 15% проданных товаров будут обнаружены незначительные дефекты и у 10% - значительные. Расчеты показали, что для устранения незначительных дефектов товаров в проданной партии потребуется 3 000 000 руб., для устранения значительных - 6 000 000 руб. Величина оценочных обязательств составит:

3 000 000 руб. x 25% + 6 000 000 руб. x 20% = 1 050 000 руб.

Обоснованность оценки оценочного обязательства нужно подтвердить документально.

Внимание! Оценочное обязательство долгосрочного характера принимается к учету не в сумме его оценки, а по дисконтированной (то есть пониженной) стоимости. Величину созданного под такое обязательство резерва предстоящих расходов наращивают до этой оценки по мере приближения срока исполнения обязательства (п. 20 ПБУ 8/2010).

Как вести учет подобных операций, покажет пример.

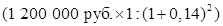

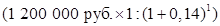

Пример. Величина оценочного обязательства АО "Актив", выявленная на начало отчетного года, оценена в сумме 1 200 000 руб. Отсрочка по исполнению этого обязательства - два года. Следовательно, в отчетности его нужно показывать по дисконтированной стоимости. Бухгалтер "Актива" обосновал применение ставки дисконтирования в размере 14%. Приведенная стоимость оценочного обязательства составляет: на начало отчетного года - 923 360 руб.  , на конец отчетного года (на начало года, следующего за отчетным) - 1 052 630 руб.

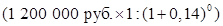

, на конец отчетного года (на начало года, следующего за отчетным) - 1 052 630 руб.  . На ожидаемую дату наступления обязательства, то есть на конец года, следующего за отчетным, приведенную стоимость нужно довести до первоначальной величины - 1 200 000 руб.

. На ожидаемую дату наступления обязательства, то есть на конец года, следующего за отчетным, приведенную стоимость нужно довести до первоначальной величины - 1 200 000 руб.  . Оценочное обязательство относится к благотворительной деятельности "Актива" (обещание о пожертвовании на восстановление храма опубликовано в прессе). Предположим, фактический объем финансирования этого строительства составит 1 100 000 руб. В этой ситуации бухгалтер "Актива" произведет записи:

. Оценочное обязательство относится к благотворительной деятельности "Актива" (обещание о пожертвовании на восстановление храма опубликовано в прессе). Предположим, фактический объем финансирования этого строительства составит 1 100 000 руб. В этой ситуации бухгалтер "Актива" произведет записи:

Дебет 91-2 Кредит 96, субсчет "Финансирование восстановления храма",

- 923 360 руб. - признано оценочное обязательство;

Дебет 91-2 Кредит 96, субсчет "Финансирование восстановления храма",

- 29 270 руб. (1 052 630 - 923 360) - доначислен резерв на оценочное обязательство за первый год;

Дебет 91-2 Кредит 96, субсчет "Финансирование восстановления храма",

- 29 270 руб. (1 200 000 - 923 360) - доначислен резерв на оценочное обязательство за второй год;

Дебет 76 Кредит 51

- 1 100 000 руб. - отражены фактически понесенные расходы на выполнение оценочного обязательства в третьем году;

Дебет 96, субсчет "Финансирование восстановления храма", Кредит 76

- 1 100 000 руб. - понесенные расходы списаны за счет резерва под оценочное обязательство;

Дебет 96, субсчет "Финансирование восстановления храма", Кредит 91-1

- 100 000 руб. (1 200 000 - 1 100 000) - списан излишне начисленный (неиспользованный) резерв.

По строке 1430 в годовой отчетности "Актива" будет представлено: по истечении первого года - 1053 тыс. руб. (1 052 630 руб.), по истечении второго года - прочерк, поскольку на эту отчетную дату данное оценочное обязательство уже не может классифицироваться как долгосрочное. За второй отчетный год "Актив" покажет резерв предстоящих расходов в размере 1 200 000 руб. (1200 тыс. руб.) в составе краткосрочных обязательств - по строке 1540 баланса.

Отметим, что в примере применено дисконтирование с шагом в один год. Компания может выбрать другой шаг, например в один месяц. Тогда приведенную стоимость придется наращивать ежемесячно. Приемлемый для вас порядок закрепите в учетной политике. По строке 1430 отражаются суммы оценочных обязательств (по дисконтированной стоимости), предполагаемый срок исполнения которых превышает 12 месяцев после отчетной даты.

Отметим, что резерв на оплату отпусков относится к краткосрочным оценочным обязательствам, поскольку отпуск должен предоставляться работникам ежегодно, соответственно, выплачиваются и отпускные. Это оценочное обязательство отражают по строке 1540 баланса.

Строка 1450 "Прочие обязательства"

По данной строке баланса указывают сумму средств, привлеченных фирмой на долгосрочной основе, не поименованных в строках, о которых шла речь выше. Срок их погашения должен превышать 12 месяцев, если только продолжительность операционного цикла не превышает 12 месяцев (п. 19 ПБУ 4/99). В составе прочих обязательств могут числиться кредиторская задолженность и обязательства, учитываемые на следующих бухгалтерских счетах:

- 60 "Расчеты с поставщиками и подрядчиками" - в части долгосрочных (со сроком погашения более 12 месяцев) обязательств фирмы по оплате полученных от поставщиков товаров (работ, услуг), включая обязательства по коммерческим кредитам;

- 62 "Расчеты с покупателями и заказчиками" - в части долгосрочной (со сроком погашения более 12 месяцев) задолженности фирмы перед покупателями и заказчиками по поставке продукции, товаров (выполнению работ, оказанию услуг), включая задолженность по коммерческим кредитам (без НДС согласно разъяснениям Минфина России в Письме от 9 января 2013 г. N 07-02-18/01);

- 68 "Расчеты по налогам и сборам" - в части долгосрочной задолженности фирмы по налогам и сборам при получении инвестиционного налогового кредита;

- 69 "Расчеты по социальному страхованию и обеспечению" - в части долгосрочной задолженности фирмы перед страховыми фондами (например, при реструктуризации задолженности по страховым взносам);

- 76 "Расчеты с разными дебиторами и кредиторами" - в части прочих долгосрочных обязательств и кредиторской задолженности.

Пример. Фирма-застройщик фиксирует размер обязательств перед инвесторами строительства на счете 86 "Целевое финансирование". Техническая документация характеризует создание объекта недвижимости как единый операционный цикл продолжительностью более 12 месяцев. Поэтому кредитовое сальдо по счету 86 нужно показать в балансе по строке 1550 - в составе прочих краткосрочных обязательств.

Внимание! Проценты по обязательствам долгосрочного характера, подлежащие уплате не позднее чем в ближайшие 12 месяцев после отчетной даты, отражаются в балансе в составе краткосрочных обязательств (Письмо Минфина России от 24 января 2011 г. N 07-02-18/01).

Строка 1400 "Итого по разделу IV"

По строке 1400 бухгалтерского баланса отражается общая величина долгосрочных обязательств фирмы. Это сумма строк:

- 1410 "Заемные средства";

- 1420 "Отложенные налоговые обязательства";

- 1430 "Оценочные обязательства";

- 1450 "Прочие обязательства".

Раздел V. Краткосрочные обязательства

Строка 1510 "Заемные средства"

При заполнении строки 1510 баланса используйте ПБУ 15/2008. Для учета краткосрочных кредитов банков и займов у небанковских организаций предусмотрен счет 66 "Расчеты по краткосрочным кредитам и займам". Кредиты и займы отражают в учете раздельно. Поэтому к счету 66 откройте субсчета:

- 66-1-1 "Расчеты по основной сумме краткосрочного кредита";

- 66-1-2 "Расчеты по процентам по кредиту";

- 66-2-1 "Расчеты по основной сумме краткосрочного займа";

- 66-2-2 "Расчеты по процентам по займу".

В балансе нужно указать не только сумму кредитов (займов), но и сумму процентов, которые по ним должна заплатить ваша фирма.

Задолженность по полученным займам и кредитам показывается с учетом причитающихся на конец отчетного периода к уплате процентов (п. 73 ПВБУ). Хотя формально проценты не являются заемными средствами, отражать их обособленно (по строке 1550 баланса) не следует. Поэтому по строке 1510 укажите кредитовое сальдо счета 66 по состоянию на отчетную дату.

Пример. АО "Актив" в октябре отчетного года взяло в банке "Коммерческий" кредит.

Сумма кредита - 500 000 руб. Срок кредита - 90 дней. Кредит предназначен для пополнения оборотных средств. Согласно договору проценты уплачиваются банку при погашении кредита по ставке 20% годовых.

Бухгалтер "Актива" сделал проводку:

Дебет 51 Кредит 66-1-1

- 500 000 руб. - получен кредит.

Сумму процентов, подлежащих уплате банку, рассчитывают так:

500 000 руб. x 20% : 365 дн. x 90 дн. = 24 657 руб.

На сумму процентов бухгалтер должен сделать проводку:

Дебет 91-2 Кредит 66-1-2

- 24 657 руб. - начислены проценты, подлежащие уплате по банковскому кредиту.

В балансе за отчетный год заемные средства и проценты на них нужно показать по строке 1510 - в сумме 525 тыс. руб. (500 000 + 24 657).

Кроме того, по строке 1510 баланса покажите задолженность по долгосрочным кредитам и займам, отраженную по кредиту счета 67, до погашения которой в соответствии с условиями договора осталось менее 12 месяцев. Об этом предупреждают специалисты финансового ведомства (Письмо Минфина России от 28 января 2010 г. N 07-02-18/01).

Внимание! Проценты по долгосрочным кредитам и займам, которые вы должны оплатить в ближайшие 12 месяцев, по строке 1510 баланса не отражаются (Письмо Минфина России от 24 января 2011 г. N 07-02-18/01).

Строка 1520 "Кредиторская задолженность"

По строке 1520 баланса отражают общую сумму кредиторской задолженности фирмы, не погашенной на отчетную дату, перед:

- поставщиками и подрядчиками;

- персоналом фирмы по оплате труда;

- государственными внебюджетными фондами;

- бюджетом по налогам и сборам;

- прочими кредиторами.

В нее включаются долги фирмы, подлежащие погашению в срок не более 12 месяцев после отчетной даты.

Поставщики и подрядчики

Задолженность перед поставщиками и подрядчиками формируется на счете 60 "Расчеты с поставщиками и подрядчиками". При формировании такой задолженности в балансе нужно указать кредитовое сальдо по этому счету на конец отчетного периода.