Общие и отличительные признаки понятий налог и сбор

| Общие признаки | Отличительные признаки |

| Обязательность уплаты налогов и сборов в соответствующие бюджеты или внебюджетные фонды | По значению. Основным источником пополнения бюджетов всех уровней являются налоговые платежи. |

| адресное поступление в бюджеты или фонды, за которыми они закреплены | По цели. Цель налогов — удовлетворение публичных потребностей государства или муниципальных образований; цель сборов — удовлетворение только определенных потребностей или затрат государственных (муниципальных) учреждений. |

| изъятие на основе законодательно закрепленной формы и порядка поступления | По периодичности. Уплата сбора носит разовый характер, и без определенной системы; налогам свойственна определенная периодичность |

| возможность принудительного способа изъятия | |

| Осуществление контроля единой системой налоговых органов |

При взимании налогов и сборов практически используются несколько методов,к которым относятся:

· метод начисления;

· метод удержания;

· кадастровый метод.

Метод начисления представляет собой действия со стороны налогоплательщика. Он должен представить в налоговые органы налоговую декларацию (расчеты по уплате налогов). На основе этого документа определяется сумма налогового платежа. Этот метод используется при взимании большинства налогов, например, налога на прибыль организации, транспортного налога организаций, НДС и других.

При методе удержаний предполагается уплата налогов у источника получения дохода. Он применяется при взимании, например: налога на доходы физических лиц, налога на прибыль организаций в части доходов в виде дивидендов по ценным бумагам. Согласно этому методу лицо, выплачивающее другому лицу доход, исключает из него сумму налога и перечисляет в бюджет.

Удержание налога у источника выплаты дохода имеет преимущества для пополнения бюджета, так как :

- налог уплачивается в момент выплаты дохода;

- уменьшается риск уклонения от уплаты налога;

- у источника дохода легче проконтролировать правильность исчисления суммы налога.

При кадастровом методе сумма налогового платежа определяется на основе данных кадастра. Кадастр - это реестр, устанавливающий перечень типичных объектов, классифицируемых по внешним признакам, и определяющий среднюю доходность объекта обложения. Налог взимается на основе внешних признаков предполагаемой доходности имущества. Например, единый налог на вмененный доход для определения видов деятельности.

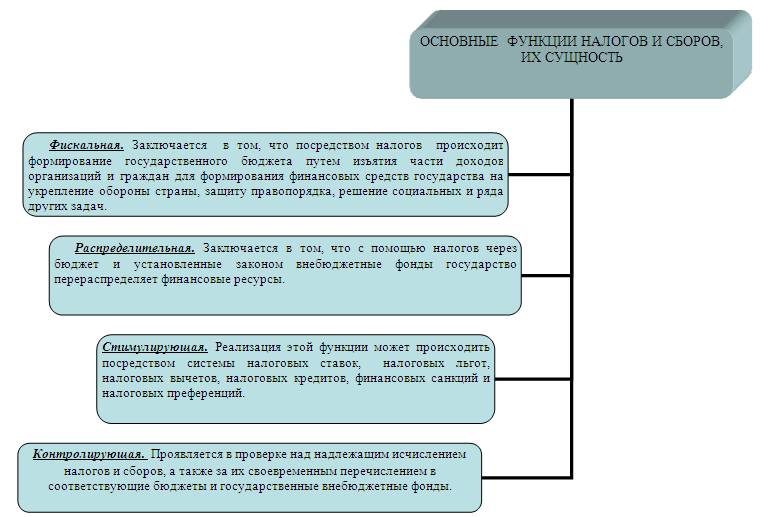

Система взаимной связи между государством в лице налоговых органов и налогоплательщиком определяется через экономическую сущность налогов и непосредственно через их функции. Функции налогов, как экономической категории, непосредственно связаны с действием налогового права.

Рассмотрим четыре основные функции налогов, отображенные на рисунке 3.

Рис. 3. Функции налогов

Тема № 2.Виды налогов, способы их классификации и элементы.

Выявлению видовой сущности налога способствует классификация, проведенная по систематизированным критериям. Множественность налогов, их различное назначение и построение делают необходимой классификацию налогов.

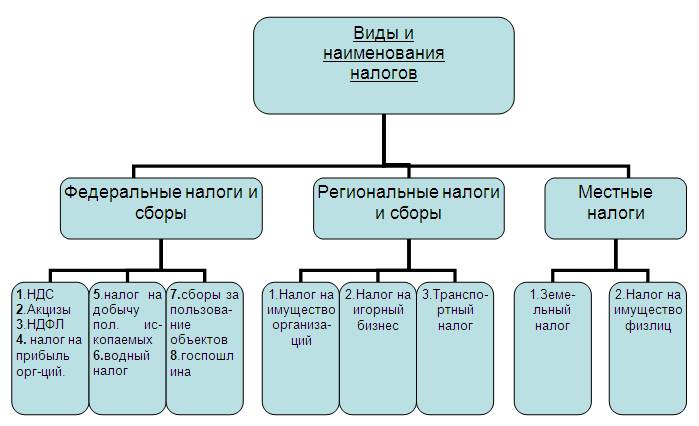

Условиями статьи 12 НК РФ предусмотрено деление налогов и сборов по видам на три группы:

· федеральные;

· региональные;

· местные.

Федеральные налоги установлены НК РФ и обязательны к уплате на всей территории страны. К федеральным налогам относятся - НДС, налог на доходы физических лиц, акцизы и другие налоги Перечень федеральных налогов и сборов приведен в статье 13 НК РФ.

Региональными являются налоги и сборы, установленные НК РФ и законами субъектов Российской Федерации, которые вводятся в действие законами субъектов федерации. Эти налоги обязательны к уплате на территории соответствующих субъектов. В эту группу налогов входят: налог на имущество организаций, налог на игорный бизнес, транспортный налог. Перечень региональных налогов и сборов приведен в статье 14 НК РФ.

К местным относятся налоги, установленные НК РФ и нормативными правовыми актами представительных органов местного самоуправления. Они вводятся в действие нормативными правовыми актами представительских органов местного самоуправления и обязательны к уплате на территории соответствующих муниципальных образований. Земельный налог, налог на имущество физических лиц – это местные налоги. Перечень местных налогов и сборов приведен в статье 15 НК РФ.

Такое распределение налогов по их видам и наименованиям схематично представлены на рисунке 4.

Рис. 4. Виды и наименования налогов

Подобное деление налогов по видам не зависит от бюджета или внебюджетного фонда, в который они перечисляются.

Кроме того, часто классифицируют налоги и сборы по следующим признакам: по форме взимания, по видам плательщика налога, по источнику уплаты, степени обложения, по направлению использования, по периодичности перечисления или взимания.

В зависимости от формы взиманияразличают налоги:

· прямые;

· косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика. В связи с этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством. Примером прямого налогообложения в российской налоговой системе могут служить такие налоги, как земельный налог, налог на доходы физических лиц, налог на прибыль организаций, налог на имущество физических лиц. В данном случае основанием для обложения служат владение и пользование доходами и имуществом.

Косвенные налоги взимаются в процессе движения доходов или оборота товаров, работ и услуг. Косвенными налогами облагается оборот или операции по реализации, в результате чего фактическим плательщиком налога, как правило, является потребитель. Эти налоги включаются в виде надбавки в цену товара, а также тарифа на работы или услуги и оплачиваются потребителем.

Можно классифицировать налоги по признаку - плательщик налога. В этом случае следует выделить три группы:

· налоги, плательщиками которых являются физические лица (налог на доходы физических лиц, налог на имущество физических лиц и др.);

· налоги, плательщиками которых являются организации (налог на имущество организаций, налог на прибыль организаций);

· налоги, плательщиками которых являются организации и физические лица(земельный налог, транспортный налог, государственная пошлина).

По источнику, за счет которого организации уплачивают налоги, различают следующие налоги:

· налоги, включаемые в стоимость продукции и оплачиваемые ее потребителями(НДС, акцизы);

· налоги, включаемые в себестоимость продукции (таможенная пошлина, земельный налог и др.);

· налоги, относимые на финансовые результаты и уплачиваемые за счет прибыли до уплаты налога на прибыль (налог на имущество организаций и др.);

· налоги, уплачиваемые из прибыли - налог на прибыль предприятий и организаций.

Три группы, выделяемыепо степени обложения:

· прогрессивные, когда тяжесть налогообложения возрастает с ростом размеров дохода или иного объекта обложения. К этой группе налогов относятся, например, транспортный налог;

· пропорциональные, когда тяжесть обложения не изменяется при изменении величины объекта (налог на добавленную стоимость, налог на прибыль организаций и др.);

· регрессивные, когда тяжесть обложения снижается с ростом дохода или иного объекта обложения (единый социальный налог).

· Законодательные акты по отдельным налогам и сборам отличаются относительно стабильной, традиционной структурой. В качестве составных частей ее выступают элементы правового механизма налога или сбора. Напоминаем, что условиями статьи 17 НК РФ определено, что налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога.

· Для некоторых видов налогов при их установлении в акте законодательства о налогах и сборах могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

· Элементы налога - это принципы построения и организации налогов. Система элементов правового механизма налога состоит из: обязательных, дополнительных; специфических.

· Обязательные элементы определяют фундаментальные, сущностные характеристики налога, которые формируют основное представление о содержании налогового механизма. Отсутствие какого-либо из этих элементов правового механизма налога не позволяет однозначно определить тип этого платежа, что приводит налоговый механизм к неопределенности.

К обязательным элементам правового механизма налога и сбора относятся:

а) плательщик налога или сбора;

б) объект налогообложения;

в) ставка налога или сбора

г) другие элементы.

Рассмотрим более подробно каждый из обязательных элементов налогов и сборов.

Налогоплательщики – это организации и физические лица, на которых в соответствии с НК РФ возложена обязанность уплачивать налоги и сборы.

В налоговом законодательстве под организацией понимаются юридические лица, образованные в соответствии с законодательством РФ, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории Российской Федерации.

Под физическими лицами понимаются граждане РФ, иностранные граждане и лица без гражданства. К этой категории налогоплательщиков относятся и предприниматели, осуществляющие свою деятельность без образования юридического лица.

Обязанность по исчислению и перечислению налогов в бюджет может быть возложена на налогового агента.Налоговые агенты - это лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий Государственный внебюджетный фонд. Налоговые агенты имеют те же права, что и налогоплательщики.

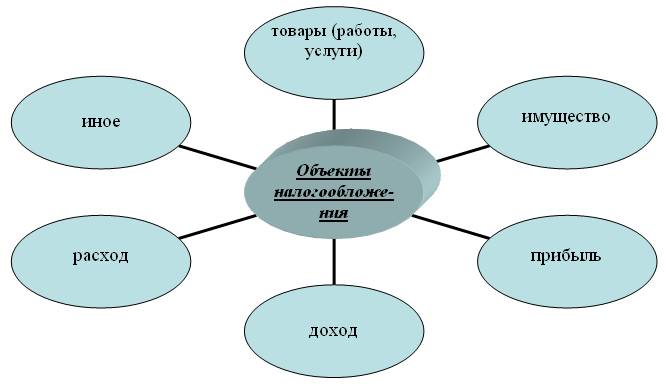

По условиям статьи 38 НК РФ объектами налогообложения являются:

· операции по реализации товаров (работ, услуг);

· имущество;

· прибыль;

· доход;

· стоимость реализованных товаров (выполненных работ, оказанных услуг);

· иной объект, имеющий стоимостную, количественную или физическую характеристики, с наличием которого у налогоплательщика законодательство о налогах и сборах связывает возникновение обязанности по уплате налога.

Каждый налог имеет самостоятельный и прямо названный в законе объект налогообложения. В этой же статье Налогового Кодекса РФ дается понятие различных видов объекта налогообложения.

Для исчисления суммы налога, подлежащей перечислению в бюджет, недостаточно определить ее объект, необходимо рассчитать налоговую базу. Она служит для количественного измерения объекта налога. Таким образом, налоговая база - это стоимостная, физическая или иная характеристика объекта налогообложения. Для ее получения необходимо выбрать единицу обложения - единицу измерения объекта налога. Для этих целей на практике используются денежные (рубли) и натуральные (лошадиная сила) единицы обложения. Исчисление налоговой базы может основываться на данных бухгалтерского учета, специальных налоговых учетных регистрах, справок о доходах и других документов.

Налоговая ставка – это величина налоговых начислений на единицу измерения налоговой базы. В НК РФ установлены процентные и твердые ставки. Процентные (адвалорные) ставки применяются в процентах к налоговой базе. Твердые (специфические) ставки устанавливаются в рублях (или других стоимостных единицах измерения) на единицу обложения. Процентные ставки, например, установлены по налогу на добавленную стоимость, по налогу на доходы с физических лиц, по налогу на имущество организаций. Твердые ставки установлены по транспортному налогу, по акцизам и другим налогам.

Налоговая база и порядок её установления по всем налогам определены в НК РФ, а налоговые ставки по региональным и местным налогам устанавливаются соответственно законом субъекта или нормативным актом муниципалитета.

Налоговый период– это календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база, и исчисляется сумма налога, подлежащая уплате. Налоговым периодом может быть квартал, месяц, год и другие временные рамки.

Срок уплаты налога - это период времени, когда налог вносится в бюджет или государственный внебюджетный фонд. Срок уплаты налога определяется календарной датой или истечением периода времени, исчисляемого годами, кварталами, месяцами, неделями и днями, а также указанием на событие, которое должно наступить или произойти, либо действие, которое должно быть совершено. Если налогоплательщик не уплатит налог в срок, то к нему применяются финансовые (пени) и налоговые (штрафные) санкции.

Рассматривая порядок исчисления налога, необходимо учесть, что, как правило, налогоплательщик самостоятельно исчисляет сумму налога, подлежащую уплате за налоговый период исходя из налоговой базы, налоговой ставки и налоговых льгот, установленных законодательными актами по налогам и сборам. Таким образом, в качестве основного порядка налоговое законодательство закрепило приоритет порядка «самообложения».

Обязанность по исчислению налога может быть возложена на налогового агента, который обязан исчислить сумму налога, подлежащую уплате за соответствующий налоговый период. Для этого агенту необходимо рассчитать налоговую базу и применить налоговую ставку.

В ряде случаев законом установлено, что налоговый орган должен исчислить сумму налога (земельный налог, налог на имущество физических лиц). Тогда налоговый орган за 30 дней до наступления срока уплаты налога должен известить налогоплательщика о размере налога, налоговой базы и сроке уплаты.

Порядок уплаты налога - это определенные приемы внесения суммы налога в соответствующий бюджет или во внебюджетный фонд. Порядок уплаты налога включает определение:

· направления платежа, то есть налоги могут быть направлены в соответствующие бюджеты или государственные внебюджетные фонды;

· средства уплаты налогов (как правило, налоги в России уплачиваются в рублях, но оплата может осуществляться и в иностранной валюте);

· механизма платежа (большинство налогов исчисляется, исходя из фактических данных за отчетный или налоговый периоды, а также могут вноситься авансовые взносы);

· субъекта налога (это может быть налогоплательщик или налоговый агент);

· форму уплаты налога или сбора (наличная, безналичная).

Дополнительные элементы правового механизма налога детализируют особенности конкретного платежа, создают завершенную и полную систему налогового механизма. Следует учитывать, что дополнительные элементы так же обязательны, как и основные. Правовой механизм налога возможен только как совокупность основных и дополнительных элементов, и отсутствие хотя бы одного из дополнительных элементов не позволит законодательно закрепить отдельный налог или сбор. Совокупность дополнительных элементов правового механизма налога можно распределить по двум подгруппам/направлениям:

1) дополнительные элементы правового механизма налога, детализирующие основные или связанные с ними (предмет, база, единица налогообложения — категории, прямо зависящие от объекта налогообложения);

2) дополнительные элементы правового механизма налога, имеющие самостоятельное значение (налоговые льготы, методы, сроки и способы уплаты налога; бюджет или фонд, куда поступают налоговые платежи).

Таким образом, к дополнительным элементам правового механизма налога относятся следующие элементы:

а) налоговые льготы;

б) предмет, база, единица налогообложения;

в) источник уплаты налога;

г) методы, сроки и способы уплаты налога;

д) особенности налогового режима;

е) бюджет или фонд поступления налога (сбора);

ж) особенности налоговой отчетности.

Наиболее важным в ряду дополнительных элементов правового механизма налога является элемент - налоговые льготы. Льготами по налогам и сборам признаются определенные преимущества, предоставляемые отдельным категориям налогоплательщиков.Налоговым кодексом РФ установлен правовой режим предоставления налоговых льгот, согласно которому льготы по налогам могут предоставляться в виде возможности:

а) не уплачивать налог или сбор;

б) уплачивать налог или сбор в размере меньшем, чем установленный общими нормами соответствующей главы части второй НК РФ.

Налоговые льготы могут устанавливаться только законодательством о налогах и сборах, поэтому нормы иных «неналоговых» законов, предоставляющие какие-либо налоговые преимущества отдельным субъектам, не имеют юридической силы и, следовательно, применению не подлежат.

В практике налогообложения возможно применение налоговых льгот в виде - изъятия, скидки, налоговые кредиты.

· Изъятия — это выведение из-под налогообложения отдельных объектов.

· Скидки — это льготы, направленные на сокращение налоговой базы.

Под налоговым кредитом понимают льготы, направленные на уменьшение налоговой ставки. Налоговый кредит можно подразделить на следующие виды:

· снижение ставки налога;

· отсрочка или рассрочка уплаты налога;

· возврат ранее уплаченного налога;

· зачет ранее уплаченного налога;

· замена уплаты налога натуральным исполнением.

По условиям пункта 2 статьи 56 НК РФ закреплено, что налоговые льготы являются правом, а не обязанностью налогоплательщика. Это означает, что в ряде случаев налогоплательщик вправе отказаться от использования налоговых льгот на законном основании, равно как и приостановить их использование на один или несколько налоговых периодов.

Одним из дополнительных элементов налога является источник налога - это доход, из которого субъект уплачивает налог.По некоторым видам налогов объект и источник налога могут совпадать, например – налог на прибыль.

Иначе обстоит дело со специфическими элементами. Специфические элементы – это отдельные детали, используемые при механизме исчисления, которые учитываются не только для отдельного налога, но и для отдельно взятого налогоплательщика.

В отдельных случаях специфика налога требует выделения в его механизме особенных элементов, характерных исключительно для данного налога. Например, ведение специальных кадастров по земельному налогу; специфических реестров стоимостных оценок БТИ по оценке квартир и домовладений для исчисления налога на имущество физических лиц; бандерольный способ уплаты и т.д. Подобные документы и составляют группу специфических элементов, которые могут быть задействованы в налоговом механизме.

Тема № 3. Объекты налогообложения и принципы определения доходов.

Объектом налогообложения могут быть - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Перечень объектов налогообложения показан в рисунке 5. Для каждого налога определяется самостоятельный объект налогообложения.

Рис.5. Перечень объектов налогообложения

Под имуществомпонимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ. В статье 8 ГК РФ предусмотрено, что основанием для возникновения гражданских прав и обязанностей могут быть:

· договора по сделкам, предусмотренным законом или не противоречащим ему;

· акты государственных органов и органов местного самоуправления, которые предусмотрены законом в качестве основания возникновения гражданских прав и обязанностей;

· судебные решения, установившего гражданские права и обязанности;

· другие документы.

Эти права, подлежащие государственной регистрации, возникают с момента регистрации соответствующих прав на него, если иное не установлено законом

Товаром для целей определения объекта налогообложения признается любое имущество, реализуемое либо предназначенное для реализации.

Работой для целей налогообложения признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц.

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности.

Доходы налогоплательщика (организаций и физических лиц) могут быть отнесены к доходам от двух источников:

· полученных в России;

· полученных за пределами РФ.

Доходы физических лиц и организаций, подлежащие налогообложению, определяются в соответствии с условиями глав "Налог на прибыль организаций", "Налог на доходы физических лиц" НК РФ.

К доходам также относятся:

· дивиденды, полученные акционером (участником) от организации при распределении прибыли, остающейся после налогообложения (в том числе в виде процентов по привилегированным акциям), по принадлежащим акционеру акциям (долям);

· проценты, полученные по любому заранее заявленному доходу, в том числе в виде дисконта, а также доходы, полученные по денежным вкладам и долговым обязательствам.

Существуют виды операций, которые не признаются реализацией товаров (работ, услуг). К таким операциям можно отнести следующие:

· операций, связанные с обращением российской или иностранной валюты, кроме целей нумизматики;

· передача основных средств некоторым организациям и в оговоренных случаях;

· передача жилых помещений физическим лицам в домах государственного или муниципального жилищного фонда при проведении приватизации;

· изъятие имущества путем конфискации, наследование имущества, а также обращение в собственность иных лиц бесхозяйных и брошенных вещей, бесхозяйных животных, находки, клада.

Более подробный перечень по операциям, не являющимися реализацией товаров, приводится в статье 39 НК РФ.

Важным фактором для определения доходов организаций и физических лиц являются принципы определения цены товара (работы, услуги). Обычно цена определяется условиями договора между сторонами и эта цена, как правило, соответствует рыночной. Налоговые органы в ходе проверки вправе проконтролировать правильность применения цен по сделкам в следующих случаях:

1) между взаимозависимыми лицами;

2) по товарообменным (бартерным) операциям;

3) при совершении внешнеторговых сделок;

4) при отклонении более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

При этом необходимо учесть, что рыночной ценой товара (работы, услуги) признается цена, сложившаяся при взаимодействии спроса и предложения на рынке идентичных или однородных товаров (работ, услуг) в сопоставимых экономических условиях.

В тех случаях, когда определяются рыночные цены товаров (работ или услуг) принимаются во внимание сделки между лицами, не являющимися взаимозависимыми. Сделки между взаимозависимыми лицами могут приниматься во внимание только в тех случаях, когда взаимозависимость этих лиц не повлияла на результаты таких сделок.

На практике встречаются случаи, когда в регионе отсутствуют идентичные (однородные) товары, что приводит к невозможности определения соответствующих цен ввиду отсутствия либо недоступности информационных источников для определения рыночной цены. В ходе проверки специалисты налоговой службы используют два метода определения рыночной цены товара (работ, услуг).

В подобных и других случаях используется метод цены последующей реализации. При этом методе рыночная цена товаров, работ или услуг, реализуемых продавцом, определяется как разность цены, по которой такие товары реализованы их покупателям с учетом последующей их реализации (перепродаже), и затрат, понесенных этим покупателем при перепродаже. Существует и другой способ определения цены товара (работ, услуг). Этот метод называется затратный. При использовании затратного метода рыночная цена товаров реализуемых продавцом, определяется как сумма произведенных затрат и обычной для данной сферы деятельности прибыли. При этом учитываются обычные в подобных случаях прямые и косвенные затраты на производство (приобретение) и (или) реализацию товаров, работ или услуг, обычные в подобных случаях затраты на транспортировку, хранение, страхование и иные подобные затраты.