Учёт доходов в виде штрафов, пеней или иных санкций за нарушение договорных обязательств

В целях налогового учета расходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств включаются в состав внереализационных расходов, уменьшающих налогооблагаемую прибыль на основании подп. 13 п. 1 ст. 265 НК РФ (в ред. от 29.05.02 № 57-ФЗ).

Согласно п. 3 ст. 250 НК РФ штрафы и пени за нарушение договорных обязательств, признанные должником или присужденные судом, признаются в составе внереализационных доходов. [5,94]

Согласно нормам гл. 25 НК РФ, штрафы и пени за нарушение договорных обязательств облагаются налогом на прибыль, если соблюдается любое из следующих условий:

- штрафы или пени присуждены организации судом;

-- организация имеет право на получение штрафов по условиям договора со своим контрагентом.

Нормами ст. 317 НК РФ предусмотрено, что при определении внереализационных доходов в виде штрафов, пеней или иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба налогоплательщики, определяющие доходы по методу начисления, отражают причитающиеся суммы в соответствии с условиями договора. Подчеркиваем, что при этом неважно, будет, ли ваша организация предъявлять претензии своему партнеру и заплатит ли последний сумму штрафа.

Исходя из этого увеличение налогооблагаемой прибыли на сумму полученных штрафов и пеней зависит от того, как составлен договор, а именно: определена ли конкретно сумма штрафных санкций за нарушение договорных обязательств или уплата штрафов условиями договора не предусмотрена.

Если договор не предусматривает начисление штрафных санкций, то у организации не возникает внереализационных доходов для целей налогообложения прибыли.

Согласно подп. 4 п. 4 ст. 271 НК РФ для внереализационных доходов в виде штрафов, пеней и (или) иных санкций за нарушение договорных обязательств датой получения дохода признается дата признания должником либо дата вступления в законную силу решения суда.Система налогового учета формируется организациями самостоятельно, исходя из принципа последовательности применения норм и правил налогового учета, т. е. применяется последовательно от одного налогового периода к другому.

Порядок ведения налогового учета устанавливается организацией в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета.

В качестве регистров налогового учета организации могут использовать как бухгалтерские регистры, так и аналитические регистры налогового учета, рекомендованные МНС России.

Сумма санкций, начисленная по каждому хозяйственному договору, отражается в Регистре учета расчетов по штрафным санкциям. Там же указываются реквизиты договора, дата начисления штрафных санкций, порядок начисления санкций и их сумма.

Сумма штрафов и пеней, которая уменьшает налогооблагаемый доход текущего периода, отражается в Расчете-регистре сумм начисленных штрафных санкций за отчетный период. Эта сумма переносится в Регистр учета внереализационных расходов текущего периода.

В случае если условиями договора не установлен размер штрафных санкций, у организации-получателя не возникает обязанности для начисления внереализационных доходов по этому виду доходов в момент выставления претензии партнеру.

Такая обязанность возникнет на дату документального подтверждения партнером своего согласия уплатить штрафные санкции.

Рекомендуем в качестве такого документального подтверждения оформить соглашение, протокол или письмо соответствующего содержания. Оформленный таким образом документ будет служить основанием для отражения признанных штрафных санкций в качестве внереализационных доходов в целях налогообложения прибыли.

Следовательно, в рассматриваемой ситуации необходимо добровольное признание контрагентом-должником своей обязанности уплатить штрафные санкции за нарушение договорных обязательств.

Учёт доходов в виде процентов, полученных полученных по договорам займа, кредита, банковского счёта, банковского вклада, а также по ценным бумагам и другим долговым обязательствам.

При формировании доходов в виде процентов, полученных по договорам займа, кредита, банковского счета, банковского вклада и других долговых обязательств, следует руководствоваться общими требованиями гражданского законодательства (статьи 809, 819 ГК РФ).

Под долговыми обязательствами понимаются кредиты, товарные и коммерческие кредиты, займы, банковские вклады, банковские счета или иные заимствования независимо от формы их оформления.

Порядок ведения налогового учета доходов (расходов) в виде процентов, полученных (уплаченных) по договорам займа, кредита, банковского счета, банковского вклада, а также процентов по ценным бумагам и другим долговым обязательствам определен в статье 328 НК РФ.

Проценты, уплачиваемые банком по договору банковского счета и за предоставление в пользование денежных средств, включаются налогоплательщиком в налоговую базу на основании выписки о движении денежных средств по банковскому счету налогоплательщика.

Статьей 328 НК РФ также подробно установлен порядок признания в налоговом учете доходов и расходов в связи с обращением государственных и муниципальных ценных бумаг. При этом основное внимание уделено особенностям признания в учете купонного дохода в различных ситуациях.

Таким образом, при учете доходов по операциям, связанным с предоставлением займов и кредитов, наиболее распространенными являются две ситуации:

§ получение доходов в виде процентов в течение срока действия договора займа или кредита;

§ получение доходов при досрочном погашении долгового обязательства. В данном случае следует иметь в виду, что НК РФ устанавливает единый порядок признания доходов – исходя из фактического срока использования заемных средств и размера процентов, установленных договором. При этом то обстоятельство, что условиями договора может быть предусмотрена другая схема расчетов при досрочном погашении займа или кредита (дисконт или премия) для целей налогообложения не учитывается.

Например, организацией предоставлен заем на сумму 100 тыс. руб. на 10 месяцев из расчета 24 процента годовых. Условиями договора займа предусмотрена ежемесячная уплата процентов, исчисленных из сумм остатка на конец предыдущего месяца. В течение первых пяти месяцев погашение производилось равными долями (по 10 тыс. руб.). Заем погашен досрочно – в срок уплаты задолженности за шестой месяц. Условиями договора предусмотрено, что при досрочном погашении суммы займа, проценты за пользование денежными средствами должны быть уплачены за весь срок (10 месяцев).

Общий размер процентов, фактически полученных организацией, составил ((100 + 10) ∙ 10: 2) ∙∙24% : 12 (мес.) = 11 тыс. руб. За шесть месяцев должно быть получено процентов на сумму (100 + 90 + 80 + 70 + 60 +50) ∙ 24% : 12 = 9 тыс. руб. В соответствии с процитированными требованиями НК РФ (пункт 4 статьи 328) разница в размере 2 тыс. руб. (11-9) не должна учитываться в составе доходов заимодателя и в составе расходов у заемщика.

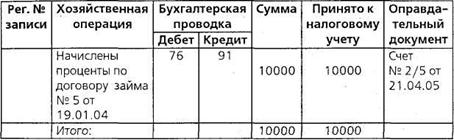

Форма бухгалтерской справки № 1/6/4-НПР о доходах в виде процентов по договору займа