Как считать материальную выгоду по беспроцентному займу

Сумма материальной выгоды по беспроцентным займам и НДФЛ с нее исчисляется на последнее число каждого месяца пользования займом.

Формула такая:

Пример. Расчет НДФЛ с материальной выгоды от экономии на процентах по беспроцентному займу, выданному в рублях

20 января 2017 г. организация предоставила своему работнику - налоговому резиденту РФ беспроцентный заем в сумме 150 000 руб. сроком на 4 месяца. 22 мая 2017 г. работник возвратил заем. Ставка рефинансирования (ключевая ставка) в период пользования займом составляла:

- на 31.01.2017 и 28.02.2017 - 10%;

- на 31.03.2017 и 30.04.2017 - 9,75%;

- на 31.05.2017 - 9,25%.

Материальная выгода от экономии на процентах по займу составит:

- на 31.01 - 301,52 руб. (150 000 руб. x (2/3 x 10%) / 365 дн. x 11 дн.). НДФЛ с суммы материальной выгоды - 106 руб. (301,52 руб. x 35%);

- на 28.02 - 767,51 руб. (150 000 руб. x (2/3 x 10%) / 365 дн. x 28 дн.). НДФЛ с суммы материальной выгоды - 269 руб. (767,51 руб. x 35%);

- на 31.03 - 828,08 руб. (150 000 руб. x (2/3 x 9,75%) / 365 дн. x 31 дн.). НДФЛ с суммы материальной выгоды - 290 руб. (828,08 руб. x 35%);

- на 30.04 - 801,37 руб. (150 000 руб. x (2/3 x 9,75%) / 365 дн. x 30 дн.). НДФЛ с суммы материальной выгоды - 280 руб. (801,37 руб. x 35%);

- на 31.05 - 557,53 руб. (150 000 руб. x (2/3 x 9,25%) / 365 дн. x 22 дн.). НДФЛ с суммы материальной выгоды - 195 руб. (557,53 руб. x 35%).

Когда и как удерживать и перечислять НДФЛ с материальной выгоды

Исчисленную сумму НДФЛ:

- если в текущем году вы выплачиваете заемщику денежные доходы - надо удержать при любой ближайшей выплате денег заемщику. Налог нужно перечислить в бюджет не позднее дня, следующего за днем, когда выплачены деньги.

Сумма матвыгоды в справке 2-НДФЛ указывается по коду дохода 2610. В поле "признак" справки 2-НДФЛ надо указать "1". Эту справку надо представить в свою ИФНС не позднее 1 апреля года, следующего за годом получения заемщиком матвыгоды (п. 2 ст. 230 НК РФ);

- если в текущем году вы не выплачиваете заемщику денежные доходы - налог в бюджет перечислять не надо. Справку 2-НДФЛ, в которой указаны сумма матвыгоды и неудержанного НДФЛ, надо представить и в свою ИФНС, и заемщику не позднее 1 марта года, следующего за годом получения заемщиком матвыгоды (п. 5 ст. 226 НК РФ, Письмо Минфина от 27.06.2016 N 03-04-06/37295). В этой справке в поле "признак" надо указать "2".

Страховыми взносами матвыгода не облагается (п. 1 ст. 420 НК РФ, Письмо Минтруда от 17.02.2014 N 17-4/В-54).

КАК РАССЧИТАТЬ ЕНВД?

Для расчета ЕНВД надо определить за каждый месяц квартала четыре показателя: базовую доходность, физический показатель по вмененному виду деятельности, коэффициенты К1 и К2.

Исчислять и уплачивать ЕНВД надо по итогам каждого квартала по каждой ИФНС, в которой вы состоите на учете в качестве плательщика ЕНВД. В каждую такую ИФНС надо представлять и декларацию по ЕНВД. Если у вас есть обособленные подразделения (ОП), по которым вы не подавали отдельных заявлений о постановке на учет, отдельно рассчитывать по ним налог и представлять декларации не надо.

Расчет суммы ЕНВД производится в разд. 2 декларации по ЕНВД. В разд. 2 указываются данные об одном облагаемом ЕНВД виде деятельности, ведущемся на территории с одним кодом ОКТМО (п. 5.1 Порядка заполнения декларации по ЕНВД). То есть отдельные разд. 2 надо заполнить:

- если вы ведете несколько видов деятельности на территории с одним ОКТМО - по каждому виду деятельности;

- если вы ведете один вид деятельности на территориях с разными ОКТМО - по каждому коду ОКТМО.

Узнать код ОКТМО можно с помощью сервиса "Узнай ОКТМО", размещенного на сайте ФНС (https://www.nalog.ru/rn77/service/oktmo/) (Информация ФНС).

1. Для заполнения каждого разд. 2 декларации определите четыре показателя:

- величину базовой доходности;

- значение коэффициента-дефлятора (К1);

- значение корректирующего коэффициента (К2);

- значение физического показателя за каждый месяц квартала. Если в каком-то месяце значение физического показателя изменилось, то это изменение учитывается с начала месяца.

Пример. Определение значения физического показателя

При оказании автотранспортных услуг по перевозке грузов физическим показателем является количество используемых для этой деятельности автотранспортных средств. В июле компания использовала для перевозки грузов четыре автомобиля, 28 августа один из них был продан, а 23 сентября приобретено два новых автомобиля.

Значение физического показателя:

- за июль - 4;

- за август - 3 (4 - 1);

- за сентябрь - 5 (3 + 2).

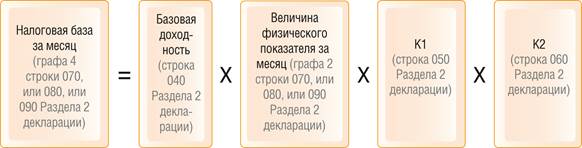

2. Рассчитайте налоговую базу за каждый месяц квартала по каждому разд. 2 декларации.

Обратите внимание: величина налоговой базы округляется до полных рублей (п. 2.1 Порядка заполнения декларации по ЕНВД).

Ситуация 1. Ваша организация признавалась плательщиком ЕНВД в течение всего квартала (не перешла на ЕНВД и не была снята с учета в качестве плательщика ЕНВД в текущем квартале).

В этом случае налоговая база за месяц рассчитывается по формуле

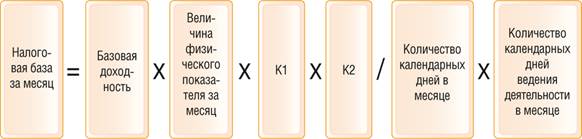

Налоговая база за месяц, в котором ваша организация перешла на ЕНВД или была снята с учета в качестве плательщика ЕНВД, определяется по формуле

Налоговая база за остальные месяцы квартала определяется в обычном порядке.

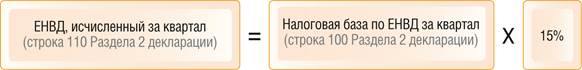

3. Исчислите ЕНВД за квартал

5. Определите сумму, принимаемую в уменьшение исчисленного ЕНВД. В нее включаются:

- страховые взносы, уплаченные в течение квартала, за который рассчитывается ЕНВД, за работников, занятых во всех видах вмененной деятельности;

- пособия по временной нетрудоспособности, выплаченные за счет работодателя за первые три дня болезни работников, занятых во всех видах вмененной деятельности.

Общая сумма пособий и взносов отражается в строке 020 разд. 3 декларации. Она округляется до полных рублей.

Обратите внимание: в расчет берутся только платежи, уплаченные в течение квартала, за который рассчитывается сумма ЕНВД. Например, взносы за сентябрь, уплаченные в октябре, не учитываются при расчете налога за III квартал, но учитываются при расчете налога за IV квартал.

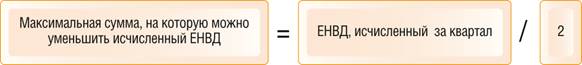

6. Определите максимальную сумму, на которую вы можете уменьшить исчисленный ЕНВД, по формуле

7. Определите сумму, на которую вы можете уменьшить исчисленный ЕНВД. Это наименьшая из двух сумм:

- или сумма пособий и взносов, принимаемых в уменьшение суммы ЕНВД;

- или максимальная сумма, на которую можно уменьшить сумму ЕНВД.

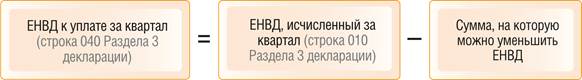

8. Рассчитайте сумму ЕНВД к уплате за квартал по формуле:

Пример. Расчет суммы ЕНВД к уплате и заполнение декларации по ЕНВД

ООО "Афина" 14 июля 2017 г. встало на учет в качестве плательщика ЕНВД по виду деятельности - оказание автотранспортных услуг по перевозке грузов. Физический показатель - количество автомобилей, занятых в перевозке. В июле и августе таких автомобилей 12, а 27 сентября в эксплуатацию введено еще два автомобиля.

Базовая доходность для автомобильных перевозок грузов - 6 000 руб. Коэффициент К1 на 2017 г. - 1,798 (Приказ Минэкономразвития от 03.11.2016 N 698), коэффициент К2 для организации равен 1.

В течение III квартала уплачены страховые взносы и пособия по больничным, выплачиваемые за счет работодателя, в общей сумме 45 000 руб.

Значение физического показателя:

- за июль и август - 12 автомобилей;

- за сентябрь - 14 автомобилей (12 авт. + 2 авт.).

Налоговая база по ЕНВД составит:

- за июль - 75 168 руб. (6 000 руб. x 12 авт. x 1,798 x 1 / 31 дн. x 18 дн.);

- за август - 129 456 руб. (6 000 руб. x 12 авт. x 1,798 x 1);

- за сентябрь - 151 032 руб. (6 000 руб. x 14 авт. x 1,798 x 1).

Налоговая база по ЕНВД за III квартал составит 355 656 руб. (75 168 руб. + 129 456 руб. + 151 032 руб.). Исчисленная сумма ЕНВД - 53 348 руб. (355 656 руб. x 15%).

Сумма, на которую можно уменьшить ЕНВД за III квартал 2017 г., составит 26 674 руб. (53 348 руб. / 2 < 45 000 руб.).

Сумма ЕНВД к уплате за III квартал 2017 г. составит 26 674 руб. (53 348 руб. - 26 674 руб.).

Декларацию по ЕНВД за III квартал организация заполнила так.

ЧТО ТАКОЕ УСН?

УСН - это упрощенная система налогообложения, т.е. специальный налоговый режим, который может добровольно применять организация, соблюдающая ряд условий. Перейти на УСН можно:

- или с момента создания (госрегистрации) организации;

- или с начала любого календарного года.

УСН освобождает организацию от трех налогов, предусмотренных ОСН (общей системой налогообложения) (п. 2 ст. 346.11 НК РФ).

Вместо этих трех налогов нужно уплачивать один - налог при УСН, объектом по которому могут быть (п. 1 ст. 346.14 НК РФ):

- или "доходы";

- или "доходы минус расходы".

Объект организация выбирает сама. Причем впоследствии его можно сменить. Исключение - организации, являющиеся участниками договора простого товарищества или доверительного управления имуществом, которые могут применять только объект "доходы минус расходы" (п. п. 2, 3 ст. 346.14 НК РФ).

Как правило, объект "доходы минус расходы" выгоден организациям, у которых одновременно:

- большая часть расходов относится к перечисленным в п. 1 ст. 346.16 НК РФ;

- нет проблем с документальным подтверждением расходов.

Если же эти условия не соблюдаются, то, скорее всего, выгоднее будет объект "доходы".

В течение года упрощенцы уплачивают авансовые платежи по налогу при УСН (ст. 346.19, п. 7 ст. 346.21 НК РФ).

Расчеты авансовых платежей подавать в ИФНС не надо.

Налог по итогам года уплачивается не позднее 31 марта следующего года (п. 7 ст. 346.21 НК РФ). В этот же срок в ИФНС надо подать налоговую декларацию (пп. 1 п. 1 ст. 346.23 НК РФ).

Для целей налогообложения доходы и расходы при УСН определяются кассовым методом (ст. 346.17 НК РФ). Налоговый учет ведется в Книге учета доходов и расходов по утвержденной Минфином форме (ст. 346.24 НК РФ).

УСН не освобождает организацию:

- от ведения бухгалтерского учета и представления в ИФНС и органы статистики бухгалтерской отчетности;

- соблюдения порядка ведения кассовых операций (надо вести кассовую книгу, соблюдать лимит остатка наличных в кассе) и правил расчетов наличными.

По некоторым видам деятельности упрощенцы вместо налога при УСН могут уплачивать ЕНВД.