Методы начисления амортизации

Метод начисления амортизации - способ расчета суммы амортизации, организация выбирает самостоятельно.

Для целей налога на прибыль применяются два метода начисления амортизации (п. 1 ст. 259 НК РФ):

- линейный (здания, сооружения, передаточные устройства могут амортизироваться только этим методом);

- нелинейный.

В бухгалтерском учете используются четыре способа начисления амортизации (п. 18 ПБУ 6/01, п. 53 Методических указаний N 91н):

- линейный;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Срок полезного использования основного средства может быть изменен только вследствие реконструкции или модернизации (абз. 6 п. 20 ПБУ 6/01, п. 60 Методических указаний).

5.1 Линейный способ, при котором годовая сумма амортизационных отчислений определяется по формуле:

САгод = ПС / N,

где САгод - годовая сумма амортизационных отчислений;

ПС - первоначальная стоимость основного средства;

N - количество лет, в течение которых организация планирует использовать этот объект.

В случае переоценки стоимости основного средства величина амортизационных отчислений за год определяется по аналогичной формуле, но вместо первоначальной стоимости берется восстановительная (текущая) стоимость;

5.2 Способ уменьшаемого остатка. В этом случае годовая сумма амортизационных отчислений равна:

САгод = ОС x НА,

где САгод - годовая сумма амортизационных отчислений;

ОС - остаточная стоимость основного средства на начало года;

НА - годовая норма амортизации, которая, в свою очередь, рассчитывается следующим образом:

НА = (100% / N) x К,

где N - количество лет, в течение которых организация планирует использовать этот объект;

К - коэффициент ускорения.

Размер этого коэффициента организация устанавливает и закрепляет в учетной политике самостоятельно, но не выше его максимального значения, которое равно 3.

Исключением из общего правила являются субъекты малого предпринимательства. Они применяют коэффициент, равный 2.

5.3 Способ списания стоимости по сумме чисел лет срока полезного использования, при котором годовая сумма амортизационных отчислений равна:

САгод = ПС x (СуммNост / СуммN),

где САгод - годовая сумма амортизационных отчислений;

ПС - первоначальная стоимость основного средства;

СуммNост - сумма чисел лет, которые остаются до конца срока использования объекта;

СуммN - сумма чисел лет, в течение которых организация планирует использовать данный объект ОС.

Если организация провела переоценку этого основного средства, то сумма годовых амортизационных отчислений определяется по аналогичной формуле, но вместо первоначальной стоимости используется восстановительная (текущая) стоимость;

5.4 Способ списания стоимости пропорционально объему продукции (работ). При этом способе начисление годовых амортизационных отчислений производится по формуле:

САгод = Vотч x ПС / Vсрок,

где САгод - годовая сумма амортизационных отчислений;

Vотч - объем продукции (работ) с использованием данного ОС в отчетном периоде;

ПС - первоначальная стоимость основного средства;

Vсрок - предполагаемый объем продукции (работ) с использованием этого основного средства за весь срок использования объекта.

6. КАК НАЧИСЛИТЬ ЗАРПЛАТУ В БУХГАЛТЕРСКОМ УЧЕТЕ?

Заработная плата - это все суммы, которые выплачиваются работнику за труд. Она складывается:

- из оклада (тарифной ставки, сдельной расценки);

- компенсационных выплат. Например, надбавки за разъездную работу, за работу во вредных условиях, в районах Крайнего Севера;

- стимулирующих выплат - премий, доплат, поощрительных выплат.

Зарплату работника за отработанный месяц считайте так.

1. На дату выплаты зарплаты за первую половину месяца (аванса) сделайте проводку:

| Проводка | Операция |

| Д 70 - К 51 (50) | Выплачен аванс |

2. На последнее число месяца рассчитайте сумму зарплаты работника за весь месяц:

- при повременной оплате труда - на основании табеля учета рабочего времени (форма N Т-12 или N Т-13);

- при сдельной оплате труда - на основании первичных документов (нарядов, ведомостей, актов о приемке работ, путевых листов и т.п.).

Рассчитанную зарплату начислите проводкой:

| Проводка | Операция |

| Д 20 (08, 23, 26, 44) - К 70 | Начислена зарплата за месяц |

Выбор счета, по дебету которого начисляется зарплата, зависит от того, где заняты работники. В частности, зарплата начисляется:

- по дебету счета 20 "Основное производство" - работникам, занятым в основном производстве;

- по дебету счета 26 "Общехозяйственные расходы" - административно-управленческому персоналу;

- по дебету счета 44 "Расходы на продажу" - работникам, занятым сбытом продукции или ее продвижением на рынке.

Начисление зарплаты по различным счетам необходимо для того, чтобы при составлении отчетности правильно сформировать данные о себестоимости продаж, коммерческих и управленческих расходах.

3. Исчислите НДФЛ, подлежащий удержанию. Удержанный налог отразите проводкой:

| Проводка | Операция |

| Д 70 - К 68 | Удержан НДФЛ с зарплаты |

4. Определите сумму других удержаний с зарплаты работника, если они есть. Отражение этих сумм в бухучете зависит от ситуации, в которой производится удержание.

5. Рассчитайте сумму зарплаты к выплате по формуле:

Выплата работнику зарплаты отражается в бухучете так:

| Проводка | Операция |

| Д 70 - К 51 (50) | Выплачена зарплата |

6. Начислите страховые взносы на всю сумму зарплаты (включая НДФЛ и другие удержания).

7. Учтите начисленную зарплату в расходах на оплату труда.

КАК РАССЧИТАТЬ ОТПУСКНЫЕ?

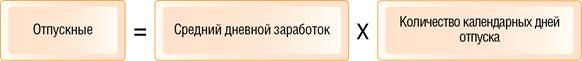

Отпускные рассчитываются по формуле (п. 9 Положения о среднем заработке):

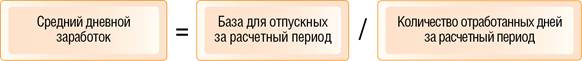

Средний дневной заработок для отпускных рассчитывается так:

Расчетный период для отпускных - это 12 месяцев, предшествующих месяцу начала отпуска. Например, если работник уходит в отпуск в июне, то расчетный период - 12 месяцев с 1 июня прошлого года по 31 мая текущего (п. 4 Положения о среднем заработке). Если все это время приходится на декретный отпуск или отпуск по уходу за ребенком, то расчетный период надо заменить.

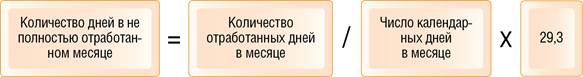

Количество отработанных дней считаем так (ст. 139 ТК РФ, п. 10 Положения о среднем заработке):

- если месяц расчетного периода отработан полностью, то он признается равным 29,3 дня ((365 дней - 14 праздничных дней) / 12 мес.);

- если в месяце есть неотработанные дни, то количество дней в нем рассчитывается по формуле:

Отработанными днями считаются все календарные дни (рабочие, выходные, праздничные), когда работник числился в вашей компании. Не считаются отработанными дни, когда работник:

- был в отпуске (любом - ежегодном, дополнительном, за свой счет, по уходу за ребенком, по беременности и родам);

- был на больничном или в командировке;

- по другим причинам был освобожден от работы с сохранением среднего заработка (например, ему предоставлялись дополнительные выходные дни по уходу за ребенком-инвалидом).

В базу для расчета отпускных включаются зарплата и другие выплаты, начисленные работнику за отработанные дни. Не включаются в базу (п. п. 2, 3, 5 Положения о среднем заработке):

- выплаты, начисленные за неотработанные дни (отпускные, пособия, оплата дней командировки);

- выплаты, непосредственно не связанные с трудовой деятельностью работника (материальная помощь, оплата питания, проезда, обучения).

В особом порядке учитываются премии и повышение зарплаты.

Пример. Расчет отпускных (в расчетном периоде есть не полностью отработанные месяцы)

Веселову Е.Д. предоставляется очередной оплачиваемый отпуск продолжительностью 28 дней с 18 апреля 2017 г. Расчетный период - с 1 апреля 2016 г. по 31 марта 2017 г.

С 8 июня по 6 июля 2016 г. Веселов был в отпуске, все остальное время расчетного периода он работал. За этот период ему начислены:

- зарплата и ежемесячные премии в общей сумме 450 000 руб.;

- отпускные в сумме 34 000 руб.

В расчетном периоде Веселов полностью отработал 10 месяцев: апрель, май, август - декабрь 2016 г., а также январь - март 2017 г. Каждый из этих месяцев признается равным 29,3 дня.

В оставшихся 2 месяцах отработаны:

- в июне - 8 дней (с 1 по 7 июня, а также 12 июня - праздничный день, который не включается в дни отпуска). Для расчета отпускных количество дней в июне принимается равным 7,81 (8 дн. / 30 дн. x 29,3 дн.);

- в июле - 25 дней (с 7 по 31 июля). Для расчета отпускных количество дней в июле принимается равным 23,63 (25 дн. / 31 дн. x 29,3 дн.).

Общее количество отработанных дней в расчетном периоде - 324,44 (10 мес. x 29,3 дн. + 7,81 дн. + 23,63 дн.).

База для расчета отпускных - 450 000 руб., так как отпускные в нее не включаются.

Средний дневной заработок - 1 387,01 руб. (450 000 руб. / 324,44 дн.).

Сумма отпускных - 38 836,28 руб. (1 387,01 руб. x 28 дн.).