Методики анализа финансовой устойчивости предприятия

Методики анализа финансовой устойчивости предприятия заключаются в следующем:

1) Анализ имущественного состояния.

Оценка имущественного состояния сводится к определению стоимости имущества предприятия, его структуры, источников формирования.

Задачами оценки имущественного состояния являются:

ü выявление «больных» статей баланса;

ü определение характера процессов, протекавших на предприятии в отчетном периоде.

«Больная» статья - это элемент имущества или пассивов, стоимость которого не соответствует потребностям предприятия. Сюда можно отнести, например, нулевое или близкое к нему значение стоимости элемента имущества, который должен обязательно присутствовать в балансе, так как этого требует характер деятельности предприятия. Или наоборот, необычно высокий уровень стоимости этого элемента. В процессе решения этой задачи анализируется стоимость на начало года, на конец исследуемого периода, изменение стоимости всего имущества, основных разделов баланса и каждой его статьи в отдельности.

Следующим этапом анализа является оценка структуры имущества.

Определяется удельный вес внеоборотных (раздел I) и оборотных (раздел II) активов и их динамика. Эта структура зависит от многих факторов, в частности: отраслевой принадлежности, технологии, номенклатуры выпускаемой продукции, интенсивности хозяйственной деятельности. Рост удельного веса внеоборотных активов может свидетельствовать об осуществлении предприятием инвестиционных проектов, в результате которых запас денежных средств (относящихся к оборотным активам) снижается, а стоимость внеоборотных активов растет за счет нового строительства и приобретения оборудования [3. С. 23]. Снижение удельного веса внеоборотных активов может быть следствием их продажи. При этом обычно снижается и их стоимость.

Дальнейшим этапом анализа является исследование структуры оборотных активов и ее динамики.

Если предприятие не приобретало и не продавало основных фондов в течение отчетного периода, то их стоимость в балансе должна незначительно снижаться (например, до 10% в год) в связи с начислением амортизации.

Нематериальные активы – неденежные активы, не имеющие физической формы. В некоторых балансах нематериальные активы отсутствуют.

По нематериальным активам также начисляется износ, поэтому их стоимость, отражаемая в балансе, постепенно снижается.

Наличие незавершенного строительства обычно свидетельствует о ведущихся на предприятии инвестиционных проектах. Однако незавершенное строительство может рассматриваться и как дополнительная нагрузка на финансовую систему предприятия в связи с тем, что необходимо изыскивать средства на его продолжение и ввод в эксплуатацию.

Стабильность стоимости незавершенного строительства в течение отчетного периода должна расцениваться как негативная тенденция: вложили средства в стройку и заморозили их. Позитивной является любая динамика стоимости незавершенного строительства. Рост стоимости является признаком продолжения инвестиционного проекта. Если стоимость снизилась, значит

а) часть объектов завершена в строительстве и перешла в состав основных фондов или

б) часть объектов незавершенного строительства продана и перестала быть финансовой нагрузкой на предприятие.

Наличие долгосрочных финансовых вложений также является признаком инвестиционной активности предприятия. Однако необходимо иметь в виду, что это активы повышенного риска. К финансовым вложениям относят ценные бумаги: долговые - векселя, облигации и долевые - акции. Кроме того, к долгосрочным финансовым вложениям относят вклады в уставные (складочные) капиталы организаций, дебиторскую задолженность, которая была получена по уступке права требования, и вклады по договору простого товарищества, а также банковские депозиты.

В процессе анализа оборотных активов оценивают удельный вес (и динамику) следующих групп:

ü запасы;

ü средства в расчетах;

ü краткосрочные финансовые вложения;

ü денежные средства;

ü прочие оборотные активы.

Структура зависит от многих факторов: отраслевой принадлежности; интенсивности производственно-хозяйственной деятельности; финансового состояния; стратегии управления оборотными активами и др.

Средства в расчетах представлены дебиторской задолженностью. Таковой же, по сути, является и «товары отгруженные». При анализе этот актив целесообразно учитывать не в запасах, а в средствах в расчетах.

Следует уделять повышенное внимание росту дебиторской задолженности, особенно задолженности покупателей и заказчиков. Многие предприятия, находящиеся в тяжелом финансовом состоянии, имеют высокий удельный вес этого вида активов. Это - средства, находящиеся вне предприятия. Следовательно, это актив повышенного риска.

Высокий удельный вес денежных средств расценивается обычно как признак хорошего финансового состояния предприятия. Однако если запас этих средств на расчетном счете или в кассе стабильно высок, это также может свидетельствовать о неэффективном использовании этих средств.

Наличие краткосрочных финансовых вложений и их рост обычно свидетельствуют о хорошем финансовом состоянии предприятия.

Следующим этапом анализа является оценка источников формирования (финансирования) имущества. Этими источниками являются пассивы предприятия. В балансе они делятся на следующие группы:

ü капитал и резервы;

ü долгосрочные обязательства;

ü краткосрочные обязательства [10. С. 21].

При анализе определяют удельный вес (и его динамику) этих групп. Считается позитивным, если высок удельный вес собственных источников (капитала и резервов) и он растет. Рост капитала и резервов может происходить под воздействием переоценки основных фондов.

Некоторые статьи пассива, которые отражаются в разделе «Краткосрочные обязательства», по своей экономической сущности не относятся к текущим обязательствам предприятия. В процессе проведения анализа их рекомендуется прибавлять к собственным средствам.

К таким статьям относятся:

ü «Доходы будущих периодов» (стр. 640);

ü «Резервы предстоящих расходов» (стр. 650).

К доходам будущих периодов, в частности, относятся арендная плата, полученная авансом за несколько месяцев вперед; стоимость безвозмездно полученного имущества; разница между суммой, которую следует взыскать с виновных лиц за недостачу, и балансовой суммой пропавших ценностей и т.п.

К резервам предстоящих расходов относят суммы, которые организация зарезервировала, чтобы покрыть будущие затраты, например, предстоящую оплату отпусков работникам; выплату ежегодного вознаграждения по итогам работы за год; ремонт основных средств; гарантийный ремонт и гарантийное обслуживание и т.п.

Собственные источники на момент проведения анализа будем определять:

ПIII’ = ПIII + стр. 640, 650 (1.1.)

где ПIII’ -собственные источники (собственные средства) предприятия,

ПIII - итог раздела «Капитал и резервы» бухгалтерского баланса,

640, 650 -данные строк 640 и 650 бухгалтерского баланса

В этом случае заемные источники финансирования определяются соответственно как:

ПIV + ПV - стр. 640, 650 (1.2.)

где ПIV, ПV - итоги разделов соответственно «Долгосрочные обязательства» и «Краткосрочные обязательства» бухгалтерского баланса.

Анализ состава и структуры пассивов предприятия проводится на основе данных аналитической таблицы (глава 2 таблица 2.2.).

При проведении анализа источников финансирования имущества и финансовой устойчивости предприятия большое значение уделяется изменению величины собственных оборотных средств.

Величина собственных оборотных средств определяется как разность между собственными средствами и величиной внеоборотных активов предприятия:

СОС = ПIII'-АI (1.3.)

Расчет этого важнейшего индикатора финансовой устойчивости предприятия основан на «золотом» правиле финансирования активов, согласно которому внеоборотные активы должны финансироваться за счет собственных средств, а оборотные - за счет краткосрочных заемных средств. Для повышения финансовой устойчивости предприятия, снижения риска потери платежеспособности, часть оборотных активов (10%) должна финансироваться за счет собственных средств. Эта часть собственных средств, которая может использоваться для финансирования оборотных активов, называется собственными оборотными средствами предприятия (собственным оборотным капиталом).

Если долгосрочные заемные средства участвуют в формировании активов, то они должны использоваться для финансирования капитального строительства, покупки основных средств, долгосрочных финансовых вложений. Поэтому более точной является следующая модель расчета этого показателя:

СОС = ПIII '-АI + ПIV (1.4.)

Показатель величины собственных оборотных средств является важнейшим индикатором финансовой устойчивости и отражает структуру пассивов и активов на момент проведения анализа.

Вторая задача анализа имущественного состояния заключается в определении характера процессов, протекавших на предприятии в отчетном периоде. Целью исследования является выявление процессов, ухудшающих финансово-экономическое состояние предприятия и представляющих опасность для его контрагентов.

Исследуется изменение стоимости групп статей и разделов баланса. По величине и знаку этих изменений диагностируют характер процессов. При этом руководствуются следующими положениями:

1. начисление износа внеоборотных увеличивает стоимость раздела «Оборотные активы» и снижает стоимость «Внеоборотных активов»;

2. формирование положительной чистой прибыли увеличивает стоимость разделов «Капитал и резервы» и «Оборотные активы». Формирование чистого убытка снижает стоимость этих разделов;

3. привлечение кредитов и займов увеличивает стоимость разделов «Оборотные активы» и «Краткосрочные обязательства» («Долгосрочные обязательства»). Погашение кредитов и займов уменьшает стоимость этих разделов;

4. приобретение внеоборотных активов увеличивает стоимость раздела «Внеоборотные активы» и снижает стоимость «Оборотных активов». Продажа элементов внеоборотных активов вносит в эти разделы обратные изменения;

5. начисление отдельных видов задолженности, связанной е текущей деятельностью предприятия (перед поставщиками и подрядчиками, по оплате труда, социальному страхованию и т.п.), увеличивает стоимость разделов «Оборотные активы» и «Краткосрочные обязательства». Погашение этой задолженности снижает стоимость этих разделов.

2) Анализ ликвидности и платежеспособности.

Одним из важнейших критериев оценки финансового состояния организации является ее платежеспособность. В теории и практике финансового анализа принято выделять долгосрочную и текущую платежеспособность. Под долгосрочной платежеспособностью понимается способность организации рассчитываться по своим обязательствам в долгосрочной перспективе. Способность организации рассчитываться по своим краткосрочным обязательствам принято называть текущей платежеспособностью.

На текущую платежеспособность организации непосредственное влияние оказывает ликвидность ее оборотных активов. Оценка состава и качества оборонных активов с точки зрения их ликвидности получила название анализа ликвидности баланса. С это целью все активы и обязательства организации разбиваются на группы активы - по степени их ликвидности, т.е. по возможности обращения в денежные средства, а пассивы - по срокам их погашения.

Под ликвидностью активов следует понимать временную величину, необходимую для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный актив обратился в деньги, тем выше его ликвидность.

К наиболее ликвидным активам (группа А1) относятся сами денежные средства предприятия и краткосрочные финансовые вложения в ценные бумаги. Следом за ними идут быстрореализуемые активы (А2) - депозиты и дебиторская задолженность. Более длительного времени требует реализация готовой продукции, запасов сырья, материалов и полуфабрикатов, которые относятся к медленно реализуемым активам (А3). Наконец, группу труднореализуемых активов (А4) образуют земля, здания, оборудование, продажа которых требует значительного времени, а поэтому осуществляется крайне редко.

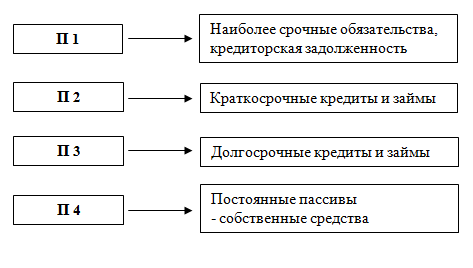

Пассивы баланса по степени срочности их погашения можно подразделить следующим образом: наиболее срочные обязательства (кредиторская задолженность) (П1); краткосрочные пассивы (краткосрочные кредиты и займы) (П2); долгосрочные кредиты и займы (П3); постоянные пассивы (собственные средства, за исключением арендных обязательств и задолженности перед учредителями) (П4) (рис. 1.2.).

Рис. 1.2. Классификация пассивов предприятия

Сопоставление разных групп активов и пассивов, разбитых таким образом позволяет дать оценку ликвидности баланса. Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

А1 > П1, то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;

А2 > П2, то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;

А3 > П3, то медленно реализуемые активы равны долгосрочным пассивам или перекрывают их;

А4 < П4, то постоянные пассивы равны труднореализуемым активам или перекрывают их.

Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса (т.е. А1 + А2 + А3] > [П1 + П2 + П3]), то четвертая группа пассивов обязательно перекроет или будет равна четвертой группе активов (т.е. А4 < П4). Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.

Проводимый по изложенной схеме анализ ликвидности является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

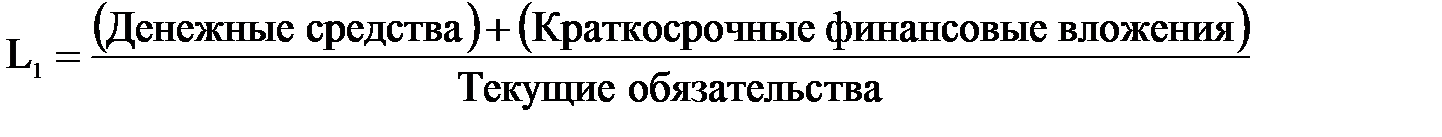

1. Коэффициент абсолютной ликвидности:

Данный коэффициент показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовым вложениям.

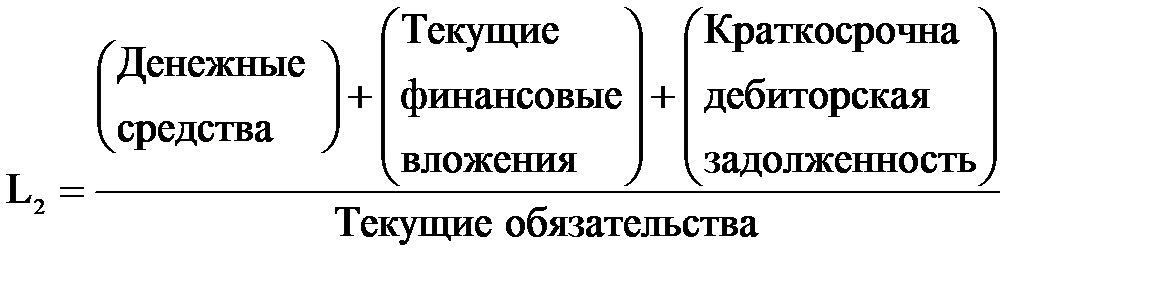

2. Коэффициент «критической оценки»:

Данный коэффициент показывает, какая часть краткосрочных обязательств организации может быть немедленно погашена за счет денежных средств, средств в краткосрочных ценных бумагах, а также поступлений по расчетам.

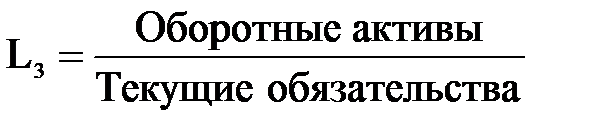

3. Коэффициент текущей ликвидности:

Данный коэффициент показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства.

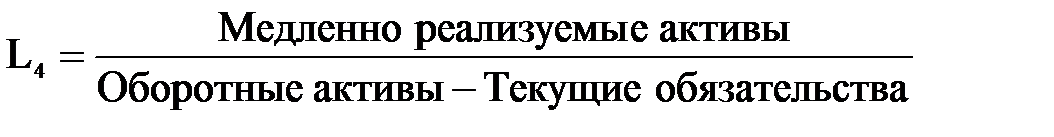

4. Коэффициент маневренности функционирующего капитала:

Данный коэффициент показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности.

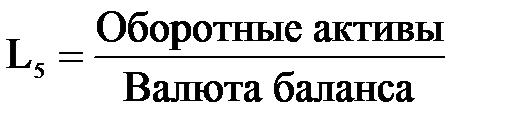

5. Доля оборотных средств в активах:

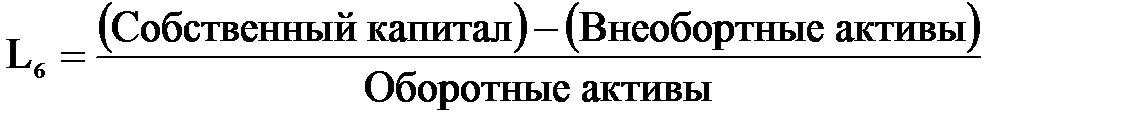

6. Коэффициент обеспеченности собственными средствами:

Данный коэффициент характеризует наличие собственных оборотных средств у организации, необходимых для ее текущей деятельности.

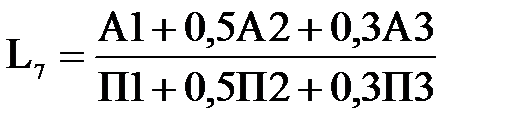

Для комплексной оценки платежеспособности предприятия в целом следует использовать общий показатель платежеспособности, вычисляемый по формуле:

С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности. Данный показатель применяется также при выборе наиболее надежного партнера из множества потенциальных партнеров на основе отчетности.

3). Анализ финансовой независимости. Рассчитываются следующие коэффициенты.

Анализ показателей финансовой устойчивости представлен в (таблице 3.8.)

Коэффициент капитализации = Заемный капитал / Собственный капитал = (590 + 690) / 490.

Коэффициент обеспеченности собственными источниками финансирования = (Собственный капитал – Внеоборотные активы) / Оборотные активы = (490 – 190) / 290.

Коэффициент автономии = Собственный капитал / Валюту баланса = 490 / 700

Коэффициент финансирования = Собственный капитал / Заемный капитал = 490 / (590 + 690).

Коэффициент финансовой устойчивости = (Собственный капитал + Долгосрочные обязательства) / Валюта баланса = (490 + 590) / 700.

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов (общая величина запасов – Зп), который определяется в виде разницы величины источников средств и величины запасов.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств (СОС):

СОС = Капитал и резервы - Внеоборотные активы

2. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал (КФ):

КФ = [Капитал и резервы + Долгосрочные пассивы]- Внеоборотные активы

3. Общая величина основных источников формирования запасов (Собственные и долгосрочные заемные источники + Краткосрочные кредиты и займы - Внеоборотные активы):

ВИ = [Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы] - Внеоборотные активы

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

±ФС = СОС - Зп

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

±ФТ = КФ - Зп

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

±ФО = ВИ - Зп

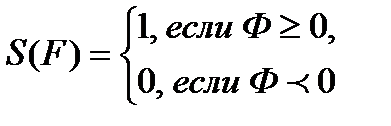

С помощью этих показателей мы можем определить трехкомпонентный показатель типа финансовой ситуации (таблица 1.3.):

Таблица 1.3.

Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации | |||

| Абсолютная независимость | Нормальная независимость | Неустойчивое состояние | Кризисное состояние | |

| ± ФС = СОС - Зп | ФС ≥ 0 | ФС< 0 | ФС< 0 | ФС< 0 |

| ± ФТ = КФ - Зп | ФТ ≥ 0 | ФТ ≥ 0 | ФТ< 0 | ФТ< 0 |

| ± ФО= ВИ-Зп | ФО> 0 | ФО> 0 | ФО> 0 | ФО< 0 |

Возможно выделение 4 типов финансовых ситуаций:

1. Абсолютная независимость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям:

± ФС ≥ 0; ± Фт ≥ 0; ± ФО ≥ 0; т.е. трехкомпонентный показатель типа ситуации: (Ф) = {1, 1, 1};

2. Нормальная независимость финансового состояния, которая гарантирует платежеспособность:

± ФС< 0; ± ФТ ≥ 0; ± ФО ≥ 0; т.е. S (Ф) = {0, 1, 1};

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия путем пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

± ФС< 0; ± ФТ< 0; + ФО ≥ 0; т.е. S (Ф) = {0, 0, 1}

4. Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго- и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности, т.е. S (Ф) = {0, 0, 0}.