Вертикальный анализ бухгалтерского баланса за 2010 год

В целом за два года прослеживается следующая тенденция:

· активы уменьшились на 8,60%, в основном из-за уменьшения внеоборотных активов на 8,62%;

· объем оборотных активов практически не изменился;

· также практически не изменился капитал организации;

· наблюдается уменьшение краткосрочной кредиторской задолженности на 24,72%.

Таким образом, практически по всем основным статьям баланса происходит незначительное уменьшение показателей, за исключением таких статей как: дебиторская задолженность (до года) и кредиторская задолженность, где, напротив, наблюдается увеличение.

3. Анализ и оценка имущественного положения предприятия.

3.1. Стоимость чистых активов предприятия – это стоимость имущества предприятия, свободного от обязательств.

Величина чистых активов как характеристика остаточной стоимости имущества, доступная собственникам предприятия к распределению, зависит от многих факторов:

ЧА = [ВА + ОА – (НДС + ЗУ + САП)] – [ЦФ + ДП + (КП – ДБП – ФП)], (5)

где ВА – внеоборотные активы (итог первого раздела актива баланса);

ОА – оборотные активы (итог второго раздела актива баланса);

НДС – налог на добавленную стоимость по приобретённым ценностям;

ЗУ – задолженность учредителей по взносам в уставный капитал;

САП – собственные акции, выкупленные у акционеров;

ЦФ – целевые финансирование и поступления;

ДП – долгосрочные пассивы;

КП – краткосрочные пассивы;

ДБП – доходы будущих периодов;

ФП – фонды потребления.

Согласно Гражданскому кодексу РФ для акционерных обществ данный показатель должен рассчитываться ежегодно, а его значение, при определённых условиях может оказывать влияние на величину и структуру источников средств и выплату дивидендов.

В соответствии с Федеральным законом «Об акционерных обществах» от 26 декабря 1995 г. № 208-ФЗ стоимость чистых активов должна быть не менее величины уставного капитала. Если по окончании второго и каждого последующего года деятельности предприятия, стоимость чистых активов оказывается меньше уставного капитала, оно обязано уменьшить величину уставного капитала до величины чистых активов. Если величина чистых активов оказалась меньше минимальной величины уставного капитала (для открытого акционерного общества – 1000 МРОТ, для закрытого акционерного общества – 100 МРОТ), то акционерное общество должно быть ликвидировано.

ЧА2008 = [5771909021,46 + 12565983,65] – [2005329906,77 – 1211271,16] = = 3773905442,91

ЧА2009 = [5584355844,19 + 16304129,96] – [1828207977,60 – 1271584,11] = = 3773723580,66

ЧА2010 = [5286985655,32 – 895,36] – [1514542614,40 – 1186778,02] = = 3773629818,94

Δ1 = ЧА2009 – ЧА2008 = - 181862,25

Δ2 = ЧА2010 – ЧА2009 = - 93761,72

Снижение чистых активов – отрицательная тенденция.

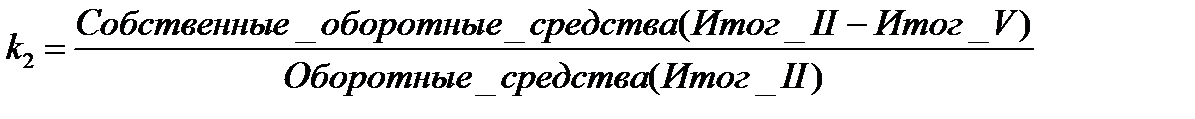

3.2. Соотношение внеоборотных и оборотных активов.

, (6)

, (6)

где ВА – внеоборотные активы;

ОА – оборотные активы.

k12008 = 5771909021,46 : 12565983,65 = 459,33

k12009 = 5584355844,19 : 16304129,96 = 342,51

k12010 = 5274642003,32 : 12343652,00 = 427,32

Δ1 = k12009 – k12008 = - 116,82

Δ1 = k12010 – k12009 = 84,81

Экономический смысл этого показателя заключается в том, сколько рублей, вложенных в долгосрочные активы, приходится на один рубль, вложенный в оборотные средства.

В 2008 году на 1 рубль, вложенный в оборотные активы приходилось 459,33 рубля, в 2009 году – 342,51 рубля, в 2010 – 427,32 рубля.

За период с 2008 года по 2009 произошло снижение коэффициента 116,82, ресурсоемкость предприятия снизилась – положительная тенденция, за период с 2009 года по 2010 коэффициент, напротив, возрос на 84,81, что оцениватся отрицательно, т.к. стал выше производственный риск, поскольку вложения в долгосрочные активы должны окупаться за счет будущих поступлений.

4. Оценка ликвидности и платёжеспособности предприятия.

Ликвидность и платежеспособность могут оцениваться с помощью ряда абсолютных и относительных показателей.

4.1. Величина собственных оборотных средств.

Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств (СОС). Этот показатель характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия (т.е. активов, имеющих оборачиваемость менее одного года). В настоящее время наибольшее распространение имеет следующий алгоритм расчёта показателя СОС:

СОС = ОA – КО, (7)

где ОА – оборотные активы;

КО– краткосрочные пассивы (обязательства).

СОС2008 = 12565983,65 – 2011780833,36 = - 1999214849,71

СОС2009 = 16304129,96 – 1828207977,60 = - 1811903847,64

СОС2010 = 12343652,00 – 1514542614,40 = - 1502198962,40

В течении 2008-2010 годов наблюдается нехватка оборотных средств для расчетов по краткосрочным обязательствам. Но в тоже время наблюдается положительный прирост в 2009 и 2010 годах собственных оборотных средств, что оценивается положительно, т.к. означает, что предприятие стало более маневренным и финансово устойчивым с позиции краткосрочной перспективы.

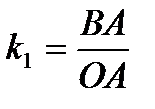

4.2. Коэффициент текущей ликвидности

Данный коэффициент показывает, способен ли заёмщик в принципе рассчитаться по своим долговым обязательствам и даёт общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств):

, (8)

, (8)

k12008 = 12565983,65 : [2011780833,36 – 1211271,16] = 0,006

k12098 = 16304129,96 : [1828207977,60 – 1271584,11] = 0,009

k12010 = 12343652,00 : [1514542614,40 – 1186778.02] = 0,008

Данный показатель оценивается следующим образом: 1,0 и более — отлично, от 0,75 до 1,0 — хорошо, от 0,5 до 0,75 —удовлетворительно, менее 0,5 — неудовлетворительно.

Таким образом, предприятие является некредитоспособным, т.к. показатель ниже 0,5.

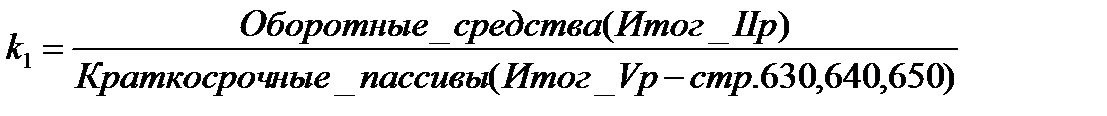

4.3. Коэффициент обеспеченности собственными средствами.

Характеризует общую обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и погашения срочных обязательств. Коэффициент обеспеченности собственными средствами должен быть не менее 10% (0,1).

, (9)

, (9)

k22008 = - 1999214849,71 : 2011780833,36 = - 0,99

k22009 = - 1811903847,64 : 1828207977,60 = - 0,99

k22010 = - 1502198962,40 : 1514542614,40 = - 0,99

Коэффициент обеспеченности на протяжении с 2008 по 2010 годы равен - 0,99, что недопустимо, текущие активы не покрывают текущие обязательства.

Структура баланса предприятия считается неудовлетворительной, а организация – неплатёжеспособной, т.к. ни один из вышеперечисленных коэффициентов (k1 или k2) не соответствует установленным требованиям. Тогда следует рассчитать коэффициент восстановления платежеспособности.

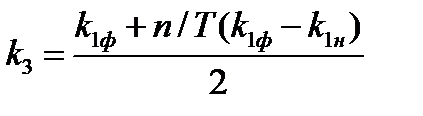

4.4. Коэффициент восстановления платёжеспособности.

Этот коэффициент характеризует у предприятия наличие реальной возможности восстановить либо утратить свою платежеспособность в течение определённого периода и рассчитывается по следующей формуле:

, (10)

, (10)

где k1ф – фактический коэффициент текущей ликвидности;

k1н – коэффициент текущей ликвидности на начало периода;

n – установленный период восстановления платёжеспособности (6 или 3 месяца);

Т – длительность отчётного периода в месяцах.

k32010 = [0,008 + 6/12(0,008 - 0,009)] : 2 = 0,004

Таким образом, можно сделать вывод, что у предприятия нет реальной возможности в ближайшие 6 месяцев восстановить свою платёжеспособность, т.к. значение коэффициента восстановления платежеспособности ниже 1. Причина того, что предприятия является некредитоспособным, вытекает из того, что оно является структурным подразделением филиала ОАО «РЖД», а также является некоммерческой организацией.

5. Анализ и оценка финансовой устойчивости предприятия.

Одна из важнейших характеристик финансового состояния предприятия – стабильность его деятельности с позиции долгосрочной перспективы. Поэтому возникает проблема оценки способности предприятия отвечать по своим долгосрочным финансовым обязательствам – в этом суть финансовой устойчивости предприятия. В основе соответствующей методики оценки - расчёт показателей, характеризующих структуру капитала (долгосрочных источников) и возможности поддерживать данную структуру.

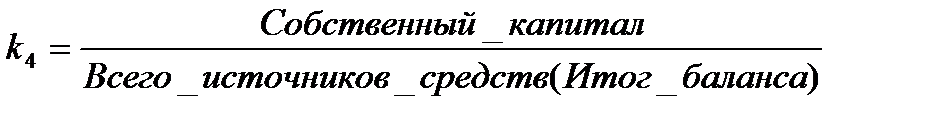

5.1. Коэффициент концентрации собственного капитала.

Этот коэффициент характеризует долю собственности владельцев предприятия в общей сумме средств, авансированных в его деятельность:

, (11)

, (11)

k42008 = 3772694171,75 : 5784475005,11 = 0,65

k42008 = 3772451996,55 : 5600659974,15 = 0,67

k42008 = 3772443040,92 : 5286985655,32 = 0,71

Происходит повышение финансовой устойчивости, стабильности и независимости от внешних кредиторов. Нормативным считается значение коэффициента 0,5 и выше. Полученные значения коэффициента выше норматива – положительная тенденция.

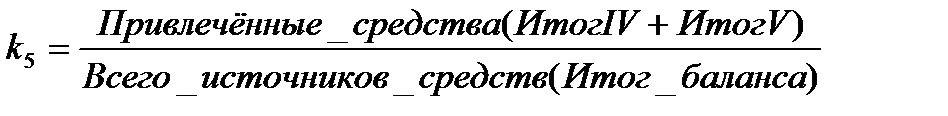

5.2. Коэффициент концентрации привлечённых средств.

Этот коэффициент указывает, какая доля привлечённого капитала (краткосрочные и долгосрочные обязательства) в общей сумме средств, вложенных в предприятие:

, (12)

, (12)

k52008 = 2011780833,36 : 5784475005,11 = 0,35

k52009 = 1828207977,60 : 5600659974,15 = 0,33

k52010 = 1514542614,40 : 5286985655,32 = 0,29

Доля привлеченного капитала в общей сумме средств, вложенных в предприятие уменьшается. Нормативная величина этого коэффициента меньше или равна 0,4. Полученные значения коэффициента ниже норматива – положительная тенденция.

5.3. Коэффициент финансовой зависимости.

Этот коэффициент является обратным к коэффициенту концентрации собственного капитала.

k62008 = 1 : k42008 = 1 : 0,65= 1,54

k62009 = 1 : k42009 = 1 : 0,67= 1,49

k62010 = 1 : k42010 = 1 : 0,71= 1,41

Снижение данного показателя означает уменьшение доли заемных средств в финансировании предприятия.

На каждые 1,41 рубля в 2010 году, вложенных в активы предприятия, 0,41рубля – заемные средства.

В соответствии с обеспеченностью запасов собственными и заемными источниками формирования различают следующие типы финансовой устойчивости:

а) Абсолютно устойчивое финансовое состояние организации характеризуется полным обеспечением запасов собственными оборотными средствами. Оно определяется неравенством:

ВА + З < СК, (13)

где ВА – внеоборотные активы;

З – запасы с НДС;

СК – собственный капитал.

5274642003,32 + 12047332,32 + 895,36 < 3772443040,92

5286690231,00 < 3772443040,92

б) Нормально устойчивое финансовое состояние характеризуется обеспечением запасов собственными оборотными средствами и долгосрочными заемными средствами и долгосрочными заемными источниками, которое соответствует неравенству:

СК – ВА + З < СК + ДО, (14)

где ДО – долгосрочные обязательства.

3772443040,92 – 5274642003,32 + 12047332,32 + 895,36 < 3772443040,92

- 1490150734,72 < 3772443040,92

в) Неустойчивое финансовое состояние характеризуется обеспечением запасов за счет собственных оборотных средств, долгосрочных заемных источников и краткосрочных кредитов и займов, т.е. за счет всех основных источников формирования запасов, соответствующих неравенству:

СК + ДО – ВА + З = СК + ДО + КЗК, (15)

3772443040,92 – 5274642003,32 + 12047332,32 + 895,36 ≠ 3772443040,92

- 1490150734,72 ≠ 3772443040,92

г) Кризисное финансовое состояние – запасы не обеспечиваются источниками их формирования; организация находится на грани банкротства. Такое состояние соответствует неравенству:

ВА + З > СК + ДО + КЗК, (16)

5274642003,32 + 12047332,32 + 895,36 < 3772443040,92

5286690231,00 < 3772443040,92

Таким образом, после проведенных расчетов можно сказать, что организация обладает абсолютной финансовой устойчивостью.

Рекомендации по анализу финансово-хозяйственной деятельности Тверской дистанции электроснабжения Московского отделения Октябрьской железной дороги – филиала открытого акционерного общества «Российские железные дороги»

Таким образом, в результате исследования финансово-бухгалтерской отчетности можно сделать заключение, что в рыночных условиях основой стабильного положения предприятия служит его финансовая устойчивость, отражающая такое состояние финансовых ресурсов, при котором предприятие, маневрируя денежными средствами, способно путем эффективного их использования обеспечить бесперебойный процесс производства и реализации продукции, а также затраты по его расширению и обновлению.

Используемые методы исследования позволили сделать вывод, что Тверская дистанция электроснабжения за анализируемый период имела абсолютное устойчивое состояние. Однако коэффициентный анализ финансового состояния предприятия свидетельствует о том, что в течение шести месяцев предприятие не имеет возможности сохранить ликвидность баланса; у организации недостаточно готовых средств платежа, т.к. в составе ликвидных средств преобладают запасы, которые являются медленно реализуемыми активами. Доля денежных средств несущественна в общей структуре активов, краткосрочные финансовые вложения отсутствуют. Это объясняется тем, что Тверская дистанция электроснабжения не является коммерческой организацией.

У организации имеются долги перед персоналом, которые в 2 раза возросли с 2008 года по 2010 год, соответственно организации следует улучшать свою платежеспособность.

Большая часть активов, представленная в производственных запасах, с одной стороны говорит о расширении масштабов деятельности предприятия, о стремлении защитить денежные средства от обесценивания под воздействием инфляции, но с другой стороны может свидетельствовать о неэффективном управлении запасами, вследствие чего значительная часть капитала замораживается на длительное время в запасах, замедляется его оборачиваемость.

Свыше 70% активов предприятия сформированы за счет собственного капитала. Терская дистанция электроснабжения не обладает возможностями для проведения независимой финансовой политики. В финансировании предприятия участвуют кредиторы.

У предприятия существует значительная доля краткосрочных обязательств, а именно кредиторская задолженность перед поставщиками, подрядчиками и персоналом, которая с 2008 года увеличилась практически в 2 раза. Следовательно, предприятию следует повышать свою платежеспособность для выплат по обязательствам.

В организации не идет процесс наращивания собственного капитала. Основной удельный вес в источниках формирования активов занимает собственный капитал, выраженный в основных средствах организации.

Также для улучшения финансового состояния Тверской дистанции электроснабжения нужно проводить эффективную работу по возврату долгов, с которой организация успешно справляется, так как значительно сократилась доля дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев.

Таким образом, организации следует

· увеличить ликвидность средств;

· улучшить платежеспособность, для выплат по обязательствам;

· эффективно использовать производственные запасы;

· проводить эффективную работу по возврату долгов.