Анализ собственного и заемного капитала

Собственный капитал предприятия выполняет пять важных функций:

* рабочая функция или функция непрерывности;

* функция ответственности;

* функция возмещения убытков;

* функция участия в прибылях;

* функция управления организацией.

(Условно) постоянный собственный капитал в отличие от заемного предоставляется в распоряжение организации без каких-либо временных ограничений и обеспечивает, таким образом, непрерывность ее хозяйственной деятельности (функция непрерывности). В связи с неограниченным сроком предоставления капитал может направляться на долгосрочное финансирование хозяйственной деятельности организации, в чем и проявляется его рабочая функция, позволяющая организации реагировать на появившиеся возможности осуществления рискованных инвестиций, для которых невозможно получить заемный капитал.

Функция ответственности капитала состоит в том, что общество отвечает по долгам всем своим имуществом, в то время как учредители несут ответственность только в пределах собственной доли в уставном капитале. Именно поэтому величина уставного капитал отражается в балансе по обособленной статье.

Функция возмещения убытка капитала тесно связана с функцией ответственности Собственный капитал организации играет роль буфера, смягчающего воздействие убытков, образовавшихся вследствие превышения расходов отчетного периода над доходами. Убытки можно компенсировать использованием средств резервных фондов или сокращением уставного капитала.

Поскольку функция возмещения убытков и функция ответственности служат преимущественно защите интересов кредиторов организации, поскольку существует ряд положений нормативных актов, описывающих реализацию этих функций. Если величина накопленных убытков превышает собственный капитал организации, то выполняются признаки формального превышения обязательств над активами. Необходимо отличать правовое превышение обязательств над активами, которое служит началом процедуры банкротства организации от формального. Правовые основания для начала процедуры банкротства возникают тогда, когда такое превышение имеет место в ликвидационном балансе. Если организация исчерпала возможности использовать резервные фонды и даже уставный капитал, то это является началом к открытию процедуры ее банкротства[1].

Чем больше величина балансового капитала, тем большая сумма убытков может быть ею покрыта и больше времени получает руководство организации для принятия надлежащих мер по ликвидации убытков в будущем.

Функция возмещения убытка может привести к ущемлению прав учредителей. Этот риск сглаживается правом на участие в прибылях организации (функция участия в прибылях) и функцией управления организацией. Функция участия в прибылях дает акционеру или учредителю общества право получения части прибыли соразмерно своей доле в уставном капитале. Функция управления АО жестко ограничена общим собранием акционеров, то есть отдельный акционер может принимать участие в принятии решений лишь косвенно путем назначения и отзыва членов наблюдательного совета и использования принадлежащего ему права одобрения по важнейшим решениям. Учредители ООО, напротив, в обычной ситуации располагают почти неограниченными полномочиями в принятии решений в интересах общества.

Хотя собственный капитал, бесспорно, емкое понятие, его структура достаточно проста и логична. Собственный капитал состоит из: уставного (складочного) капитала, добавочного капитала; резервного капитала и нераспределенной прибыли. К собственному капиталу относится и временно законсервированная прибыль отчетного года, отражаемая как доходы будущих периодов[2].

Собственный капитал должен быть рассмотрен в трех принципиальных аспектах: учетном, финансовом и правовом.

Учетный аспект предполагает оценку первоначального вложения капитала и его последующих изменений, связанных с дополнительными вложениями, полученной чистой прибылью, накопленной с момента функционирования предприятия, другими причинами, приводящими к наращению (уменьшению) собственного капитала.

Финансовый аспект основан на понимании собственного капитала как разности между активами и обязательствами. При этом нужно иметь в виду, что обязательства предприятия перед кредиторами не уменьшаются в случае изменения стоимости активов. Не случайно в международной практике учета большое внимание уделяется дополнительному раскрытию информации в отношении рыночной стоимости активов и полной величины обязательств. Данные требования по раскрытию информации в настоящее время включены в национальные российские стандарты бухгалтерского учета, где содержится указание необходимости отражения в бухгалтерской отчетности рыночной стоимости активов[3].

Правовой аспект характеризует остаточный принцип распространения претензий собственников на получаемые доходы и имеющиеся активы. Данный аспект необходимо учитывать при анализе принимаемых решений как фактор финансового риска.

В составе собственного капитала могут быть выделены основные составляющие: инвестированный капитал, т.е. капитал, вложенный собственниками в предприятие, и накопленный капитал, т.е. созданный на предприятии сверх того, что было первоначально авансировано собственниками[4].

Инвестированный капитал включает номинальную стоимость простых и привилегированных акций, а также дополнительно оплаченный (сверх номинальной стоимости акций) капитал. К данной группе капитала обычно относят и безвозмездно полученные ценности. Первая составляющая инвестированного капитала представлена в балансе российских предприятий уставным капиталом. Вторая - добавочным капиталом (в части полученного эмиссионного дохода), третья - добавочным капиталом или фондом социальной сферы (в зависимости от целевого назначения использования полученного безвозмездно имущества).

Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли (резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи).

Цель анализа собственных средств предприятия состоит в оценке динамики источников их формирования и эффективности использования

Задачи анализа собственных средств предприятия:

- Оценить изменение собственных средств в целом и по их видам.

- Проанализировать структуру собственных средств и её изменения.

- Изучить факторы и причины изменения собственных средств по их видам.

- Рассчитать сумму чистых активов и сравнить ее с суммой уставного и резервного капитала.

- Дать оценку эффективности использования собственного капитала предприятия

- Разработать рекомендации по улучшению структуры, повышению финансовой устойчивости и эффективности использования собственного капитала предприятия.

Источники информации: «Бухгалтерский баланс»; «Отчет о финансовых результатах», «Отчёт о движении капитала»; «Отчёт о целевом использовании полученных средств», аналитические счета бухгалтерского учета.

Анализ состояния собственных средств, производится на основе следующих показателей:

- суммы собственных средств;

- структуры собственных средств;

- динамики суммы и структуры собственных средств.

Анализируя состояние собственного капитала, на основании «Отчёта о движении капитала» следует определить сумму собственных средств в целом и по их видам, на начало и конец года, сумму поступивших и израсходованных (использованных) собственных средств, а также рассчитать коэффициенты поступления и выбытия. Увеличение доли собственного капитала за счёт любого из его видов способствует укреплению финансовой независимости предприятия от внешних источников финансирования, улучшению финансового состояния и увеличению объема производства предприятия.

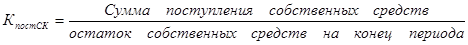

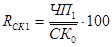

Коэффициент поступления собственного капитала показывает, какова доля поступивших собственных средств в общей их сумме на конец года:

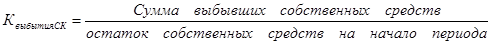

Коэффициент выбытия собственного капитала показывает, какова доля использованных собственных средств за отчётный период в общей их сумме на начало года:

Положительным явлением, с точки зрения финансовой устойчивости предприятия, является превышение коэффициента поступления по сравнению с коэффициентом выбытия собственных средств.

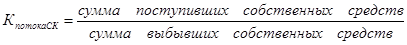

Коэффициент потока собственного капитала показывает уровень превышения (снижения) притока собственных средств по сравнению с их оттоком:

Анализируя собственный капитал, необходимо также рассчитать чистые активы, сравнить их с объёмом уставного и резервного капиталов. Методика расчёта чистых активов заключается в сравнении средств активов принимаемых к расчету со статьями пассива исключаемых из расчета. Таким образом, каждое предприятие должно иметь собственных средств в таком количестве, чтобы нормально осуществлять хозяйственную деятельность, т.е. быть обеспеченным собственными средствами для бесперебойной работы, кругооборота на предприятии. Достаточный объем собственного капитала (более 50% всей суммы капитала) способно обеспечить развитие предприятия, укрепить финансовую независимость и усилить доверие к ней акционеров, кредиторов, поставщиков и других партнеров. В критической ситуации только собственные средства способны обеспечить возврат кредита.

При анализе обеспеченности и использования собственных средств (капитала) предприятия необходимо определить:

- сумму размещения собственного капитала в активах предприятия;

- долю собственных средств во внеоборотных и оборотных активах;

- долю собственных средств в общей сумме активов

- соотношение собственных и привлеченных (заёмных) средств

Чтобы определить сумму собственных средств направленных на покрытие долгосрочных активов, необходимо из общей суммы внеоборотных активов вычесть сумму долгосрочных обязательств (если таковые имеются). Оставшаяся часть собственных средств будет находиться в текущих активах, которую принято называть собственные оборотные средства.

Если сумма долгосрочных активов превышает сумму собственных средств и долгосрочных обязательств, то на покрытие этой недостающей суммы используются краткосрочные обязательства, что указывает на плохое финансовое состояние предприятия, т.е. предприятие является не ликвидным и финансово-неустойчивым.

После оценки размещения собственных средств в активах предприятия следует проанализировать уровень обеспеченности собственными средствами, на основании которого определяется финансовое состояние предприятия, уровень финансовой устойчивости и платежеспособности. Для этого, можно использовать методику расчета Ковалева В.В. и Шеремета А.Д. «Трехкомпонентного показателя финансовой устойчивости», а также рассчитать показатели:

1.Коэффициент участия собственных средств в формировании внеоборотных активов, характеризует долю собственных средств во внеоборотных активах. Превышение этого коэффициента единицы, указывает на то, что собственных средств достаточно для покрытия внеоборотных активов и часть их находятся в оборотных средствах. Если этот коэффициент меньше единицы, это является негативным явлением, так как для покрытия долгосрочных активов предприятие вынуждено привлекать средства краткосрочных обязательств. Коэффициент участия собственных средств в формировании внеоборотных активов, рассчитывается делением собственных средств на сумму внеоборотных активов:

СК – собственный капитал (стр.1300);

ВА – внеоборотные активы (стр. 1100)

2. Коэффициент обеспеченности собственными оборотными средствами- характеризует долю собственных средств в оборотных активах. Чем выше этот коэффициент, тем больше собственных средств в оборотных активах и меньше в них краткосрочных обязательств. На основании этого коэффициентаучастия собственных средств в оборотных средствах можно определить ликвидность предприятия. Превышение собственных средств в оборотных активах является одним из признаков ликвидности предприятия, т.е. возможности предприятия рассчитаться по краткосрочным обязательствам своими текущими активами. Нормальным считается значение данного коэффициента 0,5. Коэффициент обеспеченности собственными оборотными средствами определяется по формуле:

СОС – собственные оборотные средства (стр.1300+1400-1100)

Об.С. – оборотные средства (стр. 1200)

3. Коэффициент финансовой устойчивости характеризует соотношение между размером собственных и заемных средств. На основании этого коэффициента определяется финансовая устойчивость предприятия, т.е. уровень зависимости предприятия от поставщиков, кредиторов и инвесторов. Чем выше этот коэффициент, тем меньше эта зависимость и наоборот. Нормальным считается значение данного коэффициента больше 1.

СК – собственный капитал (стр. 1300)

ЗК – заемный капитал (стр.1400+стр.1500)

4. Коэффициент автономии характеризует долю собственных средств в общей сумме хозяйственных средств. Этот показатель является одним из основных характеризующих финансовую устойчивость предприятия. Чем выше этот коэффициент, тем больше, в общей сумме хозяйственных средств собственного капитала и предприятие менее зависимо от поставщиков, кредиторов и инвесторов. Нормальным считается значение данного коэффициента больше 0,5.

СК – собственный капитал (стр. 1300)

ВБ – валюта баланса (стр.1700)

Анализируя собственные средства предприятия, необходимо рассчитать эти показатели, определить их изменение за год, выяснить их причины и дать рекомендации для принятия управленческих решений по улучшению состояния и эффективному их использованию. Определяя размещение собственных средств и делая заключение по выше приведенным коэффициентам, необходимо иметь ввиду следующую закономерность:

1. Сумма собственного капитала и долгосрочных источников финансирования должна быть больше внеоборотных активов.

2. Размер оборотных активов должен быть больше размера текущих пассивов.

3. Собственный капитал должен быть равен или больше привлеченных источников финансирования.

Критерием эффективности использования собственных средств предприятия является достижение большей отдачи собственных средств в результате их использования в хозяйственной деятельности, т.е. достижение наибольших результатов при тех же или меньших их объемах.

Таким образом, эффективность использования капитала характеризуется его доходностью (рентабельностью) – отношением суммы прибыли к среднегодовой сумме капитала.

Эффективность использования собственных средств можно охарактеризовать с помощью показателей:

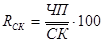

1. Рентабельность собственного капитала характеризует долю чистой прибыли приходящейся на один рубль собственного капитала. Этот показатель является одним из основных, так как с его увеличением растёт эффективность на вложенный капитал.

ЧП – чистая прибыль;

СК – средняя сумма собственного капитала за отчетный период.

Оборачиваемость собственного капитала можно определить в днях оборота и разах за анализируемый период.

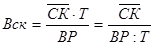

2. Оборачиваемость собственного капитала в днях рассчитывается как отношение средней суммы собственного капитала на однодневную выручку от реализации продукции. Этот показатель характеризует количество дней в течение которого совершается один оборот собственного капитала.

Вск – время обращения собственного капитала в днях;

СК – средняя сумма собственных средств;

ВР – выручка от реализации продукции, работ и услуг

Т – длина анализируемого периода в днях.

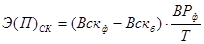

С помощью показателя оборачиваемости в днях можно определить сумму высвободившихся (дополнительно вовлеченных) средств, в результате ускорения (замедления) оборачиваемости собственных средств, для чего необходимо однодневную выручку от реализации продукции умножить на количество дней ускорения (замедления) оборачиваемости собственного капитала.

Э(П)СК – экономия (перерасход) собственных средств

ВСКф и ВСКб– время обращения собственного капитала в днях соответственно в отчетном и базисном периодах;

ВРф – выручка от реализации продукции, работ и услуг в отчетном периоде

Т – длина анализируемого периода в днях.

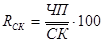

3. Коэффициент оборачиваемости собственного капитала определяется как отношение выручки от реализации продукции на среднюю сумму собственных средств предприятия за отчетный период. Этот показатель характеризует сколько раз, за отчетный период, обернулся собственный капитал предприятия. Ускорение оборачиваемости капитала указывает на повышение эффективности работы предприятия, так как при этом высвобождаются средства из оборота и они могут быть направлены на дальнейшее увеличение производства или другую деятельность.

ВР – выручка от реализации продукции, работ и услуг;

СК – средняя сумма собственного капитала за отчетный период.

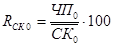

4. Окупаемость собственного капитала характеризует время в течении которого будут возмещены средства вложенные в собственный капитал. Этот показатель определяется как отношение среднегодовой суммы собственного капитала на чистую прибыль предприятия за отчетный период.

ЧП – чистая прибыль;

СК – средняя сумма собственного капитала за отчетный период.

Анализируя эффективность использования собственных средств предприятия необходимо определить влияние на рентабельность собственного капитала основных факторов, проанализировать их изменение и на их основе разработать конкретные рекомендации по принятию соответствующих управленческих решений.

К основным факторам, влияющим на уровень рентабельности собственного капитала, относятся:

- выручка от реализации продукции;

- сумма чистой прибыли за отчетный период;

- структура капитала предприятия;

- сумма собственного капитала.

В частности, используя выше перечисленные показатели оценки эффективности использования собственного капитала и методы детерминированного факторного анализа можно определить влияние факторов на изменение результативного показателя.

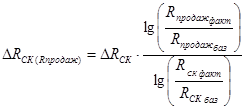

Например: для того чтобы определить влияние на рентабельность собственного капитала изменение суммы чистой прибыли и собственного капитала с помощью метода цепных подстановок используем модель:

ЧП – чистая прибыль;

СК – средняя сумма собственного капитала за отчетный период.

влияние изменения чистой прибыли на отклонение рентабельности собственного капитала определим по формуле:

Rск(ЧП)=RCK1-RCK0

Влияние изменения величины собственного капитала на отклонение рентабельности собственного капитала определим по формуле:

Rск(СК)=RCK2-RCK1

Совокупное влияние факторов составит:

Rск(ЧП) + Rск(СК)

Все факторы и причины, влияющие на эти основные факторы, оказывают также влияние на рентабельность собственного капитала. Так, например, на выручку от реализации продукции оказывают влияние; объем произведенной продукции, качество продукции, цены на товары и т.п. На сумму чистой прибыли – доходы предприятия, издержки производства и реализации продукции и т.п. В свою очередь эти частные факторы, изменяя основные факторы, оказывают влияние и на рентабельность собственного капитала.

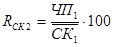

Модель рентабельности собственного капитала можно расширить, используя методику Дюпона умножим числитель и знаменатель сначала на величину заемного капитала, а затем на выручку от реализации продукции, в результате получим трех факторную модель:

Rпродаж - рентабельность продаж

Коб.зк - оборачиваемость заемного капитала

Кзк/ск- коэффициент соотношения заемных и собственных средств

Rск - рентабельность собственного капитала;

ЧП – чистая прибыль;

ВР – выручка от реализации продукции;

ЗК - средняя сумма заемного капитала за анализируемый период;

СК – средняя сумма собственного капитала за анализируемый период.

Данная формула дает возможность определить, влияние на рентабельность собственного капитала изменение следующих факторов:

- рентабельности продаж;

- оборачиваемости заемного капитала;

- структуры капитала;

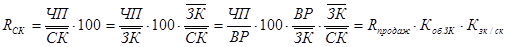

Для избежания эффекта элиминирования, можно воспользоваться методом логарифмирования:

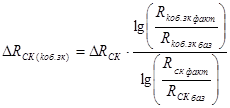

1. Влияние изменения рентабельности продаж на отклонение рентабельности собственного капитала определим по формуле:

2. Влияние изменения оборачиваемости заемного капитала на величину отклонения рентабельности собственного капитала определим по формуле:

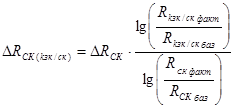

3. Влияние изменения структуры капитала на величину отклонения рентабельности собственного капитала определим по формуле:

Направлениями повышения уровня рентабельности собственного капитала являются:

- повышение объема производства и реализации товаров;

- улучшение качества продукции;

- снижение производственной себестоимости и других затрат;

- повышение прибыли и рентабельности производства и реализации продукции;

- улучшение организации управления производством.

Заёмные (привлеченные) средства представляют собой правовые и хозяйственные обязательства предприятия перед третьими лицами. В бухгалтерском балансе заемные средства определены как обязательства. В Концептуальных основах бухгалтерского учёта, разработанных и утвержденных Советом по стандартам финансовой отчётности при Американском институте дипломированных бухгалтеров (FASB), дано определение обязательства,как вероятный будущий отток экономических выгод, возникающий из-за существующих обязательств определенного субъекта, передать активы или предоставить услуги другим субъектам, в будущем, в результате операций или событий, возникших в прошлых периодах.

Поскольку обязательства – это будущие выплаты активов или услуг, одним из важных моментов является определение даты их погашения. Обязательства должны быть оплачены своевременно и полностью, в процессе хозяйственной деятельности.

К привлеченным средствам, в бухгалтерском учёте относятся:

1. Долгосрочные обязательства.

2. Краткосрочные обязательства.

Долгосрочный заёмный капитал состоит из вероятного будущего оттока экономических ресурсов, происходящего в результате настоящих обязательств, срок погашения которых превышает один год или один операционный цикл предприятия, в зависимости оттого, что имеет более длительную продолжительность по времени.

Долгосрочный заемный капитал направляется на формирование внеоборотных и части оборотных активов. Долгосрочные займы и кредиты показываются в бухгалтерском балансе как долгосрочные обязательства со сроком погашения более чем через 12 месяцев после отчетной даты. В случае если числящиеся в бухгалтерском учете суммы кредитов и займов подлежат погашению в соответствии с договором в течение 12 месяцев после отчётной даты, непогашенные на конец отчетного периода их суммы отражаются по соответствующим статьям краткосрочных обязательств. При этом исчисление указанного срока начинается с первого числа календарного месяца, следующего за месяцем, в котором эти обязательства были приняты к бухгалтерскому учету с учетом условий договоров о сроках погашения обязательств.

Обязательства, представляемые в балансе как долгосрочны и предполагаемые к погашению в отчетном году, могут быть представлены на начало этого отчетного года как краткосрочные. Об этом необходимо указать в пояснительной записке к бухгалтерскому балансу.

Во многих странах долгосрочный заёмный капитал играет важную роль в инвестиционной деятельности, потому, что компании и правительства нуждаются в больших объёмах капитала для финансирования своего развития. При этом самым эффективным способом получения капитала является выпуск долгосрочного долгового документа.

В международной практике к долгосрочным обязательствам относятся: облигации к оплате, долгосрочные векселя к оплате, закладные к оплате, опционы, залоговые операции, лизинг, фрэнчайзинг.

Краткосрочные (текущие) обязательства - это обязательства, которые должны быть исполнены, т.е. возвращен долг в течение одного года. Краткосрочные кредиты и займы служат источником покрытия оборотных активов. Краткосрочный заемный капитал привлекается заемщиками на условиях кредитных договоров, заключаемых банками (заимодавцами).

Краткосрочные займы и кредиты показываются в бухгалтерском балансе как краткосрочные обязательства со сроком погашения в течение 12 месяцев после отчетной даты. Сумма задолженности по полученным кредитам и займам отражается с учетом причитающихся на конец отчетного периода к уплате процентов.

Основными способами краткосрочного финансирования являются коммерческий кредит и банковский кредит.

Целью анализа заемных средств является изучение их состояния, эффективности использования и определения потребности в их привлечении или погашении, для повышения финансовой устойчивости и ликвидности.

Задачи анализа заёмных средств:

- оценить сумму и структуру заёмных средств предприятия;

- проанализировать динамику заёмных средств в целом и по их видам;

- оценить размещение заёмных средств в активах предприятия;

- рассчитать долю заёмных средств в общей сумме капитала и выявить тенденцию её изменения за анализируемый период;

- выявить соотношение заёмных и собственных средств предприятия.

Источники анализа: «Бухгалтерский баланс»; «Отчет о финансовых результатах», «Приложение к бухгалтерскому балансу и отчету о прибылях и убытках», аналитические счета бухгалтерского учета и т.п.

На основании бухгалтерского баланса определяется сумма привлеченных средств на начало и конец года в целом и по их видам, а также рассчитывается структура и изменение суммы и структуры за анализируемый период.

Изучая привлеченные средства необходимо сравнить:

- темп роста суммы текущей задолженности с ростом оборотных активов;

- темп роста задолженности поставщикам и подрядчикам с изменением объёма производства и реализации продукции;

- размер кредиторской и дебиторской задолженностей;

- суммы наступивших по срокам платежей с остатком денежных средств в кассе и на расчетных счетах предприятия

Превышение темпа роста общей суммы задолженности, по сравнению с ростом оборотных активов, указывает на снижение уровня ликвидности предприятия и может привести к неплатежеспособности предприятия в целом.

Темп роста объема производства и реализации продукции должен быть выше темпа роста задолженности поставщикам и подрядчикам, данный факт будет свидетельствовать о росте собственных оборотных средств на предприятии и росте своевременной возможности погашения соответствующих платежей. Размер дебиторской и кредиторской задолженности также должны соответствовать друг другу, тогда при своевременном выполнении обязательств дебиторов перед предприятием, будет складываться возможность своевременного погашения долгов перед своими кредиторами. Остаток денежных средств должен соответствовать размеру предстоящих платежей по наступившим срокам их погашения.

Далее, изучая привлеченные средства предприятия, необходимо определить движение заёмных средств по их видам, пользуясь финансовой отчетностью «Приложение к бухгалтерскому балансу и отчету о прибылях и убытках». Снижение доли заемного капитала за счёт любого из его видов способствует укреплению финансовой независимости предприятия от внешних источников финансирования. На основании этих данных определяются суммы полученных и погашенных за отчётный период заёмных средств, а также рассчитываются коэффициенты получения и погашения в целом и по их видам.

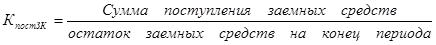

Коэффициент получения заемного капитала показывает, какова доля поступивших заемных средств в общей их сумме на конец года. Он определяется путем деления суммы поступления на остаток заемных средств на конец отчётного периода:

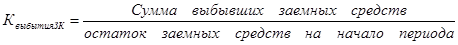

Коэффициент погашения заемных средств показывает, какова доля выплаченных заемных средств за отчётный период в общей их сумме на начало года. Он определяется делением суммы израсходованных (использованных) в отчётном году заемных средств на сумму остатка заемных средств на начало периода:

Положительным явлением, с точки зрения финансовой устойчивости предприятия, является превышение коэффициента погашения по сравнению с коэффициентом получения заемных средств.

В зарубежной практике соотношение заёмного и собственного капиталов является одним из важнейших показателей для определения риска для кредиторов. В связи с этим, в некоторых случаях кредиторы, для полной уверенности в возврате средств, предоставляемых в кредит, требуют подписания заёмного соглашения, в котором должно быть указано, о превышении собственного капитала по сравнению заёмным.

Кредиторы и акционеры заинтересованы в платежеспособности компании, в её способности своевременно выплачивать процентные вознаграждения и выплачивать номинальную стоимость обязательства на дату погашения. Платежеспособность оценивается следующими показателями:

Коэффициент концентрации привлеченного капитала характеризует долю заемных средств в имуществе предприятия, чем выше этот коэффициент, тем ниже уровень финансовой устойчивости заёмщика и выше риск возврата предоставленных кредитов. Рекомендуемое значение этого показателя составляет в пределах 0,4 – 0,5 (40% - 50%) не более.

ЗК – заемный капитал (стр.1400+1500)

ВБ – имущество предприятия (стр.1700)

Коэффициент привлечения заемных средств в оборотные активы - отражает долю заемных средств в оборотных активах предприятия и показывает степень финансовой независимости предприятия от привлеченных средств. Чем ниже уровень этого коэффициента, тем выше кредитоспособность предприятия. На практике нормальным считается, когда этот коэффициент составляет 0,4 и менее, т.е. заемный капитал в оборотных средствах должен быть не более 40%.

КЗК – краткосрочный заемный капитал (стр.1500)

ТА – текущие активы предприятия (стр.1200)

Коэффициент участия привлеченных средств в покрытии товарно-материальных запасов характеризует долю краткосрочной задолженности в покрытие товарно-материальных запасах, что отражается на кредитоспособность и платежеспособность предприятия. Доля заемных средств, в покрытие запасов должна быть не более 30%, тогда предприятие будет менее зависимо от кредиторов и поставщиков. При абсолютной финансовой устойчивости доля собственных средств в товарно-материальных запасах должна составлять 100%.

КЗК – краткосрочный заемный капитал (стр.1500)

ТМЗ – товарно-материальные запасы и затраты (стр.1210+1220)

Как правило, на российских предприятиях наибольший удельный вес в заемном капитале приходится на кредиторскую задолженность. В нормальных экономических условиях кредиторская задолженность является необходимым явлением и наряду с дебиторской задолженностью способствует росту объема производства, повышению эффективности использования собственного капитала предприятий. Искусство управления кредиторской задолженностью заключается в оптимизации ее общего размера и обеспечении своевременного погашения.

Резкое увеличение кредиторской задолженности и ее доли в источниках имущества предприятия может свидетельствовать о неосмотрительной кредитной политике предприятия по отношению к кредиторам либо об увеличении объема продаж, либо неплатежеспособности и росте финансовой зависимости от размера привлеченных средств. Кредиторская задолженность может уменьшиться, с одной стороны, за счет ускорения расчетов, а с другой — из-за сокращения отгрузки сырья и материалов поставщиками. Необходимо различать нормальную и просроченную задолженность. Наличие последней создает финансовые затруднения, так как предприятие будет чувствовать недостаток финансовых ресурсов для приобретения производственных запасов, выплаты заработной платы и др. Кроме того, замораживание средств в кредиторской задолженности приводит к замедлению оборачиваемости капитала. Просроченная кредиторская задолженность означает также рост риска непогашения долгов и уменьшение прибыли. Поэтому каждое предприятие заинтересовано в своевременном погашении платежей. Ускорить платежи можно путем совершенствования расчетов, своевременного оформления расчетных документов, применения вексельной формы расчетов и т.д.

В состав краткосрочной задолженности входит: задолженность поставщикам и подрядчикам; векселя к уплате; задолженность перед дочерними и зависимыми обществами; задолженность перед персоналом организации; задолженность перед государственными и внебюджетными фондами; задолженность перед бюджетом; авансы полученные; прочие кредиторы; задолженность участникам (учредителям) по выплате доходов (расчеты по дивидендам).

Для изучения кредиторской задолженности мы рекомендуем исчислять и использовать следующие показатели:

• сумма остатков кредиторской задолженности;

• структура кредиторской задолженности;

• коэффициент привлеченной кредиторской задолженности;

• коэффициент соотношений кредиторской и дебиторской задолженности;

• коэффициент просроченной кредиторской задолженности;

Сумма кредиторской задолженности. Данные берутся из «Бухгалтерского баланса», кредиторская задолженность показывается в 5 разделе по стр. 1520. и «Приложения к бухгалтерскому балансу и отчету о прибылях и убытках» из пятого раздела Дебиторская и кредиторская задолженность, а также подразделов 5.3. Наличие и движение кредиторской задолженности и подраздела 5.4. Просроченная кредиторская задолженность. На основании суммы кредиторской задолженности определяется их увеличение и снижение за определенный период. Следует иметь в виду, что не всякое их увеличение является ухудшением финансового состояния. Для этого необходимо сравнить темп роста кредиторской задолженности с темпом роста объема реализации продукции и темпом роста дебиторской задолженности. Если темп роста кредиторской задолженности выше темпа роста объема реализации продукции и дебиторской задолженности - это свидетельствует о снижении эффективности деятельности предприятия и его неплатежеспособности.

Структура кредиторской задолженности, которая выражается