Понятия об эффективности и устойчивости проекта в условиях неопределенности. Повышение устойчивости.

Под устойчивостью проекта понимают его эффективность при опред изменениях условий его реализации т.е. при реализации альтернативных сценариев.

Проект мб:

●абсолютно устойчивым

●достаточно устойчивым

●неустойчивым

Повышение устойчивости проекта мб обеспечено мерами, предусматривающими :

●изменение схемы финансирования проекта

●изменение состава участников проекта

●диверсификацию закупок и сбыта

●усложнение организационно-экономического механизма реализации проекта.

Для обеспечения устойчивости проекта организационно-экономический механизм его реализации должен предусматривать элементы осуществляющие необходимую стабилизацию. Осн элементы:

●резервирование

●страхование

●адаптация

●ликвидационные процедуры

Учет фактора времени в расчетах эф-ти. Дисконт-е и его теоретические основы. Норма дисконта: коммерческая, участника проекта, общественная, бюджетная. Приведение затрат и рез-в к началу и к концу проекта. Дисконт-е потоков пренумерандо и постнумерандо.В основу всех фин-х расчетов положен принцип неравномерности современных и будущих благ. Состоит в том, что любому инвестору небезразлична не только сумма произв-х им затрат, но и то, когда он их вкладывает, не только величина доходов, но и время, через которое он их получает. Будущие деньги всегда дешевле сегодняшних, и не только из-за инфляции. Деньги, полученные сегодня, через год могли бы «обернуться» и принести инвестору доход, и, т о, если инвестор получает их только через год, он теряет эту возм-ть. Через n лет сумма, получ-я инвестором, составит FV = PV(1 + E)n, где PV – совр-я ст-ть, или сумма в «сегодняшней» оценке; E – % ставка, но не в %, а в долях единицы; FV – буд стоимость PV;n – число лет (ед-ных периодов времени), отделяющих момент платежа от нынешнего момента. В общем случае совр ст-ть платежа PV, произв-го через n лет, равного FV, равна при % ставке Е. PV = FV / (1 + E)n Нахождение сегодняшнего эквивалента PV будущего платежа FV указанным способом называется дисконт-м по сложным %. Диск-е по простым %: FV = PV(1 + nE) Дисконт-е – процесс приведения разновр-х денежных потоков (поступлений и выплат) к единому моменту времени. Т о, чтобы опр-ть будущую ст-ть известной сегодняшней суммы PV, ее надо умножить на (1 + Е)n, а чтобы диск-ть к сегодняшнему моменту времени известную будущую стоимость FV, ее надо умножить на αnE = 1 / (1 + E)n = (1 + E)-n .Норма дисконта (Е) является основным эк нормативом, исп-м при оценке эф-ти ИП и показ-м альт-ю норму доход-ти капитала, отражает макс годовую доходность альтернативных и доступных направлений инвестирования . Коммерч норма дисконта исп-ся при оценке коммерческой эф-ти проекта; она опр-ся с учетом альтернативной (т.е. связанной с др проектами) эф-ти исп-я капитала. Норма дисконтаучастника проекта отражает эф-ть участия в проекте п/п (или иных участников). Она выбирается самими участниками. Соц (обществ-я) норма дисконта исп-ся при расчетах показателей обществ эф-ти и хар-т мин-е треб-я общества к обществ эф-ти проектов. Она считается нац пар-м и должна уст-ся централиз-но органами упр-я народным хозяйством России в увязке с прогнозами эк-го и соц-о развития страны. Бюджетная норма дисконта исп-ся при расчетах пок-ей бюджетной эф-ти и отражает альтер-ю стоимость бюджетных средств. Разбивая расчетный период на шаги, стараемся «разносить» по разным шагам различные этапы проекта, выделять периоды, когда хар-р ден. потоков меняется. Характер денежных потоков:Дох или расх в начале шага-потоки пренумерандо, в конце шага-постумерандо, дох и расх, возникающие равномерно на протяжении шага и дох и расх, колеблющиеся на некотором шаге. Денежный поток, достигаемый на некотором шаге, дисконтируется (приводится к моменту времени t=0) путем умножения на коэф дисконтир-я и коэф распределения, зависящий от внутришаговой динамики денежного потока. Значение коэф распределения зависит от длины шага.

Билет №25

Процентные ставки их различные типы (номинальная, эквивалентная, эф-я и реальная). Влияние инфляции на % ставки.

Процентная ставка — это сумма, указанная в процентном выражении к сумме кредита, которую платит получатель кредита за пользование им в расчете на определенный период.

Эффективная ставка процента – это внутренняя норма доходности денежного потока, состоящего из предоставления займа и получения средств в погашение основного долга и процентов.

Номинальная ставка - это отношение процентов, начисленных по займу к величине этого займа в случае одноразового начиления процентов в конце года. То есть та ставка, которую нам объявляют в банке, например, 10% годовых.

Эквивалентная ставка –это отношение начисленных за год процентов к среднегодовой сумме долга.

Реальная процентная ставка — это процентная ставка, очищенная от инфляции, то есть обеспечивает кредитору такую же доходность от займа, что и номинальная при наличии инфляции.

Существует 4 вида влияния инфляции:

1)Влияние темпа общего повышения цен со временем (влияет на размер оборотного капитала; влияет на эффективность займа)

2)влияние неравномерности повышения цен (влияет на размер оборотного капитала и на эффективность займа)

3)влияние неоднородности (влияет на эффективность займа)

4)влияние несоответствия темпов изменения валютного курса с темпами инфляции внутри страны и за рубежом. (Осуществление в разных валютах может оказаться разной; на оборотный капитал, если из 2-х валют.)

Процентные ставки используемые в расчетах эффективности чаще всего являются прогнозными, т.е. номинальными.Кроме них при оценке эффективности проекта используются реальные.Важность реальной процентной ставки для кредитора состоит в том, что она позволяет оценить ему свой реальный доход. В условиях нестабильности реальные процентные ставки могут являться основой для выработки кредитных соглашений, приемлемой как для кредитора, так и для заемщиков

Непрерывное и дискретное представление денежных потоков. Аннуитет (финансовая рента): основные понятия; классификация аннуитетов по количеству выплат на протяжении года, по величине платежей, по вероятности выплат, по количеству членов ренты, по соотношению начала срока ренты и какого-либо момента времени, упреждающего начало ренты; наращенная сумма и современная стоимость ренты. Использование метода аннуитетов при оценке эффективности инвестиционных проектов.

Инвестиции в производство обычно предполагают не отдельные или единовременные платежи, а некоторую их последовательность во времени, например, погашение задолженности за купленное в рассрочку оборудование, периодическое поступление доходов от инвестиций и т.д. Такие последовательности, или ряды, платежей наз потоками платежей, а отдельный элемент этого ряда - членом потока. Поток платежей, все члены которого положительные величины, а временные интервалы между платежами одинаковы, называют финансовой рентойили просто рентой, а иногда аннуитетом. Рента хар-ся следующими основными параметрами: член ренты (rent) - размер отдельного платежа, период ренты (rent period, payment period) - временной интервал между двумя послед-ными платежами, срок ренты (term) - время от начала первого периода ренты до конца последнего периода, процентная ставка (interest rate).

По количеству выплат членов ренты на протяжении года ренты делятся на годовые и р-срочные (р - количество выплат в году). Эти виды рент называют дискретными. Впрактике встречаются и стакими последовательностями платежей, которые производятся так часто, что их можно рассматривать как непрерывные. По величине своих членов ренты делятся на постоянные (с одинаковыми платежами) и переменные. В некоторых рентах их члены задаются не конкретными величинами, а их статистическими распределениями. По вероятности выплат ренты делятся на верные (annuity certain) и условные (contingent annuity). Верные ренты подлежат безусловной уплате. Выплата условной ренты ставится в зависимость от наступления некоторого случайного события. Поэтому число ее членов заранее неизвестно. По количеству членов различают ренты с конечным числом членов, т.е. ограниченные по срокам ренты (их срок заранее оговорен), и бесконечные, или вечные). По соотношению начала срока ренты и какого-либо момента времени, упреждающего начало ренты (например, начало действия контракта или дата его заключения), ренты делятся на немедленные и отложенные, или отсроченны. По моменту выплат платежей: если платежи осуществляются в конце периодов, то соответствующие ренты называют обыкновенными или постнумерандо, если же платежи производятся в начале периодов, то их называют пренумерандо. Иногда контракты предусматривают платежи или поступления денег в середине периодов.

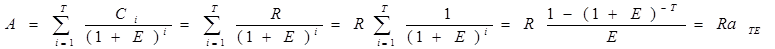

Под совр (текущей) стоимостью потока платежей понимают сумму всех его членов, дисконт-х на начало срока потока платежей или иной упреждающий момент времени («капитализ-я стоимость» или «приведенная величина»).  где А – совр ст-ть ренты, R –член ренты (размер платежа, T – срок ренты, E – % ставка,

где А – совр ст-ть ренты, R –член ренты (размер платежа, T – срок ренты, E – % ставка,  - коэф-т приведения ренты (таблич величина).

- коэф-т приведения ренты (таблич величина).

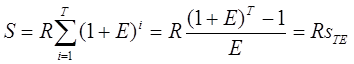

Наращенная сумма – сумма всех членов потока платежей с начисленными на них к концу срока процентами.  , где

, где  - коэф-т наращения ренты (табличная величина).

- коэф-т наращения ренты (табличная величина).