Оптимизация портфеля ценных бумаг

Главный принцип формирования оптимального портфеля состоит в диверсификации ценных бумаг по видам с учетом ликвидности доходности и риска. Поэтому рассмотрим принципы наилучшего выбора структуры портфеля, т.е. выработки рекомендаций, какую долю капитала целесообразно вкладывать в каждый из циркулирующих на рынке видов ценных бумаг.

Простейшая задача формирования оптимального портфеля может быть сформулирована следующим образом:

На финансовом рынке имеется возможность приобретения любого из видов различных ценных бумаг, каждая из которых имеет свою цену приобретения  , при этом ожидаемая доходность бумаги вида i составляет

, при этом ожидаемая доходность бумаги вида i составляет  ,

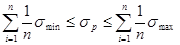

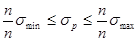

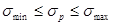

,  . Для осуществления инвестиций инвестор располагает некоторой суммой В. Зная необходимость соблюдения требований диверсификации, независимо от доходности ценной бумаги он принимает решение не вкладывать в ценные бумаги вида i больше чем

. Для осуществления инвестиций инвестор располагает некоторой суммой В. Зная необходимость соблюдения требований диверсификации, независимо от доходности ценной бумаги он принимает решение не вкладывать в ценные бумаги вида i больше чем  (

(  ) единиц средств. Очевидно, что

) единиц средств. Очевидно, что

Для этой ситуации математическая модель может быть построена следующим образом:

Пусть  (

(  ) - количество ценных бумаг вида i приобретаемых инвестором. Тогда общий доход инвестора V от приобретения всех видов ценных бумаг составит:

) - количество ценных бумаг вида i приобретаемых инвестором. Тогда общий доход инвестора V от приобретения всех видов ценных бумаг составит:

При этом должны выполняться следующие ограничения

- количество затрачиваемых средств на приобретение бумаг вида i не превышает

- количество затрачиваемых средств на приобретение бумаг вида i не превышает  ;

;

- ограничение на общую сумму средств;

- ограничение на общую сумму средств;

(

(  ) - целые (нельзя приобрести часть акции или облигации).

) - целые (нельзя приобрести часть акции или облигации).

Таким образом, имеем следующую задачу целочисленного линейного программирования:

Максимизировать целевую функцию

max 6.1.

max 6.1.

при ограничениях

|

,

,  6.2.

6.2.

(

(  ) - целые

) - целые

Методы решения данной задачи широко известны и здесь не обсуждаются.

Однако в реальной практике ситуация значительно сложнее. Это обусловлено тем, что многие параметры (такие, например, как ожидаемая доходность, вероятность ее получения и т.д.) инвестору заранее не известна. Поэтому рассмотрим более общую задачу формирования оптимального портфеля, связанную с влиянием случайных факторов.

Очевидно, что построение любой модели возможно лишь при упрощении реальной ситуации. В основе современной теории портфельных инвестиций лежат следующие предложения:

1. Инвесторы оценивают активы только по двум параметрам:

- ожидаемой доходности;

- среднеквадратическому отклонению доходности от ожидаемой величины;

2. Все инвесторы имеют свободный доступ о финансовых активах;

3. Отсутствуют операционные издержки и налоги;

4. Нет ограничений на короткие продажи;

5. Существует безрисковая ставка процента, по которой инвесторы могут как инвестировать так и брать кредит;

6. Активы бесконечно делимы.

Данные предположения, на первый взгляд, покажутся достаточно жесткими, но, тем не менее, вполне приемлемыми для получения практических решений.

Основным математическим постулатом, на котором будет строится последующая теория является то, что доходность ценной бумаги является случайной величиной, а конкретное значение доходности - реализацией этой случайной величины.

Для построения математической модели стоимости портфеля введем следующие обозначения

- случайная величина, доходность ценной бумаги вида i,

- случайная величина, доходность ценной бумаги вида i,  ;

;

- ожидаемой значение или математическое ожидание случайной величины

- ожидаемой значение или математическое ожидание случайной величины  , т.е.

, т.е.

,

,  (6.3.)

(6.3.)

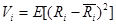

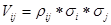

Дисперсия или вариация доходности i - ой ценной бумаги будет равна

,

,  (6.4.)

(6.4.)

и стандартное (среднеквадратическое) отклонение

,

,  (6.5.)

(6.5.)

Здесь и далее используется операция вычисления математического ожидания Е [ ], применяемого к случайной величине, стоящей в скобках. Ожидаемое значение случайной величины обычно понимается, как среднее по всем значениям (реализациям) вычисленное с учетом частоты их возможного появления.

Среднеквадратическое отклонение доходности i - ой ценной бумаги (  ) от ее математического ожидания является мерой риска ценной бумаги. Если вариация равна нулю, т.е.

) от ее математического ожидания является мерой риска ценной бумаги. Если вариация равна нулю, т.е.  , а следовательно и

, а следовательно и  , то в этом случае неопределенность отсутствует, а значит и риск тоже. Чем больше вариация, тем больше среднеквадратическое отклонение, тем больше доходность отклоняется от своего ожидаемого значения, тем выше неопределенность, тем выше риск.

, то в этом случае неопределенность отсутствует, а значит и риск тоже. Чем больше вариация, тем больше среднеквадратическое отклонение, тем больше доходность отклоняется от своего ожидаемого значения, тем выше неопределенность, тем выше риск.

В чем интерес инвестора? С одной стороны для него важно получить максимальную эффективность от вложения своего капитала в ценные бумаги. С другой стороны он заинтересован в получении гарантий, что его ожидания сбудутся, поэтому важно уменьшить риск.

Если представить возможность выбора между двумя видами ценных бумаг А и В, причем  , а

, а  , то, конечно инвестор приобретет бумаги вида А. Если, напротив

, то, конечно инвестор приобретет бумаги вида А. Если, напротив  , а

, а  , то инвестор приобретет бумаги вида В, поскольку с ними связана меньшая неопределенность, а, следовательно, и риск.

, то инвестор приобретет бумаги вида В, поскольку с ними связана меньшая неопределенность, а, следовательно, и риск.

Но, в общем случае, когда  и

и  или

или  , а

, а  , однозначно решения нет. Все зависит от характера инвестора и его склонности к риску.

, однозначно решения нет. Все зависит от характера инвестора и его склонности к риску.

Рассмотрим диаграмму, представленную на рисунке 6.1., где каждый вид ценных бумаг представлен точкой с координатами (  ). Чем больше ожидаемый эффект , тем выше расположена точка; тем выше риск, тем точка располагается правее.

). Чем больше ожидаемый эффект , тем выше расположена точка; тем выше риск, тем точка располагается правее.

5●

4●

1● 2● 3●

|

Рис. 6.1.

Очевидно, что ценная бумага, представляемая точкой 1, является более предпочтительной по сравнению с ценными бумагами представленными точками 2 и 3. Также бумага, представленная точкой 4 является более предпочтительной по сравнению с бумагой 2. И только склонность к риску даст возможность выбора между бумагами, представленными точками 1, 4 или 5.

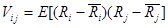

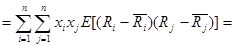

Для дальнейшего рассмотрения вопроса понадобиться понятие ковариации двух случайных величин  , которая определяется следующим образом

, которая определяется следующим образом

,

,  ,

,  ,

,

Ковариация характеризует зависимость двух случайных величин, если  , то увеличение одной случайной величины ведет к увеличению другой случайной величины, т.е. имеет место прямая зависимость величин, если

, то увеличение одной случайной величины ведет к увеличению другой случайной величины, т.е. имеет место прямая зависимость величин, если  , то увеличение одной величины ведет к уменьшению другой величины - имеет место обратная зависимость, в случае независимости двух случайных величин

, то увеличение одной величины ведет к уменьшению другой величины - имеет место обратная зависимость, в случае независимости двух случайных величин  .

.

Ковариация связана с коэффициентом корреляции следующей формулой

(6.6.)

(6.6.)

Заметим, что

Для того, чтобы получить ту или другую характеристику используются соответствующие статистические данные.

Пусть  - доходность i - ой (

- доходность i - ой (  ) ценой бумаги в периоде t., где

) ценой бумаги в периоде t., где  , Т - число наблюдаемых периодов. Тогда статистические оценки ценной бумаги будут вычисляться следующим образом:

, Т - число наблюдаемых периодов. Тогда статистические оценки ценной бумаги будут вычисляться следующим образом:

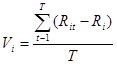

статистическая оценка математического ожидания:

,

,  (6.7.)

(6.7.)

статистическая оценка вариации:

,

,  (6.8.)

(6.8.)

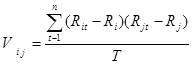

статистическая оценка новариации:

,

,  (6.9.)

(6.9.)

Перейдем к рассмотрению характеристик портфеля ценнных бумаг. Для этого важно знать его структуру.

Под структурой портфеля будем понимать соотношение долей капитала, вложенного в ценные бумаги различных видов.

Введем обозначения:

- количество видов ценных бумаг в портфеле;

- количество видов ценных бумаг в портфеле;

- доля капитала вложенного в ценные бумаги вида

- доля капитала вложенного в ценные бумаги вида  ,

,  .

.

Очевидно

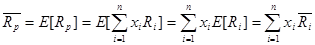

- эффективность или доходность портфеля соответственно:

- эффективность или доходность портфеля соответственно:

- математическое ожидание эффективности.

- математическое ожидание эффективности.

Тогда очевидно

(6.10.)

(6.10.)

Переходя к математическому ожиданию на основании (6.11.) получаем

т.е.  (6.11.)

(6.11.)

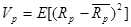

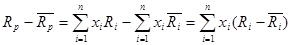

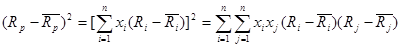

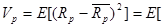

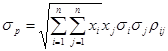

Дисперсия или вариация эффективности портфеля рассчитывается следующим образом:

,

,

,

,

,

,

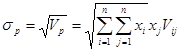

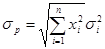

Как и в случае с мерой риска отдельной ценной бумагой так и для портфеля такой же мерой риска будет являться среднеквадратическое отклонение , т.е.

(6.12.)

(6.12.)

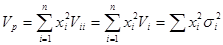

Предположим, что случайные эффекты от различных видов ценных бумаг, включенных в рассматриваемый портфель взаимно независимы, т.е. некоррелированы. Тогда  ,

,  ,

,  ,

,  .

.

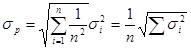

Тогда

,

,

следовательно

(6.13.)

(6.13.)

Рассмотрим следующую ситуацию, а именно, инвестиционные ресурсы разделены между всеми видами ценных бумаг поровну, т.е.

,

,  (6.14.)

(6.14.)

Подставим (6.14) в (6.13.) в результате получим инвестиционный риск равный

(6.15.)

(6.15.)

Обозначим через  . Тогда на основании (6.15.) имеем

. Тогда на основании (6.15.) имеем

На основании чего можно сделать вывод: при достаточно большом числе ценных бумаг включенных в портфель, риск портфеля ограничен и стремиться к нулю при  .

.

Этот результат известен в теории вероятностей как закон больших чисел, а в теории финансовых рисков - как эффект диверсификации.

Отсюда вытекает основное практическое правило работы на финансовом рынке: для повышения надежности эффекта от вклада в рискованные ценные бумаги целесообразно сделать вложения не в один вид. а сформировать портфель, содержащий возможно большее разнообразие ценных бумаг, эффект от которых случаен, но случайные отклонения независимы.

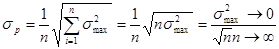

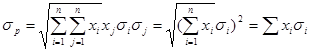

Полученные выводы сделаны на основании гипотезы о независимости эффектов. Поскольку данная гипотеза может вызывать сомнения рассмотрим случай, когда доходности ценных бумаг являются зависимыми случайными величинами. Подставим выражение ( 6.6.) в ( 6.12.) получим

Предположим, что в методе доходности ценных бумаг имеет место полная прямая корреляция, т.е.  ,

,  ,

,  тогда

тогда

Попробуем произвести диверсификацию портфеля вложив деньги в равных долях, т.е.  ,

,  . В этом случае имеем

. В этом случае имеем

(6.16.)

(6.16.)

Обозначим через  ,

,

Тогда на основании (6.16.) имеем

или

или

или

или

(6.17.)

(6.17.)

Таким образом при полной прямой корреляции диверсификация не дает положительного эффекта, т.е. риск портфеля не зависит от числа ценных бумаг и не стремиться к нулю при увеличении числа видов ценных бумаг. В результате проведенного анализа следует: чем меньше корреляция между эффектами ценных бумаг, тем больше возможности снижения риска путем диверсификации портфеля.

Естественно, что ожидаемая эффективность и риск портфеля будут зависеть от его структуры, т.е. доли исходного капитала вложенного в каждый из видов ценных бумаг. Инвестор всегда сталкивается с дилеммой: сформировать портфель с возможно большей ожидаемой эффективностью и возможно меньшим риском. Поскольку «нельзя поймать двух зайцев сразу», необходимо сделать определенный выбор, который зависит от характера самого инвестора и от его склонности к риску. Портфели имеющие наименьший риск для заданной ожидаемой или наибольшую ожидаемую доходность при заданном уровне риска называются эффективными портфелями.

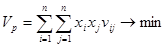

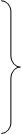

Сформировать эффективный портфель значит найти доли капитала  ,

,  , которые следует вложить в ценные бумаги

, которые следует вложить в ценные бумаги  -го вида, чтобы получить наименьший риск при заданной ожидаемой эффективности или наибольшую ожидаемую эффективность при заданном уровне риска, т.е. необходимо решить соответствующие задачи математического программирования:

-го вида, чтобы получить наименьший риск при заданной ожидаемой эффективности или наибольшую ожидаемую эффективность при заданном уровне риска, т.е. необходимо решить соответствующие задачи математического программирования:

(6.18.)

(6.18.)

где  - заданная ожидаемая доходность

- заданная ожидаемая доходность

(6.19.)

(6.19.)

где  - заданный уровень риска.

- заданный уровень риска.

Математическая формализация (6.18.) впервые была предложена Г. Марковицем в 1951 г., за что позднее он был удостоен нобелевской премией в экономике.

Проведем анализ решения данной задачи.

Пусть найдены в результате решения доли капитала  , (

, (  ) эффективного портфеля. Если

) эффективного портфеля. Если  >0, то это означает, что инвестор должен вложить долю

>0, то это означает, что инвестор должен вложить долю  своего капитала в

своего капитала в  -ый вид ценных бумаг. Если те

-ый вид ценных бумаг. Если те  <0, то инвестору следует взять в долг, с обязанностью последующего возврата, ценные бумаги

<0, то инвестору следует взять в долг, с обязанностью последующего возврата, ценные бумаги  -го вида на сумму равную

-го вида на сумму равную  долей своего капитала. Такое взятие в долг называется короткой продажей (short sale). Инвестор в таком случае рассчитывает на понижение курса ценных бумаг. Если взятие в долг невозможно, то в задаче (6.18.), (6.19.) следует ввести дополнительное ограничение неотрицательности переменных, т.е.

долей своего капитала. Такое взятие в долг называется короткой продажей (short sale). Инвестор в таком случае рассчитывает на понижение курса ценных бумаг. Если взятие в долг невозможно, то в задаче (6.18.), (6.19.) следует ввести дополнительное ограничение неотрицательности переменных, т.е.

Если на графике с осями  и

и  отметить точки, соответствует всевозможными портфелями, то получим область (заштрихованную) представленную на рис. 6.2.

отметить точки, соответствует всевозможными портфелями, то получим область (заштрихованную) представленную на рис. 6.2.

|

В

В

|

А

А

| |||||||

| |||||||

| |||||||

| |||||||

|

Рис. 6.2. Область принятия решений по формированию портфеля

Эффективным портфелям соответствуют точки, расположенные на части АВ кривой, ограничивающей эту область. Эта часть кривой называется множеством Парето или эффективной границей.

Через несколько лет после опубликования знаменитой статьи Марковица, другой американский мономист Д. Тобин (также впоследствии лауреат Нобелевской премии) исследовал вопрос о влиянии безрисковых ценных бумаг с фиксированным доходом на формирование портфеля. Поэтому одной из важнейших задач также является задача правильного распределения капитала между безрисковыми и рисковыми вложениями.

Однако при использовании изложенного выше метода возникает единственная проблема - получение достоверной статистической информации необходимой для расчета эффективного портфеля. Эта проблема является весьма актуальной для стран с развивающейся рыночной экономикой, т.е. для стран появившихся на постсоветском пространстве. В этих странах рынок ценных бумаг только начинает зарождаться и, пока, нет возможности говорить об эффективной статистике. Но даже в странах с высокоразвитым рынком ценных бумаг статистика дает информацию и предшествующих периодах моменту принятия решения по формированию портфеля. При формировании портфеля всегда хотелось бы иметь информацию о будущих периодах инвестирования и о состоянии и перспективах развития заемщиков. Для получения такой информации наряду с известными аналитическими методами прогнозирования, основанными на использовании временных рядов, широко используются методы экспертных оценок и основанные на их применении методы анализа основанные на использовании нечетких множеств.

7 ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ РЫНКА ЦЕННЫХ БУМАГ

РЕСПУБЛИКИ БЕЛАРУСЬ

7.1 Лицензирование и аттестация профессиональных участников рынка ценных бумаг.

Под профессиональной деятельностью с ценными бумагами понимается проведение с целью получения дохода операций с финансовыми активами третьих лиц, признанными ценными бумагами или их производными в соответствии с законодательством Республики Беларусь, а также осуществление работ и услуг, связанных с такими операциями.

Профессиональная деятельность с ценными бумагами предполагает систематическое совершенствование операций, носит предпринимательский характер и осуществляется с ценными бумагами третьих лиц.

В соответствии с законом РБ «О ценных бумагах и фондовых биржах» с ценными бумагами могут осуществляется следующие виды профессиональной деятельности:

- посредническая;

- коммерческая;

- деятельность инвестиционного фонда;

- деятельность депозитария;

- доверительная (трастовая) деятельность;

- деятельность специализированного регистратора (независимого реестродержателя);

- консультационная деятельность;

- прочие виды деятельности;

Посредническая деятельность — это купля-продажа ценных бумаг за счет и по поручению клиента.

Коммерческая деятельность — это выполнение профессиональным участником рынка ценных бумаг сделок по купле-продаже ценных бумаг от своего имени и за свой счет с обязательством заключать сделки по объявленным данным юридическим лицом ценам покупки и продажи.

Деятельность инвестиционного фонда — это выпуск акций с целью мобилизации денежных средств инвесторов и их вложения от имени фонда в ценные бумаги , а также на банковские счета, вклады и депозиты, при которых все риски, связанные с такими вложениями, в полном объеме относятся на счет акционеров этого фонда и реализуются за счет изменения текущей цены акций фонда. Указанным видом деятельности могут заниматься только инвестиционные фонды, которые должны быть образованы в форме акционерного общества.

Деятельность депозитария — это деятельность по учету, расчетам и хранению ценных бумаг , а также по расчетам, начислению и выплатам доходов по ценным бумагам. Депозитарий не может осуществлять посредническую и коммерческую деятельность по ценным бумагам эмитентов, которых он обслуживает.

Доверительная (трастовая) деятельность с ценными бумагами — это деятельность по управлению ценными бумагами, принадлежащими конкретному лицу на праве собственности, осуществляемая другим лицом путем передачи ему владельцем на определенный срок этих бумаг во владение и доверительное управление. Лицо, которому ценные бумаги переданы во владение и доверительное управление, действует за вознаграждение от своего имени в интересах владельца ценных бумаг или указанных им лиц.

Деятельность специализированного регистратора (независимого реестродержателя) — это выполнение функций держателя реестра акционеров, осуществляемая по договору с эмитентом. Специализированный регистратор не может осуществлять не может осуществлять посредническую и коммерческую деятельность по ценным бумагам эмитентов, которых он обслуживает, за исключением случаев первичного размещения.

Консультационную деятельность в области операций с ценными бумагами могут проводить только профессиональные участники рынка ценных бумаг. Она может заключаться в проведении анализа и прогнозирования развития рынка ценных бумаг, оценке инвестиционных качеств ценных бумаг, экспертизе проспектов эмиссии и т.п.

Для осуществления профессиональной деятельности по ценным бумагам участники рынка ценных бумаг , являющиеся юридическими лицами должны получить лицензию, а физические лица — пройти аттестацию. Лицензирование и аттестация проводятся Государственным комитетом по ценным бумагам Республики Беларусь, осуществляющим регулирующие, исполнительные и контрольные функции на рынке ценных бумаг, в целях обеспечения его развития, соблюдения всеми участниками финансовой дисциплины и повышения их профессионального уровня, снижения рисков, связанных с финансовыми инвестициями.

Лицензирование профучастников рынка ценных бумаг осуществляется в соответствии с «Положением о лицензировании профессиональной и биржевой деятельности по ценным бумагам», утвержденном Комитетом по ценным бумагам при Министерстве финансов Республики Беларусь 19 июня 1997 г. Лицензия выдается сроком на 5 лет на ведение одновременно нескольких видов деятельности по ценным бумагам или на отдельный вид деятельности. При этом лицензия выдается тем юридическим лицам, которые удовлетворяют следующим требованиям:

- имеют в своем активе сотрудника, прошедшего аттестацию;

Для получения лицензии на посредническую, коммерческую деятельность и деятельность специализированного регистратора необходимо наличие как минимум у одного из сотрудников квалификационного аттестата первой или второй категории. Для получения лицензии на консультационную деятельность, деятельность депозитария, инвестиционного фонда, трастовую деятельность, биржевую деятельность, как минимум, один из сотрудников должен иметь аттестат первой категории.

Обязательно аттестуются первый руководитель и работники, уполномоченные от имени данного юридического лица подписывать документы, связанные с проведением операций на рынке ценных бумаг;

- занимаются профессиональной деятельностью по ценным бумагам как исключительной;

- соответствуют условиям финансовой достаточности, которые требуют, чтобы размер собственного капитала юридического лица был не менее 50 % объявленного уставного фонда, стоимость текущих пассивов не превышала стоимости текущих активов, размер убытков по результатам текущей деятельности в любом квартале в течение года не превышал размера собственного капитала, а также не имелось просроченной задолженности кредиторам и по платежам в бюджет, либо ее величина не превышала размера собственного капитала.

Положение о лицензировании профессиональной и биржевой деятельности по ценным бумагам устанавливает порядок выдачи, приостановления и аннулирования лицензии. При принятии Государственным комитетом по ценным бумагам Республики Беларусь решения о выдаче лицензии, она оформляется в двух экземплярах: оригинал выдается юридическому лицу, а копия остается в Комитете. В лицензии указывается наименование органа, выдавшего лицензию; наименование и адрес юридического лица, которому она выдана; перечень видов деятельности, на которые выдана лицензия, а также номер регистрации лицензии, дата ее выдачи и срок действия. Продление лицензий осуществляется в общем порядке, а документы принимаются не позднее одного месяца до истечения срока действия лицензии. За выдачу (продление) лицензии взимается плата в размере 30 минимальных заработных плат.

Лицензии не подлежат передаче другим юридическим лицам, а при ликвидации юридического лица, выданная ему лицензия утрачивает силу и в месячный срок после принятия решения о ликвидации должна быть возвращена в Комитет.

Основанием для отказа в выдаче лицензии является наличие в представленных юридическим лицом документах недостоверных сведений, отсутствие информации, предусмотренной Положением о лицензированной профессиональной и биржевой деятельности по ценным бумагам, а также несоответствие представленных документов требованиям законодательства. В решении об отказе в выдаче лицензии указываются причины отказа, приводятся ссылки на конкретные нормативно-правовые документы, обосновывающие причины отказа.

Проведение аттестации физических лиц регламентируется «Положением об аттестации специалистов профессиональных участников рынка ценных бумаг», утвержденном Министерством финансов Республики Беларусь 10 июня 1996 г. Аттестация является способом отбора специалистов, обеспечивающим квалифицированное выполнение ими своих обязанностей перед участниками рынка ценных бумаг , и основывается на принципах открытости, коллегиальности и объективности экспертных оценок уровня квалификации аттестуемых. Аттестующим органом является Государственный комитет по ценным бумагам Республики Беларусь, который для проведения аттестации создает аттестационную комиссию из представителей Министерства финансов Республики Беларусь, других центральных органов управления, учебных центров и общественных организаций профессиональных участников рынка ценных бумаг. Программа аттестации разрабатывается и утверждается Госкомитетом по ценным бумагам и публикуется.

В настоящее время выдаются аттестаты трех категорий. Аттестат 1-й категории подтверждает квалификацию специалиста на осуществление любого вида деятельности по ценным бумагам в соответствии с действующим законодательством Республики Беларусь. Аттестат 2-й категории подтверждает квалификацию специалиста на осуществление коммерческой и посреднической деятельности по ценным бумагам, а также деятельности по ведению реестра акционеров. Аттестат 3-й категории подтверждает квалификацию специалиста на осуществление деятельности рееспера акционеров в качестве сотрудника соответствующего подразделения эмитента.

К аттестации на аттестат 1-й категории допускаются лица с высшим экономическим образованием, а также лица, иное высшее образование и стаж работы не менее 1 года в качестве специалиста по ценным бумагам профучастника, фондовой биржи или соответствующего подразделения эмитента. К аттестации на аттестат 2-й и 3-й категории допускаются лица, достигшие 18-летнего возраста, со средним образованием, прошедшие обучение на специальных курсах по ценным бумагам.

За аттестацию специалиста взимается единовременный сбор в размере 5 минимальных заработных плат. При неудовлетворительном результате аттестации единовременный сбор не возвращается, а за каждую последующую аттестацию взимается на общих основаниях.

Госкомитет по ценным бумагам вправе отказать лицу, претендующему на получение аттестата, в допуске к аттестации, если он дважды лишался аттестата, имеет неснятую или непогашенную судимость за совершение сделок, запрещенных законодательством Республики Беларусь, неистекший срок лишения судом права занимать определенные должности или заниматься определенной деятельностью, незаконное использование сведений, составляющих коммерческую тайну или иную конфиденциальную информацию нанимателя или клиента, преступления против собственности, взяточничество, подделку денег, ценных бумаг и документов, а также признан судом виновным в нанесении ущерба клиенту при выполнении служебных обязанностей, нарушении налогового законодательства или уличался аутиторской организацией в противоправных деяниях в ущерб клиенту, либо указал в документах, представленных на получение аттестата, недостоверные сведения.

Допущенные к аттестации лица проходят аттестацию в два этапа. Первый этап проводится в форме тестирования на ПЭВМ, которое включает 50 вопросов с вариантами ответов по всем разделам программы аттестации. Вопросы теста формулируются автоматически индивидуально для каждого аттестуемого с учетом того, на аттестат какой категории он претендует. Продолжительность экзамена на ПЭВМ — не более двух часов. Критерии оценки ответов утверждаются аттестационной комиссией и предусматривают для получения аттестата 1-й категории 90 % положительных ответов, 2-й категории — 85 %, 3-й категории — 80 %.

Вторым этапом аттестации является устный экзамен в форме собеседования, к которому допускаются лица, получившие положительный результат при тестировании.

После успешного прохождения двух этапов аттестуемому выдается аттестат соответствующей категории сроком на один год с правом его последующего продления на два года. Для продления срока действия аттестата специалист должен за месяц до окончания его действия представить в Госкомитет по ценным бумагам заявление, аттестат и отзыв (ходатайство) с последнего места работы в качестве специалиста по ценным бумагам профучастника, фондовой биржи или эмитента ценных бумаг. Аттестационная комиссия вправе отказать в продлении срока действия аттестата, если период непрерывной работы в качестве специалиста по ценным бумагам у владельца аттестата составляет менее 3-х месяцев в течение года, к специалисту имеются обоснованные претензии со стороны профучастников, клиентов и т.д., а также при подаче документов на продление аттестата после окончания срока его действия, указанного в аттестате.

Госкомитет ведет реестр аттестованных специалистов в установленном порядке, осуществляет контроль за использованием выданных аттестатов, а в случае существенного изменения законодательства, регулирующего рынок ценных бумаг , может принять решение о внеочередной перерегистрации специалистов.

7.2 Регулирование эмиссии ценных бумаг

В целях проведения единой государственной политики в регламентации отношений между участниками рынка ценных бумаг, связанных с выпуском ценных бумаг Комитетом по ценным бумагам при Министерстве финансов Республики Беларусь разработаны и утверждены 16 октября 1997 г. «Правила регистрации и выпуска ценных бумаг на территории Республики Беларусь». Эти правила устанавливают требования к регистрации и выпуску акций и облигаций субъектов хозяйствования в соответствии с законами Республики Беларусь «О ценных бумагах и фондовых биржах», «Об акционерных обществах, обществах с ограниченной ответственностью и обществах с дополнительной ответственностью».

Регистрации подлежат ценные бумаги юридических лиц, зарегистрированных в установленном порядке.

Эмитент реализует право на выпуск ценных бумаг с момента регистрации ценных бумаг и присвоения номера государственной регистрации в Госкомитете по ценным бумагам.

Для регистрации необходимо предоставление следующих документов:

- заявление о регистрации ценных бумаг;

- решения о выпуске ценных бумаг, оформленного в соответствии с Законом «О ценных бумагах и фондовых биржах» соответственно для регистрации акций и облигаций;

- нотариально заверенной копии устава эмитента.

Кроме того, для регистрации ценных бумаг, размещаемых путем открытой продажи или подписки, представляется проспект эмиссии.

Государственная регистрация (или отказ) должна быть проведена не позднее 30 дней с момента подачи заявления с приложением необходимых документов. При регистрации ценной бумаги ей присваивается номер государственной регистрации.

Отказ в регистрации может последовать лишь по мотивам нарушения установленного порядка или несоответствия представленных документов требованиям законодательства, доводится до эмитента в п