Коэффициенты результативности

Эти коэффициенты могут быть выражены в процентном отношении путем умножения на 100 по следующим формулам:

Прибыль до вычета процентов и налогов

Прибыль до вычета процентов и налогов

(соответствующий показатель берется

Коэффициент рентабельности из отчета о прибылях и убытках)

заемного капитала = Совокупный применяемый капитал

(т.е. одна сторона балансового отчета)

Коэффициент рентабельности = Прибыль до вычета процентов и налогов;

акционерных фондов Средства акционеров

(из балансовой отчетности)

Коэффициент чистой прибыли = Прибыль до вычета процентов и налогов ;

от продаж Общий объем продаж

(товарооборот иливыручка)

Валовая прибыль

Коэффициент валовой прибыли от продаж =

Коэффициент валовой прибыли от продаж =

Общий объем продаж

Примечание.Валовая прибыль -это прибыль, полученная после вычетов прямых затрат (т.е. затрат, связанных с реконверсией) из стоимости общих продаж, но до вычета косвенных затрат (т.е. административных расходов). Коэффициент валовой прибыли является показателем эффективности управления фондом заработной платы, энергоресурсами и запасами.

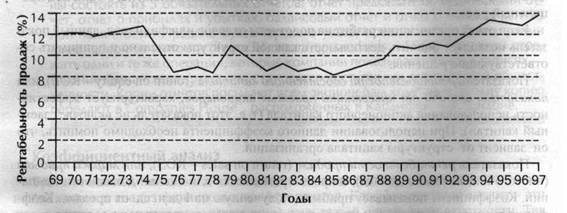

Рис. 2.3.2. Продольный анализ прибыли от продаж компании Mark & Spencer plc, (1969-1997 гг.)

Коэффициенты эффективности

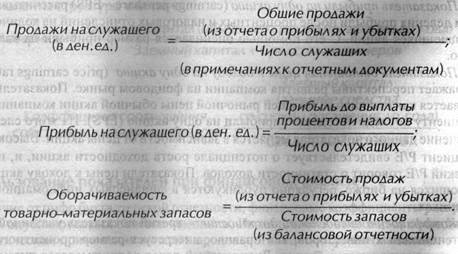

Данные показатели помогают оценить, насколько эффективно компания использует свои активы для увеличения объема продаж. Чтобы рассчитать коэффициенты эффективности, можно рассматривать любые вводимые ресурсы в их соотношении с общим объемом продаж или прибылью компании. Наиболее распространенными показателями эффективности являются показатель объема продаж на одного служащего и показатель прибыли на одного служащего. Оба показателя отражают эффективность использования трудовых ресурсов.

Основные положения

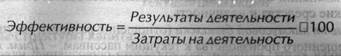

Эффективность

Термин «эффективность» имеет несколько значений, он применяется не только в сфере бухгалтерского учета. Так, говорят об эффективности работы двигателя или об эффективности отдачи отопительной системы в доме. Если говорить упрощенно, эффективность-это сравнение результатов работы системы с затратами, необходимыми для производства данной работы. Более эффективная система будет иметь наилучший результат на единицу затрат, нежели менее эффективная система. Эффективность определяется по следующей формуле:

Широко применяемыми показателями эффективности являются коэффициент оборачиваемости активов и его вариант - коэффициент оборачиваемости основного капитала. Высокий уровень оборачиваемости свидетельствует об эффективном использовании активов компании, и, наоборот, низкий уровень указывает на излишек производственных мощностей. Скорость оборачиваемости запасов характеризует эффективность использования и контроля за ресурсами. Компания, чьи оборотные средства находятся в постоянном движении, будет иметь более высокий уровень оборачиваемости, чем та организация, на складах которой скапливается масса непроданных и устаревших материалов.

Пример.

Показатели эффективности:

оборачиваемость товарно-материальных запасов измеряется количеством

произведенных замен всех оборотных активов в течение отчетного года.

Коэффициенты ликвидности

Эти показатели служат для оценки способности компании погашать свои краткосрочные долговые обязательства. Показатели ликвидности позволяют судить о реальном финансовом положении организации и, по сути, отвечают на вопрос: «Обладает ли данная компания достаточными средствами для того, чтобы расплатиться по долгам?»

Показатель текущей ликвидности является одним из основных показателей способности компании своевременно выполнить свои обязательства. Этот показатель рассчитывается как отношение стоимости текущих активов к текущим пассивам (обязательствам), поэтому показатель ликвидности рассчитывается полностью на основании данных балансовой отчетности. С помощью этого показателя оценивается способность компании погасить свою задолженность за счет таких активов, как запасы, дебиторские средства и наличность.

Коэффициент лакмусовой бумажки (отношение разности текущих активов, запасов и незавершенного производства к текущим пассивам. - Прим. пер.) является вариантом коэффициента текущей ликвидности и служит для оценки способности компании погашать краткосрочную задолженность с помощью наличности или высоколиквидных активов. Авторы многих учебников считают, что для данного показателя наилучшим соотношением является 2:1, а соотношение 1:1 следует считать коэффициентом лакмусовой бумажки. Однако все эти показатели являются упрощенными, их не следует рассматривать как норму для всех отраслей предпринимательской деятельности. Например, у многих компаний, занятых в розничной торговле, почти не бывает дебиторов, и они имеют высокую оборачиваемость запасов. Но у них бывают кредиторы, поэтому их коэффициент текущей ликвидности ниже 2:1.

Инвестиционные коэффициенты

Данная группа показателей представляет интерес для инвесторов компании. Как правило, это акционеры или потенциальные владельцы акций. В этой группе представлены три показателя.

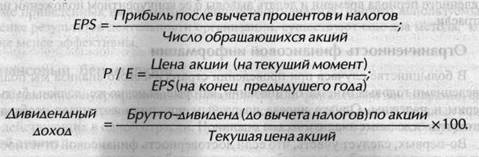

Показатель прибыли на одну акцию (earnings per share - EPS) рассчитывается путем деления прибыли после процентных и налоговых отчислений на количество обращающихся акций. С его помощью оценивается размер прибыли на каждую акцию.

Показатель отношения цены к доходу на одну акцию (price earnings ratio - Р/Е) отражает перспективы развития компании на фондовом рынке. Показатель рассчитывается как отношение текущей рыночной цены обычной акции компании к коэффициенту последней годовой прибыли на одну акцию (EPS). Из этого следует, что значение данного показателя меняется в зависимости от цены акции. Высокий коэффициент Р/Е свидетельствует о потенциале роста доходности акции, и, наоборот, низкий Р/Е говорит о статичности доходов. Показатели цены к доходу акций, котирующихся на бирже, регулярно публикуются в финансовых информационных источниках.

Коэффициент дивидендной доходности - третий показатель указанной группы. Потенциальных инвесторов, как правило, интересует размер процентного дохода, приходящегося на одну акцию. Дивидендный доход рассчитывается путем деления последнего годового дивиденда по акции на текущую цену акции (умноженного на 100, чтобы выразить в процентах).

Пример.

Показатели эффективности инвестированного капитала: