Схожесть составления капитального бюджета и оценки ценных бумаг

Как только выделен потенциальный проект для капитального бюджетирования, его оценка включает те же стадии, что используются при анализе ценных бумаг.

1. Во-первых, должны быть определены затраты на осуществление проекта. Это аналогично нахождению цены, которая должна быть уплачена за акцию или облигацию.

2. Затем менеджеры прогнозируют потоки денежных средств от проекта, включая ликвидационную стоимость актива в конце его предполагаемого срока службы. Это аналогично прогнозированию будущих потоков дивидендов или выплат процентов по акциям или облигациям вместе с ожидаемой ценой продажи акций или номиналом облигаций при погашении.

3. Далее, должен быть спрогнозирован риск предполагаемых потоков денежных средств. Это требует наличия информации о вероятностном распределении потоков денежных средств.

4. Учитывая риск проекта, менеджеры определяют стоимость капитала, при которой должны дисконтироваться потоки денежных средств. Сам процесс дисконтирования эквивалентен нахождению денежных потоков по ценной бумаге.

5. Наконец, приведенное значение ожидаемых денежных потоков сравнивается с необходимыми затратами. Если приведенное значение потоков превышает затраты, проект должен быть принят; в противном случае он должен быть отклонен.

Если индивидуальному инвестору удается приобрести акции или облигации, рыночная цена которых ниже их действительной стоимости, благосостояние инвестора увеличивается. Аналогично, если фирма находит (или создает) инвестиционный проект, приведенное значение денежных потоков которого выше его стоимости, общая стоимость фирмы увеличивается. Таким образом, между составлением капитального бюджета и оценкой финансовых активов существует прямая связь: чем более эффективны процедуры составления капитального бюджета фирмы, тем выше ее стоимость и цена ее акций.

Правила принятия решений по составлению капитального бюджета

Для оценки проектов и принятия решения о том, должны ли они включаться в капитальный бюджет, используется шесть ключевых методов: 1) период (срок) окупаемости (РР); 2) срок дисконтированной окупаемости (DPP); 3) чистое приведенное значение (NPV); 4) внутренняя доходность (рентабельность), (IRR); 5) модифицированная внутренняя доходность (рентабельность), (MIRR) и 6) индекс рентабельности (PI). Объясним, как определяется каждый из критериев оценки, а затем определим, насколько эффективен каждый из них для обнаружения тех проектов, которые максимально увеличивают цену на акции фирмы.

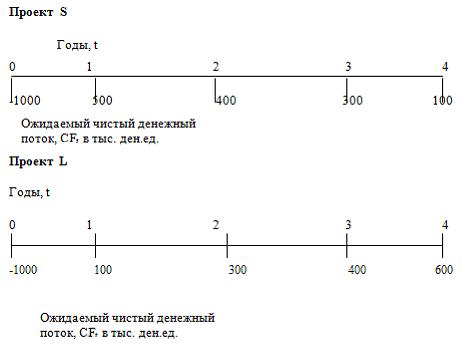

Для иллюстрации каждого метода используем данные о денежных потоках проектов S и L, представленных на рис.5. 1. (S – это «краткосрочный» проект в том смысле, что его основные входящие денежные потоки происходят раньше, чем в проекте L). На данный момент считаем, что проекты одинаково рискованны. Кроме того, предполагаем, что приведены ожидаемые значения CFt их денежных потоков и что они уже скорректированы для отражения эффектов налогов, амортизации, ликвидационной стоимости и т.д. далее, поскольку многие проекты требуют вложений как в основные средства, так и в оборотный капитал, мы будем считать, что инвестиционные затраты учитывают все необходимые изменения в чистом операционном оборотном капитале. Наконец, мы подразумеваем, что все потоки денежных средств происходят в конце соответствующего года.

Рис. 12.1. Чистые денежные потоки проектов S и L

Период окупаемости

Период (срок) окупаемости (РР), определяемый как ожидаемое число лет, необходимых для возмещения изначальных вложений в проект, всегда самый первый метод, используемый при оценке проектов для целей включения в капитальный бюджет. Вычисление периодов окупаемости проектов S и L отражено на рис.5.2

Мы видим, что к концу года 3 кумулятивные (суммарные с момента начала осуществления проекта) входящие денежные потоки проекта S с лихой компенсировали изначальные затраты (исходящий поток). Таким образом, окупаемость происходит в течение третьего года.

| |

Рис. 5.2. Период окупаемости проектов S и L

Если предложить, что входящие 300 тыс. ден.ед. поступают в течение третьего года равномерно, то точный период окупаемости можно определить следующим образом:

Срок окупаемости S=Год, предыдущий году полного возмещения затрат +

Применяя ту же процедуру к проекту L, находим, что

Срок окупаемости L=3,33 года

Чем короче период окупаемости, тем лучше. Следовательно, если фирме необходим период окупаемости три года или меньше, проект S будет принят, а L – отклонен. Если бы проекты были взаимоисключающими, проект S считался бы предпочтительнее L, поскольку у последнего срок окупаемости больше. Например, установка системы транспортеров на складе и приобретение колонны автопогрузчиков для того же склада – это взаимоисключающие проекты, поскольку принятие одного из них подразумевает отклонение другого. Независимые – это проекты, решения, о принятии которых независимы друг от друга.