Теории и концепции происхождения денег

Существует две основные концепции возникновения денег это рационалистическая и эволюционная.

Рационалистическая концепция объясняет происхождение денег соглашениями между людьми, которые убедились в том, что для передвижения стоимостей в меновом обороте необходимы специальные инструменты.

Эволюционная концепция происхождения денег доказывает, что деньги появились помимо воли людей в результате длительного развития обмена, когда из огромного товарного мира выделился особый товар, выполнявший роль денег. «Труд является единственным всеобщим, равно как и единственным точным мерилом стоимости».

Наряду с возникновением и развитием денег параллельно появлялись теории денег.

1. Металлическая теория денег.

Данная теория возникла в Англии в период первоначального накопления капитала в XVI – XVII вв. одним из основателей металлической теории был У.Стаффорд (1554- 1612). Для металлической теории денег было характерно отожествлять богатства общества с драгоценными металлами, которыми приписывалось монопольное выполнение всех функций денег. «Золото выполняет роль истинных денег – средства накопления». Сторонники этой теории не видели необходимости и закономерности замены полноценных денег бумажными, поэтому позднее они выступали против бумажных денег, не разменных на металл.

2. Номиналистическая теория денег.

Первыми представителями этой теории были англичане Дж. Беркли (1685 – 1753) и Дж. Стюард (1712 – 1780). В основе их теории лежали два следующих положения. Во-первых, деньги создаются государством, и, во-вторых, стоимость денег определяется их номиналом. Основной ошибкой представителей номинализма является положение о том, что стоимость денег определяется государством. Тем самым они отрицают трудовую теорию стоимости и товарную природу денег.

Дальнейшее развитие этой теории приходится на конец XIX — XX вв. Наиболее известным представителем номинализма был немецкий экономист Г. Кнапп (1842 – 1926). По его мнению, деньги имеют покупательную способность, которую придает им государство. Г. Кнапп основывал свою теорию не на полноценных монетах, а на бумажных деньгах. При анализе денежной массы он учитывал лишь государственные казначейские билеты (бумажные деньги) и разменные монеты, исключая из нее кредитные деньги (векселя, банкноты, чеки).

Главная ошибка номиналистов состояла в том, что, оторвав бумажные деньги от золота и от стоимости товара, они наделяли их «стоимостью», «покупательной силой» путем акта государственного законодательства. Положения номиналистической теории были применены в экономической политике Германии, которая широко использовала эмиссию денег в годы первой мировой войны. Период гиперинфляции в Германии в 20–х годах окончательно опроверг концепцию номинализма в теории денег.

3. Количественная теория денег.

Основоположником количественной теории денег был французский экономист Ж. Боден (1530 – 1596). Дальнейшее развитие эта теория получила в трудах англичан Д. Юма (1711 – 1776) и Дж. Милля (1773 – 1836), а также француза Ш. Монтескье (1689 – 1755). Д. Юм, пытаясь установить причинную и пропорциональную связь между приливом благородных металлов из Америки и ростом цен в XVI – XVII вв., выдвинул тезис: «Стоимость денег определяется их количеством». Сторонники этой теории видели в деньгах только средство обращения. Они ошибочно утверждали, что в процессе обращения в результате столкновения денежной и товарной масс якобы устанавливаются цены, и определяется стоимость денег.

Основы современной количественной теории денег были заложены американским экономистом и математиком Ирвингом Фишером (1867 – 1947). И. Фишер отрицал трудовую стоимость и исходил из «покупательной силы денег».

Он выделял шесть факторов, от которых зависит эта «покупательная сила денег»:

1) количество наличных денег в обращении;

2) скорость обращения денег;

3) средневзвешенный уровень цен;

4)количество товаров;

5) сумма банковских депозитов;

6) скорость депозитно-чекового обращения.

Разновидностью количественной теории денег является монетаризм.

«Монетаризм – экономическая теория, в соответствии с которой денежная масса, находящаяся в обращении, играет определяющую роль в стабилизации и развитии рыночной экономики». Основоположником монетаризма является создатель чикагской школы, лауреат Нобелевской премии 1976 г. М. Фридмен. Монетаризм возник в 50 – е годы. Монетаристский подход к управлению экономикой широко использовался в США, Великобритании, ФРГ и других странах в период преодоления стагфляции 70- х – начала 80- х годов, а также в начале 90- х годов при переходе к рыночной экономике в России.

Таким образом, в каждой теории есть свои недостатки, современная количественная теория денег, изучая макроэкономические модели и общие соотношения между массой товаров и уровнем цен, утверждает, что в основе изменения уровня цен лежит главным образом динамика номинальной денежной массы. Она выдвигает соответствующие практические рекомендации по стабилизации экономики с помощью контроля над денежной массой.

Эмиссия наличных денег

Обслуживая хозяйственный оборот, деньги постоянно выпускаются в оборот и изымаются из оборота. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Одновременно с этим клиенты банков погашают банковские ссуды и сдают наличные деньги в операционные кассы коммерческих банков, при этом количество денег в обороте, как правило, не увеличивается. В данном случае речь идет о выпуске денег, который следует отличать от эмиссии денег.

Под эмиссией понимается такой выпуск денег в оборот, который приводит к увеличению денежной массы, находящейся в обороте.

В условиях рыночной экономики эмиссия денег подразделяется на два вида:

1) эмиссия наличных денег: осуществляет ЦБ через РКЦ;

2) эмиссия безналичных денег: осуществляют коммерческие банки.

Эмиссия наличных денег осуществляется децентрализованно. Это связано с тем, что потребность коммерческих банков (именно она определяет размер эмиссии) в наличных деньгах зависит от потребности в них юридических и физических лиц, обслуживаемых банками, которая постоянно меняется. В соответствии с этим завоз денег из Центра, чтобы удовлетворить эти потребности, нецелесообразен (из-за многократно возрастающих издержек обращения) и невозможен.

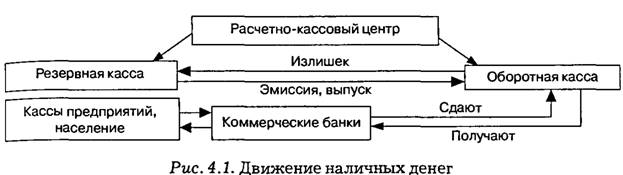

Эмиссию денег производит ЦБ России и его РКЦ (расчетно-кассовые центры). РКЦ открываются в районах страны и выполняют расчетно-кассовое обслуживание в расположенных в этих регионах коммерческих банках. Для эмиссии наличных денег в РКЦ открываются резервные фонды и оборотные кассы (рис. 4.1).

В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение в случае увеличения потребности хозяйства данного региона в наличных деньгах. Эти денежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения и являются резервом.

В оборотную кассу РКЦ постоянно поступают наличные деньги от коммерческих банков, а также и выдаются. Таким образом, деньги в оборотной кассе пребывают в постоянном движении: они считаются деньгами, находящимися в обращении.

Если сумма поступлений наличных денег в оборотную кассу РКЦ превышает сумму выдачи денег из нее, то излишек денег изымается из обращения и переводится из расчетной кассы РКЦ в резервный фонд. Резервным фондом РКЦ распоряжаются региональные управления (городские, областные, республиканские) ЦБ России.

Если в коммерческих банках растет величина денег на депозитных счетах, то:

1) увеличивается потребность клиентов в наличных деньгах;

2) увеличиваются свободные резервы коммерческого банка.

Если у коммерческих банков, обслуживаемых РКЦ, возрастает потребность в наличных деньгах, а поступление денег в их операционные кассы эквивалентно не возрастает, то РКЦ вынужден будет увеличивать выпуск наличных денег в обращение. Для этого он на основе разрешения управления ЦБ РФ переводит наличные деньги из резервного фонда в оборотную кассу РКЦ.

Для данного РКЦ это будет эмиссионная операция. Сведениями о том, произошла или нет в данный день эмиссия денег, располагает только Правление ЦБ РФ, где ежедневно составляется эмиссионный баланс.

Эмиссия безналичных денег

В большей своей части предложение денег определяется величиной безналичной эмиссии, которая зависит от функционирования коммерческих банков. Величина безналичной денежной массы прямо пропорциональна величине средств, вкладываемых в банк.

При существовании многоуровневой банковской системы механизм эмиссии действует на основе банковского, кредитного, депозитного и денежного мультипликаторов.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Банковский мультипликатор характеризует процесс мультипликации с позиции субъектов мультипликации, т. е. кто мультиплицирует (создает) деньги.

Кредитный мультипликатор раскрывает механизм процесса мультипликации — кредитные операции коммерческих банков. Депозитный мультипликатор отражает объект мультипликации — деньги на депозитных счетах коммерческих банков (именно они увеличиваются в процессе мультипликации). Данный механизм может существовать только в условиях не менее двухуровневых банковских систем, причем первый уровень — Центральный банк управляет этим механизмом, второй — коммерческие банки заставляют его действовать.

Механизм банковского мультипликатора связан со свободным резервом. Свободный резерв представляет собой совокупность ресурсов коммерческих банков.

Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков зависит величина свободного резерва всей системы.

Формула свободного резерва для отдельного банка:

СР = К + ПР + ЦК - ЦР ± МБК - А,

где К — капитал банка;

ПР — привлеченные банком ресурсы на депозитные счета;

ЦК — кредиты от Центрального банка;

ЦР — отчисления коммерческого банка в централизованный резерв;

МБК — межбанковский кредит;

А — вложения банка в активные операции.

Банковский мультипликатор действует независимо от того, кому предоставлены кредиты – коммерческим банкам или федеральному правительству Деньги в этом случае поступят на бюджетные счета в банках, а они тоже относятся к привлеченным ресурсам, поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится, и включиться механизм банковской мультипликации.

Механизм банковского мультипликатора учитывает не только предоставление централизованных кредитов, но и покупку центральным банком у коммерческих банков ценных бумаг или валюты. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемых для кредитования, т.е. действует механизм банковской мультипликации.

Включить этот механизм центральный банк может и тогда, когда он уменьшит сумму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв коммерческих банков, что приведет к росту кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, а следовательно, эмиссией безналичных денег, осуществляется исключительно центральным банком. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности, выполняя тем самым одну из основных своих функций – функцию денежно-кредитного регулирования.

Виды кредита

1.Банковский кредит

Данная форма кредита является наиболее распространенной в рыночной экономике, т.к. именно банки чаще обладают ссудным капиталом в достаточном объеме, чтобы предоставлять его другим субъектам.

Банковский кредит – это кредит, предоставляемый банками и другими кредитными организациями юридическим и физическим лицам.

Кредитные отношения между кредитором и заемщиком оформляются в кредитный договор.

По кредитному договору банк или иная кредитная организация (кредитор) обязуются предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму и уплатить проценты на нее [ГК ч.2 ст.819].

Кредитный договор должен быть заключен в письменной форме. Несоблюдение письменной формы влечет недействительность кредитного договора. Такой договор считается ничтожным. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок. Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором [ГК ч.2 ст.820,821].

Особенности банковского кредита:

Источником кредита является заемный капитал, т.е. денежные средства клиентов банка, хранящиеся на счетах и депозитах.

Источником кредита является заемный капитал, т.е. денежные средства клиентов банка, хранящиеся на счетах и депозитах.

Денежный капитал, предоставленный банками, проделав кругооборот в процессе воспроизводства, возвращается с приращением.

Денежный капитал, предоставленный банками, проделав кругооборот в процессе воспроизводства, возвращается с приращением.

Объем кредита практически не ограничен, т.к. банк предоставляет в основном не собственный капитал, а привлеченный.

Объем кредита практически не ограничен, т.к. банк предоставляет в основном не собственный капитал, а привлеченный.

Условия кредитного договора выдвигает банк.

Условия кредитного договора выдвигает банк.

Банковский кредит, предоставляемый хозяйствующим субъектам, используется на расширение производства, вложения в основной и оборотный капитал, погашение долговых обязательств и т.д.

Банковский кредит населению предоставляется на приобретение товаров длительного пользования, покупку жилья, ремонт или строительство, на оплату медицинских и образовательных услуг и т.д.

- Коммерческий кредит

Коммерческий кредит – это кредит, предоставляемый одним хозяйствующим субъектом другому субъекту в виде продажи товаров с отсрочкой платежа.

Договором может предусматриваться предоставление коммерческого кредита в виде:

аванса;

аванса;

предварительной оплаты;

предварительной оплаты;

отсрочки и рассрочки оплаты товаров;

отсрочки и рассрочки оплаты товаров;

работ или услуг, если иное не установлено законом.

работ или услуг, если иное не установлено законом.

Цель коммерческого кредита – ускорить реализацию товаров и соответственно ускорить процесс кругооборота капитала, а также извлечь прибыль. Необходимость кредита видна из воспроизводственного цикла, т.е. несовпадения сроков производства и реализации.

Недостатки коммерческого кредита:

Ограничен размерами резервного капитала предприятия-кредитора. Продажа с рассрочкой платежа возможна при наличии у продавца излишка капитала.

Ограничен размерами резервного капитала предприятия-кредитора. Продажа с рассрочкой платежа возможна при наличии у продавца излишка капитала.

Возврат кредита зависит от внешней и внутренней среды предприятия-заемщика. Во время кризисов притоки капитала резко сокращаются, т.к. при не возврате кредита одним заемщиком нарушается цепочка кредитных связей, что ведет к сокращению объемов коммерческого кредита.

Возврат кредита зависит от внешней и внутренней среды предприятия-заемщика. Во время кризисов притоки капитала резко сокращаются, т.к. при не возврате кредита одним заемщиком нарушается цепочка кредитных связей, что ведет к сокращению объемов коммерческого кредита.

Как правило, имеет определенное направление, т.е. предоставляется одним предприятием другому, связанному с первым технологическим процессом. В обратном направлении коммерческий кредит невозможен.

Как правило, имеет определенное направление, т.е. предоставляется одним предприятием другому, связанному с первым технологическим процессом. В обратном направлении коммерческий кредит невозможен.

Носит краткосрочный характер.

Носит краткосрочный характер.

Виды коммерческого кредита:

Кредит с фиксированным сроком погашения.

Кредит с фиксированным сроком погашения.

Кредит с возвратом после фактической реализации полученных товаров.

Кредит с возвратом после фактической реализации полученных товаров.

Кредит по открытому счету, т.е. вторичная поставка товара на условиях коммерческого кредита осуществляется по погашению задолженности по предыдущей поставке.

Кредит по открытому счету, т.е. вторичная поставка товара на условиях коммерческого кредита осуществляется по погашению задолженности по предыдущей поставке.

Для оформления коммерческого кредита используется коммерческий вексель – долговое обязательство, которое дает его владельцу безусловное право требовать уплаты обозначенной в нем суммы денег от лица, обязанного по векселю. В первую очередь, вексель — это инструмент кредита, его также можно использовать в качестве расчетного средства в странах с развитой экономикой (В РФ вексель не является расчетным средством). С помощью данного документа могут оплачиваться поставки товаров, предоставление услуг (коммерческий кредит), оформляться денежные обязательства.

Коммерческий вексель возникает в связи с тем, что у покупателя продукции в момент поставки ее продавцом отсутствуют необходимые денежные средства. Поэтому сделка оформляется с помощью векселя. Покупатель выписывает продавцу вексель, в соответствии с которым он берет на себя обязательство уплатить ему определенную сумму денег по истечении определенного периода времени. Такая операция фактически является кредитованием покупателя, так как ему предоставляется отсрочка платежа. В связи с этим в вексельной сумме находит отражение процент за предоставленный кредит. Для покупателя вексель удобен тем, что он позволяет отодвинуть сроки платежа. Привлекательность векселя для продавца состоит в том, что он может сразу получить определенную сумму денег с помощью учета (продажи) его у другого лица, обычно банка. Банк предъявит вексель к погашению покупателю при наступлении срока платежа. Какую часть вексельной суммы получит продавец при учете векселя и пожелает ли банк учесть вексель, зависит от кредитного рейтинга векселедателя.

Можно сказать, что использование векселя расширяет возможности коммерческого кредита, поскольку вексель, являясь ценной бумагой, может обращаться. Переход права собственности на вексель и прав, которые он предоставляет своему владельцу, осуществляется через передаточную надпись – индоссамент. Чем больше индоссаментов на векселе, тем шире круг его обращения и тем больше гарантий его оплаты.

- Потребительский кредит

Потребительский кредит – это кредит, предоставляемый населению в виде рассрочки платежа при покупке товаров длительного пользования и иных благ.

Потребительский кредит – это совокупность товаров, денежных ссуд предоставляемых предприятиями для удовлетворения личных потребностей населения.

Кредиторами выступают торговые предприятия и специализированные финансовые организации.

В РФ потребительский кредит предоставляется в двух формах:

Товарная форма – кредит, предоставляемый населению на покупку товаров длительного пользования, жилищное строительство, приобретение квартир. В данном случае кредиторы – торговые предприятия, строительные организации, финансовые организации, предоставляют заемщику не денежную ссуду на удовлетворение потребности, а товар или жилье. Погашение кредита осуществляется денежными средствами с учетом процентов.

Товарная форма – кредит, предоставляемый населению на покупку товаров длительного пользования, жилищное строительство, приобретение квартир. В данном случае кредиторы – торговые предприятия, строительные организации, финансовые организации, предоставляют заемщику не денежную ссуду на удовлетворение потребности, а товар или жилье. Погашение кредита осуществляется денежными средствами с учетом процентов.

Денежная форма – кредит на строительство и ремонт индивидуальных домов, садовых участков, на неотложные нужды, оплату медицинских и образовательных услуг. Кредит выдается денежными средствами (как наличными, так и безналичными).

Денежная форма – кредит на строительство и ремонт индивидуальных домов, садовых участков, на неотложные нужды, оплату медицинских и образовательных услуг. Кредит выдается денежными средствами (как наличными, так и безналичными).

Потребительский кредит предоставляется на цели:

Удовлетворение текущих потребностей. Данный кредит носит краткосрочный характер, т.е. предоставляется на срок до 2 лет.

Удовлетворение текущих потребностей. Данный кредит носит краткосрочный характер, т.е. предоставляется на срок до 2 лет.

Инвестиционные цели. Данный кредит носит долгосрочный характер и от заемщика требуют предоставление отчета об использовании кредита и документов, подтверждающих его целевое использование.

Инвестиционные цели. Данный кредит носит долгосрочный характер и от заемщика требуют предоставление отчета об использовании кредита и документов, подтверждающих его целевое использование.

В кредитных отношениях между населением и предприятиями банки непосредственного участия не принимают. Однако, потребительский кредит тесно связан с банковским кредитом, т.к. торговые предприятия и финансовые организации используют долговые обязательства населения в качестве гарантии для получения банковских кредитов.

- Межбанковский кредит

Межбанковский кредит – это кредит, который предоставляется банками и другими кредитными организациями друг другу на условиях срочности, платности и возвратности.

Цель – дает возможность банкам поддерживать оптимальное соотношение необходимых и избыточных ресурсов.

Благодаря межбанковскому кредиту в банковской системе осуществляется горизонтальное перераспределение ликвидных ресурсов.

Виды межбанковского кредита:

Овердрафт – это кредит, предоставляемый для покрытия дебетового сальдо по корреспондентскому счету, т.е. когда банку-заемщику не хватает денежных средств на корреспондентском счете для осуществления всех платежей. Данный кредит погашается за счет текущих поступлений на корресп.счет банка-заемщика.

Овердрафт – это кредит, предоставляемый для покрытия дебетового сальдо по корреспондентскому счету, т.е. когда банку-заемщику не хватает денежных средств на корреспондентском счете для осуществления всех платежей. Данный кредит погашается за счет текущих поступлений на корресп.счет банка-заемщика.

Корреспондентский счет – это счет, на котором отражаются расчеты, производимые одной кредитной организацией по поручению и за счет другой на основе заключенного договора о корреспондентских отношениях, т.е. это счет, открываемый одним банком в другом для проведения расчетов. Банки могут иметь любое количество корреспонденских счетов.

Имеется два варианта организации межбанковских расчетов с помощью корреспондентских счетов:

- 1 вариант – децентрализованный, основанный на корресп. отношениях коммерческих банков друг с другом;

- 2 вариант – централизованный, при котором расчеты между банками проводятся через их корресп.счета, открываемые в ЦБ РФ.

В нашей стране межбанковские расчеты ориентированы на второй вариант.

Проведение расчетов между банками осуществляют специально создаваемые для этих целей органы ЦБ РФ – РКЦ (рассчетно-кассовые центры). В РКЦ по месту нахождения коммерческих банков открываются корресп. счета банков. Одновременно с открытием счета заключается договор о корресп. отношениях с РКЦ ЦБ РФ, где предусматриваются права, обязанности обеих сторон и ответственность за выполнение взятых обязательств.

Кредит в форме продажи ресурсов на межбанковском рынке. Данные кредиты подразделяются:

Кредит в форме продажи ресурсов на межбанковском рынке. Данные кредиты подразделяются:

- кредиты до востребования

Могут быть востребованы банком-кредитором в любой день, поэтому неудобен для заемщика и в настоящее время не используется.

- срочные кредиты

Предоставляются на определенный срок, который устанавливается в договоре.

Могут предоставляться как в разовом порядке, так и в форме открытия кредитной линии на конкретный банк и различные сроки. Предоставляются по специальной межбанковской ставке, например ЛИБОР (ставка на Лондонском межбанковском рынке), которые пересматриваются под воздействием изменения конъюнктуры рынка и публикуются в специальных банковских бюллетенях.

- Кредиты ЦБ РФ

Кредитование ЦБ-ом РФ кредитных организаций, в т.ч. учет векселей по специальной ставке (учетной ставке) называется рефинансированием кредитных организаций (в т.ч. коммерческих банков).

Цель – улучшения ликвидности банков и расширения их ресурсной базы.

В настоящее время ЦБ РФ предоставляет следующие виды кредитов:

Ломбардный кредит – это кредит под залог ценных бумаг, включенных в ломбардный список ЦБ. В настоящее время в список включены государственные ценные бумаги. Предоставляется на срок от 3 до 30 дней.

Ломбардный кредит – это кредит под залог ценных бумаг, включенных в ломбардный список ЦБ. В настоящее время в список включены государственные ценные бумаги. Предоставляется на срок от 3 до 30 дней.

Однодневный кредит (кредит овернайт) – это кредит, который предоставляется для завершения расчетов в конце операционного дня (рабочий день банка) при отсутствии средств на корресп.счете коммерческого банка. Предоставляется на один день и подлежит пролонгации (продлению). Данный кредит ЦБ предоставляет только при наличии специального соглашения между ЦБ и коммерческим банком. На основании данного соглашения коммерческий банк регулярно вносит плату за возможность использования кредита.

Однодневный кредит (кредит овернайт) – это кредит, который предоставляется для завершения расчетов в конце операционного дня (рабочий день банка) при отсутствии средств на корресп.счете коммерческого банка. Предоставляется на один день и подлежит пролонгации (продлению). Данный кредит ЦБ предоставляет только при наличии специального соглашения между ЦБ и коммерческим банком. На основании данного соглашения коммерческий банк регулярно вносит плату за возможность использования кредита.

Кредит внутридневной (овердрафт) – кредит, предоставляемый для покрытия дебетового сальдо по корресп.счету в течение операционного дня. В конце операционного дня непогашенная часть кредита переоформляется в однодневный кредит (овернайт). Кредит овердрафт является беспроцентным.

Кредит внутридневной (овердрафт) – кредит, предоставляемый для покрытия дебетового сальдо по корресп.счету в течение операционного дня. В конце операционного дня непогашенная часть кредита переоформляется в однодневный кредит (овернайт). Кредит овердрафт является беспроцентным.

- Государственный кредит

Государственный кредит – это кредитные отношения, в которых одна из сторон - государство. Отличительной особенностью государственного кредита является то, что государство может выступать в роли заемщика, кредитора и гаранта.

Государство, выступая в роли кредитора, может предоставлять финансовые ресурсы в следующих направлениях:

Финансировать приоритетные отрасли хозяйства.

Финансировать приоритетные отрасли хозяйства.

Финансировать региональные и местные органы власти, которые испытывают потребность в ресурсах при невозможности получения их из других источников.

Финансировать региональные и местные органы власти, которые испытывают потребность в ресурсах при невозможности получения их из других источников.

Продажа свободных ресурсов на межбанковском рынке.

Продажа свободных ресурсов на межбанковском рынке.

В роли заемщика государство использует кредит для покрытия дефицита бюджета, погашения текущих расходов и финансирования инвестиционных проектов.

Источниками кредитных средств являются:

Размещение (продажа) государственных ценных бумаг.

Размещение (продажа) государственных ценных бумаг.

Кредиты и займы.

Кредиты и займы.

Кредиторами государства являются:

Резиденты.

Резиденты.

Нерезиденты.

Нерезиденты.

Иностранные государства.

Иностранные государства.

Международные финансово-кредитные организации.

Международные финансово-кредитные организации.

В качестве гаранта – государство предоставляет гарантии платежа по обязательствам юридических и физических лиц.

- Международный кредит

Международный кредит – это кредит, предоставляемый экономическими субъектами одной страны экономическим субъектам другой страны.

Движение ссудного капитала между странами может осуществляться как при помощи финансовых посредников, так и без их участия. Посредниками могут быть крупные национальные и транснациональные банки, международные и региональные финансово-кредитные организации, например, Международный валютный фонд (МВФ), Мировой банк, Европейский банк реконструкции и развития (ЕБРР), Лондонский клуб кредиторов, Парижский клуб кредиторов и т.д.

Виды международных кредитов:

- по форме собственности ссудного капитала:

государственный;

государственный;

частный;

частный;

смешанный.

смешанный.

- По валюте займа:

кредит в валюте страны заемщика;

кредит в валюте страны заемщика;

кредит в валюте страны кредитора;

кредит в валюте страны кредитора;

кредит в валюте третьей страны (как правило, в СКВ - свободно конвертируемая валюта);

кредит в валюте третьей страны (как правило, в СКВ - свободно конвертируемая валюта);

кредит в коллективной валюте (СДР – специальные права заимствования).

кредит в коллективной валюте (СДР – специальные права заимствования).

- По назначению:

коммерческий кредит – связан с внешнеторговой деятельностью;

коммерческий кредит – связан с внешнеторговой деятельностью;

финансовый кредит – связан с движением финансового ссудного капитала, например, погашение внешней задолженности, прямые капиталовложения в производство.

финансовый кредит – связан с движением финансового ссудного капитала, например, погашение внешней задолженности, прямые капиталовложения в производство.

- По технике предоставления:

наличные кредиты, зачисляемые на счет заемщика;

наличные кредиты, зачисляемые на счет заемщика;

акцептные кредиты в форме акцепта (согласие платить) импортера или банка;

акцептные кредиты в форме акцепта (согласие платить) импортера или банка;

депозитные сертификаты;

депозитные сертификаты;

облигационные займы.

облигационные займы.

Международный кредит имеет двоякое воздействие на развитие рыночных отношений в стране - заемщика.

Позитивная роль проявляется:

обеспечивает непрерывность воспроизводства и его расширение;

обеспечивает непрерывность воспроизводства и его расширение;

способствует интернационализации производства и обмена, углублению международного разделения труда.

способствует интернационализации производства и обмена, углублению международного разделения труда.

Т.е. если суммы внешних займов будут направлены на развитие материальной сферы и вложения принесут материальную отдачу в виде роста ВВП, роста доходов населения и экономического роста страны.

Негативное влияние проявляется в том, что кредит может привести:

к диспропорции общественного производства, к перепроизводству отдельных товаров прибыльных отраслей;

к диспропорции общественного производства, к перепроизводству отдельных товаров прибыльных отраслей;

к сдерживанию развития отраслей, в которые не привлекаются международные заемные средства, в результате - нехватка определенных товаров;

к сдерживанию развития отраслей, в которые не привлекаются международные заемные средства, в результате - нехватка определенных товаров;

к росту расходов по обслуживанию внешних займов, которые пропорционально уменьшают сумму ВВП.

к росту расходов по обслуживанию внешних займов, которые пропорционально уменьшают сумму ВВП.

Рынок ссудных капиталов

Рынок ссудных капиталов как экономическая категория выражает социально-экономические отношения как внутри самого рынка, так и во взаимодействии с другими экономическими категориями. Современная структура рынка ссудных капиталов характеризуется двумя признаками: временным и институциональным.

По временному признаку рынок ссудных капиталов делится на денежный рынок и рынок капиталов.

На денежном рынке предоставляют кредиты на период от нескольких недель до года. На рынке капиталов денежные средства выдаются от 1 года до 5 лет. Рынок среднесрочных кредитов свыше 5 лет – рынок долгосрочных кредитов.

По институциональному признаку рынок ссудных капиталов делится на 2 основных звена: кредитной системы и рынок ценных бумаг (РЦБ).

Экономическая роль рынка ссудных капиталов заключается в его способности объединить мелкие разрозненные денежные средства в интересах всего воспроизводственного процесса.

Функции рынка ссудных капиталов

· Обслуживание товарного обращения через кредит.

- Аккумуляция денежных сбережений предприятий, населения, государства.

- Трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капитальных вложений для обслуживания процесса производства.

- Обслуживание гос-ва и населения как источников капитала для покрытия государственных и потребительских расходов.

Во всех 4х организациях РСК выступает как посредник.

- Ускорение концентрации и централизации капитала для образования финансово-промышленных групп (ФПГ - холдинг, концерн).