Преимущество присутствия на рынке

Второе преимущество опционной торговли - возможность оставаться на рынке. Трейдер, купивший фьючерсный контракт, может оказаться вынужденным ликвидировать свою длинную позицию, опцион же дает возможность спокойно пережидать нежелательные изменения рынка. У держателя опциона есть время дождаться желаемого повышения цены (пока не наступит срок истечения опциона). Например, в случае шестимесячного опциона, трейдер получает возможность оставаться на рынке полгода, ожидая повышения цен. Держателю опциона нс страшны падения цен, ему не надо напряженно следить за движением рынка. Работа с опционами гораздо спокойнее, чем операции с фьючерсными контрактами. Подводя итог, можно констатировать, что, покупая опцион, трейдер имеет такую же неограниченную возможность получения прибыли, как и покупатель фьючерсного контракта, и пользуется тем же "эффектом рычага". В то же время он имеет два преимущества по сравнению со своим коллегой: четко предопределенный риск и возможность оставаться на рынке вопреки неблагоприятной конъюнктуре.

ОПЦИОНЫ И ФЬЮЧЕРСНЫЕ КОНТРАКТЫ -КОМБИНИРОВАННЫЕ СТРАТЕГИИ

В большинстве случаев опционы на товарные фьючерсы не "доживают" до своего срока истечения. Если в результате движения цены соответствующего фьючерсного контракта возникает прибыль, то трейдер может в любое время реализовать ее, аннулировав пут-опцион или колл-опцион путем обратной операции. При опционной торговле нет даже необходимости занимать ту или иную позицию на фьючерсном рынке. Тем не менее, существует целый ряд способов совместного использования фьючерсов и опционов.

1. Можно купить опцион для того чтобы сократить возможные убытки по фьючерсный контракту. Открыв длинную позицию на фьючерсном рынке, трейдер покупает пут-опци-он, который можно использовать в качестве защитного стоп-приказа на продажу.

2. Опцион можно также использовать в качестве скользящего стоп-приказа для фьючерсного контракта. Если рынок двигается в желательном направлении и возникает прибыль по фьючерсному контракту, трейдер с помощью опциона занимает противоположную позицию, которая в данном случае выполняет функции скользящего стоп-приказа. Пут-опцион покупается для защиты прибыли подлинной фьючерсной позиции, а колл-опцион — по короткой.

3. Приобретение опциона может также стать мерой, направленной на усиление прибыльной позиции, занятой на рынке товарных фьючерсных контрактов. Давайте предположим, что трейдер занимает длинную позицию на фьючерсном рынке и желает ее усилить, избежав при этом высокого риска. В этом случает было бы целесообразно приобрести колл-опцион. Если рынок продолжит свой рост, то общая прибыль нашего трейдера увеличится за счет чистой прибыли по опциону (за вычетом его стоимости). Если рынок повернет вниз, убытки по опционному контракту ограничатся премией, уплаченной при его приобретении. Если трейдер хочет усилить короткую позицию, то ему следует купить пут-опцион.

ЧЕМ ОПРЕДЕЛЯЕТСЯ РАЗМЕР ПРЕМИИ?

Следует признать, что опционная торговля представляет собой весьма сложный вид операций. Прежде чем за нее браться, необходимо тщательно изучить особенности и основные правила работы с опционами. Мы останавливаемся только на самых главных принципах этого вида операций, настоятельно рекомендуя читателю более подробно ознакомиться с терминологией опционной торговли, равно как и с факторами, помогающими правильно определять размер премии. Двумя основными факторами, влияющими на размер премии, являются "внутренняя стоимость" и "временная стоимость".

Опцион обладает внутренней стоимостью, если его страй-ковая цена (цена реализации) ниже текущей цены лежащего в его основе контракта (для колл-опциона) или выше цены контракта (для пут-опциона). Подобные опционы называются внутренними (или "в деньгах" — in the money). Если цена фьючерсного контракта уже выше цены реализации колл-опциона, то такой опцион изначально несет в себе определенную прибыль. При его покупке трейдеру придется заплатить, по меньшей мере, сумму, равную этой прибыли в качестве премии.

Временная стоимость определяется временем, оставшимся до даты истечения опциона. Так, шестимесячный опцион имеет большую временную стоимость, чем трехмесячный. Величина временной стоимости снижается по мере приближения срока истечения опциона (отсюда появление термина "истощение активов"). На размеры премии также оказывают влияние такие факторы, как волатильность рынка, процентные ставки, а также спрос на сам опцион. Последний показатель определяется тем, как рынок оценивает направление движения цен. Например, при росте цен на фьючерсные контракты премии за колл-опционы повышаются, а за пут-опционы - понижаются (поскольку спрос на первые выше). При падении цен на фьючерсные контракты наблюдается, соответственно, обратная картина.

РОЛЬ ТЕХНИЧЕСКОГО АНАЛИЗА В ТОРГОВЛЕ ОПЦИОНАМИ

В рамках данной книги нас прежде всего интересует то, насколько применимы основные положения технического анализа в торговле опционами на фьючерсные контракты. Необходимо иметь в виду, что пут-опционы и колл-опционы можно рассматривать просто как разновидности фьючерсных позиций. Колл-опцион сходен с длинной позицией по фьючерсному контракту, пут-опцион, соответственно, с короткой. Таким образом, трейдер, занимающийся опционной торговлей, может с успехом использовать данную книгу для изучения принципов технического анализа. Ему достаточно в процессе чтения заменять фразу "длинная позиция по фьючерсному контракту" фразой "колл-опцион", а вместо "короткой позиции" подставлять, соответственно, "пут-опцион". С помощью такой нехитрой подстановки можно увидеть технический анализ с точки зрения его применения в опционной торговле.

Любая опционная стратегия требует от трейдера определенного представления о перспективах развития рынка. Например, покупатель колл-опциона рассчитывает на повышение цен. Тот, кто приобретает пут-опцион, наоборот, ожидает, что цены будут снижаться. Даже продавец (подписчик) опциона при выборе стратегии исходит из своего мнения о состоянии рынка. Он продает колл-опцион на "ровном" или слегка медвежьем рынке, а пут-опцион при нейтральном или слегка бычьем рынке. Продавец опциона получает премию, которую выплачивает покупатель. Таким образом, премия становится вознаграждением продавцу за принятие риска, которого стремится избежать покупатель опциона. Продажа опционов представляет собой один из способов получения прибыли в ходе "застойных" периодов рынка, когда направление движения рынка ясно не просматривается. Данный вид операций является весьма рискованным, и лучше его оставить для более опытных участников рынка.

ТЕХНИЧЕСКИЙ АНАЛИЗ СООТВЕТСТВУЮЩЕГО ФЬЮЧЕРСНОГО РЫНКА

Разрабатывая стратегию опционной торговли, трейдер применяет методы технического анализа - но не к самому опционному контракту. Предметом его исследования становится фьючерсный рынок, лежащий в основе этого контракта. Получив с помощью технического анализа представление о предстоящем развитии рынка, он подбирает и реализует оптимальную стратегию - бычью, медвежью или нейтральную. Еще раз следует напомнить, что использование опциона - это лишь один из способов торговли на фьючерсном рынке, поэтому самым главным фактором, определяющим его стоимость и влияющим на выбор опционной стратегии, является состояние соответствующего фьючерсного рынка. Следовательно, первым и самым важным шагом в разработке опционной стратегии становится анализ рыночной ситуации, который рекомендуется выполнять с помощью технических средств, которым полностью посвящена эта книга.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА

Тем, кто собирается заняться опционной торговлей на фьючерсных рынках, можно порекомендовать следующие работы, которые целиком посвящены этой теме: "Товарные опционы - руководство по проведению спекулятивных операций и хеджирования" Т.Мейера (Commodity Options: A User's Guide to Speculating and Hedging, T.Mayer), а также "Рынки товарных опционов - взгляд изнутри" Дж. Лабужев-ски и Дж. Синкефилда (Inside the Commodity Options Markets, J.Labuszewski and J.Sinquefield).

ИЗМЕРЕНИЕ НАСТРОЕНИЙ РЫНКА С ПОМОЩЬЮ СООТНОШЕНИЙ ПУТ/КОЛЛ

Трейдер, рассчитывающий на повышение или понижение цен, покупает соответственно колл- или пут-опцион. Если на повышении хотят сыграть большинство покупателей опционов, то такой перевес не может не отразиться на уровне спроса на колл-опционы. Соответственно, преобладание медвежьих настроений скажется на росте числа сделок по пут-опционам. Показатели объема торговли пут- и колл-опционами публикуются ежедневно в финансовых газетах. Благодаря этому становится возможным, отслеживая соответствующие показатели, определять настроения покупателей опционов (как бычьи или медвежьи) и силу этих настроений (как растущую или ослабевающую).

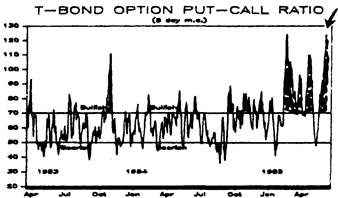

Технические аналитики разработали целый ряд соотношений пут/колл, с помощью которых можно измерять настроения рынка. Самое распространенное из них основано на показателях объема. Количество пут-опционов, по которым были заключены сделки, делят на количество колл-опцио-нов. Если показатель соотношения растет, то это означает, что на рынке преобладают медвежьи настроения (больше покупают пут-опционов), если падает - то большинство покупателей настроены играть на повышение (преобладают покупки колл-опционов). Наиболее значимыми показатели соотношения пут/колл становятся, когда достигают предельных значений (так же, как и осцилляторы, сигнализирующие о вступлении рынка в области перекупленности и перепро-данности). В этих случаях соотношение можно использовать в качестве "обратного" индикатора. Предельно высокое или низкое значение обычно сигнализирует о достижении рынком соответственно основания или вершины. Расхождения между кривой соотношения и ценами также служат сигналами возможного перелома тенденции (см. рис. 2.1. Приложение 2).

Технические аналитики фондовых рынков проводят операции с опционами на ценные бумаги на Чикагской опционной бирже (СВОЕ) с начала семидесятых годов. Ими разработан целый ряд технических индикаторов, основанных на результатах торговли опционами. На фьючерсных биржах опционы появились в восьмидесятые годы. Нет сомнений, что технические аналитики фьючерсных рынков, которые обладают гораздо большим опытом и располагают богатыми результатами исследований в этой области, также смогут использовать статистику опционной торговли для создания нового поколения технических индикаторов.

Рис. 2.1. Приложение 2. Пример соотношения пут/колл для рынка фьючерсных контрактов на долгосрочные казначейские обязательства. Высокий показатель (полученный с помощью пятидневного среднего скользящего) показывает, что пут-опционы пользуются гораздо более высоким спросом, чем колл-опционы, что является бычьим признаком. Низкий показатель соотношения, соответственно, считается медвежьим признаком.

Приложение 3.

Метод Ганна: геометрические углы и процентные отношения

ВСТУПЛЕНИЕ

У. Ганн (1878-1955) известен как легендарный трейдер, работавший на фондовых и товарных рынках в первой половине двадцатого века. За пятьдесят лет работы на рынке, он разработал уникальную комбинацию точнейших математических и геометрических принципов, которую успешно применял в своей практической деятельности. Вторую часть своей профессиональной жизни он посвятил популяризации своих идей и преподавательской деятельности. Большинство работ Ганна не переиздавались в пятидесятые и шестидесятые годы, поэтому его взгляды не получили широкого распространения в тот период. В 1976 году компания "Лэмберт-Ганн паблишинг компани", которой владел бывший партнер Ганна Э. Лэмберт, была куплена Б. Джоунсом, владельцем нескольких сельскохозяйственных ферм. Б. Джоунс переиздал большинство работ Ганна. Благодаря ему в течение последних десяти лет интерес к идеям Ганна возродился.

Метод Ганна необычайно сложен и труден для понимания. Последователи Ганна проводили не один год, исследуя старые графики и его записи, охватывающие двадцатипятилетний период времени, с одной только целью - расшифровать его идеи. В значительной мере подход Ганна основан на классических принципах графического анализа. Он придавал огромное значение прошлым максимумам и минимумам как будущим областям сопротивления и поддержки, соответственно. Ганн подчеркивал, что пересечение уровня сопротивления превращает последний в уровень поддержки и наоборот. Он также твердо верил в значимость пятидесятипроцентного отношения длины коррекции к длине предыдущего движения цен. В число оригинальных идей, разработанных им лично, входят так называемый "кардинальный квадрат", метод уравнивания ценовых и временных величин и геометрические углы.

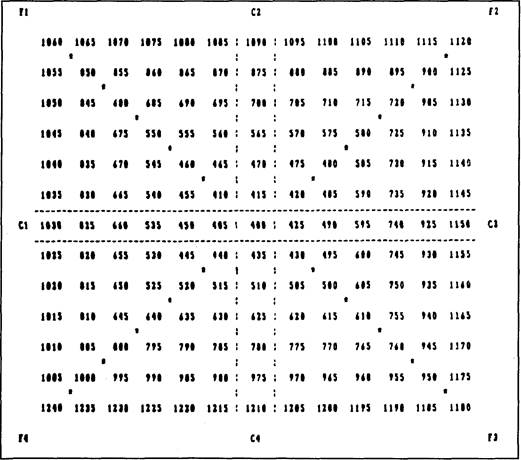

Метод "кардинального квадрата" (cardinal square) представляет собой способ нахождения будущего уровня поддержки или сопротивления путем прогрессивного отсчета от величины самого низкого показателя цены товарного актива, зафиксированного за все время существования соответствующего рынка. Начальная цена помещается в центр квадрата, причем каждый прирост цены вносится вокруг него по часовой стрелке. Показатели, которые оказываются на "кардинальном кресте" (образованном вертикальной и горизонтальной полосами, пересекающимися в центре квадрата), обозначают наиболее вероятные уровни поддержки или сопротивления, которые повлияют на динамику рынка в будущем.

Рис. 3.1. Приложение 3. "Квадрат" Ганна с цикличным номером 12. Отсчет ведется от начальной цены (400), шаг изменения показателя - 5 пунктов.

Геометрические формы, на которые Ганн обращал особое внимание, включают круг, треугольник и квадрат. Во всех его работах основной упор делается на 360 градусов - угол завершенной окружности. Используя гармоники числа 360, Ганн определял временные ориентиры будущих поворотов рынка. Согласно одному способу поиска даты поворота с помощью отсчета календарных дней, необходимо провести прогрессивный отсчет 30, 90, 120, 180 и 360 дней от значимых вершин и оснований. Эти календарные дни отмечают моменты возможных поворотов рынка. День, отстоящий ровно на год от значительного рыночного экстремума, является наиболее надежным временным ориентиром. Ганн также придавал большое значение временным периодам, величина которых включает цифру "7".

Комбинация времени и цены составляет основу теории Ганна, который видел в этих двух величинах определенную пропорциональную связь. Он предложил определять будущие вершины и основания рынка путем уравнивания единиц цены и времени. Например, по Ганну, следовало взять значительный максимум, зафиксированный на данном рынке, перевести долларовое значение в календарное (дни, недели, месяцы или годы) и произвести прогрессивную проекцию полученной величины. Когда рынок подходит к спроецированной точке, временная и ценовая величины сравниваются, и следует ожидать поворот рынка. В качестве иллюстрации можно привести следующую ситуацию - если рынок достигает значительной вершины на уровне 100 долларов, то, по Ганну, следует отсчитать сто дней, недель, месяцев или лет вперед. Данные ориентиры и будут служить точками возможных поворотов рынка. Концепция пропорционального соотношения времени и цены, разработанная Ганном, стала основой его теории геометрических углов, на которой мы остановимся поподробнее.

ГЕОМЕТРИЧЕСКИЕ УГЛЫ И ПРОЦЕНТНЫЕ ОТНОШЕНИЯ

В этом разделе мы собираемся обсудить одну из наиболее простых и, по мнению наиболее авторитетных последователей его теории, ценных методик, разработанных Ганном, -геометрические углы. Мы также рассмотрим другую, также сравнительно простую концепцию — процентных отношений длины коррекции, — которую можно эффективно использовать в комбинации с линиями геометрических углов.

Начнем с процентных отношений Ганна. В главе 4, рассматривая процентные отношения длины коррекции, мы, как вы, наверное, помните, упоминали, что Ганн разбивал движение цен на восемь частей: 1/8, 2/8, 3/8, 4/8, 5/8, 6/8, 7/8, 8/8; а также на три части: 1/3, 2/3. Ниже мы приводим таблицу, в которой эти дробные величины переводятся в процентные значения. Обратите внимание, что дробные величины 1/3 и 2/3 отмечают конец каждой из трех дробных групп, что соответствует общему арифметическому порядку.

Вы, конечно, сразу же обратили внимание, что пять величин средней группы - 33%, 37,5%, 50%, 62,5% и 67% выглядят знакомо. По Ганну, для определения длины коррекции наиболее значимо пятидесятипроцентное отношение. Оно также является самым известным из всех процентных отношений длины коррекции. За ним в порядке значимости следуют 37,5% и 62,5%, которые также являются эквивалентами отношений длины коррекции, основанных на коэффициентах Фибоначчи, которые мы рассматривали в главе 13. Таким образом, мы как бы слагаем два подхода - теорию Ганна и теорию волн Эллиота. Затем идет следующая пара - 33% и 67%, которую читатель, наверное, помнит как минимальный и максимальный уровни коррекции по теории Доу (глава 4).

Ганн считал, что длина коррекции может подчиняться и другим процентным отношениям, однако считал их менее важными. Его последователи также рассматривают отношения 75% и 87,5% как возможные точки поворота рынка. Определенное значение для них имеют и меньшие показатели - 12,5% и 25%. Две последние пары, тем не менее, выходят за пределы границ 33% и 67%, которых придерживаются большинство технических аналитиков.

Геометрическими углами Ганна называют линии тренда, проведенные от значимых вершин или оснований рынка под определенными углами. Углы определяются соотношениями цены и времени. Наиболее значимым является угол в 45 градусов. При восходящей тенденции проводят линию вправо вверх от минимума рынка. При нисходящей - вправо вниз от максимума рынка (так же, как и сорокапятиградусные линии, о которых мы говорили в главе 12, когда рассматривали модифицированные пункто-цифровые графики). Данная линия основана на полностью симметричном соотношении времени и цены (1х1). Другими словами, цены поднимаются или опускаются со скоростью одной ценовой единицы (клетка на графике) в одну единицу времени (обычно неделю - на дневном столбиковом графике). Для того чтобы провести такую линию от основания рынка, перейдите на одну клетку (неделю) вправо и на одну ценовую клетку вверх. Повторяя подобные действия для каждой недели, вы получите сорокапятиградусную линию. Ее также можно построить с помощью транспортира.

ЗНАЧЕНИЕ СОРОКАПЯТИГРАДУСНОЙ ЛИНИИ

Согласно концепции Ганна, сорокапятиградусная линия представляет долгосрочную линию тренда (восходящую или нисходящую). Пока цены находятся над поднимающейся линией, рынок придерживается бычьего направления. Если цены держатся под опускающейся линией, рынок характеризуется как медвежий. Пересечение сорокапятиградусной линии обычно сигнализирует о переломе основной тенденции. Нетрудно заметить, что сорокапятиградусная линия отражает идеальное равновесие между ценой и временем. Когда цены во время восходящей тенденции опускаются к этой линии, время и цена полностью уравновешиваются. Пересечение линии тренда свидетельствует о нарушении этого равновесия и возможном изменении тенденции. Линии канала также могут быть нанесены под углом сорок пять градусов параллельно основной линии тренда от значительных максимумов и минимумов рынка.

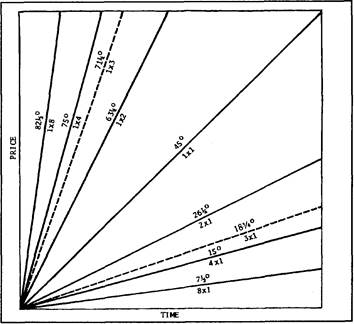

На основе иных соотношений времени и цены, регулируемых множителем 2, могут быть проведены более пологие или крутые геометрические линии тренда. Соотношение 1х1 дает угол в сорок пять градусов, 1х2 дает следующую, более крутую линию, расположенную над сорокапятиградусной и показывающую рост на две единицы цены за одну единицу времени. Это означает, что показатель цены возрастает в два раза быстрее, чем показатель времени. Следующая линия строится на соотношении 1 х 4 и означает, что цены увеличиваются на четыре единицы за одну единицу времени. Линии могут проводиться и под более тупыми углами - до 82,5 градусов (соотношение 1 х 8), хотя такие крутые линии употребляются довольно редко (см. рис. 3.2. Приложение 3).

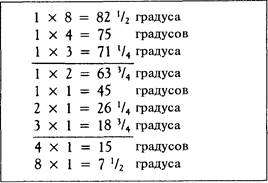

Под сорокапятиградусной линией тренда следующая более пологая линия построена на соотношении 2 х 1 и показывает рост на одну единицу цены за две единицы времени (или 1/2 ценовой единицы за одну неделю). Еще более пологая линия строится на соотношении 4х1. Она означает, что цены увеличиваются на одну единицу за четыре единицы времени, то есть только на 1/4 единицы за одну неделю. Ниже мы приводим таблицу линий тренда в порядке уменьшения угла и их эквивалентное значение в градусах. Первое число означает время, второе - цену. Формула означает: "соотношение времени и цены":

Рис. 3.2. Приложение 3. Геометрические углы Ганна, образованные соотношением времени и цены. Наиболее значимой является линия тренда, образованная углом в 45 градусов, которая показывает, что показатели времени и цены находятся в полном равновесии. Когда сорокапятиградусная линия доходит до верхнего правого угла квадрата, показатели времени и цены равны, или уравновешены. Равенство этих двух показателей часто сигнализирует о возможном изменении тенденции. Геометрические линии тренда используются для того, чтобы обозначить уровни поддержки и сопротивления. Когда одна из таких линий пересечена (движением цены в ходе всего торгового дня), цены должны подойти к рубежу следующей линии. Все линии в этом примере проведены от основания рынка. Линии, образованные геометрическими углами, могут быть также проведены вниз от вершины рынка. Около значимых вершин и оснований, по мнению Ганна, можно проводить также сорокапятиградусные линии вправо вверх от нулевой линии.

Обратите внимание, что в таблицу включены также линии, образованные соотношениями 1х3 и 3х1. По всей видимости, Ганн полагал, что данные линии, разделяющие движение цен на три части, наиболее эффективны на недельных и месячных графиках. Особенности использования геометрических линий Ганна мало отличаются от методов применения линий скорости и веерных линий, основанных на коэффициентах Фибоначчи. В зависимости от направления развития рынка - восходящего или нисходящего - геометрические линии Ганна становятся соответственно линиями поддержки или сопротивления. При тенденции роста пересечение одной из линий указывает на дальнейшее падение цены до уровня следующей, расположенной ниже линии. Соответственно, если цены прорывают линию на подъеме, то следует ожидать дальнейшего оживления рынка до уровня линии, расположенной выше.

КОМБИНАЦИИ ЛИНИЙ ГЕОМЕТРИЧЕСКИХ УГЛОВ И ПРОЦЕНТНЫХ ОТНОШЕНИЙ ДЛИНЫ КОРРЕКЦИИ

Эффективность каждой из этих двух методик повышается, если они применяются в сочетании друг с другом. После значительного изменения рынка диапазон произошедшего перепада цен можно разделить на восемь частей. Для этого проводят восемь горизонтальных линий на соответствующих процентных уровнях. В зависимости от господствующей на рынке тенденции - восходящей или нисходящей - полученные линии будут выступать как соответственно уровни поддержки (при корректирующих падениях) или сопротивления. Нанеся эти линии на свой график, последователь Ганна может заранее увидеть, в каком точно месте находятся возможные уровни коррекции. Ганн использовал восемь различных линий, однако наиболее важные из них - центральные, имеющие координаты: 3/8, 4/8 и 5/8. Это линия пятидесятипроцентной коррекции и две другие, основанные на коэффициентах Фибоначчи. Остальные уровни не столь значимы, однако трейдер, по крайней мере, знает, где они находятся.

Затем на графике проводятся линии геометрических углов Ганна от значительного минимума, значительного максимума или от обеих точек. Тремя самыми важными углами являются 45 градусов (1 х 1), 63 3/4 градуса (1 х 2) и 26 1/4 градуса (2 х 1). Эти три линии (вместе с тремя центральными линиями процентных отношений (37,5%, 50% и 62,5%) определяют "центр тяжести" графика. Можно провести и другие линии, более крутые и пологие, однако они будут менее значимыми.

Затем следует отслеживать на графике совпадение показателей двух систем, или подтверждение одних показателей другими. Наиболее наглядный пример - пятидесятипроцентное снижение цен при восходящей тенденции до уровня сорокапятиградусной линии, которая в данном случае представляет надежную область поддержки. В качестве еще одного примера можно привести ситуацию, когда при восходящей тенденции происходит корректирующее падение цен до уровня 37,5% (коэффициент Фибоначчи) и к линии с углом в 63 3/4 градуса (1 X 2). Необходимо обращать особо пристальное внимание на ситуации, когда цены опускаются до линии значимого геометрического угла и одновременно достигают значимого процентного уровня коррекции.

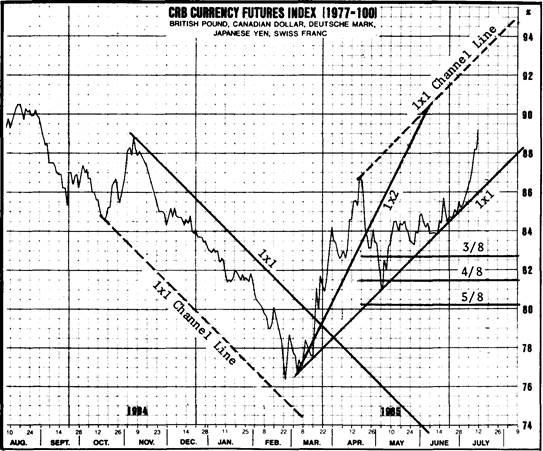

Рис. 3.3. Приложение 3. На графике хорошо видно, как четко основная линия тренда 1 х 1 и линия канала 1х1 отражают тенденцию развития цен. Во время оживления рынка в период с марта по апрель большую эффективность проявляет более крутая линия тренда (1х2). Обратите внимание на то, что при падении, произошедшем на рынке в апреле и мае, цены откатились до уровня сорокапятиградусной линии тренда (1 х 1), покрыв 50% (4/8) расстояния предыдущего роста рынка в феврале-апреле. Достоверность анализа повышается при комбинированном использовании геометрических линий тренда и процентных отношений длины коррекции. Для построения линий на графике необходимо отсчитать определенное количество клеток вправо, а затем вверх. Так, линия, построенная на соотношении 1 х 1 (время х цена), проводится через точку, отстоящую от исходной на одну клетку вправо и одну вверх. Для соотношения 2 х 1 необходимо отсчитать две клетки вправо и одну вверх. Более крутую линию с соотношением 1 х 2 строят, отсчитывая одну клетку вправо и две вверх.

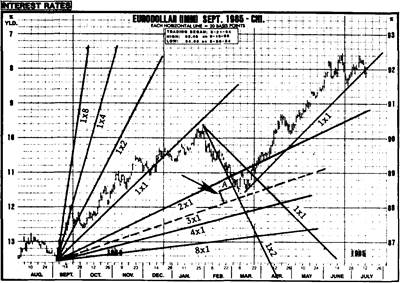

Рис. 3.4. Приложение 3. Пример использования всех линий Ганна в период подъема с сентября по февраль на рынке евродолларов. Основная линия тренда (1 х 1) сдерживала восходящую тенденцию почти все время. Обратите внимание, что всплеск продаж, произошедший на рынке в марте, сдержала другая линия тренда (3 х 1). Угол Д, образованный пересекающимися линиями - восходящей 3 х 1 и нисходящей 1х2, почти равен девяноста градусам, что указывает на важную область поддержки. Линия тренда 1х1 оказалась достаточно эффективной также во время падения цен в феврале-марте и устойчивого роста в марте-июне.

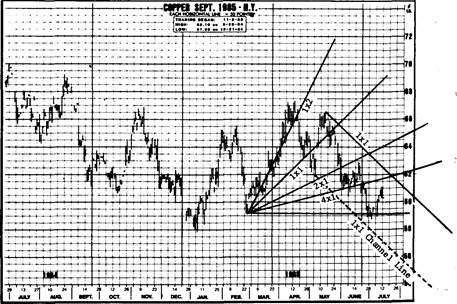

Рис. 3.5. Приложение 3. Пример использования линий Ганна для анализа рынка меди. Обратите внимание на то, что многие из этих линий оказали поддержку ценам во время всплеска продаж в апреле-июле. Нисходящая тенденция на всем протяжении своего развития успешно сдерживалась сорокапятиградусной линией тренда (1х1) и сорокапятиградусной линией канала, проведенной от минимума, достигнутого рынком в мае.

Линии геометрических углов Ганна проводят от значительных пиков и спадов. Таким образом, на графике можно видеть одновременно поднимающиеся и опускающиеся линии. Эти линии можно использовать в сочетании друг с другом. Так, когда опускающаяся линия (проведенная от вершины) пересекается с поднимающейся (проведенной от основания) под углом в 90 градусов, точка пересечения обладает особой значимостью. Если точка пересечения также совпадает с горизонтальным процентным уровнем коррекции, значимость этого уровня увеличивается еще больше.

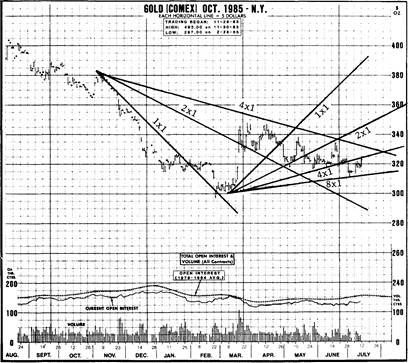

Рис. 3.6. Приложение 3. Пример оживления рынка золота (февраль-март), которое было сдержано нисходящей линией тренда (4х1), проведенной от ноябрьского пика. Обратите внимание, как восходящие линии 4 х 1 и 8 х 1 поддержали цены во время их падения в мае-июне.

Кроме линий геометрических углов, отложенных от значительных максимумов и минимумов цен, Ганн также считал довольно важными линии, проведенные под углом 45 градусов от нуля. Другими словами, во временной точке, соответствующей важной вершине или основанию рынка, линия тренда под углом сорок пять градусов проводится не только от экстремума, но также от цены на графике, соответствующей нулю. Ганн полагал, что линии, проведенные от нуля, весьма значимы и могут повлиять на развитие рынка в будущем. В теории Ганна существуют и многие другие способы проведения подобных линий, однако подробно мы на них останавливаться не будем.

Рис. 3.7. Приложение 3. Обратите внимание, насколько удачно тенденция развития рынка была определена линией тренда 1 х 4 во время крутого роста цен в период с января по март. Такой стремительный рост редко продолжается долго. Обычно цены скоро поворачивают вниз, задерживаясь у более "прочной" сорокапятиградусной восходящей линии тренда. Обратите также внимание на правую сторону графика: диапазон перепада цен от декабрьского минимума до мартовского максимума может быть разбит на восемь частей. Центр тяжести графика располагается в зоне от 3/8 до 5/8 вблизи сорокапятиградусной линии (1 х 1). В этом случае коррекция составила примерно половину расстояния, пройденного ценами во время предшествующего роста. Угол в девяносто градусов (точка А), образованный пересечением восходящей и нисходящей линий (1 х 1), также обозначает область сильной поддержки.

На приведенных примерах показаны случаи практического применения геометрических линий и углов. Необходимо заметить, что для того, чтобы не запутать читателя, мы выбрали только наиболее значимые линии и углы (см. рис. 3.3-3.7. Приложение 3).

ИСТОЧНИКИ

Цель, которую мы поставили перед собой в этом разделе, сводилась к тому, чтобы рассказать лишь о нескольких самых простых и наиболее эффективных методиках Ганна. Тем, кто заинтересовался его идеями, можно порекомендовать обратиться к специальной литературе, посвященной этой теме, которую, в частности, выпускает издательство "Лэмберт-Ганн паблишинг компани", включая несколько книг самого Ганна, например, самую знаменитую - "Прибыльные операции на товарных рынках" (How to Make Profits in Commodities) (книга была написана в 1942 году, переработана в 1951 и переиздана в 1976). В дополнение к распространению двух учебных курсов по методикам Ганна ("Курс Ганна по работе на рынке ценных бумаг" и "Курс Ганна по работе на товарных рынках") издательство также публикует бюллетень под названием "Техническое обозрение по методу Ганна", устраивает семинары, посвященные применению этих методик, и даже распространяет специальную бумагу для графиков, предназначенную для построения линий Ганна.

Некоторые рыночные бюллетени также специализируются на анализе Ганна. Самым известным из них является бюллетень "Углы Ганна", автором которого является Филлис Кан, президент кампании "Ганнуорлд, инкорпорейтид". Другой - "Точный выбор времени" - издает Д. Водопич, специализирующийся на комбинированном использовании линий Ганна и теории волн Эллиота. Водопич разъясняет особенности своей методики в книге "Прибыльная торговля с помощью точного выбора времени" (Trading for Profit With Precision Timing, D. Vodopich). В основе подхода Водопича, как уже говорилось, лежит сочетание волнового анализа Эллиота и геометрических углов Ганна, прежде всего трех основных углов —1х1,1х2и2х1.

Последователи Ганна могут воспользоваться специальными компьютерными аналитическими программами. Компания "Лэмберт-Ганн паблишинг компани", о которой мы уже упоминали выше, предлагает пользователям пакет "Ганнтрей-дер-1", способный удовлетворить самого взыскательного аналитика. Программа содержит несколько сложнейших методик, созданных Тайном, в том числе, например, "Мастер-калькулятор цены и времени". Компания "Пардо' корпо-рейшн" распространяет программу технического анализа "Эд-вэнст чартист", с помощью которой можно строить углы (геометрические линии тренда) и линии (горизонтальные процентные уровни) Ганна на комьютерном графике. Программа "Компутрэк" о которой мы уже рассказывали, включает в себя процедуру анализа с помощью "кардинального квадрата" Ганна, а также набор цифровых данных, необходимых для построения геометрических линий.

Для тех, кто предпочитает работать по старинке, вручную, Товарная биржа Канзас-сити распространяет "Углы удачи" -удобное, компактное устройство из прозрачной пластмассы, с помощью которого можно легко строить на графике углы Ганна.

Джон Дж. Мэрфи

ТЕХНИЧЕСКИЙ АНАЛИЗ ФЬЮЧЕРСНЫХ РЫНКОВ

Технический редактор Глушкова О. Корректор Федотова О.

ЛР № 064145 от 21.06.1995 г. Подписано в печать 23.09.96. Формат 70 х 108 V16 Бумага офсетная. Печать офсетная. Усл. печ. 51,8. Тираж 1000 экз. Заказ 763.

Издательство «Сокол»

125445, Москва, Ленинградское ш., д. 134

Тел. факс (095) 400-35-40

Отпечатано на Можайском полиграфкомбинате Комитета Российской Федерации по печати. 143200, г. Можайск, ул. Мира, 93