Анализ областей критических значений осцилляторов

Второй способ использования осцилляторов заключается в анализе так называемых областей критических значений, примыкающих к внешним границам полосы колебаний. Большинство сложных осцилляторов имеют верхнюю и нижнюю зоны, которые соответствуют областям перекуп-ленности и перепроданности. Так, индекс относительной силы (RSI) имеет вертикальную ось, на которой располагаются значения от 0 до 100. На графике осциллятора отмечаются две горизонтальные линии, соответствующие значениям 70 и 30 вертикальной оси координат. Значения индекса выше 70 или ниже 30 сигнализируют соответственно о перекупленности или перепроданности рынка. (См. рис. 10.9а и б.)

Так, например, трейдер может реализовать часть прибыли по длинным позициям, когда кривая осциллятора поднимается выше 70, или закрыть часть прибыльных коротких позиций при падении кривой ниже 30. Повторное пересечение линии 70 при возвращении кривой сверху вниз или линии 30 при ее возвращении снизу вверх может также служить сигналом для открытия новых позиций. Более подробно этот вопрос будет рассмотрен на примере конкретных осцилляторов.

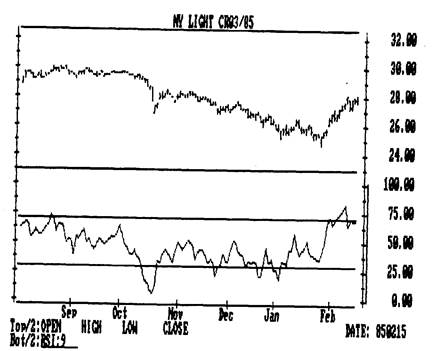

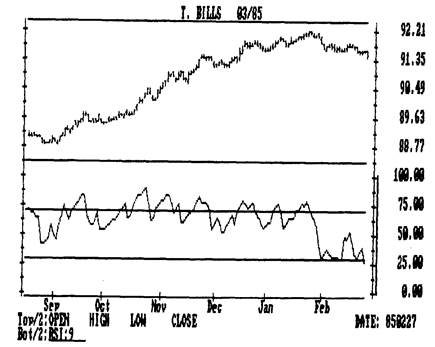

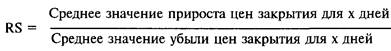

Рис. 10 9а Некоторые осцилляторы, например, индекс RSI, имеют области критических значений (выше 70 и ниже 30). Значение индекса выше 70 указывает на состояние перекупленности, ниже 30 - перепроданности.

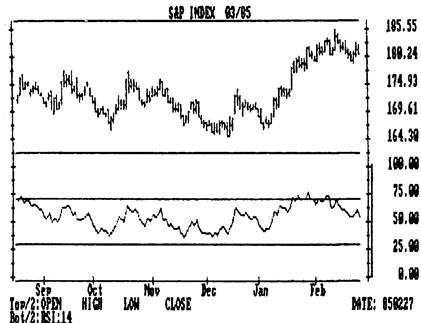

Рис. 10.96 Еще один пример индекса RSI с линиями 70 и 30.

Значение расхождений

Третьим и возможно наиболее продуктивным способом использования осцилляторов является поиск и изучение расхождений. О расхождении говорят, когда линии осциллятора и движения цен расходятся и начинают двигаться в противоположных направлениях. Во время тенденции роста наиболее распространенным случаем расхождения - на нем мы остановимся подробнее - является такая ситуация, когда цены продолжают расти, но осциллятор не подтверждает их движение к новым максимумам. Как правило, это весьма надежное предупреждение о возможном прекращении оживления. Такое расхождение называют медвежьим, или отрицательным.

Если же кривая осциллятора не подтверждает появление нового, более глубокого спада при нисходящей тенденции, то возникает бычье, или положительное расхождение, которое сигнализирует, по меньшей мере, о скором краткосрочном повышении цен. И в том, и другом случае рисунок кривых осциллятора часто напоминает двойную вершину или двойное основание. Одно из важнейших требований к расхождениям заключается в том, что они должны происходить вблизи экстремальных значений осциллятора. Так, расхождение кривой индекса RSI гораздо более значимо в том случае, когда она находится выше 70 или ниже 30, то есть в одной из критических областей осциллятора. Таким образом, медвежье расхождение при значении осциллятора выше 70 или бычье расхождение ниже 30 служит серьезным предупреждением, пренебрегать которым не следует. (См. рис. Ю.Юа.)

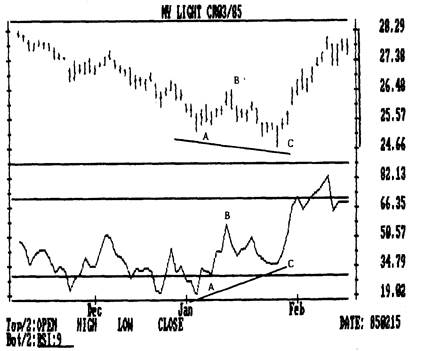

Рис. 10. 10а Пример бычьего, или положительного расхождения. Сначала значение осциллятора опускается в область перепроданности (ниже 30). При вторичном падении (С) кривая остается выше уровня предыдущего спада (А), не подтверждая, таким образом, появление нового, более глубокого спада на графике цен. По мнению некоторых технических аналитиков, для того чтобы сигнализировать о повороте тенденции вверх, кривая при подъеме должна пересечь уровень предыдущего пика В. Тем не менее, расхождение уже само по себе служит важным предупреждением.

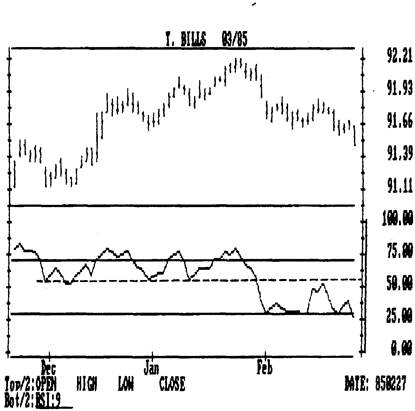

Рис. 10. 10б Пример расхождения второго типа, при котором осциллятор преодолевает важный уровень поддержки или сопротивления раньше, чем цены. В данном случае осциллятор прорвал уровень поддержки, продержавшийся несколько месяцев, сигнализируя о повороте тенденции цен вниз.

Второй тип расхождения происходит, когда линия осциллятора преодолевает уровень значительного пика или спада раньше, чем цены. Шкала значений осциллятора тяготеет в сторону увеличения или уменьшения - в зависимости от действующей на рынке тенденции. При устойчивом росте цен показатели осциллятора слегка смещаются к верху, при падении - к низу. Пики и спады кривой осциллятора обычно совпадают с пиками и спадами на ценовом графике. Если при восходящей тенденции цен кривая осциллятора устойчиво растет, представляя собой серию поднимающихся пиков и спадов, а потом резко падает ниже уровня предыдущего

значительного спада - то это часто служит предупреждением о возможном переломе тенденции. Прорыв уровня предыдущего пика, соответственно, говорит о возможном приближении рынка к основанию при нисходящей тенденции. (См рис. 10.106.)

Наилучшим образом продемонстрировать возможности, которые предоставляет анализ расхождений, можно на примере индекса RSI. Этот осциллятор в течение нескольких последних лет получил наибольшее распространение на фьючерсных рынках.

ИНДЕКС ОТНОСИТЕЛЬНОЙ СИЛЫ (RSI)

Индекс относительной силы (Relative Strength Index) был разработан У. Уайлдером и представлен в его книге "Новые концепции использования технических торговых систем" (New Concepts in Technical Trading Systems, Welles Wilder). Мы собираемся коснуться лишь основных принципов его работы, поэтому для более глубокого изучения этого аналитического инструмента рекомендуем обратиться к оригинальным работам самого Уайлдера. Данный осциллятор, как уже было сказано, широко используется на фьючерсных рынках, и на его примере можно хорошо продемонстрировать общие принципы осцилляторного анализа.

Уайлдер утверждает, что существуют две основные проблемы построения кривой темпа движения цен (на основе разницы цен). Первая обусловлена хаотичностью движения кривой темпа в связи с частыми резкими перепадами между значениями цен в рассматриваемый период. Резкое повышение или снижение цен, произошедшее десять дней назад (в случае десятидневного индикатора темпа), сегодня может вызвать крутой поворот кривой - даже если текущие цены сохраняют относительное спокойствие. Поэтому для того, чтобы снизить до минимума подобные искажения, кривую темпа необходимо сглаживать. Вторая проблема связана с необходимостью постоянных границ полосы осциллятора для целей сравнительного анализа. Формула индекса RSI позволяет решить обе эти проблемы: она не только сглаживает кривую, но также предусматривает постоянную вертикальную шкалу от 0 до 100.

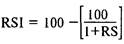

Необходимо отметить, что термин "относительная сила" употребляется Уайлдером в какой-то степени ошибочно и часто вводит в заблуждение тех, кто знаком с этим понятием по анализу фондового рынка. "Относительная сила" традиционно понимается как кривая соотношения двух различных объектов. Так, отношение определенной акции или промышленной группы к индексу S&P 500 позволяет измерять потенциал (силу) различных акций или промышленных групп относительно одной объективной величины. На товарных рынках относительную силу измеряют, соотнося различные контрактные месяцы или рынки. Для соотношения используют даже наиболее общие показатели - такие, например, как индекс фьючерсных цен CRB. Что касается индекса относительной силы Уайлдера, то он не измеряет "относительную силу" различных объектов, и потому смысл, которым автор наделяет этот термин, не совсем точен. Тем не менее, индекс RSI решает проблему хаотичности движения кривой осциллятора и позволяет установить постоянные верхнюю и нижнюю границы колебаний. Индекс относительной силы (RSI) высчитывается по следующей формуле:

Рассчитывая величину RS, скажем, для четырнадцати дней, мы начнем с расчета среднего значения прироста цен закрытия. Для этого выбирают все дни, когда был зафиксирован подъем цены закрытия, и складывают все пункты прироста за указанный период времени, а сумму делят на 14. Среднее значение убыли цены закрытия получают, суммируя пункты, потерянные во все дни падения цен, и также делят сумму на 14. Чтобы получить значение относительной силы (RS), нужно разделить величину среднего значения прироста на величину среднего значения убыли. Полученное частное используется для расчета величины индекса по формуле, приведенной выше. Подставляя соответствующее временное значение вместо х, можно рассчитать индекс для любого периода времени.

Уайлдер первоначально использовал четырнадцатидневный период. Некоторые агентства, публикующие технические графики, рассчитывают индекс на основе девятидневного периода. Чем короче период расчета, тем выше чувствительность осциллятора и больше амплитуда его колебаний. Эффективность индекса RSI значительно повышается, когда размах колебаний достигает критических значений. Таким образом, при работе с очень краткосрочными сделками желательно, чтобы колебания кривой осциллятора носили более выраженный характер - для этого период расчета необходимо сократить. При его увеличении кривая сглаживается, а размах колебаний сокращается. Так, размах девятидневного осциллятора больше первоначального четырнадцатидневного, предложенного Уайлдером. Хотя наиболее распространенными являются все-таки девяти- и четырнадцатидневные индексы, некоторые аналитики пытаются повысить эффективность осциллятора, сокращая период расчета до пяти или семи дней. (См. рис. 10. На и б.)

Рис. 10.11a Пример классического четырнадцатидневного осциллятора RSI (нижняя кривая) для цен контракта на индекс S&P 500. Обратите внимание, что за время застоя рынка, продлившегося несколько месяцев, кривая не достигала линий 70 и 30. Это означает, что выбранный четырнадцатидневный период был слишком продолжителен.

Рис. Ю. 116 На верхнем графике представлен девятидневный осциллятор RSI, на нижнем -более чувствительный пятидневный для того же контракта, что на рис 10. На. Амплитуду колебаний кривой можно увеличить, сокращая период расчета осциллятра. Эффективность индекса для краткосрочной торговли повышается, когда кривая осциллятора выходит за пределы линий 70 и 30. Трейдеры, ведущие краткосрочную торговлю, обычно используют пяти- или семидневные периоды при расчете осциллятора.

Работа с индексом RSI при ежедневных расчетах достаточно проста. Необходимо только своевременно получать последние средние значения прироста и убыли цен, которые распространяются специализированными агентствами наряду с руководством по построению и обновлению индексов. Так, для получения последнего значения девятидневного индекса необходимо умножить предыдущие средние значения прироста и убыли на 8, прибавить соответствующее значение последнего дня и разделить сумму на 9. Полученное частное подставляют в формулу индекса. Однако подобные расчеты вручную или даже с помощью калькулятора достаточно трудоемки - особенно если вести постоянное наблюдение сразу за несколькими рынками. Проблема ежедневных расчетов исчезла с появлением специальных компьютерных программ, а также видеоинформационных систем. Теперь всю черновую работу выполняет компьютер, предоставляя возможность аналитику уделять свои силы и внимание интерпретации динамики индекса.