Сравнение линейной полулогарифмической шкал

Эллиот и его последователи и не смогли договориться, должны ли исследования фигур графиков проводиться с использованием линейной и/или полулогарифмической шкалы.

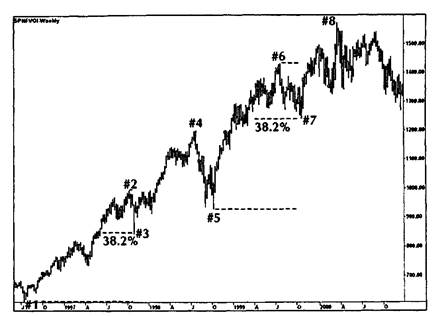

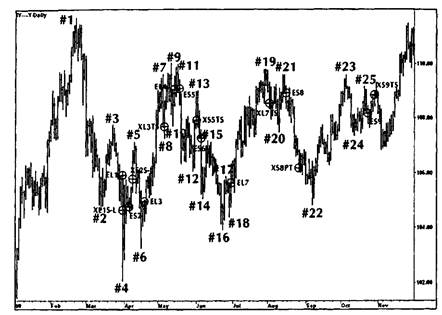

Поскольку многие читатели не знакомы с этой проблемой, представляем два типичных недельных графика Индекса S&P500, чтобы продемонстрировать различие между линейной и полулогарифмической шкалами (рисунок 3.9).

На рисунке 3.9 один и тот же набор недельных данных Индекса S&P500 с июня 1996 года по декабрь 2000 года графически отражен дважды: с использованием линейной шкалы на верхнем графике и полулогарифмической на нижнем графике.

Шкалы на приведенном линейном графике показывают равные расстояния между всеми ценами от 700.00 до 1,500.00; на полулогарифмической шкале приращения уменьшаются по мере увеличения значений ценовой шкалы. Иными словами, на графике расстояние от 700.00 до 800.00 намного больше, чем расстояние от 1,400.00 до 1,500.00. Это означает: при работе с ценой и временем и измерении расстояния мы получаем на линейной и полулогарифмической шкалах разные результаты.

На первый взгляд, различия между двумя графиками не слишком большие. Но если измерить расстояние от впадины № 1 до пика №2 и определить эту длину как силу нашей импульсной волны, то на линейном графике впадина №3 достигает уровня восстановления 38,2%, а на полулогарифмическом — нет. То же явление можно увидеть в впадине №7: цена рынка не касается соответствующего уровня восстановления 38,2%.

Для ясности: коррекция цены на 38,2% импульсной волны в 1.000 тиков означает 382 тика, независимо от вида применяемого графического масштаба. Здесь представлен подход, при котором коррекции измеряются не в пунктах, а рассчитываются графически и геометрически измерением расстояний от максимумов до минимумов колебании в сантиметрах (или эквивалентных единицах).

Пример показывает, что длина импульсной волны от впадины №5 до пика №6 равна 3,9 см на линейной шкале и 3,4 см на полулогарифмической. Соответствующие коррекции 38,2% равны 1,5 см на линейной шкале и 1,3 см на полулогарифмической.

|

Рисунок 3.9 Линейное и полулогарифмическое отражение на примере недельного Индекса S&P500. Источник: FAM Research, 2000.

На линейной шкале корректирующее движение от пика № 6 к впадине № 7 равно 1,5 см, что делает его коррекцией, соответствующей уровню восстановления 38,2%. На полулогарифмической шкале, однако, корректирующий ход составляет только 1,1 см. Это означает, что уровень восстановления оказывается пропущен из-за узкого, но решающего разрыва в 0,2 см.

Такие искажения происходят на полулогарифмической шкале потому, что отправная точка полулогарифмической шкалы определяет конечное графическое отображение движения цены на графике.

Отправная точка полулогарифмической шкалы выбирается субъективно, независимо от того, хотим мы измерять расстояния в цене (вертикально) или во времени (горизонтально).

На линейных шкалах выбор отправной точки временного ряда не влияет на результат, потому что расстояние от одной до другой точки графика остается постоянным. С другой стороны, даже с учетом искажений, Эллиот сам указывал, что работа с полулогарифмическими шкалами может быть полезна, когда применяется в дополнение к линейному масштабу.

Теперь, когда все основные параметры коррекций как торговых инструментов подробно описаны, можно свести все вместе и проанализировать наборы данных разных продуктов различных сегментов международных рынков.

Анализ разделен на две секции: коррекции на дневной основе и коррекции на недельных данных.

В. КОРРЕКЦИИ НА ДНЕВНОЙ ОСНОВЕ

Работа с коррекциями требует большой дисциплины и точности.

Самые большие возможности прибыли появляются при работе с очень подвижными продуктами типа Индекса S&P500 и Индекса DAX30 или наличными валютами (пара наличная японская иена/доллар США; или (в последнее время) наличная евро/доллар США).

Но одной только волатильности недостаточно. Для успешной торговли требуются и волатильность, и большой объем. Если объем недостаточно велик, проскальзывание (при входе и выходе из позиции по продукту) становится слишком большим и торговать не рекомендуется.

Какой-то идеальной инвестиционной стратегии, работающей на любом рынке в любое время, не существует, потому что нет простого способа заранее определить, будет ли движение рынка большим или малым, быстрым или медленным. Самое важное решение, принимаемое любым инвестором, это определение размера колебания и расчета сопутствующих коррекций. Размер рыночного колебания определяет, будет ли движение рынка считаться большим или малым, медленным или быстрым.

Какого-то простого и совершенного правила не существует. В своих исследованиях мы работаем с минимальным типовым размером колебания в 80 тиков (движение от 1,400.00 до 1,480.00) на рынке Индекса S&P500. Но для наличной японской иены рекомендуем размер колебания в 180 тиков (движение от 110.00 до 111.80).

Еще одна важная проблема, с которой часто сталкиваются инвесторы, это определение того, когда рынок находится в восходящем тренде, а когда тренд разворачивается в нижнюю сторону. Статус рынка должен быть установлен в первую очередь, иначе инвесторы не смогут принимать решение, в каком направлении вкладывать капитал.

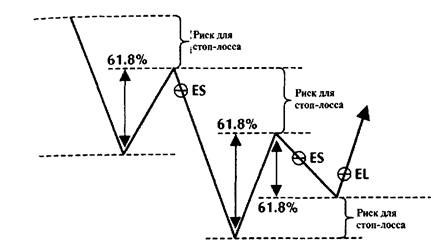

До тех пор, пока рыночные цены формируют новые минимумы и размер колебания от предыдущего пика больше размера колебания минимума, мы будем иметь сигнал на продажу, как только будет достигнут наш заранее рассчитанный уровень коррекции (61,8%, например). Но мы никогда заранее не знаем, продаем ли мы в коррекции предыдущей импульсной волны нисходящего тренда или в импульсной волне нового восходящего тренда.

Вот почему рекомендуется работать с более высоким уровнем коррекции и большим размером колебания. Мы можем неправильно рассчитать направление импульсной волны, но уровень риска остается низким, и мы все еще имеем шанс выйти из нашей позиции без слишком большого ущерба (рисунок 3.10).

В Таблице 3.1 суммированы различные параметры, касающиеся процентного размера восстановления, размера колебания и правил входа. А теперь возвратимся к этим правилам.

Примерный набор параметров инвестиции в Индекс S&P500 может выглядеть следующим образом.

• Минимальный размер первоначального колебания Индекса S&P500 установлен на 80 базисных пунктов (например, движение от 1,400.00 до 1,480.00). Если нет коррекции размером 61,8% или более, сигнал не засчитываем.

• Никогда нельзя пытаться догнать галопирующий рынок, независимо от того, насколько сильно мог начать двигаться

Рисунок 3.10Уровни риска вкоррекции, которая оказывается импульсной волной нового тренда. Источник: FAMResearch, 2000.

Индекс S&P500. Это правило применяется строго, если только мы не получаем новой возможности входа, соответствующей правилам коррекций.

• Когда коррекция достигает уровня 61,8%, следует открыть длинную позицию на стороне покупки по цене максимума предыдущего дня или короткую на стороне продажи по цене минимума предыдущего дня.

• После того, как инвестиция сделана, мы работаем, имея целевую прибыль, 0,618-кратную полному размеру колебания первой импульсной волны. Мы работаем с плавающим стопом, установленным на самый низкий минимум прошлых четырех дней, как описано в предыдущем разделе. Уровень нашего стоп-лосса определяется минимумом первого дня первоначальной импульсной волны.

• Мы не следуем общему правилу повторного входа, описанному в предыдущем разделе. Если сработает стоп, мы подождем, пока не начнется новое полное колебание максимума или минимума, основываясь на минимальном размере колебания, и только после этого начнем искать новые возможности торговли.

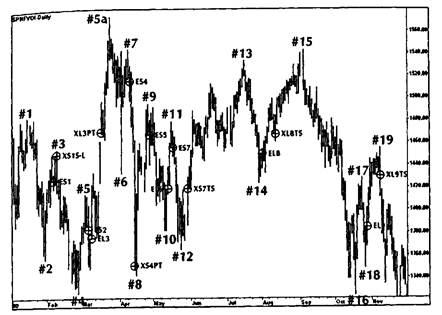

Для лучшего понимания сигналов покупки и продажи, которые будут сейчас представлены, очень важно понимать, что все вычисления сделаны на дневной гистограмме, охватывающей последние 11 месяцев Индекса S&P500 (до ноября 2000 года). Как и в предыдущей главе, мы использовали самые свежие контрактные данные O-H-L-C по состоянию на конец дня, предоставленные Bridge/CRB Data Services.

Не будем нагружать читателей годами тестовых прогонов различных продуктов на компьютере. Мы выбрали только два примера. Они дадут читателям некоторые идеи и объяснят стратегии, как можно делать деньги. Но мы подчеркиваем, что наша информация по этому вопросу носит образовательный характер.

Приложенный к книге CD-ROM позволяет каждому инвестору получить те же результаты, которые мы показываем здесь, потому что использованные нами наборы данных поставляются вместе с программным обеспечением.

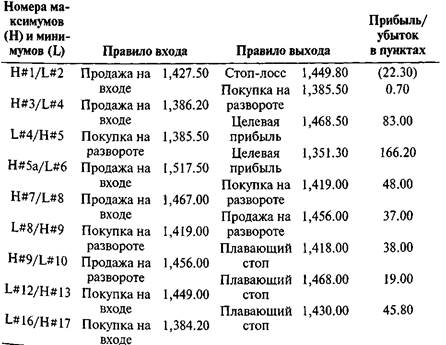

Для Индекса S&P500 за период с января по ноябрь 2000 года можно получить девять торговых сигналов, основанных на вышеупомянутом наборе параметров величины колебаний от максимумов до минимумов и от минимумов к максимумам, восстановлений, правил входа, целевых прибылей, плавающих стопов и правил стоп-лосса.

Рисунок 3.11 и Таблица 3.2 показывают полученные условные прибыли и убытки по Индексу S&P500. (Сокращенные обозначения торговых сигналов см. в Приложении.)

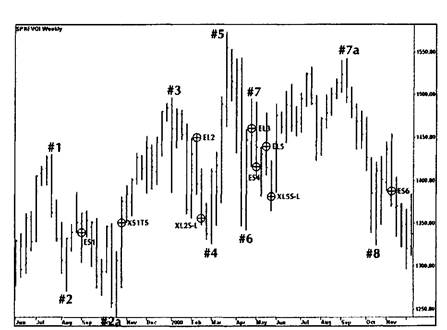

Чтобы объяснить использование коррекций со вторым набором данных, мы провели подобное моделирование торговых сигналов на наличной японской иене (рисунок 3.12).

Основные базовые параметры анализа наличной японской иены:

• минимальный размер колебания 1,80 JPY (например, движение от 110.00 до 111.80); восстановление, по крайней мере, на 61,8%;

• вход по максимуму или минимуму предыдущего дня; повторный вход исключен;

• целевая прибыль на уровне, 0,618-кратном величине импульсного колебания; плавающий стоп устанавливается на четырехдневный минимум для покупок и четырехдневный максимум для продаж;

• стоп-лосс на минимуме предыдущего колебания для покупок и максимуме для продаж.

Рисунок 3.11График Индекса S&P500 с января по ноябрь 2000года. Смоделированные торговые сигналы основаны на дневных коррекциях. Источник: FAM Research, 2000.

|

Таблица 3.2Расчет сигналов теста по Индексу S&P500 с января по ноябрь 2000года

Рисунок 3.12График наличной японской иены сянваря по ноябрь 2000года. Смоделированные торговые сигналы основаны на дневных коррекциях. Источник: FAMResearch, 2000.

Применение этих параметров к дневной гистограмме наличной японской иены дает набор сигналов, сопоставимый с полученным по Индексу S&P500. Анализируя наличную японскую иену подобным же образом, можно доказать, что впечатляющая прибыль, полученная с Индексом S&P500, не случайна.

Девять примерных сделок по наличной японской иене в целом оказались прибыльны. Шесть сделок завершились с прибылью, и только три сделки привели к убыткам. Прибыль составила почти 9,00 пункта. Это многообещающий результат для 11-месячного периода испытаний. Номера пиков и впадин, а также прибыль и убытки по сигналам для пары наличная японская иена/доллар США сведены по сделкам в Таблице 3.3.

Чтобы понять таблицу правильно, читатели должны иметь в виду, что при торговле парой японская иена/доллар США снижение цены указывает на усиление японской иены, а повышение цены — на усиление доллара США. Следовательно, сигналы на покупкув таблице подразумевают спекуляцию на повышении цены. Это означает более сильный доллар США и более слабую японскую иену. Сигналы продажиподразумевают противоположную спекуляцию на более сильной японской иене и более слабом долларе США. Следовательно, мы покупаем и продаем доллары США относительно японской иены как базового значения нашего расчета прибылей и убытков.

Результаты тестов по Индексу S&P500 и наличной японской иене весьма многообещающи. Однако прибыль, накопленная в результате применения нашей выгодной стратегии комбинирования коррекций с параметрами величины колебания, правил входа, правил стоп-лосса и целевых прибылей, не должна переоцениваться. Мы охватили лишь очень ограниченный промежуток времени в 11 месяцев. В течение этого пробного промежутка времени рыночная конъюнктура сложилась в пользу нашей стратегии инвестирования в корректирующие волны на рынках Индексного фьючерса и наличной валюты.

2000 год идеальный для демонстрации логики коррекций и использования коррекций. Главная цель данной книги образовательная; поэтому мы воздерживаемся от тестирования большего количества продуктов и различных дневных структур времени. Важнее выяснить, работают ли коррекции как торговые инструменты на недельной основе. Об этом пойдет речь в следующем разделе.

Таблица 3.3 Расчет сигналов тестирования по наличной японской иене с января по ноябрь 2000года

| Номера максимумов (Н) и минимумов (L) | Правило входа | Правило выхода | Прибыль/ убыток в пунктах | ||

| L#2/H#3 | Покупка на входе | 105.90 | Стоп-лосс | 104.65 | (1.25) |

| H#3/L#4 | Продажа на входе | 104.79 | Стоп-лосс | 105.76 | (0.97) |

| L#4/H#5 | Покупка на входе | 104.94 | Плавающий стоп | 107.71 | 2.77 |

| L#8/H#9 | Покупка на входе | 109.04 | Продажа на развороте | 109.05 | 0.01 |

| H#9/L#10 | Продажа на развороте | 109.05 | Плавающий стоп | 107.91 | 1.14 |

| H#11/L#12 | Продажа на входе | 107.67 | Покупка на развороте | 105.63 | 2.04 |

| L#6/H#17 | Покупка на развороте | 105.63 | Плавающий стоп | 108.55 | 2.92 |

| H#19/L#20 | Продажа на входе | 108.91 | Целевая прибыль | 106.15 | 2.76 |

| H#23/L#24 | Продажа на входе | 108.25 | Плавающий стоп | 108.82 | (0.57) |

Источник: FAM Research, 2000.

С. КОРРЕКЦИИ НА НЕДЕЛЬНОЙ ОСНОВЕ

Когда мы работаем с недельными данными, то ожидаем большие изменения тренда и хотим использовать их, инвестируя в коррекции.

Индекс S&P500 переместился с примерно 1.250 пунктов в начале октября 1999 года до почти 1.600 пунктов в 2000 году. Наличная японская иена повысилась с приблизительно 107.00 JPY за 1.00 USD в августе 1997 года до почти 150.00 JPY за 1.00 USD в 1998 году. В конце 2000 года она торговалась приблизительно на уровне 110.00 JPY за 1.00 USD.

Долгосрочные трейдеры ищут колебания именно таких размеров. Однако даже у продуктов, которым присущи долгосрочные тренды, бывают периоды, когда продукты типа Индекса S&P500 или наличной японской иены не двигаются в тренде вообще. 2000 год очень хороший пример, как эти ликвидные продукты торгуются в узком диапазоне цен.

Работа с недельными данными проблематична, потому что никто не может предсказать, будут ли рынки двигаться вверх, вниз или вбок. По сравнению с анализом дневных данных, на недельной основе мы находим большие искажения, и торговые подходы здесь могут быть или чрезвычайно хороши, или очень плохи.

Большие движения рынка можно уловить, когда правильно рассчитан размер коррекции. Но если мы выбираем неправильный уровень восстановления, то или полностью упускаем важные движения, или несем большие убытки, чем те, с которыми мы столкнулись бы на дневной основе. Это происходит потому, что мы не можем оставаться так же близко к недельным рыночным данным, как хотелось бы. Колебание от одной недели к другой больше, чем ото дня ко дню, поэтому уровни стоп-лоссов, плавающих стопов и целевых прибылей могут (в пунктах) оказаться далеко от уровней входа.

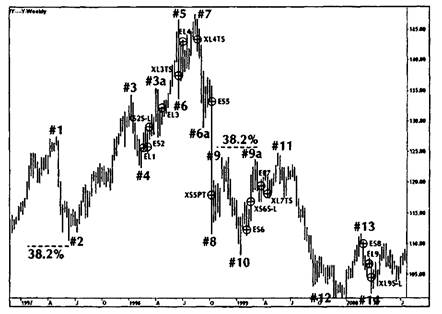

Следующий пример иллюстрирует (для Индекса S&P500), что

может произойти при использовании подхода, основанного на

коррекциях на недельном боковом рынке, продолжающегося в течение длительного периода времени (рисунок 3.13).

Рисунок 3.13График Индекса S&P500 сиюня 1999года по ноябрь 2000года. Смоделированные торговые сигналы основаны на недельных коррекциях. Источник: FAMResearch, 2000.

Основные параметры нашего анализа:

• минимальный размер колебания 140 пунктов (например, движение от 1,400.00 до 1,540.00); восстановление по крайней мере 38,2%; правило входа — по максимуму или минимуму предыдущей недели;

• целевая прибыль на уровне, 0,618-кратном величине колебания импульса; плавающий стоп на двухнедельном минимуме для покупок и двухнедельном максимуме для продаж; стоп-лосс на максимуме или минимуме предыдущей перед входом недели.

На основе недельного графика Индекса S&P500, представленного на рисунке 3.13, можно получить набор сигналов, показанных в Таблице 3.4.

Таблица 3.4Расчет сигналов тестирования по Индексу S&P500сиюня 1999года по ноябрь 2000года

| Номера максимумов (Н) и минимумов (L) | Правило входа | Правило выхода | Прибыль/ убыток в пунктах | ||

| H#1/L#2 | Продажа на входе | 1,340.40 | Плавающий стоп | 1,348.00 | (7.60) |

| L#2a/H#3 | Покупка на входе | 1,449.80 | Стоп-лосс | 1,357.00 | (92.80) |

| L#4/H#5 | Покупка на входе | 1,459.50 | Продажа на развороте | 1,417.00 | (42.50) |

| H#5/L#6 | Продажа на развороте | 1,417.00 | Покупка на развороте | 1,439.50 | (22.50) |

| L#6/H#7 | Покупка на развороте | 1,439.50 | Стоп-лосс | 1,382.50 | (57.50) |

| H#7a/L#8 | Продажа на входе | 1,388.50 | Еще не закрыта | 1,337.70 | 40.80 |

Источник: FAM Research, 2000,

Эта книга задумана как образовательный инструмент. Следовательно, в ней важно представить и плохие сценарии, возможные даже в рамках наилучшим образом спланированных стратегий торговли. Изучение провалов и ошибочных сделок на рынках столь же полезно, как и демонстрация потенциальной прибыльности стратегии. Можно достичь успеха при торговле по коррекциям на дневной основе, но в то же время полностью провалиться, используя идентичный подход для торговли Индексом S&P500 на недельной основе.

Теперь рассмотрим наличную японскую иену как альтернативу Индексу S&P500. На дневной основе она один из наиболее надежных подверженных тренду продуктов. Для генерации торговых сигналов на недельных данных мы работаем со следующими параметрами:

• минимальный размер колебания 10.00 JPY (например, движение от 110.00 до 120.00); восстановление по крайней мере на 38,2%;

• правило входа по максимуму или минимуму предыдущей недели; целевая прибыль на уровне, 0,618-кратном величине импульсного колебания; плавающий стоп на двухнедельном максимуме или минимуме; стоп-лосс на недельном (перед входом) максимуме или минимуме.

Сигналы недельного графика наличной японской иены показаны на рисунке 3.14 и в Таблице 3.5.

Хотя результаты упражнения с наличной японской иеной намного лучше, чем на рынке Индекса S&P500, все равно некоторые важные колебания пропущены. Впадина №2 оказалась недостаточно глубокой, чтобы достигнуть уровня восстановления 38,2%. Размер коррекции в данном конкретном случае рассчитан на основании минимума колебания наличной японской иены на уровне 79,78, имевшего место 24 апреля 1995 года. Но эта точка слишком удалена в прошлое, чтобы быть частью графика. Правильное восстановление должно было опуститься до 109,25 в середине 1997 года, но корректирующее движение, сформировавшее впадину №2, остановилось на уровне 110,63. В результате движение из впадины №2 до целевой прибыли на максимуме №3 (длинная позиция)не было уловлено. То же самое произошло, когда годом позже пик №9 не поднялся достаточно высоко, чтобы дать новый сигнал на продажу в направлении тренда к впадине № 10.

При работе с недельными коррекциями появляются две ключевые проблемы. Если мы начинаем применять уровни восстановления 38,2%, цены рынка перемещаются к 50,0 или даже 61,8%, и можно понести существенные убытки, потому что велика вероятность срабатывания стопа. С другой стороны, если захотим играть безопасно, дожидаясь уровня восстановления 61,8%, можно никогда его и не дождаться.

Взвесив преимущества и недостатки коррекций на недельной основе, мы не рекомендуем применение коррекций как средства анализа недельных данных.

Коррекции проанализированы в принципе, а также на дневных и недельных данных. Теперь перейдем к описанию и анализу расширений, очень полезных инструментов торговли, работающих так же эффективно, как коррекции на дневной основе.

D. РАСШИРЕНИЯ 3-ВОЛНОВОЙ ФИГУРЫ

Расширения (extensions) — это избыточные движения цен, проявляющиеся в условиях галопирующих рынков, разрывов на открытии, а также достижения верхних или нижних лимитных уровней торгов при высокой волатильности.

Чаще всего расширения имеют место, когда направление тренда резко изменяется неожиданными новостями, например, информацией о погоде, докладами по урожаю или объявлениями процентных ставок советом директоров Федеральной резервной системы.

Рисунок 3.14 Графикналичной японской иены сдекабря 1996 годапо июль 2000 года Смоделированные торговые сигналы основаны на недельных коррекциях. Источник: FAM Research, 2000.

Таблица 3.5Расчет сигналов тестирования по наличной японской иене сиюня 1996 годапо ноябрь 2000года

| Номера максимумов (Н) и минимумов (L) | Правило входа | Правило выхода | Прибыль/ убыток в пунктах | ||

| L#2/H#3 | Покупка на входе | 125.51 | Продажа на развороте | 125.88 | 0.37 |

| H#3/L#4 | Продажа на развороте | 125.88 | Стоп-лосс | 128.98 | (ЗЛО) |

| L#4/H#3a | Покупка на входе | 132.13 | Плавающий стоп | 137.48 | 5.35 |

| L#4a/H#5 | Покупка на входе | 142.98 | Плавающий стоп | 143.43 | 0.45 |

| H#7/L#6a | Продажа на входе | 133.27 | Целевая прибыль | 117.00 | 16.27 |

| H#9/L#10 | Продажа на входе | 113.35 | Стоп-лосс | 116.28 | (2.93) |

| L#10/H#9a | Покупка на входе | 119.39 | Плавающий стоп | 118.18 | (1.21) |

| H#11/L#12 | Продажа на входе | 110.12 | Покупка на развороте | 106.69 | 3.43 |

| L#12/H#13 | Покупка на развороте | 106.69 | Стоп-лосс | 104.65 | (2.04) |

Источник: FAM Research, 2000.

Когда новости противоречат ожиданиям инвесторов, на рынке возникают ситуации с сильным торговым потенциалом. Однако такой ситуацией можно воспользоваться, если анализ выполнен в соответствии с разумными и твердыми правилами. С другой стороны, значительные подвижки рынка могут также представлять очень большую опасность для инвесторов, захваченных врасплох с неправильной позицией на рынке.

Однако это лишь один из подходов к рассмотрению расширений. Они (расширения) могут также определять изменения долгосрочного тренда на рынках акций, фьючерсов, фондовых Индексов или наличных валют.

В анализе расширений в данном и последующих разделах мы концентрируемся на двух наборах выборочных данных: (1) Индекс DAX30 и (2) наличная японская иена. Поскольку нам нужны сильные изменения тренда на рынках, а также продукты с высокой волатильностью и высокой ликвидностью, мы предпочитаем эти продукты сезонным продуктам типа фьючерсных контрактов на сою или свиную грудинку.

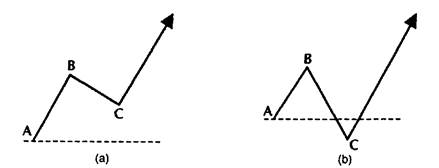

Расширения происходят главным образом в третьей волне 3-волновой ценовой фигуры. В правильной 3-волновой фигуре восходящего тренда коррекция не опускается ниже основания волны 1, в то время как в расширениях, выходящих из бычьей или медвежьей ловушки неправильных вершин или оснований, коррекция может идти выше максимума первой импульсной волны или ниже минимума первой импульсной волны соответственно.

|

| Рисунок 3.15 Расширения из (а) правильной 3-волновой фигуры и (b) медвежьей ловушки. Источник: FAM Research, 2000. |

На рисунке 3.15 проиллюстрированы две основные графические конфигурации расширений.

Использование расширений означает инвестирование против направлений главных трендов. Работа с расширениями предполагает, что инвестор, пользуясь ситуацией дисбаланса на рынке, стремится получить быструю прибыль. Следовательно, важно заранее знать, когда открыть позицию и когда выйти из позиции.

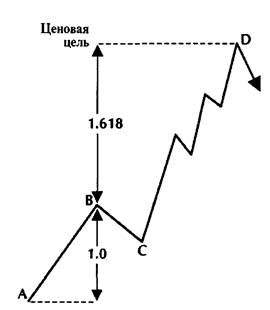

При расчете ценовых целей расширений третьей волны 3-вол-новой конфигурации графика необходимо выполнить три последовательных шага.

1. Минимальный размер колебания должен быть определен и установлен по расстоянию от пика до впадины (или от впадины до пика) первой импульсной волны 3-волновой фигуры.

2. Размер колебания должен быть умножен на отношение Фибоначчи ФИ, где ФИ = 1,618.

3. Для определения ценовой цели итоговое значение прибавляется к величине первоначального колебания.

Рисунок 3.16 — это визуализация трехшагового подхода к расчету ценовой цели Фибоначчи для расширений.

Рисунок 3.16Расширение в 3волне восходящего тренда 3-волновой фигуры. Уровень ценовой цели измерен отношением Фибоначчи ФИ = 1,618. Источник: FAMResearch, 2000.

В Главе 1 расширения представлены как геометрические торговые инструменты Фибоначчи. Нами описаны альтернативные отношения ряда ФИ как подходящие единицы измерения размера расширений. Это общее заявление по-прежнему в силе. Однако для объяснения использования расширений мы ограничиваем анализ отношением 1,618, равное ФИ Фибоначчи. Желающие распространить анализ на альтернативные отношения могут сделать это, выбрав соответствующие отношения в меню программы WINPHI.

Работа с целевыми ценами Фибоначчи в расширениях приводит к трем различным сценариям. Рыночные цены могут: (а) подходить близко к предварительно рассчитанной целевой цене, но не достигать ее с небольшим промежутком; (b) достигать точной ценовой цели или (с) пролетать дальше ценовой цели.

Наиболее важная переменная в анализе расширений — размер колебания; следовательно, реализация одного из этих трех сценариев зависит от силы выбранной импульсной волны.

Если размер колебания слишком мал, импульс расширения может оказаться слишком большим, и рынок пройдет на большое расстояние за целевую цену. Это делает ненадежным отношение Фибоначчи ФИ = 1,618, используемое для вычисления ценовой цели. Кроме того, на рынке может быть слишком много шума, что может сделать базовые рыночные колебания непредсказуемыми. И еще более важно: если размер колебания слишком мал, целевые прибыли могут сократиться настолько, что их станет трудно выполнить.

Если размер колебания слишком велик, для достижения ценовой цели могут потребоваться недели, месяцы и даже годы. Чем больше выбранный размер колебания, тем более долгосрочно ориентируемым должен быть анализ, особенно если используются недельные графики. Когда долгосрочные целевые цены достигнуты, они станут важными поворотными точками движения проанализированных продуктов. Расширения, рассчитанные для больших колебаний, имеют незначительную ценность для средних инвесторов, вкладывающих капитал в краткосрочном или среднесрочном масштабе времени.

В дополнение к размеру импульсного колебания, успешное применение расширений определяют несколько других параметров. Перейдем к объяснению правил входа, правил стоп-лосса, правил целевой прибыли и правил повторного входа, а затем завершим данный раздел, продемонстрировав торговый потенциал расширений.