Особые черты технического анализа

Особые черты, они же — особые преимущества, вытекают из только что сделанных выводов на основании Геометрии Частей.

1. Огромный кругозор технического анализа состоит в при-

менимости любых его методик к ценам всех типов, перечислен-

ных в определении (п. 1.1). На товарных рынках технический ана-

лиз настолько же применим к ценам на золото, нефть и природ-

ный газ, насколько к ценам на кофе и сахар. На финансовых рын-

ках можно так же успешно работать с курсом доллара к немецкой

марке, как и с японским индексом NIKKEI.

Например, аналитик, работающий в крупном инвестиционном фонде или банке, может выполнять заказы трейдеров всех подразделений, не заостряя особого внимания на том, что именно он прогнозирует. Главное для него — достаточное количество данных о предыдущих движениях того или иного рынка, а все остальное почти не имеет значения.

Для другого примера возьмем фирму, торгующую цветными металлами: медью, алюминием, никелем, свинцом, цинком и алюминиевыми сплавами. Все они представлены на Лондонской Бирже Металлов (London Metal Exchange) в виде фьючерсных контрактов, что может использоваться фирмой для хеджирования — страхования от ценовых рисков. Специалист по техническому анализу обладает возможностью видеть общую картину движения цен сразу на все металлы и составляет прогнозы изменения ценовой ситуации в целом. Из этого автоматически вытекают советы по вступлению в биржевые сделки.

Кругозор технического анализа не ограничивается и этим. Некоторые методы дают возможность предсказать не только ценовые движения. Например, с помощью Волновой Теории Эллиотта можно предсказать даже результаты выборов президента5 . Однако к таким вершинам стремятся немногие, поскольку подобные прогнозы скорее относятся к хобби, чем к постоянной работе.

2. Применимость технического анализа к любым временным

периодам происходит все из той же Геометрии Частей. В зависи-

мости от того, для каких целей его используют, применяются чар-

ты от поминутных до погодовых. (Чартами называют графики,

отражающие движения рынка. Подробно об этом см. в гл. 3.)

Например, для определения многолетнего плана производства продукции на предприятии нужно сделать соответствующий долгосрочный прогноз движения цены на данный товар. Наоборот, для дилеров банков, работающих на валютных рынках (FOREX), важен краткосрочный прогноз курса валюты на срок не более нескольких недель. Технический анализ будет полезен и тем, и другим. Разница для аналитика будет заключаться в рассмотрении долгосрочных и краткосрочных графиков движений рынка соответственно в каждом случае.

5 Это сделали Р. Прсхтср и А. Фрост в книге "Elliott Wave Principle" (издание 1988 г.)

У многих читателей могут возникнуть два вопроса. Во-первых, почему технический анализ не используют все, кто может извлечь из него выгоду, если он отлично работает и приносит большие прибыли? Во-вторых, если можно эффективно эксплуатировать особые свойства технического анализа и все участники рынка могут этим заняться, то почему не возникает "самоисполняющееся пророчество"? Представьте себе ситуацию, когда прогнозируется спад цен и все начинают продавать, в результате чего цены действительно падают.

На эти вопросы можно ответить по-разному, но самым простым будет следующий ответ. Все аналитики и трейдеры используют технический анализ по-своему: критерии подхода к результату прогнозирования, уровень профессионализма, опыта и удачи никогда не будут одинаковыми даже для двух людей. Поэтому полностью единого мнения на ликвидном рынке создать нельзя6. Кроме того, многообразие методик дает возможность отдать предпочтение той или другой, а то и комбинации нескольких.

Наша задача — разобраться в море методик прогнозирования в рамках технического анализа и определить, в каких условиях и при каких обстоятельствах они наиболее действенны. Другими словами, ясно представлять, каким образом использовать сложный инструментарий технического анализа. А иначе мы получим королевскую печать, которой регулярно колют орехи (слов нет, для этого она тоже годится).

Классификация методов технического анализа

Все многообразие методов прогнозирования технического анализа более или менее укладывается в определенную схему. В этой книге речь в основном пойдет о западном техническом анализе, в рамках которого и определена нижеследующая классификация.

Графические методы

Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Эти методы возникли ранее всех остальных из-за простоты в применении: максимум требуемых инструментов — лист бумаги, ручка и линейка. Подобные методы различаются в зависимости от того, на каком типе графика строятся.

Например, классические фигуры строятся на линейных либо гистограммных чартах. А особые способы построения ценовых графиков (японские свечи и крестики-нолики) привели к развитию отдельных рукавов прогнозирования только на их основе.

6 Два врача с одинаковым образованием и практикой часто ставят противоположный диагноз!

2. Методы, использующие фильтрацию или математическую

аппроксимацию

Эти методы бурно развиваются последние 25 лет вместе с компьютерной техникой. Каждый из них сложно воплотить в жизнь вручную. Для этого пришлось бы проводить громоздкие вычисления для каждого отрезка времени ценового графика, а затем аккуратно наносить полученные значения предпочтительно на миллиметровую бумагу... С появлением компьютера, подключенного к современной информационной сети, все наши проблемы решаются автоматически. Все, что от нас требуется — ввести входные параметры и сразу после этого проанализировать нужную кривую. Казалось бы — все очень просто, ведь такого типа методы подают сигналы о покупке и продаже механически. Многие трейдеры используют их, особенно не вникая в суть построения.

Мы подробно остановимся на плюсах и минусах самой значительной и работоспособной группы этих методов, называемой методами фильтрации. Эта группа делится на две основные части: скользящие средние и осцилляторы. После этого Вам решать, насколько полезно (с точки зрения эффективности использования методов, а значит, и живой прибыли) иметь хотя бы общее представление о том, с чем Вы работаете.

Теория Циклов

Теория Циклов более развита на теоретическом, чем на практическом уровне. Она занимается циклическими колебаниями не только цен, но и природных явлений в целом. Мы попытаемся составить общее представление о положениях этой теории и опишем некоторые следствия, помогающие в непосредственных прогнозах.

Почти все методы технического анализа укладываются в эту классификацию. Например, Волновая Теория Эллиотта — метод в основном графический, но имеет черты фильтрации и цикличности. Данная же классификация дает возможность увидеть открывающуюся перед нами перспективу.

Имена и история

История западного технического анализа насчитывает немногим более века. Началась она с заметки в Wall Street Journal, опубликованной Чарльзом Доу в начале 1890-х. К тому времени г-н Доу был уже хорошо известен широкому кругу бизнесменов как один из создателей Индекса Доу-Джонса. В конце прошлого века Индустриальный и Транспортный Индексы имели свою историю и отлично прижились. Поскольку колебания Индексов были важными для заключения биржевых сделок, сразу же возникла необходимость в их прогнозировании. В своей статье Доу изложил ряд принципов, с помощью которых, по его мнению, можно было

вступать в сделки на покупку и продажу без особенного риска. Эти принципы используются почти во всех методах современного технического анализа в неявном виде. К сожалению, Чарльз Доу не опубликовал своих идей отдельной книгой, а лишь написал еще ряд статей в том же журнале. Термин Теория Доу появился уже после его смерти — был введен аналитиками, систематизировавшими труды Доу. Доу называют "дедушкой технического анализа", и согласно генетике мы прослеживаем черты предка в сыновьях и внуках.

Многие из графических теорий и методов были признаны в полном объеме только после смерти их создателей. Это связано с всплеском интереса к техническому анализу во второй половине 70-х, сохранившимся по сей день. Интересно, что почти каждая из графических теорий названа по имени своего первого автора, а все методы фильтрации довольно безлики, хотя имена их создателей нам также известны.

Ральф Нельсон Эллиотт открыл свою теорию в годы Великой Депрессии, анализируя индексы Доу-Джонса, и оставил труды по основной концепции и математическому обоснованию. Эти книги регулярно публикуются до сих пор. Кроме определения базисной формы ценовых движений, Эллиотт открыл для технического анализа последовательность Фибоначчи1. Теория не забылась и получила мощный импульс в конце 70-х — начале 80-х годов благодаря усилиям талантливого аналитика Роберта Прехтера, ставшего впоследствии "гуру 80-х" в США.

Уильям Ганн, легендарный трейдер первой половины XX века, создал довольно сложную комбинацию геометрически-алгебраических принципов, которые с успехом использовал при торговле на зарождавшихся фьючерсных рынках. Они привлекли огромное внимание сразу после публикации, и впоследствии Ганн даже создал специальный учебный центр.

Способ ведения ценового графика как крестиков-ноликов и соответствующие принципы прогнозирования были заложены Виктором де Вилльером в 30-х годах и получили большую популярность при его жизни. Сейчас и график, и сами принципы используются гораздо реже, что связано, по всей видимости, с тем, что они оказались не универсальными.

Почти все классические фигуры технического анализа были открыты в первой половине этого века, но их авторство установить довольно сложно.

Метод японских свечей стал популярным среди западных трейдеров в конце 80-х. Один из первооткрывателей метода, Стив Нисон,

7 Исходя из количества методов использования этой последовательности в наши дни, можно назвать ее по меньшей мере "тетей", если не "бабушкой" технического анализа.

заработал на нем большие деньги. Японские свечи работоспособны, но вряд ли возможности, заложенные в этом методе, до сих пор осознаны в полной мере. Метод был создан более трехсот лет назад японцами, торговавшими "пустыми корзинами риса". "Пустая корзина" — тот же фьючерс, и графическая запись его цены представляла собой "свечу" или "подсвечник". В зависимости от цвета, формы и расположения свечей составляется прогноз будущего движения цены. И хотя все современные информационные системы предоставляют трейдерам графики этого типа, взгляды японца и американца на одну и ту же картину могут быть совершенно разными. Это происходит из-за разницы в психологическом подходе. Может быть, российские участники рынка смогут лучше понять японцев и применят анализ "свечек" в совсем неожиданном ракурсе? Интересно отметить, что более чем за три века существования метод японских свечей в основе своей не претерпел изменений.

Бум технического анализа в 70-е годы был прежде всего связан с развитием компьютерной техники. Трейдеры получили в свои руки отличный инструментарий, работающий до того просто, что почти не нужно думать над анализом возникших сигналов (а только о том, насколько им стоит доверять). И хотя осцилляторы и скользящие средние даже в названиях почти не носят "личностного" характера, отметим имена таких выдающихся создателей, как Уэллс Уайлдер, Джордж Лейн, Ларри Уильяме.

С возникновением информационных систем типа Reuters, Dow-Jones Telerate, Bloomberg, Tenfore задача трейдеров и аналитиков сильно упростилась. Мы больше не тратим драгоценное время на построение графиков цены, объема торговли и открытого интереса; не ведем расчеты по сложным формулам на калькуляторе. Вместо этого появилась возможность сопоставить несколько методов, творчески призадуматься или вовсе пойти и выпить кофе. Сам по себе технический анализ как метод прогнозирования цены не стал лучше или хуже после появления "Пентиума", зато мы можем стать более опытными и успешными прогнозистами, приобретя дополнительное время для размышлений.

В заключение добавим, что честь систематизации методов и оформления технического анализа как отдельной прикладной науки в большой степени принадлежит Джону Мерфи и Роберту Прехтеру, о которых уже упоминалось.

Теория Доу

Теория Доу была создана для применения на рынках ценных бумаг и индексов. Как мы помним, эта теория — "дедушка" технического анализа, и нам важно составить его портрет, чтобы поз-

же распознать родовые черты в потомках. Для составления характерного портрета рассмотрим шесть основных положений этой теории.

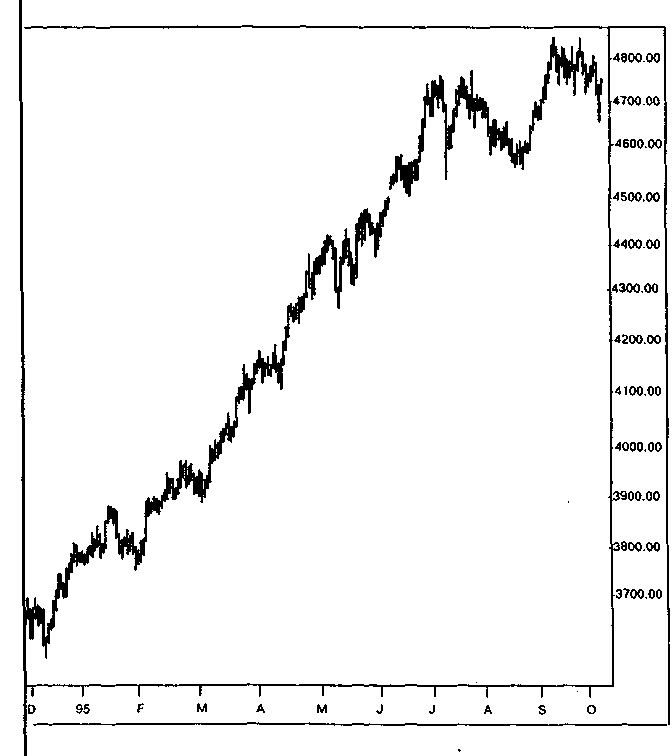

1. Движения индексов учитывают все (рис.1.4).

Звучит практически как аксиома 1. Отличие в том, что здесь идет речь об индексах Доу-Джонса, а мы говорили о рынках вообще.

Рис. 1.4.Индекс Доу-Джонса в наши дни.

График предоставлен фирмой Dow Jones Telerate.

2. У рынка есть три тренда (рис. 1.5).

Доу определил бычий тренд как имеющий серию пиков, превышающих один другой, а медвежий — как серию углубляющихся спадов. Затем составил их классификацию по времени развития.

Доу делил тренды по времени на первичный, вторичный и малый, уподобляя их приливу, волне и ряби на море. Так же, как волны составляют прилив, а рябь — волны, вторичный тренд составляет первичный, а малый — вторичный. Первичный, или главный, тренд длится год или более. Вторичный, или промежуточный, тренд длится от трех недель до трех месяцев и является коррекцией к основному тренду, составляя при этом его треть, две трети или половину. Малый, или краткосрочный, тренд длится менее трех недель и является составной частью промежуточного.

Изменение тренда определяют так же, как и конец прилива: каждая последующая волна становится короче предыдущих.

Такие выводы подчиняются законам Геометрии Частей. Их используют в некоторых методах, работающих с трендами.

3. Главный тренд имеет три фазы (рис.1.6).

Представим себе ярко выраженный медвежий тренд. Его первая фаза, фаза зарождения, представляет собой спад цен под действием общеизвестных "плохих новостей", например, известия о ликвидации нескольких крупных компаний. Во второй фазе принимают участие биржевые спекулянты, причем цены быстро падают, хотя новости и улучшаются. В третьей, заключительной, фазе в действие вступает широкая публика, подстегнутая прессой, и начинается панический спад цены. Именно в этой, последней, фазе информированные "киты" начинают покупать.

Как видим, схема основана на психологических особенностях поведения участников рынка, неизменных и по сей день. Эти наблюдения сходны с наблюдениями Эллиотта. С другой стороны, не стоит строить торговый план на основании этого положения, поскольку в наши дни оно воспринимается несколько утрированным.