Поступление Налогов в бюджет РФ

В январе-феврале 2014 г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 1028,8 млрд. рублей (92,9% от общей суммы налоговых доходов), региональных - 24,5 млрд. рублей (2,2%), местных - 24,4 млрд. рублей (2,2%), налогов со специальным налоговым режимом - 29,5 млрд. рублей (2,7%) (таблица 1).

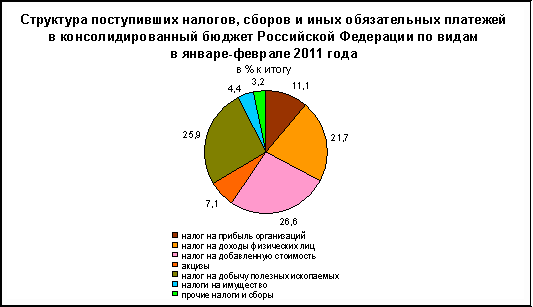

Рисунок 1 - Структура поступивших налогов, сборов и иных обязательных платежей в консолидированный бюджет РФ по видам в январе-феврале 2014 года

Основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в январе-феврале 2014г. обеспечили поступления налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации, ввозимые из Республики Беларусь и Республики Казахстан - 26,6%, налога на добычу полезных ископаемых - 25,9%, налога на доходы физических лиц - 21,7%, налога на прибыль организаций - 11,1% (рисунок 1).

Налог на добавленную стоимость.

Налогом на добавленную стоимость облагаются продажи товаров и оказание услуг (выполнение работ) на территории РФ, а также импорт товаров и услуг в РФ. Экспорт товаров и услуг от НДС освобождается. Плательщиками НДС считаются любые предприятия и организации, осуществляющие продажи товаров, оказание услуг или выполнение работ в рамках своей предпринимательской деятельности. Предприятиями для целей обложения НДС признаются любые лица, как юридические, так и физические, которые выполняют вышеуказанную деятельность от своего имени и в свою пользу. Максимальная ставка НДС в Российской Федерации после его введения составляла 28 %, затем была понижена до 20 %, а с 1 января 2004 года составляет 18 %. Основные пищевые товары и товары для детей облагаются по пониженной ставке, равной 10%. Освобождены от НДС следующие виды деятельности: оказание банковских услуг, страхование, медицинские услуги, образование, услуги в сфере культуры, пассажирские перевозки, продажа почтовых марок и конвертов и др. Подлежащий внесению в казну НДС рассчитывается как разность между НДС, полученным от покупателей товаров (услуг, работ) по выставленным на них счетам-фактурам (в которых НДС должен указываться отдельной суммой), и НДС, уплаченным поставщикам за приобретенные ресурсы, используемые в производстве (товары, материалы, услуги или работы)[2].

Доходы граждан (физических лиц) облагаются налогами в соответствии с законом "О подоходном налоге с физических лиц". Физические лица - резиденты РФ (имеющие постоянное место жительства в РФ) подлежат обложению налогом по всем своим доходам, полученным как в России, так и за ее пределами. Нерезиденты облагаются налогом только по доходам из источников, находящихся в РФ. Резидентство физического лица рассчитывается для каждого отчетного налогового периода, который совпадает с календарным годом. Лицо, проведшее на территории РФ 183 или более дней в данном календарном году, считается резидентом РФ для целей налогообложения в этом году. Все прочие лица считаются нерезидентами РФ. В налогооблагаемую базу включаются как доходы, полученные в денежной форме, так и любые выгоды и компенсации, получаемые в натуральном виде. Последние подлежат зачету в состав доходов лица по текущим рыночным ценам. Доходы, получаемые от работы по найму, подлежат включению в налогооблагаемую базу в полном размере: доходы получаемые от предпринимательской деятельности, рассчитываются по методу чистой прибыли - в основном по нормам и в порядке, предусмотренном при исчислении налога на прибыль. Работа по авторским договорам, выполняемая в течение нескольких лет, распределяется в целях налогообложения на число лет, указанных в авторском договоре. При отсутствии указаний на число лет в договоре автор может распределить сумму полученного вознаграждения на период не более трех лет[1]. Целый ряд различного рода пособий, компенсаций и выплат не учитывается в составе облагаемого дохода граждан и не подлежит обложению подоходным налогом. Среди них: пенсии и различные пособия по социальному страхованию и социальному обеспечению, выплаты командировочных, проценты по вкладам в банках (в пределах процентной ставки ЦБ РФ) и т.д.

Не облагаются подоходным налогом зарплата и оклады военнослужащих, войск МВД и налоговой полиции. В пределах установленных лимитов также освобождаются от налогообложения стоимости призов, полученных на конкурсах, подарков, выдаваемых предприятиями, и суммы материальной помощи, оказываемой за счет предприятий[3].

Таблица 2 - Поступление налога на доходы физических лиц

| Январь-февраль 2014г. | Справочно январь-февраль 2013г. | |||

| млрд. рублей | в % к итогу | млрд. рублей | в % к итогу | |

| Всего | 240,4 | 218,2 | ||

| из них: с доходов, полученных физическими лицами, являющимися налоговыми резидентами Российской Федерации в виде дивидендов от долевого участия в деятельности организаций | 4,5 | 1,9 | 3,4 | 1,6 |

| с доходов, облагаемых по налоговой ставке, установленной п.1 статьи 224 Налогового кодекса Российской Федерации | 233,5 | 97,1 | 212,7 | 97,5 |

| с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации | 1,6 | 0,7 | 1,4 | 0,6 |

| с доходов, полученных в виде выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, процентных доходов по вкладам в банках, в виде материальной выгоды от экономии на процентах при получении заемных (кредитных) средств | 0,6 | 0,3 | 0,6 | 0,3 |

В январе-феврале 2014г. в консолидированный бюджет Российской Федерации (консолидированные бюджеты субъектов Российской Федерации) поступило 240,4 млрд. рублей налога на доходы физических лиц, что на 10,2% больше, чем за соответствующий период предыдущего года. В феврале 2014г. поступление налога на доходы физических лиц составило 142,8 млрд. рублей, что в 1,5 раза больше, чем в предыдущем месяце (таблица 2)[2].

Таблица 3 - Поступление налога на прибыль организаций

| Январь-февраль 2014г. | Справочно январь-февраль 2013г. | |||||||

| консолидированный бюджет | в том числе | консолидированный бюджет | в том числе | |||||

| млрд. рублей | в % к итогу | феде-ральный бюджет | консолид- рованные бюджеты субъектов Российской Федерации | млрд. рублей | в % к итогу | феде-ральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | |

| Всего | 123,4 | 15,7 | 107,7 | 73,6 | 10,6 | 63,0 | ||

| из него: зачисляемый в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам | 117,9 | 95,5 | 10,2 | 107,8 | 68,0 | 92,4 | 5,2 | 62,7 |

| с доходов, полученных в виде дивидендов | 2,3 | 1,8 | 2,3 | - | 2,8 | 3,8 | 2,8 | - |

| с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 3,3 | 2,7 | 3,3 | - | 2,5 | 3,4 | 2,5 | - |

Поступление налога на прибыль организаций в консолидированный бюджет Российской Федерации в январе-феврале 2014г. составило 123,4 млрд. рублей и увеличилось по сравнению с соответствующим периодом предыдущего года в 1,7 раза. В общей сумме поступлений по данному налогу в январе-феврале 2011г. доля налога на прибыль организаций, зачисляемого в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам, увеличилась по сравнению с соответствующим периодом предыдущего года на 3,1 процентного пункта и составила 95,5%, доля налога с доходов, полученных в виде дивидендов, снизилась на 2,0 процентного пункта и составила 1,8%. В феврале 2014г. поступление налога на прибыль организаций составило 56,1 млрд. рублей и снизилось по сравнению с предыдущим месяцем на 16,8% (таблица 3)[1].

В январе-феврале 2014г. в консолидированный бюджет Российской Федерации (консолидированные бюджеты субъектов Российской Федерации) поступило 240,4 млрд. рублей налога на доходы физических лиц, что на 10,2% больше, чем за соответствующий период предыдущего года. В феврале 2011г. поступление налога на доходы физических лиц составило 142,8 млрд. рублей, что в 1,5 раза больше, чем в предыдущем месяце (таблица 4)[2].

Таблица 4 - Поступление налога на доходы физических лиц

| Январь-февраль 2014г. | Справочно январь-февраль 2013г. | |||

| млрд. рублей | в % к итогу | млрд. рублей | в % к итогу | |

| Всего | 240,4 | 218,2 | ||

| из них: с доходов, полученных физическими лицами, являющимися налоговыми резидентами Российской Федерации в виде дивидендов от долевого участия в деятельности организаций | 4,5 | 1,9 | 3,4 | 1,6 |

| с доходов, облагаемых по налоговой ставке, установленной п.1 статьи 224 Налогового кодекса Российской Федерации | 233,5 | 97,1 | 212,7 | 97,5 |

| с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации | 1,6 | 0,7 | 1,4 | 0,6 |

| с доходов, полученных в виде выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, процентных доходов по вкладам в банках, в виде материальной выгоды от экономии на процентах при получении заемных (кредитных) средств | 0,6 | 0,3 | 0,6 | 0,3 |

В январе-феврале 2014г. в консолидированный бюджет Российской Федерации поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации, на сумму 79,0 млрд. рублей, что на 14,8% больше по сравнению с соответствующим периодом предыдущего года. Основную часть поступлений (94,7%) обеспечили акцизы на табачную продукцию, автомобильный бензин, дизельное топливо, пиво, алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин). В феврале 2014г. поступило акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации, на сумму 31,2 млрд. рублей, что на 34,6% меньше по сравнению с предыдущим месяцем (таблица 5)[2]. В январе-феврале 2014г. поступление налога на добычу полезных ископаемых составило 287,3 млрд. рублей, увеличившись по сравнению с соответствующим периодом предыдущего года на 26,1%. Доля поступлений налога на добычу нефти составила 89,6% и увеличилась по сравнению с соответствующим периодом предыдущего года на 0,3 процентного пункта. В феврале 2014г. поступление налога на добычу полезных ископаемых составило 142,3 млрд. рублей, что на 1,9% меньше по сравнению с предыдущим месяцем (таблица 6)[1].

Таблица 5 - Поступление акцизов по подакцизным товарам (продукции), производимым на территории Российской Федерации

| Январь-февраль 2014г. | Справочно январь-февраль 2013г. | |||||||

| консолидированный бюджет | в том числе | консолидированный бюджет | в том числе | |||||

| млрд. рублей | в % к итогу | феде- ральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | млрд. рублей | в % к итогу | феде- ральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | |

| Всего | 79,0 | 31,1 | 47,9 | 68,8 | 19,2 | 49,7 | ||

| из них на: спирт этиловый из всех видов сырья (в том числе этиловый спирт-сырец из всех видов сырья) | 0,8 | 1,0 | 0,4 | 0,4 | 1,0 | 1,4 | 0,5 | 0,5 |

| табачную продукцию | 20,3 | 25,7 | 20,3 | - | 18,2 | 26,4 | 18,2 | - |

| автомобильный бензин | 21,5 | 27,2 | 6,4 | 15,0 | 21,5 | 31,2 | - | 21,5 |

| легковые автомобили и мотоциклы | 0,9 | 1,1 | 0,9 | - | 0,5 | 0,7 | 0,5 | - |

| дизельное топливо | 9,5 | 12,0 | 2,8 | 6,6 | 6,5 | 9,4 | - | 6,5 |

| моторное масло для дизельных и (или) карбюраторных (инжекторных) двигателей | 0,3 | 0,3 | 0,1 | 0,2 | 0,2 | 0,3 | - | 0,2 |

| вина | 1,1 | 1,4 | - | 1,1 | 0,9 | 1,4 | - | 0,9 |

| пиво | 10,9 | 13,8 | - | 10,9 | 6,3 | 9,2 | - | 6,3 |

| алкогольную продукцию с объемной долей этилового спирта свыше 25% (за исключением вин) | 12,7 | 16,1 | - | 12,7 | 12,5 | 18,1 | - | 12,5 |

| алкогольную продукцию с объемной долей этилового спирта свыше 9% до 25% включительно (за исключением вин) | 0,3 | 0,3 | - | 0,3 | 0,3 | 0,4 | - | 0,3 |

| алкогольную продукцию с объемной долей этилового спирта до 9% включительно (за исключением вин) | 0,5 | 0,6 | - | 0,5 | 0,6 | 0,9 | - | 0,6 |

Таблица 6 - Поступление налога на добычу полезных ископаемых (млрд. руб)

| Январь-февраль 2014г. | Справочно январь-февраль 2013г. | |||||

| консолиди-рованный бюджет | в том числе | консолиди - рованный бюджет | в том числе | |||

| федеральный бюджет | консолиди-рованные бюджеты субъектов Российской Федерации | федеральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | |||

| Всего | 287,3 | 282,9 | 4,4 | 227,8 | 223,8 | 4,0 |

| из него: нефть | 257,4 | 257,4 | - | 203,5 | 203,5 | - |

| газ горючий природный | 21,7 | 21,7 | - | 16,7 | 16,7 | - |

| газовый конденсат | 1,4 | 1,4 | - | 1,5 | 1,5 | - |

Заключение

На основании всего выше сказанного можно сделать следующие выводы:

Налоги обеспечивают государство денежными ресурсами, необходимыми для развития общественного сектора страны. Налоги могут выступать как эффективный финансовый регулятор. Государство перераспределяет собранные в бюджетах налоговые поступления (доходы) в пользу требующих финансирования программ[6].

В России действует трехуровневая система налогообложения, включающая федеральные налоги, налоги субъектов Российской Федерации, местные налоги. Трехуровневая система налогообложения наиболее рационально и жестко закрепляет за администрацией каждого уровня определенные налоги с тем, чтобы средства, обеспечивающие его деятельность непосредственно поступали в соответствующую казну.

От стабильности налоговой системы напрямую зависит прибыль предприятия, в которой заинтересованно все общество, поскольку обеспечивает расширение и совершенствование производства на предприятии и в стране, что влечет за собой увеличение рабочих мест, рост доходов населения.

Налоговая система России довольно, молода. Концепция ее построения базировалась на отказе от идеи отмены налогов, на формировании целостной системы, охватывающей обложение доходов, имущества и потребления и способствующей становлению рыночных отношений. Вместе с тем она базировалась в основном на зарубежном опыте, так как в период ее создания отечественного опыта налогообложения в условиях перехода от государственной экономики, к рыночной не было. Поэтому к настоящему времени в РФ сложилась налоговая система, которая не может считаться окончательной и постоянно находится в процессе развития. Подводя итоги, хочу отметить, что проблема налогообложения, независимо от места и времени, будет оставаться актуальной. Но грамотно сформированная и последовательно проводимая бюджетно-налоговая политика, как правило, характеризуется достижением макроэкономической стабильности, сбалансированностью государственных финансов и ведет к стабильному, уравновешенному и процветающему образу жизни всех субъектов государства.

Список литературы

1.[Электронный источник]. Агентство экономической информации ПРАЙМ-ТАСС - http://www.prime-tass.ru/

2.[Электронный источник].Федеральная служба государственной статистики РФ - http://www.gks.ru/

3.Виняцкий Д.В. Налоги и сборы: понятие, юридические признаки, генезис. М: Норма. 2004 г. - 425с.

4.Кашин В.А. О путях совершенствования налоговой системы / В.А. Кашин, М.Д. Абрамов // ЭКО. - 2008. - №10. - С.173-188.

5.Конституция Российской Федерации: официальный текст. - М.: ОМЕГА-Л, 2009. - 40 с.

6.Конституция Российской Федерации: официальный текст. - М.: ОМЕГА-Л, 2009. - 40 с.

7.Алиев Б.Х. Налоговая система: понятие, структура и параметры / Б.Х. Алиев // Налоги. - 2008. - №3. - С.16-18.

8.Цыганков В.В. Совершенствование процедуры оформления и рассмотрения дополнительных мероприятий налогового контроля // Налоги и налогооблажение. - 2010. - № 4. - С. 21-23.

9. .Экономический словарь / Под ред. Архипова А.И. - М.: Проспект, 2010. - 624 с.