Понятие, цели и инструменты фискальной политики

ВВЕДЕНИЕ

В настоящее время наблюдается значительное усиление роли бюджетно-налоговой политики в экономическом регулировании страны. Фискальная политика становится одним из главных инструментов государственного регулирования национальной экономики.

Изучение путей совершенствования фискальной политики на сегодняшний день является весьма актуальной темой, так как на современном этапе развития Беларуси существенную роль в структурных изменениях экономики играет фискальная политика. От эффективности проводимой государством налогово-бюджетной политики зависит общая экономическая политика страны, успешность реализации социальных, экологических и иных государственных программ, что в свою очередь напрямую связано с благосостоянием страны в целом и каждого человека в частности.

Рациональная фискальная политика способствует развитию производственных сил в государстве, стимулирует развитие предпринимательства, создает условия для привлечения инвестиций в экономику. Создание благоприятного инвестиционного климата, равных условий деятельности для субъектов хозяйствования позволяет значительно оживить процесс общественного воспроизводства и обеспечить более полное удовлетворение потребностей общества. Также фискальная политика способствует концентрации средств в соответствующих фондах и направлению их на развитие отдельных отраслей экономики и территорий, на развитие непроизводственной сферы, а также на решение социальных вопросов. Именно поэтому изучение тенденций и перспектив в проводимой в Республике Беларусь фискальной политике является важной задачей на сегодняшний день.

В настоящее время фискальная политика представляет собой манипулирование государственным бюджетом: правительственными расходами, доходами и налогообложением, в целях способствующих экономическому росту, увеличению занятости, уменьшению инфляционного бремени, стабилизации экономической ситуации. Она соединяет в себе целый спектр форм финансовой политики - бюджетную, налоговую и политику доходов и расходов.

Функционирование государственного бюджета происходит посредством особых экономических форм - доходов и расходов, выражающих последовательные этапы перераспределения стоимости общественного продукта, концентрируемого в руках государства. Доходы служат финансовой базой государства, а расходы - удовлетворению общественных потребностей. Доходы бюджета выражают экономические отношения, возникающие у государства с организациями, предприятиями и гражданами в процессе формирования бюджетного фонда страны.

Проблемы бюджетной политики в системе госрегулирования рассматривали в разное время Дж. М. Кейнс, В. Леонтьев, А. Маршалл, П. Сэмуэльсон, X. Хаузер, С. Фишер, Э. Прескотт. Отдельные аспекты налоговой политики и бюджетно-налогового регулирования изложены в работах таких белорусских ученых, как И.В. Новикова, Е.Ф. Киреева, Е.Г. Каштанова.

Объект исследования - фискальная политика. Предмет исследования - фискальная политика Республики Беларусь и пути ее совершенствования.

Цель работы – выявить как фискальной политики влияет на экономику государства, рассмотреть проблемы и пути совершенствования фискальной политики в Республике Беларусь и в странах с переходной экономикой.

В ходе работы необходимо решить целый ряд задач:

Работа состоит из введения, трех глав, заключения и списка используемых источников, включающего 20 источников учебной и периодической литературы, и интернет ресурсы; объем работы - 35 страниц.

1. раскрыть сущность и содержание финансовой политики;

2. рассмотреть проблемы фискальной политики в странах с переходной экономикой;

3. охарактеризовать тенденции налоговой и бюджетной политики;

Обозначить недостатки финансовой политики Республики Беларусь, обобщить предложения по реформированию финансовой политики.

ПОНЯТИЕ, ЦЕЛИ И ИНСТРУМЕНТЫ ФИСКАЛЬНОЙ ПОЛИТИКИ

Фискальная политика представляет собой меры, которые предпринимает правительство с целью стабилизации экономики с помощью изменения величины доходов или расходов государственного бюджета. Поэтому фискальную политику также называют бюджетно-налоговой политикой.

Фискальная политика – мера правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости и производство не инфляционного ВВП [9, с.139].

Целями государственной фискальной политики могут быть: обеспечение выравнивания уровня доходов граждан, поддержание социально значимых отраслей дотациями и инвестициями, стимулирование малого бизнеса, чистого экспорта, стабилизация экономики, ограничение доступа импорта на внутренний рынок, увеличение занятости, снижение инфляции, подъем общественного благосостояния.

Фискальная политика направлена на регулирование и предотвращение нежелательных сдвигов в совокупном спросе и совокупном предложении через изменение величины государственных расходов и налогов, то есть путем манипулирования государственным бюджетом.

Фискальная политика может преследовать стратегические и тактические цели, в зависимости от того, какой период она охватывает и какой эффект (кратко- или долгосрочный) предполагает в качестве результата.

Стратегические цели фискальной политики преследуются на длительный период: обеспечение стабильного роста, развитие научно технического прогресса, стимулирование структурной перестройки, расширение экспорта и др.

Тактические цели, как правило, подчинены решению стратегических задач и предусматривают воздействие фискальной политики на процессы либо на краткосрочных временных интервалах, либо в ограниченных сферах. Например, для достижения выравнивания доходов населения можно проводить комплекс социальных выплат, снижение налоговых ставок на низкие доходы, режим налоговых льгот [9, c.139].

С учетом стратегических и тактических целей развития экономики государство создает, например, благоприятный режим налогообложения для малого бизнеса, ключевых отраслей экономики, производств с экспортной ориентацией или социальным назначением продукции, для предприятий, идущих на внедрение новой техники и развитие научно-технического прогресса. И наоборот, значительное повышение налогов способно не только ограничить, но и сделать бессмысленной любую предпринимательскую активность.

Инструментами фискальной политики выступают расходы и доходы госбюджета, а именно: государственные закупки, налоги, трансферты [8, c. 361].

Государственные закупки - это способ закупок, осуществляемый государством для нужд собственного потребления (закупки оборудования, вооружений) и в целях обеспечения потребления населением и резервирования (например, государственные закупки лекарств и продовольствия) за счет средств государственного бюджета. Как и частные расходы, государственные закупки увеличивают уровень совокупных расходов. Помимо государственных закупок имеется еще один вид госрасходов - трансфертные платежи [11,с.256].

Трансфертные платежи - одна из схем перераспределения бюджетных средств: выплаты из государственного бюджета населению и частным предпринимателям, осуществляемые в порядке перераспределения средств в пользу более нуждающихся в них граждан через бюджет. Имеют три распространенные формы: субсидии частным предпринимателям, выплаты процентов по государственному долгу, государственные денежные выплаты на социальные нужды (пенсии, пособия и др.). Они не включаются в ВНП, однако, они входят и учитываются в личном и располагаемом доходе. Объем частного потребления скорее зависит не от национального, а от располагаемого дохода. Трансфертные платежи косвенно влияют на потребительский спрос, увеличивая располагаемый доход домохозяйств. Инструментом отрицательного воздействия на совокупные расходы являются налоги.

Налог - обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства. Любые налоги означают уменьшение размеров располагаемого дохода. Уменьшение располагаемого дохода в свою очередь ведет к сокращению не только потребительских расходов, но и сбережений [9, c. 137].

Воздействии инструментов фискальной политики на совокупный спрос разное. Из формулы совокупного спроса следует, что государственные закупки являются компонентом совокупного спроса, поэтому их изменение оказывает прямое воздействие на совокупный спрос, изменяя величину потребительских расходов (С) и инвестиционных расходов (I).

| AD = C + I + G + Xn | (1.1) |

При этом рост государственных закупок увеличивает совокупный спрос, а их сокращение ведет к уменьшению совокупного спроса, так как государственные закупки являются частью совокупных ресурсов.

Рост трансфертов увеличивает спрос. С одной стороны, поскольку при увеличении социальных трансфертных выплат увеличивается личный доход домашних хозяйств, а, следовательно, при прочих равных условиях растет располагаемый доход, что увеличивает потребительские расходы.

С другой стороны, увеличение трансфертных выплат фирмам (субсидий) увеличивает возможности внутреннего финансирования фирм, возможности расширения производства, что ведет к росту инвестиционных расходов. Сокращение трансфертов уменьшает совокупный спрос.

Рост налогов действует в противоположном направлении. Увеличение налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается нераспределенная прибыль, являющаяся источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса. Соответственно снижение налогов увеличивает совокупный спрос, что обусловливает рост реального ВНП.

Поэтому инструменты фискальной политики могут использоваться для стабилизации экономики на разных фазах экономического цикла.

Исследование влияния инструментов фискальной политики на экономику в целом проводилось Дж. Кейнсом и его последователями, которые пытались обосновать более высокую эффективность фискальной политики по сравнению с монетарной для стабилизации экономики. Это предположение основывалось на идее, что все инструменты фискальной политики воздействуют на экономику с эффектом мультипликатора. Мультипликатор — коэффициент, равный обратной величине предельной склонности к сбережению

| mА = 1 / mps | (1.2) |

где mps – предельная склонность к сбережению.

Данный коэффициент показывает, насколько увеличится национальный доход в результате первоначальных инвестиций. Когда изменение компонента совокупных расходов ведёт к ещё большему изменению равновесного ВВП, это действие называется эффектом мультипликатора [11, с.178]. Дж. Кейнс взял фискальную политику за основу государственного регулирования экономикой. К встроенным стабилизаторам он относил подоходные и социальные налоги, пособия по безработице. По мнению Кейнса, встроенная стабильность возникает вследствие наличия функциональной зависимости между правительственным бюджетом и национальным доходом, а ее функционирование основывается на данной налоговой системе и текущей структуре государственных расходов. Так как налоги ведут к потере потенциальной покупательной способности, а государственные расходы – к ее увеличению в экономике, то, по мнению Кейнса, для поддержания стабильности нужно при подъеме и движении экономики к инфляции сдерживать правительственные расходы с целью сдерживания роста инвестиций.

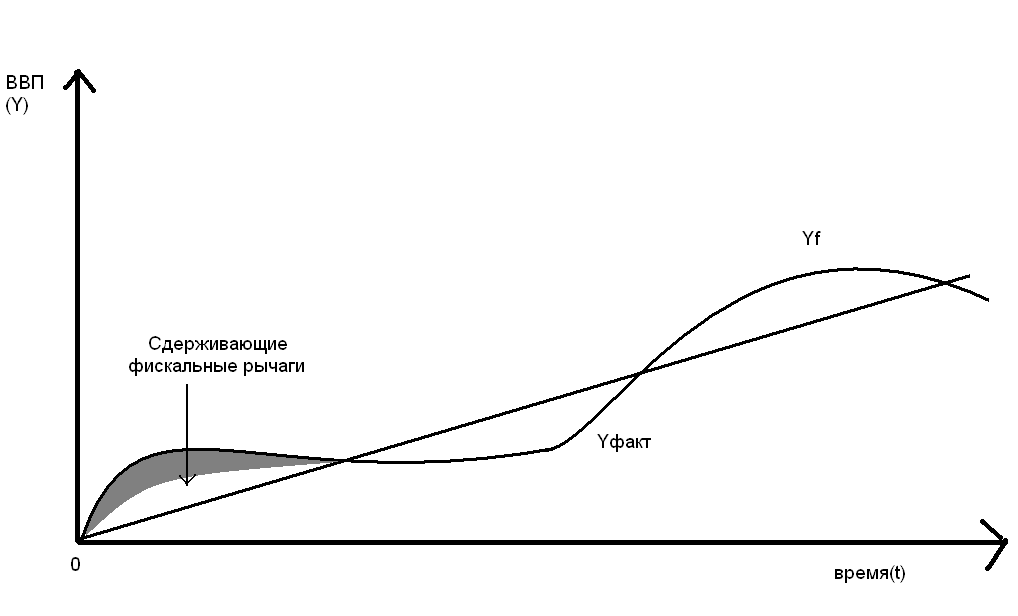

Сдерживающая фискальная политика (рис. 1.1) применяется для торможения темпов экономического роста. Такая политика имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Сдерживающая фискальная политика целесообразна на стадии экономического подъема и состоит в сокращении располагаемого дохода у субъектов экономики путем повышения налогов, свертывании системы дотаций и субсидий, сокращений социальных выплат, государственных инвестиций и закупок. В результате свертывания располагаемого дохода сокращается совокупный спрос и падает объем национального производства: фискальные изъятия → YD↓ → AD↓ → Y↓

Рисунок 1.1 Влияние сдерживающей фискальной политики на стабилизацию темпов роста ВВП.

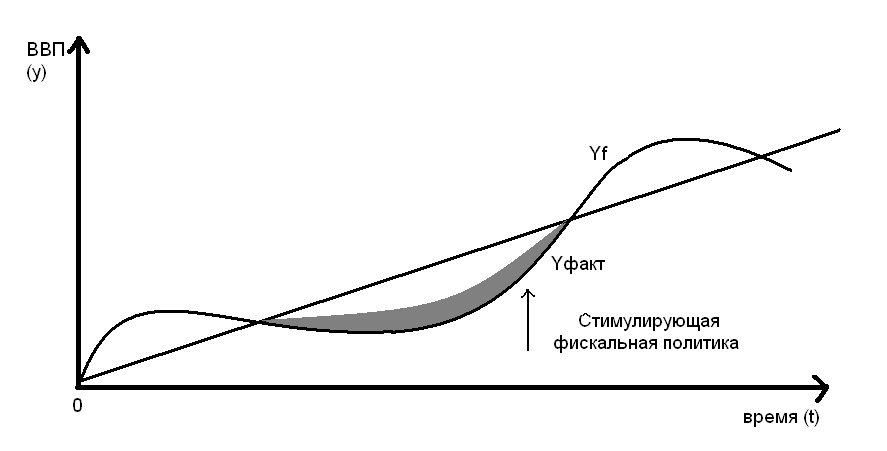

Если страна переживает депрессию или находится в стадии экономического кризиса, то государство может принять решение о проведении стимулирующей фискальной политики. Стимулирующая фискальная политика (рисунок 1.2) применяется, как правило, в фазе экономического спада национального производства. Главная задача такой политики – смягчить грядущий кризисный спад и ускорить его преодоления. Целью такой политики является «вытягивание» экономики из кризисной ямы, суть которой в поддержании низкорентабельных и убыточных производств, стимулирование роста инвестиций, расширение платежеспособного спроса субъектов национальной экономики. Для реализации этих целей применяется комплекс фискальных стимулирующих рычагов (фискальные инъекции в экономику): снижение налоговых ставок, рост государственных субсидий и дотаций субъектам экономики, социальных выплат, пособий, рост государственных инвестиций и закупок. Наиболее доступный и упрощенный вариант ее реализации – стимулирование совокупного спроса, в первую очередь потребительских и государственных расходов. В результате стимулируется расширение инвестиционного и потребительского спроса расширение объемов национального производства: фискальные инъекции → AD↑ → Y↑. Вариант, имеющий прицел на долговременную перспективу, предполагает ускоренное обновление основного капитала, совершенствования экономического капитала. Стимулирующая фискальная политика приводит к увеличению объёмов выпуска в большинстве случаев

Рисунок 1.2. Влияние стимулирующей фискальной политики на стабилизацию темпов роста национального производства

Оба типа фискальной политики применяются попеременно, характеризуя в комплексе стабилизационную фискальную политику антициклического типа. В результате их применения сглаживается динамика национального производства с минимальными потерями для экономики, стабилизируются темпы экономического роста [8, c.141].

В зависимости от используемых инструментов различают дискреционную и недискреционную (автоматическую) фискальную политику.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства и темпов инфляции [7, c.361].

Согласно кейнсианской концепции государственные расходы являются основным инструментом макроэкономического регулирования, так как по мере их роста растет совокупный спрос и ВВП. Государственные расходы финансируются из средств государственного бюджета.

Таким образом, в руках государства находятся значительные финансовые инструменты воздействия на экономические процессы. Это государственные закупки, дотации, субвенции, трансфертные платежи, инвестиции.

Государственные закупки представляют собой спрос правительства на товары и услуги. Они соответствуют одной части государственных расходов. Другая часть является социальными выплатами и государственными инвестициями.

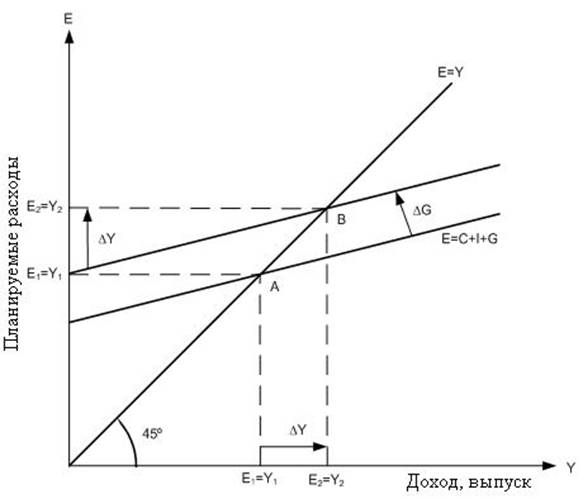

Поскольку государственные закупки на экономику можно рассматривать как разновидность инъекций (вливаний), величина которых не зависит от дохода, механизм их воздействия на экономику идентичен механизму действия аккордных налогов, также не зависящих от размера дохода. Рассмотрим такое влияние на примере модели «крест Кейнса» (таблица 1.3).

Таблица 1.3 Модель «крест Кейнса».

Государство в целях преодоления экономического спада увеличивает государственные расходы на величину ∆G (проводит стимулирующую фискальную политику). В результате этого кривая спроса AD сдвигается вверх с AD1 до AD2 , а равновесный ВВП возрастет с Y1 до Y2.

Следовательно, в результате таких фискальных мероприятий в экономике наблюдается оживление экономической активности при некотором росте цен, но в краткосрочном периоде.

Мультипликатор государственных расходов mg показывает изменение выпуска продукции, дохода в результате изменения расходов государства. Его можно рассчитать по формуле:

| Mg=∆Y/∆G, | (1.3) |

где ∆Y – изменение реального национального продукта (дохода);

∆G – изменение государственных расходов.

Мультипликатор государственных расходов равен мультипликатору инвестиций, так как они оказывают на экономику идентичный эффект. Действительно, рост государственных закупок (как и инвестиций) создает дополнительный спрос на товары и услуги, который вызывает первичное приращение дохода, равное росту государственных расходов. Часть этого дохода, определенная предельной склонностью к потреблению, будет использована на потребление, что приведет к дальнейшему возрастанию совокупного спроса и национального дохода и т.д.

Следовательно, изменение государственных расходов приводит в движение такой же процесс мультипликации национального дохода, как и изменение частных инвестиций. Поэтому мультипликатор государственных расходов также можно определить по формуле:

| mg = 1/(1 – mpc), | (1.4) |

Чтобы определить изменение реального национального продукта (дохода), полученное в результате роста государственных закупок, надо умножить мультипликатор mg на прирост государственных расходов ∆G.

В периоды подъема экономики, когда частные расходы достаточно велики, правительство уменьшает закупки товаров и услуг. Сокращение государственных расходов сопровождается сдвигом кривой совокупных расходов (C+I+G) вниз и приводит к мультипликационному уменьшению объема национального продукта, доходов.

Так же, как изменения государственных закупок, на объем выпуска, доходов, действуют изменения трансфертных платежей, которые являются элементом государственных расходов. Однако эффективность их влияния на спрос, а значит, и на объем национального продукта несколько меньше. Это объясняется тем, что трансфертные выплаты населению приводят к росту его доходов, но только часть их, определяемую предельной склонностью к потреблению (mpc), население использует на потребление, увеличивая на ту же величину совокупные расходы. Механизм влияния изменения трансфертных выплат на выпуск, доходы аналогичен тому, который действует при изменении налогов.

Мультипликатор налогов меньше мультипликатора государственных расходов. Это объясняется тем, что изменение государственных закупок на одну денежную единицу приводит к такому же изменению совокупных расходов, а изменение аккордного налога на денежную единицу сопровождается изменением cовокупных расходов на mpc * 1. Поэтому налоговый мультипликатор будет равен:

| mt = -mpc / (1 – mpc), | (1.5) |

По этой же формуле можно рассчитать мультипликатор трансфертных выплат. Однако если увеличение налогов приводит к сокращению национального продукта, доходов, то рост трансфертных платежей, наоборот, способствует их возрастанию.

Проведение дискреционной фискальной политики требует осуществления мер по сбалансированию госбюджета, которое предполагает:

1) финансирование дефицитов;

2) ликвидацию бюджетных излишков.

Применяются два основных метода финансирования дефицита: займы у населения посредством продажи ценных бумаг и эмиссия денег.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику [8, c.117].

Государство определяет нормативы государственных расходов и величину налоговых ставок, но не сами налоговые поступления. Последние изменяются и при неизменной налоговой ставке.

Автоматическая фискальная политика связана с действием встроенных (автоматических) стабилизаторов. Встроенные стабилизаторы представляют собой инструменты, величина которых не меняется, но само наличие которых автоматически стабилизирует экономику, стимулируя деловую активность при спаде и сдерживая ее при перегреве. К автоматическим стабилизаторам относятся:

· подоходный налог (включающий в себя налог на доходы домохозяйств и налог на прибыль корпораций);

· косвенные налоги (в первую очередь, налог на добавленную стоимость);

· пособия по безработице;

· пособия по бедности.

Подоходный налог действует следующим образом: при спаде уровень деловой активности (Y) сокращается, а поскольку налоговая функция имеет вид:

| Т = t * Y , | (1.6) |

где Т – величина налоговых поступлений,

t – ставка налога,

Y – величина совокупного дохода (выпуска)

Величина налоговых поступлений уменьшается, а при «перегреве» экономики, когда величина фактического выпуска максимальна, налоговые поступления увеличиваются.

Очевидно, что наиболее сильное стабилизирующее воздействие на экономику оказывает прогрессивный подоходный налог.

НДС обеспечивает встроенную стабильность следующим образом. При рецессии объем продаж сокращается, а поскольку НДС является косвенным налогом, частью цены товара, то при падении объема продаж налоговые поступления от косвенных налогов (изъятия из экономики) сокращаются. При перегреве, наоборот, поскольку растут совокупные доходы, объем продаж увеличивается, что увеличивает поступления от косвенных налогов. Экономика автоматически стабилизируется [6, c. 14].

Что касается пособий по безработице и по бедности, то общая сумма их выплат увеличивается при спаде (по мере того, как люди начинают терять работу и нищать) и сокращаются при буме, когда наблюдается «сверхзанятость» и рост доходов. Очевидно, что для того, чтобы получать пособие по безработице, нужно быть безработным, а чтобы получать пособие по бедности, нужно быть очень бедным. Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их выплата способствует росту доходов, а, следовательно, расходов, что стимулирует подъем экономики при спаде. Уменьшение же общей суммы этих выплат при буме оказывает сдерживающее влияние на экономику.

Таким образом, автоматическими стабилизаторами являются только те виды налогов и трансфертов, величина которых меняется в зависимости от фазы экономического цикла.

Действие встроенных стабилизаторов ведет к увеличению дефицита государственного бюджета в период спада и может способствовать появлению профицита бюджета (или уменьшению дефицита) в период "перегрева".

Главное достоинство недискреционной фискальной политики в том, что ее инструменты (встроенные стабилизаторы) включаются немедленно при малейшем изменении экономических условий, т.е. здесь практически отсутствует временной лаг [9, c. 142].

Недостаток этой фискальной политики в том, что она только помогает сглаживать циклические колебания, но не может их устранить [9, c. 358].