Налоговый период и налоговая ставка

Налогоплательщики

Согласно ст. 334 НКРФ и ст. 6 Закона РФ от 21 февраля 1992 г. № 2395-1 «О недрах» НДПИ должны платить организации и предприниматели, которые ведут добычу полезных ископаемых на территории РФ и ее континентального шельфа.

Ст. 336 НКРФ обязывает плательщиков налога встать на учет в налоговых органах. Это надо сделать в том регионе, где находится участок недр, предоставленный налогоплательщику в пользование. А если организации и предприниматели добывают полезные ископаемые за пределами РФ, но находящейся под ее юрисдикцией, то они должны зарегистрироваться в качестве плательщиков НДПИ по своему местонахождению. Это касается и тех налогоплательщиков, которые проводят аналогичные работы на континентальном шельфе РФ или в ее исключительной экономической зоне. Порядок постановки плательщиков НДПИ на налоговый учет установлен приказом МНС России от 14 декабря 2001 г. № БГ-3-09/551.

Объект налогообложения

НДПИ облагаются полезные ископаемые, которые добыты на участке недр, предоставленном налогоплательщику в пользование (ст. 336 НК РФ).

Кроме того, НДПИ облагаются полезные ископаемые, которые налогоплательщик извлек из отходов или потерь добывающего производства. Правда, лишь при том условии, что эта деятельность подлежит обязательному лицензированию.

Исчерпывающий перечень полезных ископаемых (13 видов), которые облагаются НДПИ, приведен в пункте 2 статьи 337 НК РФ. Среди прочего в нем названы:

· каменный и бурый уголь; торф; нефть; газовый конденсат; товарные руды черных и цветных металлов; природная соль; минеральная вода.

Для целей налогообложения они признаются полезными ископаемыми, если их качество соответствует государственным, отраслевым, международным или фирменным стандартам.

В п.2 ст. 336 НК РФ перечислены те полезные ископаемые, которые не облагаются налогом. В частности, к ним относятся общераспространенные полезные ископаемые (например, песок), которые до

Налоговая база

НДПИ уплачивается со стоимости добытых полезныхископаемых, она и является налоговой базой по этому налогу. Организация должна рассчитывать эту стоимость отдельно по каждому виду своей продукции.

Для того, чтобы найти стоимость добытого полезного ископаемого (Спи) нужно умножить количество добытого полезного ископаемого (Кпи) на стоимость его единицы (Сед):

Спи = Кпи *Сед

Единицей полезного ископаемого в зависимости от его вида может быть единица нетто массы (грамм, килограмм, тонна и т. д.) или объема (литр).

Как определить количество добытых полезных ископаемых подробно описано в ст. 339 НК РФ.

Здесь возможно два метода:

1. прямой (с помощью измерительных приборов);

2. косвенный (исходя из содержания полезного ископаемого в добытом минеральном сырье). Причем косвенный метод налогоплательщик вправе применять лишь в том случае, если он не может измерить количество полезных ископаемых путем прямого подсчета.

Метод, выбранный налогоплательщиком, надо утвердить в учетной политике для целей налогообложения. В дальнейшем его можно будет заменить, если изменится технический проект разработки месторождения или технология добычи полезного ископаемого.

Налоговый период и налоговая ставка

Налоговый период по НДПИ равен (ст. 341 НК РФ). А величина ставки зависит от того, какое полезное ископаемое добывает налогоплательщик.

В п.1 ст. 342 НК РФ приведен перечень полезных ископаемых, которые облагаются налогом по ставке 0 процентов. В частности, к ним относятся:

· попутный газ, попутные и дренажные подземные воды, извлеченные при разработке полезных ископаемых,

· минеральные воды, используемые самим налогоплательщиком в лечебных и курортных целях

· потери полезных ископаемых в пределах норм, которые должно утвердить Правительство РФ.

Обратите внимание: в некоторых случаях при расчете НДПИ можно применять понижающий коэффициент 0,7. Это касается полезных ископаемых, добытых из месторождений, поиск и разведку которых оплатил сам налогоплательщик.

№ 17 - 2. Эмиссия денег. Сущность банковского мультипликатора. Управление денежного обращения

Новые деньги в оборот поступают из банков, создающих их в результате кредитных операций. Вот почему кредитный характер денежной эмиссии является одним из основополагающих принципов организации денежной системы государства.

Выпуск денег в оборот происходит постоянно.Безналичные деньги выпускаются в оборот, когда коммерческие банки предоставляют ссудусвоим клиентам. Наличные деньги выпускаются в оборот, когда банки в процессе осуществления кассовых операций выдают их клиентам из своих операционных касс. Однако одновременно клиенты погашают банковские ссуды и сдают наличные деньги в операционные кассы банков.При этом количество денег в обороте может и не увеличиваться.

Под эмиссией же понимается такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте. Существует эмиссия безналичных и наличных денег (последняя и называется эмиссией денег в обращение).

В условиях рыночной экономики эмиссионная функция разделяется: эмиссия безналичных денег производится системой коммерческих банков, эмиссия наличных денег - гос центробанком. При этомпервична эмиссия безналичных денег. Прежде чем наличные деньги появятся в обороте, они должны отражаться в виде записей на депозитных счетах коммерческих банков.

Главнаяцель эмиссии безналичных денег в оборот - удовлетворение дополнительной потребности предприятий в оборотных средствах. Коммерческие банки удовлетворяют эту потребность, предоставляя предприятиям кредиты. Однако кредиты банки могут выдавать только в пределах имеющихся у них ресурсов, т.е. тех средств, которые они мобилизовали в виде собственного капитала и средств, находящихся на депозитных счетах. Между тем либо в связи с ростом производства, либо в связи с ростом цен на товары постоянно возникает дополнительная потребность хозяйства и населения в деньгах. Поэтому должен существовать механизм эмиссии безналичных денег, удовлетворяющий эту дополнительную потребность.

При существовании двухуровневой банковской системы механизм эмиссии действует на основе банковского (кредитного, депозитного) мультипликатора.

Банковский мультипликатор представляет собой процесс увеличения (мультипликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.

Кредитный мультипликатор раскрывает двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства.

Этот механизм может существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень - центробанк управляет этим механизмом, второй уровень - коммерческий банк заставляет его действовать, причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом.

Свободный резерв представляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

На самом деле свободные (оперативные) резервы коммерческих банков - это их ликвидные активы, из определения же видно, что данное понятие относится к ресурсам, т.е. пассивам коммерческих банков.

Данное понятие основывается на том, что коммерческие банки могут осуществлять свои активные операции (выдавать ссуды, покупать ценные бумаги, валюту и т. д.) только в пределах имеющихся у них ресурсов. Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется. Величина свободного резерва отдельного коммерческого банка

Ср = К+ ПР + ЦК ± МБК- ОЦР-А0 ,

где К - капитал коммерческого банка;

ПР - привлеченные ресурсы коммерческого банка (средства на депозитных счетах);

ЦК - централизованный кредит, предоставленный коммерческому банку центральным банком;

МБК - межбанковский кредит;

ОЦР - отчисления в централизованный резерв, находящийся в распоряжении центробанка;

А0 - ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

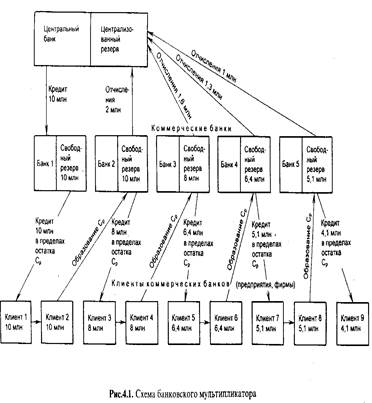

Рассмотрим механизм банковского мультипликатора на условном примере (рис. 4.1, размеры кредита и отчислений даны в млн руб.), причем для упрощения сделаем три допущения:

• коммерческие банки на данный момент не располагают свободными резервами;

• каждый банк имеет только двух клиентов;

• банки используют свои ресурсы только для кредитных операций.

Клиент 1 нуждается в кредите для оплаты поставок от клиента 2, но банк 1 не может предоставить ему кредит, поскольку не имеет свободного резерва. Банк 1 обращается к центральному банку и получает от него централизованный кредит в сумме 10 млн руб. У него образуется свободный резерв, за счет которого выдается ссуда клиенту 1.

Клиент 1 со своего расчетного счета оплачивает поставку клиенту 2. В результате свободный резерв в банке 1 исчерпывается, но возникает свободный резерв в банке 2, поскольку клиент 2 держит свой расчетный счет именно в этом банке, и привлеченные ресурсы (ПР) этого банка возрастают (см. формулу).

Часть свободного резерва банк 2 отдает в распоряжение центрального банка в виде отчислений в централизованный резерв (ОЦР). Условно принимаем норму таких отчислений в размере 20% привлеченных ресурсов. Оставшаяся часть (8 млн руб.) свободного резерва используется для предоставления кредита в размере 8 млн руб. клиенту 3.

Клиент 3 расплачивается за счет этого кредита с клиентом 4, обслуживаемым коммерческим банком 3. Таким образом уже у этого банка возникает свободный резерв, в то время как у банка 2 он исчезает. Банк 3 часть свободного резерва 1,6 млн руб. (20 % ПР} отчисляет в централизованный резерв, а оставшаяся часть - 6,4 млн руб. используется для выдачи ссуды клиенту 5.При этом деньги на расчетном счете клиента 4 остаютсянетронутыми.

Клиент 5 за счет ссуды, полученной от банка 3, расплачивается с клиентом 6, переводя их на его расчетный счет, открытый в банке 4. Отсюда в банке 3 свободный резерв исчезает: в банке 4 - возникает. Опять же 20 % этого резерва (1,3 млн руб.) отчисляется в централизованный резерв, оставшаяся часть используется для выдачи ссуды в размере 5,1 млн руб. клиенту 7, который за счет этой ссуды расплачивается с клиентом 8, расчетный счет которого находится в коммерческом банке 5.

Свободный резерв коммерческого банка 4 исчезает (хотя средства на расчетном счете клиента 6 остаются неизрасходованными), у коммерческого банка 5 он появляется. В свою очередь этот банк часть сво его свободного резерва - 1 млн руб. (20% ПР) оставляет в центральном банке в виде отчислений в централизованный резерв, а остальную часть (4,1 млн руб.) использует для выдачи ссуды клиенту 9. Далее процесс продолжается до полного исчерпания свободного резерва, который в итоге за счет отчислений в централизованный резерв аккумулируется в центральном банке и достигает размера первоначального свободного резерва (10 млн руб. в банке 1).

В соответствии со схемой деньги на расчетных счетах клиентов 2, 4, 6, 8 и т. д. (всех четных клиентов) остаются нетронутыми и поэтому общая сумма денег на расчетных (депозитных) счетах составит в конечном счете величину, многократно большую, чем первоначальный депозит - 10 млн руб., образовавшийся при выдаче ссуды клиенту 1. Однако деньги на депозитных счетах могут увеличиться не более чем в 5 раз, поскольку величина коэффициента мультипликации, представляющая собой отношение образовавшейся денежной массы на депозитных счетах к величине первоначального депозита, обратно пропорциональна норме отчислений в централизованный резерв.

Таким образом, если норма отчислений в централизованный резерв равна 20 %, то коэффициент мультипликации будет составлять 5(1/20 х 100). Он никогда не будет достигать 5, потому что всегда часть свободного резерва используется для других, не кредитных операций (например, в кассе любого банка должны быть наличные деньги для кассовых операций).

Поскольку процесс мультипликации непрерывен, коэффициент мультипликации рассчитывается за определенный период времени (год) и характеризует, насколько за этот период времени увеличилась денежная масса в обороте.

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству. Деньги в этом случае поступят на бюджетные счета в коммерческих банках, а они тоже относятся к привлеченным ресурсам (ПР), поэтому свободный резерв коммерческих банков, где находятся эти счета, увеличится (см. формулу) и включится механизм банковского мультипликатора.

Механизм банковского мультипликатора заработает не только от предоставления централизованных кредитов. Он может быть задействован и в том случае, когда центральный банк покупает у коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы этих банков, используемые для кредитных операций, т.е. включается механизм банковской мультипликации. Включить этот механизм центральный банк может и тогда, когда он уменьшит норму отчислений в централизованный резерв. В этом случае также увеличится свободный резерв системы коммерческих банков, что при прочих равных условиях приведет к росту кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центробанк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций - функцию денежно-кредитного регулирования.

Эмиссия наличных денег представляет собой их выпуск в обращение, при котором увеличивается масса наличных денег, находящаяся в обращении.

Монополия на эмиссию наличных денег принадлежит государственному центральному банку.

Эмиссия наличных денег осуществляется децентрализованно. Это связано с тем, что потребность коммерческих банков (именно она определяет размер эмиссии) в наличных деньгах зависит от потребности в них юридических и физических лиц, обслуживаемых этими банками, а она постоянно меняется.

Эмиссию наличных денег проводят ЦБ РФ и его расчетно-кассовые центры (РКЦ). Они открываются в различных регионах страны и выполняют расчетно-кассовое обслуживание расположенных в этих регионах коммерческих банков. Для эмиссии наличных денег в расчетно-кассовых центрах открываются резервные фонды и оборотные кассы. В резервных фондах хранится запас денежных знаков, предназначенных для выпуска их в обращение, в случае увеличения потребности хозяйства данного региона в наличных деньгах. Этиденежные знаки не считаются деньгами, находящимися в обращении, поскольку они не совершают движения, являются резервом.

В оборотную кассу РКЦ постоянно поступают наличные деньги от коммерческих банков, но и из нее постоянно выдаются наличные деньги. Таким образом деньгив оборотной кассе пребывают в постоянном движении; они считаются деньгами, находящимися в обращении. Если сумма поступлений наличных денег в оборотную кассу РКЦ превышает сумму выдач денег из нее, то деньги изымаются из обращения. При этом они переводятся из оборотной кассы РКЦ в ее резервный фонд.

Резервными фондами РКЦ распоряжаются управления (городские, областные, республиканские) Центробанка России. Если в результате действия банковского мультипликатора у данного коммерческого банка возрастает величина денег на депозитных счетах, то в результате:

а) увеличивается и потребность клиентов в наличных деньгах;

б) увеличивается свободный резерв коммерческого банка.

РКЦ обязаны выдавать коммерческим банкам бесплатно наличные деньги в пределах их свободных резервов. Поэтому, если у большинства коммерческих банков, обслуживаемых РКЦ, возрастет потребность в наличных деньгах, а поступления денег в их операционные кассы эквивалентно не возрастет, то РКЦ вынужден будет увеличить выпуск наличных денег в обращение. Для этого он на основе разрешения управления Центрального банка РФ переведет наличные деньги из резервного фонда в оборотную кассу РКЦ. Для данного РКЦ это будет эмиссионной операцией, хотя в целом по стране эмиссии наличных денег может и не произойти.

При осуществлении эмиссии одним РКЦ другой РКЦ может в то же время дополнительно изъять аналогичную сумму наличных денег, поэтому общая масса денег в обращении может и не измениться. Сведениями о том, произошла или не произошла в данный день эмиссия, располагает только Правление Центрального банка, где составляется ежедневный эмиссионный баланс.

Деньги, эмитируемые РКЦ в обращение, поступят в операционные кассы коммерческих банков, откуда будут выданы клиентам этих банков, т.е. поступят или в кассы предприятий, или непосредственно населению. При этом деньги списываются со счетов клиентов до востребования.

Следовательно, наличные деньги трансформируются из безналичных денег, находящихся на депозитных счетах, и представляют собой составную часть денежной массы, созданной коммерческими банками, в результате действия механизма банковского мультипликатора. В России на долю наличных денег приходится 1/3 всей денежной массы.

№ 17 - 3. Управление внеоборотными активами предприятия

Наибольший удельный вес в структуре внеоборотных активов занимают основные средства, имеющие в балансе оценку по первоначальной и остаточной стоимости. Именно активная часть основных средств участвует в создании продукции, и от того насколько эффективно они используются, зависит эффективность производственной деятельности предприятия.

Важный момент в эксплуатации основных средств - своевременная замена устаревшего оборудования, реконструкция зданий, передающих устройств и сооружений. Интенсивность обновления определяется скоростью физического и морального износа.

Функциональные свойства отдельных видов основных средств ухудшаются под воздействием физическим износом и частично восстанавливаются с помощью ремонта в процессе простого воспроизводства. Моральный износ более серьезное экономическое явление. Если его не учитывать и продолжать эксплуатировать морально устаревшее оборудование, то со временем предприятие начнет проигрывать конкурентам, из-за повышенных затрат на производства продукции и снижения ее качества.

Устранить моральный износ можно двумя способами:

а) заменив старое оборудование на новое с более совершенными технико-эксплуатационными характеристиками;

б) проводя модернизацию.

В данном случае перед специалистами инженерных и финансово-экономических служб возникает задача выбора наиболее экономически целесообразного варианта: произвести капитальный ремонт оборудования, капитальный ремонт с модернизаций, либо покупка нового оборудования, либо лизинг.

На предприятии действующее оборудование за время эксплуатации может капитально ремонтироваться несколько раз. Цель капитального ремонта - довести технико-экономический уровень оборудования до исходного состояния, хотя этого достигнуть в большинстве случаев не удается. Как правило, первый капитальный ремонт экономически выгоднее, чем приобретение новой техники и затраты на него не более 35-40% балансовой стоимости.

Затраты на проведение каждого последующего капитального ремонта прогрессивно возрастают и становятся больше, чем стоимость нового оборудования аналогичного назначения. Таким образом, сравнению подлежат три варианта:

1. Капитальный ремонт физически изношенной машины и ее эксплуатация в течение еще одного ремонтного цикла.

2. Капитальный ремонт сочетается с модернизацией.

3. Отказ от капитального ремонта и приобретение нового оборудования.

Финансовый менеджер должен обеспечить финансовую часть обновления оборудования за счет самофинансирования, привлечения заемных источников, либо финансового или оперативного лизинга.

Для того, чтобы повысить роль самофинансирования в техническом перевооружении предприятия в дивидендной политике предприятия должно быть заложено некоторое уменьшение дивидендных выплат с целью увеличения нераспределенной прибыли. Соответствующим образом должна быть сформирована амортизационная политика, которая зависит от того, какие, цели преследует предприятие.

Если предприятие планирует привлечь дополнительные инвестиции или кредиты, создать положительный имидж, укрепить доверие инвесторов, контрагентов по хозяйственным сделкам, то оно должно максимизировать свою бухгалтерскую прибыль, публикуемую в финансовой отчетности.

И наоборот, если компания собирается уменьшить дивиденды уже привлеченным акционерам, то возникает необходимость минимизации бухгалтерской прибыли.

Эти задачи можно решить путем подбора соответствующего метода начисления амортизации и назначения срока использования основных средств. Выбирать (или сочетать) можно из пяти методов рекомендуемых положениями бухгалтерского учета: прямолинейный (равномерное перенесение стоимости на себестоимость создаваемого продукта), уменьшения остаточной стоимости, ускоренного уменьшения остаточной стоимости, кумулятивный и производственный.

Если собственных финансовых ресурсов недостаточно предприятие может применять смешанное финансирование (собственные ресурсы плюс заемные), либо привлекать заемные источники. При этом должна решаться задача приобретения оборудования в собственность или по лизингу (аренда), который может осуществляться в форме оперативного, финансового, возвратного и других видов лизинга.

Финансовый менеджер при подготовке и принятии управленческого решения о способе финансирования обновления основных средств должен сделать экономическое обоснование по вариантам: собственные средства, собственные и привлеченные (заемные) средства, краткосрочный кредит, долгосрочный кредит, оперативный, либо финансовый лизинг. Сравнение вариантов осуществляется по методике оценки эффективности инвестиционных проектов.

№ 17 – 4 Понятие и планирование выручки от реализации продукции

Выручка представляет собой совокупность денежных поступлений за определенный период от результатов деятельности предприятия, и является основным источником формирования его собственных финансовых ресурсов. При этом деятельность предприятия можно характеризовать по нескольким направлениям:

1. выручка от основной деятельности, поступающая от реализации продукции (выполненных работ, оказанных услуг);

2. выручка от инвестиционной деятельности, выраженная в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг;

3. выручка от финансовой деятельности, включающая результат размещения среди инвесторов облигаций и акций предприятия.

В процессе финансово-хозяйственной деятельности финансовые службы предприятия могут осуществлять планирование выручки на предстоящий год, квартал и оперативно.

Годовое планирование выручки эффективно при стабильной экономической ситуации. В условиях нестабильности, когда соотношение спроса и предложения подтверждено трудно прогнозируемым изменениям и законодательно установленные правила поведения юридических лиц постоянно меняются, годовое планирование затруднено и не является объективным ориентиром для предприятия. В такой ситуации более целесообразно поквартальное планирование.

Оперативное планирование выручки используется для контроля за своевременностью поступления денег за отгруженную продукцию на денежные счета предприятия.

Для определения выручки от реализации продукции необходимо знать объем реализации продукции в действующих ценах без НДС, акцизов, торговых и сбытовых скидок и экспортных тарифов для экспортируемой продукции.

Выручка от выполненных работ и оказанных услуг определяется исходя из объема продукции и соответствующих цен и тарифов.

Метод прямого счета основан на гарантированном спросе. Предполагается, что весь объем произведенной продукции приходится на предварительно оформленный пакет заказов. Это наиболее достоверный способ планирования выручки, когда план выпуска и объем реализации продукции заранее увязаны с потребительским спросом, известны необходимый ассортимент и структура выпуска продукции, установлены соответствующие цены, тогда выручку от реализации можно определить по формуле:

В = Р*Ц,

где В – выручка от реализации продукции,

Р – объем сопоставимой реализованной продукции,

Ц – цена единицы реализованной продукции.

В условиях нестабильного спроса на выпускаемую предприятием продукцию для планирования выручки также применяется расчетный метод, основой которого является объем реализуемой продукции, корректируемый на входные и выходные остатки. Планирование выручки от реализации продукции, осуществляется по аналогии с планированием себестоимости:

В = Он.г.п.1 + Т Р - Он.г.п.2,

где В - выручка от реализации продукции ,

Он.г.п.1 - нереализованные остатки готовой продукции на начало планируемого периода ,

Т Р- товарная продукция, предназначенная к выпуску в планируемом периоде,

Он.г.п.2 - нереализованные остатки готовой продукции на конец планируемого периода.

При планировании остатков готовой продукции на начало планируемого периода предприятие не имеет исчерпывающих данных о фактической величине остатков, поэтому в расчет принимаются ожидаемые остатки нереализованной продукции. Их стоимость в ценах реализации определяется с помощью коэффициента пересчета, который равен частному от деления объема продукции в ценах отчетного периода на производственную себестоимость продукции этого периода. Если рассматривать кассовый метод планирования выручки, то ожидаемые остатки на начало планируемого периода будут состоять:

из готовой продукции на складе;

из товаров отгруженных, документы по которым не переданы в банк;

из товаров, срок оплаты которых не наступил;

из товаров отгруженных, но неоплаченных в срок;

из товаров, находящихся на ответственном хранении у покупателей в виду отказа от акцепта.