Инвестиционный объект абсолютно выгоден, если срок его амортизации ниже заранее заданной предельной величины

Инвестиционный объект относительно выгоден, если срок его амортизации выше подобного показателя любого другого представленного на выбор объекта.

Динамические амортизационные расчеты необязательно приводят к одинаковым с методом определения стоимости капитала результатам как в отношении определения абсолютной, так и относительной выгодности. Что касается абсолютной выгодности, то от заданной предельной величины, а также платежей в последние моменты их осуществления зависит, имеют ли место различия в результатах. Одинаковые результаты получаются, если в качестве предельной величины выбирается окончание срока эксплуатации. При определении относительной выгодности различия могут возникнуть из-за платежей после момента амортизации.

Определение динамического срока амортизации может производиться путем поэтапного вычисления кумулированной фактической стоимости нетто-платежей для каждого периода срока эксплуатации, начиная с первого периода. Эта кумулированная фактическая стоимость соответствует стоимости капитала в зависимости от срока эксплуатации. До тех пор, пока значение этого показателя отрицательно, срок амортизации еще не достигнут. Если он становится положительным (равен нулю), то срок амортизации превышен (достигнут). В случае достижения первого положительного значения аморти-

зационный срок приходится на конец рассматриваемого периода. Путем интерполяции могут быть приблизительно определены время, еще требуемое для амортизации, а также срок амортизации'

Пример

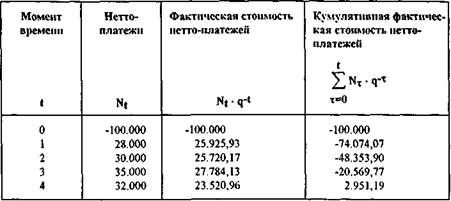

Поэтапный расчет динамического амортизационного срока демонстрируется на основе приведенного в предыдущих разделах примера97. Он может быть осуществлен с помощью расчетной таблицы. Ниже приводится соответствующая таблица.

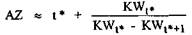

В таблице приводятся нетто-платежи на различные моменты времени, показатели их фактической стоимости, а также кумулированные во времени показатели фактической стоимости. Срок амортизации превышен в данном случае по истечении четырех периодов, поскольку тогда соответствующая кумулятивная фактическая стоимость впервые становится положительной. Относительно точное значение срока амортизации (AZ) можно определить с помощью следующей формулы интерполяции, где t* означает период, в который последний раз кумулированная фактическая стоимость или зависимая от срока эксплуатации стоимость капитала (KW) представляет собой отрицательную величину.

При такой интерполяции отклонение (отрицательной) стоимости капитала в момент t* (KWt*) от нуля и, таким образом, необходимая для амортизации сумма приводятся в соответствие с разницей показателей стоимости капитала

моменты t* и t*+l (KWt* - KWt*+i). Эта разница соответствует фактической стоимости нетто-платежей в момент t*+ 1 и тем самым вкладу периода t*+l для амортизации.

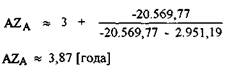

В примере срок амортизации инвестиционного объекта A (AZ составляет:

Для объекта В динамический амортизационный срок может быть рассчитан аналогично. Он составляет приблизительно 2,78 года. Таким образом, в отличие от метода определения стоимости капитала, второй объект является относительно выгодным. Абсолютная выгодность зависит от заданной предельной величины. Если она, например, составляет 4 года, то оба объекта характеризуются как абсолютно выгодные.

Оценка модели

Оценку модели динамических амортизационных расчетов можно сделать в значительной степени на основе методов определения стоимости капитала и статических амортизационных расчетов.

В основе этой оценки лежит модель определения стоимости капитала. Поэтому в отношении допущений модели и затрат на обеспечение данными необходимо сделать ссылку на соответствующие выводы по методу определения стоимости капитала". Затраты на расчеты незначительно превышают затраты метода определения стоимости капитала.

По отношению к статическим амортизационным расчетам анализ динамических моделей можно рассматривать как полезный. Подобно статическим моделям, для определенного в рамках динамической модели срока амортизации справедливо утверждение, что этот срок собственно представляет собой меру риска, не подходящую в качестве единственного критерия оценки инвестиционных проектов. Особым недостатком является игнорирование платежей по окончании срока амортизации100. Поэтому динамические амортизационные расчеты следует проводить лишь в качестве дополнительного метода включения фактора неопределенности, касающегося срока эксплуатации. В этой связи необходимо сослаться на то, что срок амортизации представляет собой критическую величину срока эксплуатации в модели стоимости капитала101 .