Иные основания для классификации финансового контроля

По подведомственности объекта и целям проверки:

· Внешний.

· Внутренний.

При рассмотрении отчета об исполнении бюджета в органе исполнительной власти, предоставляющем отчет на утверждение представительного органа, может быть назначена внутренняя проверка этого отчета, а представительный орган до начала рассмотрения отчета проводит его внешнюю проверку силами своих контрольных органов.

По времени осуществления:

· Предварительный – проводится, например, в процессе финансового планирования в срок до начала действия финансово-планового акта.

· Текущий – проводится, например, в ходе исполнения финансово-плановых актов.

· Последующий контроль – осуществляется, например, после исполнения финансово-плановых актов путем их внешней проверки и утверждения представительными органами.

По характеру проверяемого материала:

· Документальный контроль.

· Фактический контроль.

По организации контроля:

· Плановый.

· Внеплановый (внезапный).

По объему проверяемого материала:

· Сплошной.

· Выборочный.

Формы и методы финансового контроля

Можно выделить две основные позиции:

1. Используются специалистами в рамках отдельных институтов финансового права, где под формой контроля, то есть, внешним проявлением контрольных действий, понимают проверки, ревизии, обследования и т. п., а под методами контроля понимают приемы и способы осуществления контрольных мероприятий, например, формальная, логическая, арифметическая проверка документов, юридическая оценка хозяйственных операций, отраженных в документах и др. Недостатком этой позиции является в ряде случаев смешение форм и методов контроля, а также то обстоятельство, что из-за многочисленности методов контроля всех их назвать нельзя.

2. В финансовом праве используется другой подход, в рамках которого выделяются правовые формы финансового контроля, то есть внешнее выражение контрольных действий в юридическом или правовом смысле, к правовым формам относят финансово-правовые акты, которые делятся на 2 вида:

· Правоприменительные акты:

o Акты, отражающие результаты финансового контроля, и являющиеся основаниями для возникновения, изменения и прекращения юридических последствий для подконтрольного объекта. Сюда относятся акты, справки, протоколы, заключения, отчеты и другие документы. По природе они являются правоприменительными, поскольку фиксируют результат исполнения финансово-правовых норм, регламентирующих контроль.

o Акты должностных лиц об организации финансового контроля конкретного объекта. Например, решение руководителя организации о проведении ревизии. Самыми распространенными правовыми формами являются акты ревизий и проверок. Акт ревизии составляется по результатам контрольных действий финансовых органов. Акт проверки – обычно по результатам конкретного вида финансового контроля. В ряде случаев при проведении контроля составляют протоколы производства действий по осуществлению контрольного мероприятия, например, протокол осмотра помещений налогоплательщика. Требования к актам и протоколам обычно закреплены в законодательстве (ст. 99, ст. 100 НК РФ). Акт ревизии как и сама ревизия не имеет законодательного или легального определения, однако на практике сложились основные требования к такому акту: он отражает достоверные, документально подтвержденные данные о недостатках, упущениях или нарушениях и связанных с ними обстоятельствах. В нем указывают причины и условия, вызвавшие нарушения, виновных лиц, сумму ущерба и нарушенные нормативно-правовые акты. Акт ревизии является юридическим основанием для принятия решения по устранению нарушений, возмещению ущерба, привлечению к ответственности виновных лиц. Акты как результаты контрольных действий подписываются участниками проверок и ревизий, и при несогласии с их результатами проверяемые лица обязаны подписать акт, но при этом сделать запись о своем несогласии и приложить к акту возражения, объяснения и документы, подтверждающие их доводы.

· Правотворческие акты:

o Принятые самими контрольными органами или их должностными лицами правила, стандарты, положения, инструкции и иные акты, определяющие организацию контроля, аудита, учета и отчетности и т. п. Эти акты имеют ведомственный или функциональный характер, поэтому являются самыми многочисленными. Например, Приказ Минфина «Об организации работы по реализации материалов проверок органов государственного финансового контроля по вопросам целевого использования средств федерального бюджета». Инструкция Банка России и Федеральной таможенной службы о порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары». Инструкция Минфина «О порядке проведения в организациях ревизий и проверок учета использования и хранения драгоценных металлов и драгоценных камней» и др.

18.05.12

o Нормативно-правовые акты, которыми устанавливаются формы налоговых расчетов, бухгалтерского учета и отчетности, правила применения плана счетов, порядок изъятия документов должностными лицами и другие. Ими определяются порядок и последовательность проводимых контрольных действий, применения технических средств и различных методов контрольной работы. Число этих актов тоже довольно значительно, и они также имеют ведомственный или функциональный характер. Например, ФЗ «О бухгалтерском учете», «О Центральном Банке РФ» и др.

Методы финансового контроля

1. Приемы и способы, направленные на достижение результата контрольных действий. К ним относятся:

· Наблюдение.

· Проверка.

· Ревизия.

· Обследование.

· Анализ.

· Инспектирование.

· Инвентаризация.

· Другие.

Применение конкретного метода определяется не только видом контрольного органа и характером проводимых им действий, но и определенными для него задачами и целями при осуществлении конкретного вида контрольной работы. Руководителю организации для выявления финансового состояния юридического лица достаточно наблюдения за подписываемыми им документами бухгалтерского учета, отчетности и проводимых денежных операций. Представительные органы получают контрольную информацию при заслушивании и утверждении отчета исполнительных органов. Контрольно-ревизионные службы государственного и муниципального уровней в основном используют ревизию. Для налоговых органов характерны проверки и обследования финансово-хозяйственной деятельности. При осуществлении контроля используется информация, полученная в результате работы с жалобами, заявлениями и иными обращениями в органы, информация, содержащаяся в СМИ, анализ судебной практики и другая информация. Они являются способами выявления первичных сведений о финансовом состоянии подконтрольного объекта, за которыми могут последовать другие виды контроля (ревизии, проверки и др.).

Ревизия является ведущим методом финансового контроля и имеет широкое распространение, то есть предписана для всех государственных и муниципальных органов финансового контроля как обязательный и регулярный метод. Ее осуществляют Счетная Палата, подотчетные Минфину федеральные службы, контрольно-ревизионные органы исполнительной власти субъектов РФ и муниципальных образований и иные, включая правоохранительные. Легального определения ревизии в законодательстве РФ нет, поэтому в специальной литературе пытаются разграничить ревизии и проверки. В целом ревизия – это специализированная проверка, то есть эти понятия соотносятся как частное и общее, поэтому в законодательстве ее необходимо четко определить, чтобы отличать от иных видов проверок. В целом объектомревизии следует закрепить бухучет, финансовое планирование и отчетность, платежно-расчетную документацию, исполнение кассовых правил и финансовых обязательств. Правом проводить ревизии следует наделить только контрольно-ревизионные службы. Для всех иных органов финансового контроля целесообразно определить конкретный вид проверки (налоговая проверка, аудиторская проверка и др.).

2. Способы реагирования на выявленные недостатки. В первом случае к методам относится восстановление нарушенных прав путем возбуждение финансово-правового, дисциплинарного или административного преследования виновных лиц, возмещения вреда и др. Во втором случае методами можно назвать распространение передового опыта работы, поощрения и другие.

Основные направления совершенствования финансового контроля

1. Принятие на федеральном уровне общего закона о финансовом контроле, где необходимо закрепить единые принципы, задачи и функции финансового контроля, определить общие формы и методы его осуществления, а все иное законодательство и подзаконные акты должны основываться на положениях этого закона.

2. Улучшение координации работы контрольных органов различных ведомств и их взаимодействие. Для этого необходимо создать главный орган в системе органов финансового контроля, который бы координировал деятельность всех иных. Таким органом могла бы стать Счетная Палата.

3. Совершенствование и поиск новых методов осуществления финансового контроля. Особо нуждается в развитии и применении в рамках общегосударственного, межведомственного и ведомственного финансового контроля аудит. Причем речь идет не о его государственных формах (Служба главного аудитора ЦБ РФ).

4. Укрепление материально-технической базы контрольных органов и обеспечение защиты контролеров. Такое совершенствование позитивно влияет на осуществление финансового контроля. Так, обмен информацией и документами между контролирующими структурами и подконтрольными субъектами через телекоммуникационные каналы связи (развивается в рамках налоговых отношений) позволяет ускорить осуществление контроля и охватить им большее количество подконтрольных субъектов.

Бюджетное право

Бюджет принято рассматривать в 3-ех аспектах:

1. Материальный.

2. Экономический.

3. Правовой.

Некоторые авторы дополнительно выделяют политический, социальный, расчетный, организационный и иные аспекты, которые не относятся к отдельным видам, а по сути, входят в правовой аспект бюджета.

Признаки бюджета как экономической категории:

1. Исключительно денежная форма бюджетных отношений как опосредованное движение финансовых ресурсов государства.

2. Участие государства в бюджетных отношениях как хозяйствующего субъекта, распределяющего и перераспределяющего национальный доход для создания централизованных фондов и обеспечения финансовой базы публично-территориальных образований.

3. Особая роль бюджетно-денежных отношений в финансовой системе государства в его налогово-распределительном механизме и в формировании бюджетного федерализма, основанного на экономических законах.

4. Ведущая роль бюджетного контроля над процессом производства и реализации продуктов, товаров и услуг для централизации государственных и муниципальных финансовых ресурсов.

Как экономическая категория бюджет – это особая группа экономических отношений, имеющих денежный характер по распределению и перераспределению национального дохода с целью организации финансовой системы государства и формирования, распределения и расходования в ней централизованных фондов общего потребления.

Признаки бюджета как материальной категории:

1. Ведущая роль бюджета по отношению ко всем иным денежным фондам государства или муниципального образования, поскольку в нем концентрируется большая часть доходных источников, и из него финансируются практически все расходы (расходы на общие нужды по объему, видам намного превышают специальные, то есть расходы специальных бюджетных и внебюджетных фондов).

2. Централизация бюджета как фонда, направленного на финансирование общих нужд и потребностей территории, то есть его целевые расходы не увязаны с конкретными видами доходов, а финансируются из общей их массы. В БК РФ в качестве принципа предусмотрено общее или совокупное покрытие расходов.

3. Самостоятельность каждого бюджета в системе финансовых фондов. Главным проявлением этого признака является наличие достаточных собственных источников дохода для каждого бюджета, за счет которых покрывается их расходная часть. Он проявляется через законодательное закрепление налоговых, неналоговых доходов, финансовой помощи для бюджетов каждого уровня бюджетной системы путем самостоятельного определения направлений расходов бюджета.

4. Характер собственности бюджета как составной части государственной или муниципальной казны, то есть каждый бюджет находится в собственности РФ, субъекта РФ, муниципального образования, которая признается и защищается наравне с другими видами собственности.

Таким образом, как материальная категория – бюджет это основной самостоятельный и централизованный на общие потребности территорий фонд денежных средств, составляющий денежную основу государственной или муниципальной казны и используемый для финансового обеспечения расходных обязательств публично-территориальных образований.

Признаки бюджета как правовой категории:

1. Практически все бюджетные отношения подвергнуты строгой правовой регламентации, причем на законодательном уровне. Например, п. «з» ст. 71 Конституции РФ для обеспечения бюджетного федерализма выделяет 3 уровня бюджетов: федеральный, региональный и местный. Относя к исключительному ведению РФ вопросы федерального бюджета, федеральных налогов и сборов и федеральных фондов регионального развития. Вся полнота решения вопросов по региональному бюджету предоставлена субъектам РФ (ст. 73 Конституции РФ), а по муниципальным бюджетам право самостоятельного формирования, утверждения и исполнения предоставлено органам местного самоуправления (ст. 132 Конституции РФ). Важность бюджетного законодательства подчеркивается Конституцией РФ через обязательное рассмотрение всех законов по бюджетным вопросам в Совете Федерации (ст. 106 Конституции РФ), причем по этим законопроектам обязательно должно быть положительное заключение Правительства РФ (ст. 104 Конституции РФ). Вопросы бюджетной компетенции, бюджетного устройства, бюджетного процесса и ответственности за нарушение бюджетного законодательства регламентированы в БК РФ. Значительную часть бюджетно-правовых актов составляют акты представительных органов субъектов РФ и муниципальных образований.

2. Бюджетные планы независимо от уровня разрабатываются и утверждаются в форме акта высшей после Конституции силы – закона или решения представительного органа местного самоуправления. Они являются особой разновидностью финансово-правовых актов – финансово-плановыми актами.

3. Законодательное установление материального понимания бюджета как фонда денежных средств, а также определение в нормативных актах его структуры по доходам, расходам и несбалансированности.

4. Законодательное разделение бюджетных правоотношений на 2 группы: материальные и процессуальные.

Бюджет как правовая категория – это финансово-плановый акт по формированию и расходованию централизованного фонда денежных средств, принятый в форме закона или решения представительного органа местного самоуправления и предназначенный для исполнения расходных обязательств соответствующей территории.

На основании рассмотренных выше аспектов, бюджет – это совокупность урегулированных правом отношений по формированию, распределению и использованию централизованного на общие нужды фонда денежных средств, необходимого для выполнения задач и функций публично-территориальных образований.

25.05.12

Понятие и виды внебюджетных фондов и специальных бюджетных фондов (см. вопрос «Виды финансовых фондов»)

Бюджетное устройство

Бюджетное устройство – это организация бюджетной системы и принципы ее построения.

Бюджетная система:

· Бюджеты.

o Бюджет РФ (консолидированный).

· Федеральный бюджет.

· Консолидированные бюджеты всех субъектов РФ.

o Бюджет Томской области.

· Областной бюджет (консолидированный).

· Бюджеты муниципальных районов (консолидированные).

o Районный бюджет.

o Бюджеты городских и сельских поселений.

· Бюджеты городских округов (обычные).

· Внебюджетные фонды.

o Пенсионный фонд РФ.

o Фонд социального страхования.

o Федеральный фонд ОМС.

o Региональные фонды ОМС.

Принципы бюджетной системы закреплены в ст. 28 БК РФ.

Бюджетная система Российской Федерации основана на принципах:

· единства бюджетной системы Российской Федерации;

· разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами бюджетной системы Российской Федерации;

· самостоятельности бюджетов;

· равенства бюджетных прав субъектов Российской Федерации, муниципальных образований;

· полноты отражения доходов, расходов и источников финансирования дефицитов бюджетов;

· сбалансированности бюджета;

· результативности и эффективности использования бюджетных средств;

· общего (совокупного) покрытия расходов бюджетов;

· прозрачности (открытости);

· достоверности бюджета;

· адресности и целевого характера бюджетных средств;

· подведомственности расходов бюджетов;

· единства кассы.

Понятие и виды бюджетных прав, компетенции, полномочий и предметов ведения

См. учебник В. М. Зуева «Бюджетное право».

Бюджетные права публично-территориальных образований – высшая степень обобщенности предметов ведения. Бюджетные права реализуются через компетенцию органов.

Виды бюджетных прав

Основным или базовым бюджетным правомочием публично-территориальных образований является право на собственный и самостоятельный бюджет. Бюджет как составная часть государственной или муниципальной собственности согласно Конституции РФ обеспечивается всей полнотой власти РФ и ее субъектов (ст. 73 Конституции РФ), а также самостоятельным решением населением вопросов владения, пользования и распоряжения муниципальной собственностью (ст. 130 Конституции РФ). Бюджет как составная часть государственной или муниципальной казны – это определенная форма собственности, признаваемая и защищаемая равным образом с другими формами. Собственнику принадлежит право владения, пользования и распоряжения имуществом, то есть само содержание права собственности предполагает особую бюджетную самостоятельность. Самостоятельность бюджетов предполагает их обособленность и независимость от других бюджетов, то есть они не включаются друг в друга. Самостоятельность бюджетов обеспечивается наличием собственных источников доходов и правом определять направления их использования и расходования. Бюджетный кодекс декларирует бюджетную самостоятельность как один из принципов бюджетной системы (ст. 31 БК РФ) и называет меры обеспечения этой самостоятельности. Однако, несмотря на их значительный перечень он до сих пор не могут гарантировать независимость региональных и муниципальных бюджетов, поскольку не решают проблему достаточности их собственных доходов. Самостоятельность бюджета главным образом определяется правом на доходные источники, необходимые для их формирования, то есть уровень самостоятельности каждого бюджета прямо пропорционален объему закрепленных за ним налоговых и неналоговых доходов. Для федеральных налогов это уровень очень высок, для большинства субъектов РФ – низок, а местным бюджетам выделено меньше всех. Причем источники доходов по объему поступлений являются незначительными. Право на доходные источники для субъектов РФ и муниципальных образований складываются из прав, обеспечивающих их самостоятельность, то есть кроме права на собственные налоговые и неналоговые доходы, а также на получение финансовой помощи дополнительно можно назвать следующие права:

1. Право на дополнительные доходы, полученные при исполнении бюджетов, в результате превышения доходов по сравнению с запланированными или экономии по расходам, которые не могут быть изъяты в вышестоящие бюджеты.

2. Право самостоятельного обеспечения бюджетного баланса и определения источников покрытия дефицита бюджета, в том числе путем привлечения заемных средств.

Раньше (до 2008 года) в БК РФ доходы бюджетов делились на закрепленные и регулирующие. Закрепленные были четко зафиксированы в БК РФ, включая объем их поступления в бюджеты бюджетной системы. Регулирующие не закреплялись на постоянной основе, а ежегодно определялись в законе о соответствующем бюджете. Такие доходы снижали бюджетную самостоятельность, поскольку ставили ее в зависимость от ежегодных отчислений от доходов бюджетов вышестоящего уровня. Если общая величина регулирующих доходов превышала остальные, то речь о самостоятельности практически исключалась. Кроме того регулирующие доходы снижали заинтересованность соответствующих органов власти в экономическом развитии их территорий. В настоящее время в БК РФ четко закреплены налоговые и неналоговые доходы за каждым бюджетом бюджетной системы, однако для субъектов РФ и муниципальных образований их число и доходность настолько незначительны, что приводит не к обеспечению самостоятельности, а к обратному эффекту, то есть повышению роли финансовой помощи (дотации и субсидии), тем более в ст. 47 БК РФ к собственным доходам бюджетов наряду с налоговыми и неналоговыми относится финансовая помощь.

Производным от права на собственный и самостоятельный бюджет является право самостоятельно определять формы, направления и объемы бюджетных расходов. В настоящее время формирование расходов всех бюджетов бюджетной системы осуществляется в соответствии с расходными обязательствами, которые определяются разграничением полномочий между федеральными, региональными и муниципальными органами в специальном (нефинансовом) законодательстве – Конституция РФ, Федеральный закон «Об общих принципах организации законодательных (представительных) и исполнительных органов государственной власти субъектов Российской Федерации» и Федеральный закон «Об общих принципах организации местного самоуправления в Российской Федерации».

Глава 11 БК РФ, разделявшая все бюджетные расходы на финансируемые из федерального бюджета, региональных местных бюджетов или совместно из бюджетов всех уровней была упразднена. Ее новая редакция обеспечивает самостоятельность властей каждого уровня в определении обязательств по собственным предметам ведения, то есть публично-территориальные образования свободны в выборе направлений и объемов расходов на текущие капитальные нужды по их функциональному назначению и защищены от нефинансируемых мандатов. В основе права на распределение расходов лежит право свободного распоряжения своей собственностью, то есть денежной формы казны публично-территориального образования. Разграничение расходов по исключительному финансированию федеральных, региональных и муниципальных потребностей напрямую связано с владением, пользованием и распоряжением собственными средствами. Вместе с тем осталась необходимость взаимосвязи целевых, инвестиционных программ и совместных расходных обязательств в общей системе межбюджетных отношений. Федеральными актами продолжается возложение многочисленных бюджетных расходов на региональные и местные бюджеты, которые не относятся к их ведению без предоставления субвенций для их реализации.

Основной задачей реформы межбюджетных отношений становится предоставление субъектам РФ и муниципальным образованиям реальных расходных полномочий, сбалансированных с их финансовыми ресурсами. Более того, новая редакция ст. 31 БК РФ устанавливает недопустимость установления и непосредственного исполнения расходных обязательств одновременно за счет бюджетов двух и более уровней бюджетной системы.

Нуждается в разрешении проблема введения в действие в течение финансового года изменений бюджетного и налогового законодательства, приводящих к увеличению расходов или снижению доходов бюджетов других уровней без своевременной их компенсации.

Производным от основного права на собственный и самостоятельный бюджет является право на создание специальных бюджетных фондов. Внутри любого бюджета могут образовываться резервные, целевые и иные специальные фонды, необходимые для объединения бюджетных средств и доходов целевого назначения для решения конкретных социальных задач (см. вопрос «Специальные бюджетные фонды»).

Право на самостоятельное использование дополнительно полученных доходов. Такое право означает недопустимость изъятия в течение финансового года дополнительных доходов в виде превышения доходов над расходами или экономии по расходам. Дополнительные доходы возможны так же при безвозмездных перечислениях от физических, юридических лиц, международных организаций, правительств иностранных государств и других. Такие доходы в первоочередном порядке направляются на финансирование расходов, необеспеченных или обеспеченных в неполной мере источниками финансирования. Право на дополнительные доходы способствует активной позиции субъектов РФ и муниципальных образований по экономии бюджетных средств, в поиске новых доходных источников, в развитии инициативы и самостоятельности.

Право субъектов РФ и муниципальных образований на сбалансирование бюджета и на компенсацию расходов, возникших в результате решений вышестоящих территорий. В системе межбюджетных отношений для покрытия расходов по переданным полномочиям предусмотрены субвенции из федерального и региональных фондов компенсаций, однако на практике часто такие полномочия передаются без одновременной передачи финансовых ресурсов необходимых для их реализации.

Право распределять собственные бюджетные доходы между нижестоящими бюджетами, а также оказывать им финансовую помощь. Основная часть доходов региональных и муниципальных бюджетов формируется за счет отчислений от федеральных налогов, однако даже такая передача не решает проблемы сбалансирования. Основным источником доходов региональных и муниципальных бюджетов является финансовая помощь (дотации и субсидии).

Бюджетные полномочия органов публично-территориальных образований

07(-14).09.12

Термин «бюджетные права» широко используются в бюджетном законодательстве, включая бюджетный кодекс. Однако, определение этого понятия в законодательстве нет. В юридической литературе используются не только понятия бюджетных прав, но и бюджетной компетенции, полномочий и предметов ведения.

Законодательство РФ позволяет сделать вывод, что бюджетные права и бюджетная компетенция являются синонимами. Поскольку само содержание бюджетных прав включает не только права субъекта, но и их обязанности, т.е. задачи, функции, круг полномочий и компетенции конкретных властных органов.

Отдельные авторы, например Химичева, отмечая неразрывность правомочий и обязанностей субъектов в большинстве случаев. Однако, это не исключает наличия раздельных бюджетных прав и обязанностей. По ее мнению, бюджетные права или бюджетная компетенция определяет бюджетно-правовой статус государства и его территориальных подразделений. Разделяя эту позицию, Грохина показывает, что бюджетная компетенция или бюджетные права РФ, является материальной гарантией верховенства и независимости государственной власти и выражает экономический аспект суверенности РФ. В современных исследованиях в основном используется позиция Химичевой, но ряд авторов пытаются по-новому определить бюджетные права. Сухова И.М. Под бюджетными правами она понимает предметы ведения в области бюджета, реализуемая органами государственной власти или органами МСУ. Грохина определяет бюджетные права через совокупность полномочий (компетенции), принадлежащих органам государственной власти или органам МСУ. Чернобровкина. Бюджетные права – это одновременно права и обязанности государственных органов в сфере бюджета. В совокупности они являются бюджетными полномочиями государственных и муниципальных органов. Карасева. Считает, что понятие компетенция применима не только к публично-территориальным образованиям, но и к государственным и муниципальным органам (ст. 7-9 Бюджетного кодекса).

Таким образом, в юридической литературе нет единства мнений по определению этих понятий.

Бюджетные права

Принадлежат только публично-территориальным образованием (высшая степень обобщенности предметов ведения). Реализуются через компетенцию органов.

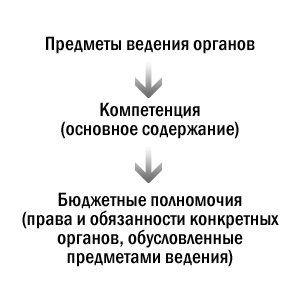

Предметы ведения (органа):

1. Компетенция (принадлежит органам) (основное содержание предметов ведения).

2. Бюджетные полномочия (органов) (права и обязанности конкретных органов обусловленные предметами ведения).

Виды бюджетных прав

К основным бюджетным правомочия публично-территориальных образований является право на собственный и самостоятельный бюджет. Он является составной частью государственной или муниципальной собственности