Признаки финансов как стоимостной экономической категории

Перечислим признаки, которыми обладают финансы в качестве стоимостной экономической категории.

Первый признак: Финансы всегда выражают только денежные отношения между различными субъектами (домашними хозяйствами, предприятиями, государством) общественного воспроизводства в рамках экономической системы.

Всю совокупность экономических отношений в обществе можно условно разделить на денежные и натуральные. Указание на денежный характер финансовых отношений - важнейший признак финансов. Но денежный характер финансовых отношений необходимый, но не достаточный признак для определения специфики финансов.

Необходимо отметить, что деньги (товар, играющий роль всеобщего эквивалента) – категория более древняя по сравнению с финансами.

Второй признак: Финансовыми становятся лишь те денежные отношения, которые обусловлены фактом существования государства, необходимостью обеспечивать выполнение последним своих функций (административной, военной, экономической, внешне-экономической, социальной). Финансы имеют государственно-властную (принудительную) форму проявления.

Третий признак: Финансовые отношения имеют всегда перераспределительный характер.

Вне зависимости от наличия государства, производственный процесс осуществляется через регулярно возмещаемую стоимость израсходованных средств производства (c), выплачиваемую работникам заработную плату (v) и получаемую прибыль (m). Совокупный общественный продукт СОП (ВВП) = c + v + m

Первичное распределение стоимости совокупного общественного продукта всегда осуществляется без участия государства на основе и в соответствии с объективными потребностями и законами материального производства.

Именно с возникновением государства возникает объективная необходимость перераспределительных отношений (распределении уже распределенного), которая с развитием товарно-денежных отношений принимает денежную (финансовую) форму. С помощью финансов государство изымает в свое распоряжение часть стоимости совокупного общественного продукта, созданного в сфере материального производства для обеспечения функционирования своего аппарата, осуществляющего выполнение государственных функций.

Четвертый признак: При помощи финансов происходит формирование и использование централизованных и децентрализованных денежных фондов (доходов). Расходование данных фондов происходит в соответствии с возложенными на государство функциями.

Итак, финансы – это обусловленная фактом существования государства и необходимостью выполнения последним своих функций система денежных отношений, имеющих государственно-властную форму проявления, выражающая перераспределение стоимости СОП и целенаправленное формирование на этой основе общегосударственных денежных фондов (доходов) в соответствии с общественными потребностями.

| Билет № 12 |

| 1) Формирование прибыли организации. |

| 2) Методы анализа финансовой отчётности. |

| 3) Планирование затрат. |

| 4) Инвестиции. Классификация и структура инвестиций. |

| 5) Оценка доходности портфеля корпоративных ценных бумаг |

1.

Товаропроизводители, установив цену на свою продукцию, реализуют ее на рынке, получая выручку от реализации, что еще не означает получение прибыли. Для выявления финансового результата надо сопоставить выручку с затратами на производство и реализацию. Если выручка превышает затраты, можно говорить о положительном финансовом результате, то есть прибыли от реализации продукции.

Значение прибыли:

1) отражает конечный финансовый результат. Рост прибыли определяет рост потенциальных возможностей организации, ее деловой активности;

2) это один из основных источников финансовых ресурсов организации: из нее формируются фонды накопления, потребления, организация расширяется;

) это источник доходов учредителей и дивидендов акционеров;

) это один из основных источников формирования бюджетов разных уровней.

Чтобы управлять прибылью, надо раскрыть механизм ее формирования, определить факторы ее роста или снижения.

Формирование прибыли организации производится в финансовом документе «Отчет о прибылях и убытках». В этом документе последовательно производятся следующие расчеты (имеем в виду, что итогом может быть либо прибыль, либо убыток, поэтому финансовый результат на любом этапе расчета может получиться со знаком плюс или минус):

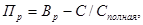

1. Прибыль (убыток) от реализации продукции, товаров, работ и услуг (прибыль по основной деятельности) (Пр). Определяется как разница между выручкой от реализации («нетто», то есть за вычетом налогов и платежей из выручки) (Вр) и полной себестоимостью (С/Сполная).

Прибыль (убыток) от операционных доходов и расходов (ПОДР). Здесь в основном определяют:

-прибыль от финансовой деятельности организации (дивиденды по акциям, доход по облигациям и другим ценным бумагам, доходы от долевого участия в других организациях);

-прибыль от прочей реализации (эта прибыль непосредственно не связана с производством и реализацией продукции) Пример: прибыль от продаж основных средств и иных материальных ценностей. Определяется как разница между выручкой от реализации указанных ценностей и затратами, понесенными при реализации с учетом сальдо рыночной цены и остаточной стоимости объекта

2. Прибыль (убыток) от внереализационных доходов и расходов (ПВДР). Внереализационные доходы и расходы включают штрафы, пени, неустойки, полученные от других организаций или уплаченные, положительные или отрицательные курсовые разницы на валютном счете, выявленные излишки или недостачи при инвентаризации и так далее.

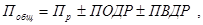

3. Общая прибыль отчетного периода (Побщ). Рассчитывается, как алгебраическая сумма всех рассчитанных выше видов прибыли:

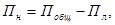

4. Налогооблагаемая прибыль (Пн). Этот вид прибыли определяется для того, чтобы рассчитать налог на прибыль, определить его налогооблагаемую базу. Для этого из прибыли отчетного периода вычитается прибыль льготируемая (Пл) (прибыль, высвобождаемая от налогообложения в соответствии с законодательством) :

5. Прибыль, остающаяся в распоряжении организации. Эта прибыль образуется после вычета из прибыли отчетного периода налога на прибыль.

Законом о бюджете предусматривается также, что из прибыли, остающейся в распоряжении предприятия, выплачиваются штрафы и прочие платежи, предусмотренные законодательством.

Чистая прибыль это часть общей прибыли, которая остается в полной собственности предприятия после уплаты всех налогов.

2.

Методы анализа финансовой отчетности представляют собой инструментарий финансового аналитика, с помощью которого он проводит анализ бухгалтерской отчетности. Исходными данными для анализа является финансовая отчетность предприятия, главным образом Бухгалтерский баланс и Отчет о прибылях и убытках. Для проведения анализа используется финансовая отчетность сразу за несколько периодов, например 4-5 кварталов.

Методы анализа структуры баланса предприятия

Получить информацию о качественных изменениях в структуре средств и их источников, а также об их динамике возможно с помощью вертикального и горизонтального анализа финансовой отчетности.

Вертикальный метод анализа (структурный) проводится в целях выявления удельного веса отдельных статей отчетности в общем итоговом показателе и последующего сравнения результата с данными предыдущего периода. В качестве первого метода анализа финансовой отчетности рекомендуется визуальное сравнение показателей статей баланса текущего периода с прошлыми.

Бухгалтерский баланс – это перечень имущества организации и источников его приобретения на конкретную дату.

Структура активов в финансовой отчетности

Первостепенным методом анализа финансовой отчетности является анализ структуры активов и пассивов предприятия. Имущество организации, отраженное в активе баланса, можно разделить на внеоборотные активы – долгосрочного пользования – это 1-й раздел актива баланса, и оборотные активы – краткосрочного пользования, – это 2-й раздел актива баланса. В состав внеоборотных активов организации входят основные средства и оборудование, нематериальные активы, долгосрочные финансовые вложения со сроком более 1 года.

К оборотным активам относятся ресурсы, которые используются в производственном цикле – это производственные запасы, товары на складе, дебиторская задолженность и так далее.

Структура пассивов в финансовой отчетности

В пассиве баланса отражены источники формирования имущества находящегося в активе. Пассив состоит из 3-х разделов: капитал и резервы, долгосрочные обязательства и краткосрочные обязательства.

Ликвидность и степень эффективности использования текущих активов предприятия зависят от размера чистого оборотного капитала. Он является разницей между текущими оборотными активами и краткосрочной задолженностью организации.

Затем определяется структура итоговых финансовых показателей, выявляются влияние каждой позиции отчетности на результат в целом. Принцип вертикального анализа заключается в том, что общую сумму активов организации при анализе баланса и выручку при анализе Формы 2, принимают за сто процентов, и каждый показатель финансового отчета представляют в виде процентной доли от принятого в качестве базового значения.

Таким образом, проводится анализ структуры активов и изменений в активе баланса, а затем анализ структуры пассивов и изменений в пассиве баланса

Анализ агрегированного баланса и финансовых результатов

Одним из основных методов анализа финансовой отчетности является агрегированный баланс. Агрегированный баланс формируется через объединение однородных статей баланса предприятия для удобства анализа. Активы предприятия группируются в несколько статей и проводится анализ изменений этих показателей в абсолютном выражении и темпов прироста.

Горизонтальный метод анализа

Горизонтальный анализ (анализ динамики, временной или динамический) заключается в сравнении показателей финансовой отчетности с показателями предыдущих периодов. Под прицелом – анализ резких изменений статей в динамике и сравнение изменений разных статей отчетности. Другими словами, это сравнение каждой позиции отчетности с предыдущим периодом в относительном и абсолютном виде для того, чтобы сделать лаконичные выводы.

Горизонтальный и вертикальный анализ финансовой отчетности организации являются эффективным средством для исследования состояния и эффективности деятельности предприятия. Рекомендации, сделанные с помощью этого метода, носят конструктивный характер и способны существенно улучшить состояние организации, если удастся их воплотить в жизнь.

Горизонтальный и вертикальный анализ воплощаются в сравнительном аналитическом балансе, получаемом из бухгалтерского с помощью объединения статей и дополнения его показателями структуры и динамики за отчетные периоды. Статьи баланса предприятия группируются в соответствии с целями анализа, учитывая специфику конресной организации и других факторов. Обычно активы, как правило, классифицируют по уровню ликвидности.

Финансовые коэффициенты

Важнейшим методом методом анализа финансовой отчетности является расчет и анализ финансовых коэффициентов. История финансовых коэффициентов насчитывает на одну сотню лет. Выделяют несколько групп финансовых коэффициентов, главными среди них являются: коэффициенты рентабельности, коэффициенты финансовой устойчивости, коэффициенты ликвидности, показатели деловой активности, коэффициенты платежеспособности и многие другие. На наш взгляд, кроме вышеупомянутых коэффициентов, при финансовом анализе обязательно следует рассчитывать обеспеченность обязательств должника всеми его активами, обеспеченность обязательств должника его оборотными активами и величину чистых активов.

3.

В сущности, планирование затрат является одним из основных методов управления как непосредственно производством, так и общеэкономической деятельностью предприятия. Поэтому оно может быть рассмотрено, как определенный механизм, который в общем случае может быть определен, как система средств, методов и форм воздействия на экономические интересы работников с целью ориентации их деятельности на повышение эффективности производства. При этом основой развития и функционирования форм и методов являются объективные экономические законы, осознанное использование которых позволяет осуществлять действительно научное управление.

Рассматривая некую управленческую структуру в упрощенном виде, можно выделить два направления: стратегическое и оперативное. Основой первому служит стратегическое планирование, чья примерная задача может быть определена, как обеспечение связи с оперативными управленческими структурами, а так же подготовка материальной базы для функционирования органа управления, осуществляющего стратегическое руководство предприятием.

Очевидно, предприятие может преодолеть проблемы, связанные с нерациональной оперативной организацией производства и использованием внутренних ресурсов, имея безупречную технико-организационную стратегию. Но преодоление трудностей, вызванных ошибками на уровне стратегических решений, как правило, обречено на неудачу, даже при условии наличия отлаженного механизма решения оперативных

производственных вопросов. Разумеется, идеальным вариантом будет являться управление, включающее в себя четкое определение ключевых стратегий, и безукоризненное обеспечение их применения в практическом производстве.

Вопросы планирования затрат на производство и реализацию продукции (работ, услуг) являются непростыми задачами как стратегического, так и оперативного экономического анализа. Необходимость предъявления повышенных требований к организации учета затрат на производство и реализацию продукции обусловлена тем, что от правильности и своевременности определения фактической себестоимости продукции, выпускаемой предприятием, непосредственно зависит своевременность и эффективность управленческих решений, правильность определения приоритетов дальнейшего развития производства.

Выделим следующие принципы принятия оперативных решений, направленные на снижение затрат:

• Затраты должны быть четко классифицированы.

• Необратимые затраты не должны учитываться.

• Затраты будущих периодов должны планироваться с максимальной достоверностью.

• Цена реализации должна определяться спросом и, при его изменении, корректироваться.

• Объем реализации (выручка) должна рассчитываться с учетом влияния инфляции.

• При выборе ассортимента предпочтение отдается позициям, имеющим максимальную маржинальность.

• Осуществляется контроль предельных (маржинальных) затрат с тем, чтобы их величина не превышала предельную (маржинальную) прибыль от реализации.

Выделим следующие тезисы:

Эффективная система планирования затрат может быть создана и применена только после того, как высшее руководство будет иметь четкое представление о том, какова цель стратегического планирования, что оно может принести компании и самому руководству, и какие функции это руководство собирается возложить на систему, какие требования оно к ней предъявит. Подобных функций может быть довольно много.

В принципе, не существует такого понятия, как идеальная или универсальная система планирования затрат, безоговорочно подходящая всем без исключения предприятиям. Каждая компания в своем роде уникальна. Без сомнения, при изучении практического опыта других предприятий определенную пользу извлечь можно, но было бы серьезной ошибкой полагать, что любая функционирующая система, как бы отточена и эффективна она ни была, может быть элементарно скопирована и без каких-либо изменений применена на другом предприятии.

Ключевая роль в процессе отводится рядовым менеджерам, но не рядовым работникам, хотя помощь последних также нельзя недооценивать. Одной из основных задач менеджеров является постоянный контроль величин отношения «затраты - выпуск -прибыль», и особенно отношения «предельные затраты - предельная прибыль».

И разумеется, система должна иметь адекватное техническое и информационное обеспечение, как для претворения планов в жизнь, так и для контроля над процессом и оценке достигнутых результатов.

Важнейшими элементами планирования затрат являются: выбор цели и способа классификации затрат; организация системы их нормирования и учета; выбор системы обратной связи для немедленного реагирования на отклонения от норм.

Контроль безубыточности включает в себя несколько аспектов о которых мы только упоминаем: контроль производственных расходов, контроль плана реализации, контроль поступления доходов, контроль выполнения плана безубыточности. Ясно, что контроль расходов и контроль плана реализации и поступления доходов реализуют две составляющие концепции безубыточности. Комплексный контроль безубыточности заключается в непрерывном контроле получаемых доходов и текущих затрат, определении того, в каком положении относительно точки безубыточности находится предприятие.

4.

Для учета, анализа и повышения эффективности инвестиции необходимо их научно обоснованная классификация как на макро так и на микроуровне. Продуманная и в научном плане обоснованная классификация инвестиций позволяет не только их грамотно учитывать, но и анализировать уровень их использования со всех сторон и на этой основе получать объективную информацию для разработки и реализации эффективной инвестиционной политики. Наибольшее распространение получила классификация капитальных вложений по следующим признакам по признаку целевого назначения будущих объектов это их распределение по отраслям народного хозяйства отраслевая структура, которая в свою очередь образует два подразделения вложения в объекты производственного назначения и объекты непроизводственного назначения.

По формам воспроизводства основных фондов на новое строительство, на расширение и реконструкцию действующих предприятий, и на техническое перевооружение.

По источникам финансирования на централизованные и децентрализованные. По направлению использования на производственные и непроизводственные. По объектам их приложения инвестиции в имущество материальные инвестиции инвестиции в здания, сооружения, оборудование, запасы материалов, Финансовые инвестиции приобретение акций, облигаций, и других ценных бумаг.

Нематериальные инвестиции инвестиции в подготовку кадров, исследования и разработки, рекламу. В иностранной литературе приводится классификация портфельных инвестиций По признаку их влияния и контроля на фирму, акции которой приобретены инвестором. Исходя из этого признака все портфельные инвестиции классифицируются на - оказывающие существенное влияние приобретение более 20, но менее 50 акций, имеющих право голоса

- обеспечивающие контроль владение инвестором более 50 акций с правом голоса

- не позволяющие установить контроль и не оказывающие существенного влияния владение менее 20 акций с правом голоса

- не позволяющие установить контроль, но оказывающие существенное влияние владение более 20, но менее 50 акций с правом голоса - обеспечивающие контроль владение более 20, но менее 50 акций материнской компании и 100 акций дочерней компании.

Эффективность использования инвестиций в значительной степени зависит от их структуры. Под структурой инвестиций понимаются их состав по видам, направлению использования и их доли в общих инвестициях. Различают общие и частные структуры инвестиций. К общим структурам инвестиций можно отнести их распределение на реальные и портфельные капиталообразующие и финансовые.

Под технологической структурой понимаются состав затрат на сооружение какого-либо объекта по видам затрат и их доля в общей сметной стоимости, т.е. показывается, какая доля капитальных вложений в их общей величине направляется на строительно-монтажные работы СМР, на приобретение машин, оборудования и их монтаж, на проектно-изыскательские и другие затраты.

Технологическая структура капитальных вложений оказывает самое существенное влияние на эффективность их использования. Совершенствование этой структуры заключается в повышении доли машин и оборудования в сметной стоимости проекта до оптимального уровня. По сути, технологическая структура капитальных вложений формирует соотношение между активной и пассивной частями основных производственных фондов будущего предприятия.

Увеличение доли машин и оборудования, т.е. активной части основных производственных фондов будущего предприятия, способствует увеличению его производственной мощности, а следовательно, снижению капитальных вложений на единицу продукции. Экономическая эффективность достигается и за счет повышения уровня механизации и автоматизации труда и снижения условно-постоянных затрат на единицу продукции.

Анализ технологической структуры капитальных вложений имеет важное значение как в научном, так и практическом плане. Воспроизводственная структура - также оказывает существенное влияние на эффективность их использования. Под воспроизводственной структурой капитальных вложений понимаются их распределение и соотношение в общей сметной стоимости по формам воспроизводства основных производственных фондов. Можно определить, какая доля капитальных вложений в их общей величине направляется на новое строительство, реконструкцию и техническое перевооружение действующего производства.

Экономическая эффективность капитальных вложений существенно зависит от отраслевой и территориальной региональной их структуры. Под отраслевой структурой понимается их распределение и соотношение по отраслям промышленности и экономики в целом.

Важное значение для эффективности инвестиций в экономике имеет структура инвестиций по источникам финансирования и формам собственности.

Под структурой инвестиций по формам собственности понимаются их распределение и соотношение по формам собственности в общей их сумме, т. е. кому они принадлежат государству, муниципальным органам, частным юридическим или физическим лицам, или к смешанной форме собственности. Существует мнение, что повышение доли частных инвестиций в общей их сумме положительно влияет на уровень их использования, а следовательно, и на экономику республики.

Под структурой инвестиций по источникам финансирования соответственно понимаются их распределение и соотношение в разрезе источников финансирования. Совершенствование этой структуры инвестиций заключается в повышении доли внебюджетных средств до оптимального уровня. На основе динамики изменений по годам можно представить и проанализировать те изменения, которые произошли под влиянием таких факторов, как в негативных так и в позитивных отношениях. Например, все большую роль, как источник финансирования стали играть амортизационные отчисления.

Эффективность использования инвестиций на предприятии, его финансовое положение также в значительной мере зависят от их структуры на предприятии. Под общей структурой инвестиций на предприятии понимается соотношение между реальными и портфельными инвестициями в их общей сумме. Ее совершенствование заключается в том, чтобы получить максимум отдачи как от портфельных, так и реальных инвестиций. Это означает, что доля инвестиций в наиболее эффективные проекты должна стремиться к максимуму.

В современных условиях важное значение для предприятий имеет как структура реальных, так и структура портфельных инвестиций. Под структурой портфельных инвестиций понимаются их распределение и соотношение по видам ценных бумаг, приобретаемых предприятием, а также по вложениям в активы других предприятий. В данный момент, когда доля государственных инвестиций резко снижается, а доля инвестиций предприятий в общей их величине увеличивается, общая эффективность инвестиций все в большей мере зависит от эффективности их использования непосредственно на предприятии, а, по сути, от общей структуры инвестиций на предприятии. Обобщая все вышесказанное, можно сделать вывод анализ структуры инвестиций по различным направлениям имеет научное и практическое значение.

Практическая значимость данного анализа заключается в том, что он позволяет определить тенденцию изменения структуры инвестиций и на этой основе разработать более действенную и эффективную инвестиционную политику.

Теоретическая значимость анализа структуры инвестиций заключается в том, что на основе этого анализа выявляются новые факторы, ранее не известные, влияющие на инвестиционную деятельность и эффективность использования инвестиций, что также очень важно для разработки инвестиционной политики.

5.

Эффективный портфель обеспечивает владельцу максимальную доходность для принятого уровня риска или минимальный риск при требуемой норме доходности. Образовать подобный портфель непросто, поэтому целесообразно использовать различные варианты инвестирования, чтобы получить оптимальное сочетание доходности и риска.

Формируя портфель, инвестор должен владеть методикой оценки инвестиционных качеств ценных бумаг. Для этого применяют ретроспективный, перспективный, сравнительный и технический (оперативный) финансовый анализ. Содержание аналитической работы состоит в следующем:

• фундаментальный анализ инвестиционной ситуации предполагает исследование глубинных процессов, происходящих на рынке ценных бумаг, и установление причинно-следственных связей между явлениями;

• анализ деятельности корпораций-эмитентов, который направлен на выявление их финансовой устойчивости и платежеспособности по данным публикуемой ими бухгалтерской отчетности;

• технический анализ рыночной конъюнктуры предполагает изучение динамических рядов курсов эмиссионных ценных бумаг с помощью построения графиков;

• прогнозирование и оценка стоимости корпоративных ценных бумаг представляет собой расчет показателей их эффективности на базе известных значений рыночных цен, текущей доходности и срока обращения на фондовом рынке.

Таким образом, стремление получить наиболее достоверную и полезную информацию по интересующим инвестора вопросам о рынке ценных бумаг представляется правомерным и оправданным. Однако следует учитывать возможность устаревания собранной информации из-за быстрого изменения ситуации при проведении финансовых операций, особенно на срочном биржевом рынке. Итак, можно сделать вывод о том, что в процессе сбора и обработки информации важно найти оптимальный вариант сочетания числовых значений таких факторов, как стоимость, достоверность и оперативность информации. На практике используют несколько методов определения величины доходности и риска отдельных финансовых инструментов и портфеля в целом: статистический, экспертный и комбинированный. Выбор метода определения величины риска зависит от конкретных условий, в которых принимают инвестиционные решения. Если инвестор принимает решения в условиях определенности, то он знает конечный финансовый результат от проводимых на фондовом рынке операций и может не прибегать к указанным методам. Если решения принимают в условиях риска, то можно использовать статистический и комбинированный методы. Если решения принимают в условиях неопределенности, то можно воспользоваться услугами экспертов и аналитиков.

Основная задача оценки эффективности фондового портфеля – выявление среди множества ценных бумаг тех, в которые можно вложить денежные средства, не подвергая свои вложения высокому риску. На практике существует прямая зависимость между доходностью и уровнем риска финансовых инструментов. Минимальный уровень риска имеют денежные средства, но они наименее доходны и больше всего обесцениваются в результате инфляции. Поэтому денежная составляющая портфеля ценных бумаг не должна превышать 10% от общего его объема в стоимостном выражении. Вторыми по степени риска являются облигации государственных займов, которые предлагают сравнительно невысокую годовую доходность (5–8%). Третьими – вложения в банковские и корпоративные облигации, а также акции известных промышленных компаний топливно-энергетического и металлургического комплексов, связи.

Наконец, в четвертую группу включают инвестиции в акции других акционерных обществ, включая и непубличные компании.

Корпорации получают следующие виды доходов по цепным бумагам:

• дивиденды и проценты в форме текущих выплат по ним;

• доход от увеличения курсовой стоимости финансовых инструментов, находящихся в портфеле инвестора (реализуются при их перепродаже на организованном рынке в виде разницы между ценой продажи и ценой приобретения);

• премии и разницы при вложении денежных средств в производные финансовые инструменты;

• дисконтный доход по облигациям (в виде разницы между ценой погашения и ценой приобретения);

• комиссионное вознаграждение, возникающее при управлении портфельными инвестициями в порядке доверительного управления, размещения новых выпусков эмиссионных ценных бумаг и пр.

Соотношение между указанными видами доходов зависит:

• от типа инвестиционной стратегии корпорации (в активных портфелях доля стоимости эмиссионных ценных бумаг выше, чем в пассивных);

• сравнительно низких доходов от дивидендов и процентов в спекулятивных портфелях;

• приоритетности услуг финансовых посредников, оказываемых эмитентам и инвесторам (например, консультационных, информационных, посреднических и пр.) услуг.

Выгода инвестора от владения финансовыми инструментами равна доходу от прироста их курсовой стоимости и текущего дохода. Полный доход (ПД) инвестора от финансовых активов складывается из двух величин – текущего дохода (ТД) и дохода от изменения цены актива (Днц), т.е. прироста капитала:

Прирост капитала может быть и отрицательной величиной, если стоимость финансового актива снижается. Полный доход – это важный показатель, но он не отражает эффективности инвестиций в финансовые активы. Для характеристики эффективности портфельных инвестиций используют величину, равную отношению полного дохода к начальному объему инвестированных средств (в годовом интервале):

где Дпи – доходность портфельных инвестиций, %; ПД – полный доход инвестора, тыс. руб.; Ино – начальный объем инвестиций, тыс. руб.

Инвестор стремится вложить свои денежные средства в наиболее доходные финансовые активы. Однако неопределенность будущих доходов требует учета возможных отклонений уровня доходности от ожидаемого значения, т.е. учета фактора риска, связанного с вложением денежных средств в данный финансовый инструмент. Портфель ценных бумаг имеет ограничения по сроку жизни, а также по минимальной и максимальной сумме инвестиций. Его доходность определяют тремя величинами: ожидаемой, возможной и средней. Ожидаемая (минимальная) доходность – величина, которая будет получена по окончании срока жизни портфеля при сочетании наименее благоприятных обстоятельств. Возможная (максимальная) доходность – величина, получаемая при наиболее благоприятном развитии событий.

Повышение доходности связано для инвестора с увеличением риска. Поэтому в процессе инвестирования целесообразно учитывать оба фактора, которые сравнивают со среднерыночным уровнем доходности.

Значение параметра доходности инвестиционного портфеля, полученное в результате финансовых вычислений, можно использовать для анализа его прибыльности, скорректированной с учетом параметров фондового рынка. Такой сравнительный анализ удобен для инвестора, поскольку позволяет определить, насколько положительно зарекомендовал себя конкретный портфель относительно рынка ценных бумаг в целом.

| Билет № 13 |

| 1) Планирование прибыли. |

| 2) Анализ имущественного положения организации. |

| 3) Понятие и виды себестоимости. |

| 4) Какие концепции и теории корпоративных финансов вы знаете |

| 5) Факторы, влияющие на выбор дивидендной политики |

1.

Планирование прибыли — процесс многогранный, включающий в себя глубокий экономический анализ показателей как производственных, так и финансовых. Процедуры планирования и распределения прибыли проводятся для достижения на уровне руководства максимального уровня согласованности планов по производству и реализации продукции, а также ее себестоимости и рентабельности. Методом планирования доходов решается сразу огромное количество задач в организации. Решения, которые принимаются руководителями на этапе прогнозирования отличаются от каждодневных и относятся к перспективным задачам. И поскольку будущее бизнеса решается здесь и сейчас, то планирование должно быть проведено максимально четко.

Раньше принцип планирования прибыли был достаточно прост: высчитывались объемы производства и продаж, себестоимость продукта и цена. В настоящее время этот метод считается устаревшим и себя уже не оправдывает. Инфляция диктует свои правила, и сегодня требуется принципиально иной подход прогнозирования доходов. Для этого разработан факторный метод. Его основу составляют следующие условия:

- прогнозный характер планирования;

- применение гибких показателей с некоторой степенью отклонения от предполагаемой величины;

- учет уровня инфляции;

- использование в расчетах базовых показателей за предшествующий период;

- система факторов, которые влияют на планируемый показатель;

- выбор оптимальной величины показателей из нескольких вариантов.

Факторный метод планирования прибыли осуществляется путем расчета базовых показателей за предшествующий период, выработки целевых установок сроком на планируемый год, прогнозирования индексов инфляции, расчета плановой прибыли и рентабельности из нескольких вариантов.

Факторный метод не является единственным способом планирования затрат и прибыли организации. Основные методы планирования прибыли на сегодняшний день — это:

- Метод прямого счета.

- Аналитический метод.

- Метод совмещенного расчета прибыли.

Организации, где налажен выпуск небольшого ассортимента продукции, для планирования прибыли используют метод прямого счета. Если говорить о планирование прибыли на примере, то формула прямого счета будет выглядеть так: П = (ВхЦ) — (ВхС), где В - это выпуск товарной продукции в рамках планируемого периода, Ц — цена на продукцию за вычетом НДС и акцизов, С — себестоимость каждой единицы продукции.

Этапы планирования прибыли в рамках аналитического подхода, который применяется в качестве дополнение к прямому методу для его проверки, выглядят так: