Источники финансирования капитальных вложений 6 страница

Лизинг классифицируют на внутренний и международный. При осуществлении внутреннего лизинга все его участники являются ре-зидентами РФ. При международном лизинге все его участники не являются резидентами РФ.

По срокам предоставления имущества в лизинг его подразделяют на:

• долгосрочный, осуществляемый в течение трех и более лет;

• среднесрочный — от полутора до трех лет;

• краткосрочный — менее полутора лет.

В зависимости от состава участников (субъектов) лизинговые операции

делятся на:

1) прямой финансовый лизинг, при котором собственник имущества (поставщик) самостоятельно сдает объект в аренду пользователю, минуя посредника (двухсторонняя сделка);

2) косвенный лизинг, когда передача имущества пользователю происходит через посредника (лизинговую компанию или банк). В данном случае имеет

место трехсторонняя сделка (поставщик-посредник—пользователь). Финансовый лизинг имеет ряд разновидностей: оперативный, лизинг с

обслуживанием, леверидж-лизинг (возвратный), лизинг «в пакете» и др. Оперативный лизинг — при котором лизингодатель закупает по своей инициативе имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на фиксированный срок и на заранее оговоренных условиях во временное владение и пользование. Срок, на который имущество передают в лизинг, устанавливают на основании

договора. По истечении срока его действия и при условии выплаты полной суммы лизинговых платежей предмет лизинга возвращается лизингодателю. При оперативном лизинге лизингополучатель не может требовать перехода права собственности на предмет лизинга. При этом предмет лизинга может быть передан в краткосрочную аренду неоднократно в течение полного срока его амортизации. Если предметом лизинга является недвижимое имущество, то оно подлежит государственной регистрации в установленном зако-нодательном порядке. Лизинг с обслуживанием представляет собой сочетание финансового лизинга с договором подряда и предусматривает оказание целого ряда услуг, связанных с содержанием и обслуживанием сданного в долгосрочную аренду оборудования.

Леверидж-лизинг, или возвратная аренда, — частный случай прямого финансового лизинга. Его специфика заключается в том, что собственник имущества (поставщик) передает право собственности на него будущему лизингодателю на условиях договора купли-продажи, т. е. продает это имущество. Одновременно поставщик вступает со своим партнером в лизинговые отношения в качестве пользователя этого имущества. В данном случае поставщик и лизингополучатель являются одним и тем же юридическим лицом. Поставщик выплачивает своему партнеру арендные платежи, включаемые в издержки производства, что понижает налогооблагаемую прибыль и создает у него эффект налоговой экономии (отсрочки уплаты налога). Данный вид финансового лизинга представляет интерес для российских предприятий, поскольку в условиях экономической нестабильности позволяет им успешнее решать свои финансовые проблемы. Лизинг «в пакете» — метод финансирования предприятия, при котором недвижимое имущество предоставляют пользователю в кредит, а машины и оборудование передают по договору аренды.

Сублизинг — особый вид экономических отношений, возникающих в связи с переуступкой прав пользования предметом лизинга третьему лицу, что оформляют договором сублизинга. При сублизинге лицо, осуществляющее сублизинг, принимает предмет лизинга у лизингодателя по договору лизинга и передает его во временное пользование лизингополучателю по договору сублизинга. Переуступка лизингополучателем третьему лицу своих обязательств по выплате лизинговых платежей не допускается. При передаче предмета лизинга в сублизинг обязательным условием является письменное согласие лизингодателя.

В инвестиционной практике США арендодатели предлагают широкий выбор условий аренды. Поэтому на практике арендное соглашение не

соответствует точному определению оперативной или финансовой аренды, а скорее сочетает несколько черт каждой из них. Подобное соглашение часто называют комбинированной арендой (combination lease). Например, положение об аннулировании обычно связано с оперативной арендой, однако договор финансовой аренды может содержать это условие. Тем не менее в данном случае обычно предусматривают определенную .предоплату в размере, достаточном для покрытия недоамортизированной

стоимости объекта арендного соглашения.

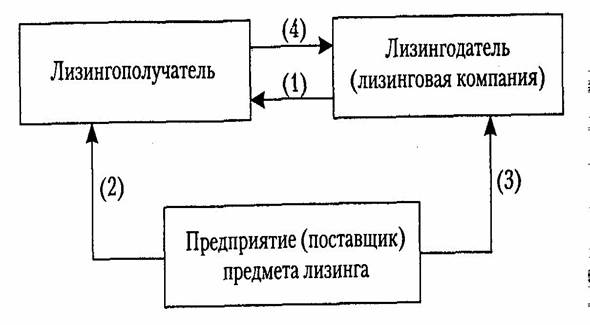

В лизинговых операциях могут участвовать три и более юридических лиц: лизингодатель, лизингополучатель, поставщик (изготовитель) предмета лизинга (рис. 5.2).

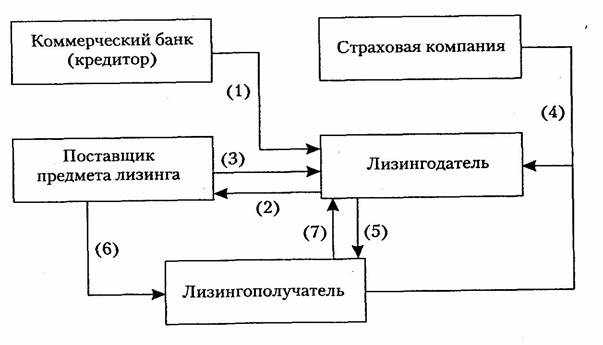

Однако на практике в лизинговой сделке наряду с указанными партнерами участвуют и другие организации. Взаимоотношения между ними представлены на рис. 5.3.

Развитие лизинговых отношений может осуществляться путем сдачи в долгосрочную аренду целых промышленных предприятий, что вызывает необходимость применения раздельного лизинга. Он характеризуется крупномасштабностью и наличием большого количества участников и финансово-кредитных операций при осуществлении сделок.

Рис. 5.2.Взаимоотношения между участниками простой лизинговойсделки

Примечание. Операция 1 — заключение договора-лизинга. Операция 2 — поставка предмета лизинга. Операция 3 - оплата поставки предмета лизинга. Операция 4 - платеж (арендная плата) за лизинг имущества.

Рис. 5.3.Схема построения многосторонней лизинговой сделки

Примечание. Операция 1 - банковский кредит лизингодателю на приоб-ретение предмета лизинга. Операция 2 - оплата предмета лизинга. Операция 3 - продажа предмета лизинга. Операция 4 - страхование предмета лизинга. Операция 5 - заключение договора о лизинге имущества. Операция 6 - поставка предмета лизинга. Операция 7 - лизинговые платежи.

Раздельный лизинг — усложненный вариант финансового лизинга, который предусматривает участие в сделке нескольких компаний и финансовых организаций. Между ними распределяются обязанности по осуществлению лизинговых операций. Раздельный лизинг используют в том случае, если лизингодатель финансирует лишь часть технических средств, а другую, иногда большую часть, оплачивают за счет займов других участников. Лизингодатель оформляет в пользу заимодавца (кредитора) залог на эти технические средства и предоставляет ему преимущественное право на получение арендных платежей (рис. 5.4).

В условиях современной России финансирование покупки лизингового имущества осуществляют специальные компании. Лизинговые компании (фирмы) — коммерческие организации (резиденты РФ), выполняющие в соответствии со своими учредительными документами функции лизингодателей. Учредителями лизинговых компаний могут быть юридические, физические лица (резиденты РФ) или нерезиденты РФ, в том

числе граждане, зарегистрированные в качестве индивидуальных предпринимателей. Для приобретения имущества, подлежащего сдаче в аренду, лизинговые компании используют как собственные, так и заемные средства (кредиты банков). Услуги, предоставляемые такими компаниями лизингополучателям, являются платными, поэтому лизингополучатели обязаны своевременно выплачивать лизингодателям предусмотренные договором лизинга арендные платежи. В общую сумму лизинговых платежей включают:

• платежи за основные услуги (процентное вознаграждение);

• амортизацию имущества за период действия лизингового договора;

• инвестиционные затраты лизингодателя;

• плату за дополнительные услуги лизингодателя, предусмотренные договором;

• страховые взносы за страхование предмета лизинга;

• налог на добавленную стоимость и другие налоги, уплаченные лизингодателем.

Расчет общей суммы лизинговых платежей осуществляют по формуле: 30

ЛП=АО+ПК+КВ+ДУ+НДС, (5.2)

где ЛП— общая сумма лизинговых платежей; АО— величина аморти-зационных отчислений, причитающихся лизингодателю в текущем году; ПК

— плата за используемые кредитные ресурсы лизингодателем наприобретение предмета лизинга; KB — комиссионное вознаграждение лизингодателю за предоставление имущества по договору лизинга;

ДУ— плата лизингодателю за дополнительные услуги лизингополучателю,предусмотренные договором лизинга; НДС — налог на добавленную стоимость, уплачиваемый лизингополучателем по услугам лизингодателя.

30 Методические рекомендации по расчету лизинговых платежей. Утверж-дены Минэкономики РФ и Минфином РФ от 16.04.1996 г.

Рис. 5.4.Примерная схема осуществления крупномасштабныхопераций раздельного финансового лизинга

Примечания. 1. Комиссионное вознаграждение за услуги брокерской ком-пании по подбору участников сделки. 2. Вознаграждение кредитной брокер-ской компании за организацию предоставления кредита и других услуг по финансовым операциям. 3. Арендные платежи потребителя технических средств (лизингополучателя). 4. Лизинговые платежи, причитающиеся ли-зингодателю. 5. Финансирование лизингодателем части приобретенных тех-нических средств у изготовителя-поставщика. 6. Оплата компании-продуцен-ту приобретенных у нее технических средств. 7. Кредиты финансовых организаций, представленные для закупки комплекта необходимых лизинго-дателю технических средств. 8. Платежи по полученным ранее кредитам и проценты за их использование.

Следует отметить, что для амортизируемых основных средств, которые являются предметом финансового лизинга, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше трех. Данное положение не распространяется на основные средства,

относимые к первой—третьей амортизационным группам, в случае, если амортизацию по ним начисляют нелинейным методом.

Плату за используемые лизингодателем кредитные ресурсы (КР) на приобретение предмета лизинга устанавливают по формуле:

где ПК — плата за используемые кредитные ресурсы; СП — ставка процента за кредит, %.

Комиссионное вознаграждение можно устанавливать по соглашению сторон в процентах:

• от балансовой стоимости имущества предмета лизинга;

• от среднегодовой остаточной стоимости имущества.

Расчет комиссионного вознаграждения (KB) осуществляют по формуле:

где БС — балансовая стоимость имущества-предмета лизинга; Скв — ставка комиссионного вознаграждения, доли единицы.

Размер налога на добавленную стоимость (НДС) определяют по формуле:

где В — выручка от сделки по договору лизинга в расчетном году; Сндс — ставка налога на добавленную стоимость в расчетном году, %.

Размер, способ, форму и периодичность выплат определяют в договоре по соглашению сторон. Лизинговые платежи относят на издержки производства (обращения) лизингополучателя.

Лизинговые платежи можно осуществлять деньгами (денежная форма), продукцией или услугами арендатора (компенсационная форма), а также деньгами и продукцией (смешанная форма).

По методу начисления лизинговые платежи подразделяют на:

• платежи с фиксированной общей суммой;

• авансовые платежи;

• минимальные платежи.

При использовании метода начисления платежей с фиксированной суммой общая их величина выплачивается в течение всего срока действия лизингового договора в соответствии с согласованными партнерами сроками

и способами выплат. Если допускают авансовые платежи, то

лизингополучатель в момент подписания договора уплачивает лизингодателю аванс в сумме, согласованной сторонами. Оставшаяся часть суммы платежей (за вычетом аванса) начисляется и уплачивается в течение

срока действия договора (аналогично платежам с фиксированной общей суммой). При использовании метода минимальных платежей в общий их объем включают сумму амортизации лизингового имущества за весь срок действия договора, плату за привлечение лизингодателем заемных средств, комиссионное вознаграждение и плату за дополнительные услуги лизингодателя, предусмотренные договором, а также стоимость выкупаемого лизингового имущества, если выкуп предусмотрен договором. Однако ключевым условием всех трех методов является начисление лизинговых платежей равными долями.

Если лизинговым договором предусмотрен выкуп имущества лизин-гополучателем по заранее согласованной стоимости, то эту сумму соот-ветствующими долями прибавляют к выплатам, определенным исходя из фиксированной общей суммы лизинговых платежей (метод минимальных выплат). В лизинговом договоре предусматривают сроки выплаты платежей (еженедельно, помесячно, поквартально). Договором лизинга можно предусматривать отсрочку лизинговых платежей на срок не более шести месяцев с момента начала использования предмета лизинга. Обязательства лизингополучателя по уплате лизинговых платежей наступают с момента начала использования лизингополучателем предмета лизинга, если иное не предусмотрено договором лизинга.

Под общей суммой возмещения инвестиционных затрат (издержек) и выплатой вознаграждения понимают общую сумму лизингового договора. Под инвестиционными затратами понимают расходы лизингодателя, связанные с приобретением и использованием предмета лизинга лизингополучателем, включая:

• стоимость предмета лизинга;

• налог на имущество (на недвижимость);

• расходы на транспортировку и установку, включая монтаж и шеф-монтаж;

• расходы на обучение персонала лизингополучателя работе, связанной с предметом лизинга;

• расходы на таможенное оформление и оплату таможенных пошлин и сборов, связанных с предметом лизинга;

• расходы на хранение предмета лизинга до момента ввода его в эксплуатацию;

• страхование от всех видов рисков;

• расходы на выплату процентов за использование кредитных ресурсов,

привлеченных для приобретения предмета лизинга;

• плату за предоставленные лизингодателю третьими лицами гарантии и поручительства;

• расходы на содержание и обслуживание предмета лизинга;

• расходы на регистрацию предмета лизинга;

• расходы на создание резерва для капитального ремонта предмета лизинга;

• другие расходы, без которых невозможна нормальная эксплуатация предмета лизинга.

Инвестиционные расходы (издержки) лизингодателя должны быть подтверждены соответствующими расчетами. Вознаграждение лизингодателя — денежная сумма, предусмотренная договором лизинга сверх возмещения инвестиционных затрат. Доходом лизингодателя по договору лизинга является его вознаграждение. Прибылью лизингодателя считают разницу между его доходами и расходами на осуществление его основной деятельности. Право пользования имуществом принадлежит лизингополучателю на условиях, предусмотренных договором. В случае нарушения участниками его условий они могут требовать расторжения договора в порядке, установленном ГК РФ. Предмет лизинга, переданный лизингополучателю по договору финансового лизинга, учитывают на балансе лизингодателя или лизингополучателя по соглашению сторон. При осуществлении оперативного лизинга предмет лизинга учитывают на балансе

лизингодателя. 31 Лизинг предоставляет следующие преимущества лизингодателю:

• расширяет номенклатуру продукции, с которой он выступает на внутреннем и внешнем рынка;

• обеспечивает реализацию технических средств и предоставление услуг, продажа которых на других условиях невыгодна или нецелесообразна;

• повышает экономическую эффективность сдаваемых в долгосрочную аренду машин и оборудования путем отбора выгодных контрактов;

• создает и расширяет круг его постоянных партнеров, укрепляет с ними деловые связи, минуя посредников;

• лизинговое оборудование является обеспечением сделки, так как за лизинговой компанией сохраняются права собственника имущества на весь период действия договора лизинга. Поэтому само имущество является обеспечением лизинговой сделки;

• целенаправленное использование имущества, поскольку машины и оборудование приобретаются у конкретного поставщика для передачи их в

долгосрочную аренду определенному лизингополучателю. Поэтому

31 См. Бухгалтерское приложение «Договор лизинга: правовое регулирова-ние, учет и налоги» // Экономика и жизнь. 2001. № 44.

последний не может использовать эти технические средства на цели, не предусмотренные договором лизинга;

• благоприятный налоговый режим: возможность ускоренной амортизации движимого имущества, относящегося к активной части основных средств, с

коэффициентом не выше трех, что создает эффект налоговой экономии. Лизинговые операции дают возможность лизингополучателю:

• приобрести необходимое имущество без значительных единовременных капитальных затрат;

• не формировать дополнительное обеспечение, так как собственность на имущество сохраняется за лизингодателем, поэтому для осуществления сделки не требуется дополнительного покрытия (при эффективном процессе возврата собственности);

• частично устранить риск потерь, связанных с моральным износом технических средств;

• снизить налогооблагаемую прибыль, так как расходы по лизингу относят на издержки производства (обращения), т. е. учитывают в составе прочих расходов;

• учитывать особенности деятельности предприятия в договоре лизинга

(сезонность, цикличность производства и другие факторы);

• получить упрощенное заключение лизингового договора по сравнению с привлечением банковского кредита или выпуском эмиссионных ценных бумаг, что особенно важно для малых и средних предприятий;

• составить гибкий график лизинговых платежей в соответствии с операционным циклом и потоком денежной наличности. Это означает, что лизинговая компания при расчете лизинговых платежей в обязательном порядке должна учитывать финансовое состояние партнера. Если лизингополучатель является малым предприятием, либо для установки машин и оборудования необходимо продолжительное время (несколько месяцев), то партнеры по лизинговой сделке, скорее всего, предусмотрят арендные платежи в повышающихся размерах. В данном случае величина отдельных платежей по договору лизинга будет с течением времени возрастать, что позволит лизингополучателю выполнить свои договорные обязательства по выплате арендных платежей, даже если приток денежной наличности на начальном этапе использования технических средств минимален.

Для изготовителя (поставщика) технических средств лизинг открывает следующие перспективы:

• создает предпосылки для снижения расходов на рекламу, изучение рынка, поиск потребностелей. Эти услуги непосредственно предоставляет

лизингодатель, а производитель может сконцентрировать свои ресурсы на выпуске машин и оборудования;

• в лице лизингодателя изготовитель находит постоянного и надежного партнера, который готов оплатить всю стоимость заказа;

• появляется реальная возможность включить в список потенциальных покупателей технических средств тех потребителей, которые из-за дефицита собственных или заемных средств оказались бы вне сферы экономических интересов производителя, лишились бы его потенциальной прибыли;

• предоставляется возможность выразить лизингодателю недовольство

потребителя, вызванное поломкой машин и оборудования в результате неумелой эксплуатации или неудовлетворительного обслуживания;

• использование возвратного лизинга дает возможность производителю существенно улучшить свое финансовое положение. Если предприятие остро нуждается в оборудовании, но испытывает дефицит финансовых ресурсов для покрытия текущих расходов, то ему очень выгодно реализовать это оборудование лизинговой компании и одновременно, заключив договор аренды, продолжать его эксплуатацию. Это не исключает последующего выкупа имущества после окончания срока договора и восстановления прав собственности на него.

Необходимыми условиями широкого развития лизинговых операций в России являются стабилизация денежно-кредитной и финансовой системы, преодоление высокой инфляции, кризиса неплатежей, спада производства. Большое значение для становления лизинговой деятельности имеет государственная поддержка. Наиболее важными мерами такой поддержки являются:

• разработка и реализация федеральной программы развития лизинговой деятельности;

• создание залоговых фондов для обеспечения банковских инвестиций в лизинг с использованием государственного имущества;

• долевое участие государственного капитала в создании инфраструктуры

лизинговой деятельности в отдельных целевых инвестиционно-лизинговых проектах;

• выделение предприятием, осуществляющим лизинг, государственного заказа на поставки товаров для государственных нужд;

• финансирование из федерального бюджета и предоставление го-сударственных гарантий в целях реализации лизинговых проектов, в том числе компаний-нерезидентов;

• предоставление лизинговым компаниям налоговых и кредитных льгот для создания благоприятных экономических условий в их деятельности;

• формирование фонда государственных гарантий по экспорту оте-чественных машин и оборудования в рамках международного лизинга. 32

Реализация данных мер на практике позволит активизировать лизинговую деятельность в России, и прежде всего в такой базовой отрасли, как машиностроение.

Вопросы для самоконтроля

2. Приведите определение термина «лизинг».

3. Раскройте экономическую сущность лизинговой сделки.

4. Назовите предмет лизинговой сделки.

5. Перечислите основных субъектов лизинговых отношений.

6. Раскройте содержание договора-лизинга.

7. Приведите классификацию лизинга по срокам предоставления имущества

в аренду.

8. Какие разновидности имеет финансовый лизинг?

9. Назовите характерные черты крупномасштабного раздельного лизинга.

10. Какие элементы включают в состав лизинговых платежей?

11. Охарактеризуйте методы начисления лизинговых платежей.

12. Какие статьи включают в инвестиционные затраты лизингодателя?

5.2.Проектное финансирование

Для предприятий России наряду с проблемой обоснованной оценки эф-фективности инвестиционных проектов не менее важна и актуальна проблема их финансирования в условиях острого дефицита финансовых ресурсов. На практике собственных средств даже преуспевающих предприятий недостаточно для решения неотложных инвестиционных задач, поэтому им приходится привлекать дополнительные внешние источники финансирования. В настоящее время российский финансовый рынок не в состоянии обеспечить реальный сектор экономики достаточными инвестиционными ресурсами. Поскольку основной объем активов многих коммерческих банков (вплоть до финансового кризиса августа-сентября 1998 г.) был сосредоточен на рынке государственных долговых обязательств, то промышленные предприятия могли претендовать только на краткосрочные банковские и коммерческие кредиты (на срок не более одного года). Это делало невозможным осуществление средне- и долгосрочных

32 Федеральный закон «О лизинге» от 29.10.1998 г. № 164-ФЗ.

инвестиционных программ, обеспечивающих обновление и расширение производственного потенциала многих предприятий.

Дефицит инвестиционных ресурсов для долгосрочных вложений в реальный сектор экономики со стороны банковской системы РФ объясняется не только нежеланием банков вкладывать средства в развитие производства (из-за высоких рисков и низкого уровня доходности вложений), но и отсутствием на рынке капитала стимулов для долгосрочных кредитов и финансовых инструментов для финансирования производственных инвестиций. Кроме того, на рентабельность проектов негативно влияет высокая «цена» кредита. Вместе с тем в индустриально развитых странах одним из наиболее перспективных методов финансового обеспечения

| реальных инвестиций | является проектное | финансирование. | ||

| Данное направление инвестиционной деятельности имеет | существенное | |||

| значение для | таких | отраслей, | как | |

| горнодобывающая | промышленность, | электроэнергетика, развитие | ||

| производственной инфраструктуры и т. д. В тех случаях, когда | в | |||

| реализации крупномасштабного проекта | участвуют | финансово- | ||

кредитные организации, а инвестиционные затраты возмещают за счет

| будущих | доходов | вновь создаваемого | предприятия |

| (объекта), применяемый | метод мобилизации | денежных ресурсов | |

| носит | название |

«проектного финансирования». Он позволяет российским предприятиям уже сегодня получить заемное финансирование для реализации долгосрочных проектов по более низким процентным ставкам, чем существующие на мировых и отечественных рынках ссудного капитала. Кроме того, данный метод позволяет значительно снизить инвестиционные риски за счет распределения их среди многих участников, применения системы гарантий, большого числа источников и эффективных схем финансирования проекта.

В России проблемы проектного финансирования изучены недостаточно. В 1990-е гг. их исследованию были посвящены работы А. Л. Смирнова, Е. А. Телегиной, В. Ю. Катасонова и некоторых других отечественных ученых-экономистов. 33

33 Смирнов А. Л. Организация финансирования инвестиционных проектов.М.: АО «Консалтбанкир», 1993; Телегина Е. А. Проектное финансирование нефтегазового комплекса в рыночной системе хозяйства. М.: ИРЦ, Газпром, 1994; Катасонов В. Ю., Морозов Д. С. Проектное финансирование: организа-

ция, управление риском, страхование. М.: Анкил, 2000.