Структура капитальных затрат

| млрд российских рублей | 9 мес 2015 | ||

| Россия | 85,491 | 66,146 | |

| - в % от выручки | 22,8% | 22,9% | |

| Украина[2] | 4,210 | 5,405 | |

| - в % от выручки | 12,8% | 25,4% | |

| Армения | 1,142 | ||

| - в % от выручки | 16,0% | 7,0% | |

| Туркменистан | 1,084 | ||

| - в % от выручки | 28,4% | 11,1% | |

| Узбекистан | |||

| - в % от выручки | 0,6% | 24,0% | |

| Группа2 | 91,929 | 73,057 | |

| - в % от выручки | 22,4% | 23,0% |

* * *

За дополнительной информацией обращайтесь:

Пресс-служба ПАО «МТС»

Тел.:8 (495) 766 00 25

e-mail: [email protected]

* * *

ПАО МТС является ведущим телекоммуникационным оператором в России и странах СНГ. Консолидированная абонентская база компании, без учета абонентской базы «МТС Беларусь» составляет порядка 100 миллионов абонентов. МТС и ее дочерние компании оказывают услуги в стандарте GSM во всех регионах России, а также в Армении, Беларуси, Украине, Туркменистане и Узбекистане; в стандарте UMTS - во всех регионах РФ, Армении, Беларуси; в стандарте CDMA-450 - в Украине; в стандарте LTE – в России и Армении. Компания также предоставляет услуги фиксированной связи и кабельного телевидения во всех федеральных округах России и в Украине - количество абонентов платного домашнего телевидения МТС составляет более 3 миллионов домохозяйств, количество абонентов широкополосного доступа в интернет – более 2 миллионов. В 2013 году бренд МТС шестой год подряд вошел в топ-100 самых дорогих брендов в мире в рейтинге BRANDZ™, опубликованном международным исследовательским агентством Millward Brown, признан самым дорогим российским телекоммуникационным брендом, вошел в десятку крупнейших по стоимости мировых телекоммуникационных брендов. С июня 2000 года акции МТС котируются на Нью-йоркской фондовой бирже под кодом MBT. Дополнительную информацию о компании можно найти на сайте www.mts.ru

Некоторые заявления в данном пресс-релизе могут содержать проекты или прогнозы в отношении предстоящих событий или будущих финансовых результатов Компании в соответствии с положениями Законодательного акта США о ценных бумагах от 1995 года. Такие утверждения содержат слова «ожидается», «оценивается», «намеревается», «будет», «мог бы» или другие подобные выражения. Мы бы хотели предупредить, что эти заявления являются только предположениями, и реальный ход событий или результаты могут отличаться от заявленного. Мы не обязуемся и не намерены пересматривать эти заявления с целью соотнесения их с реальными результатами. Мы адресуем Вас к документам, которые компания отправляет Комиссии США по ценным бумагам и биржам, включая форму 20-F. Эти документы содержат и описывают важные факторы, включая те, которые указаны в разделе «Факторы риска» формы 20-F. Эти факторы могут быть причиной расхождения реальных результатов от проектов и прогнозов. Они включают в себя: тяжесть и продолжительность текущего состояния экономики, включая высокую волатильность учетных ставок и курсов обмена валют, цен на товары и акции и стоимости финансовых активов, воздействие государственных программ России, США и других стран по восстановлению ликвидности и стимулированию национальной и мировой экономики, нашу возможность поддерживать текущий кредитный рейтинг и воздействие на стоимость финансирования и конкурентное положение, в случае снижения такового, стратегическая деятельность, включая приобретения и отчуждения и успешность интеграции приобретенных бизнесов, возможные изменения по квартальным результатам, условия конкуренции, зависимость от развития новых услуг и тарифных структур, быстрые изменения технологических процессов и положения на рынке, стратегию; риск, связанный с инфраструктурой телекоммуникаций, государственным регулированием индустрии телекоммуникаций и иные риски, связанные с работой в России и СНГ, колебания котировок акций; риск, связанный с финансовым управлением, а также появление других факторов риска.

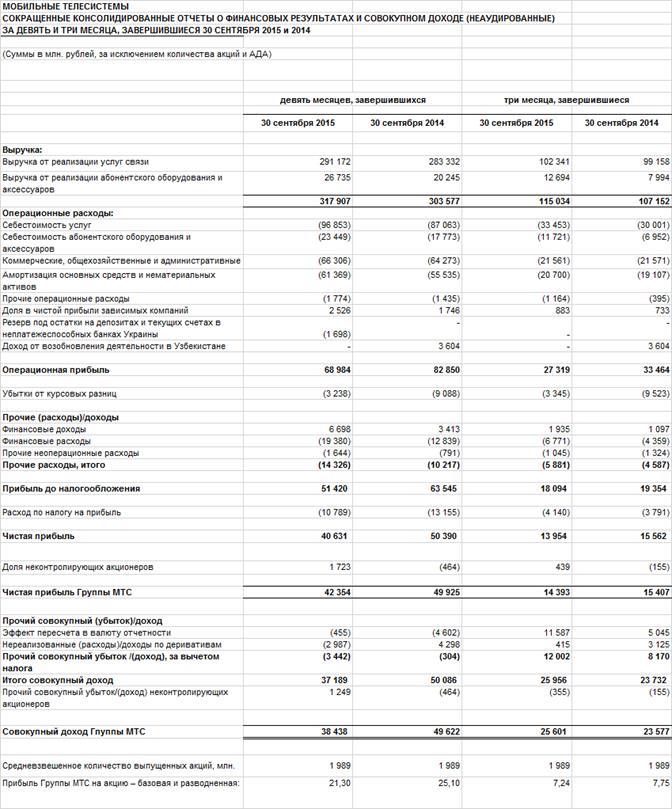

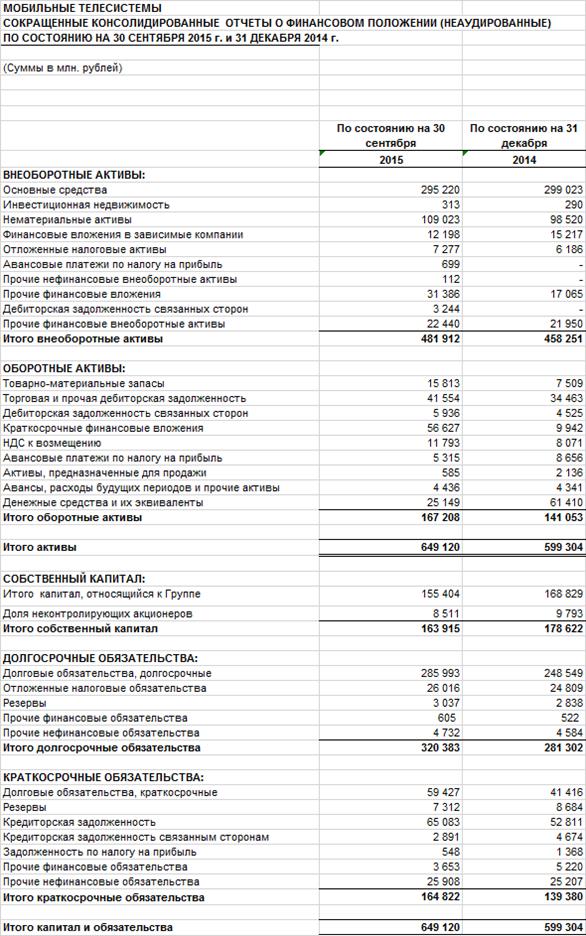

Приложения к пресс-релизу по финансовым результатам ОАО «МТС»

За третий квартал 2015 года

Приложение A

Показатели, не являющиеся финансовыми величинами МСФО. Настоящий пресс-релиз включает финансовую информацию, подготовленную в соответствии с МСФО, а также иные финансовые величины, которые упоминаются как не относящиеся к МСФО. Показатели, не являющиеся финансовыми величинами МСФО должны рассматриваться в качестве дополнения к показателям, подготовленным по МСФО-отчетности, а не как альтернатива им.

Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов OIBDA и маржа OIBDA. Показатель OIBDA определяется как операционная прибыль до вычета износа основных средств и амортизации нематериальных активов. Маржа OIBDA - это показатель OIBDA, выраженный как процент от выручки. Расчет OIBDA может отличаться от величин OIBDA других компаний. Показатель OIBDA не является величиной, принятой согласно стандартам МСФО и должен рассматриваться в дополнение, а не как альтернатива информации, содержащейся в отчетности Компании. Мы считаем, что показатель OIBDA дает важную информацию инвесторам, поскольку отражает состояние бизнеса компании, включая её способность финансировать капитальные расходы, приобретения операторов сотовой связи и другие инвестиции, а также возможность брать займы и обслуживать долг. В то время как износ основных средств и амортизация нематериальных активов рассматриваются как операционные затраты в отчетности МСФО, эти расходы главным образом показывают не связанные с расходом наличности затраты, относящиеся к долгосрочным активам, приобретенным или созданным в предыдущие периоды. Наш метод расчета показателя OIBDA широко используется инвесторами, аналитиками и рейтинговыми агентствами для оценки и сравнения текущих и будущих операционных показателей и определения стоимости компаний в телекоммуникационной индустрии. Ниже приведено согласование показателей OIBDA и маржа OIBDA с показателями консолидированного отчета о прибылях и убытках Группы МТС.

| Группа МТС (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль | 33.464 | 22.852 | 19.163 | 22.501 | 27.319 |

| Минус: Доходы от возвращения на рынок Узбекистана | (3.604) | (3.130) | - | - | |

| Плюс: резерв под финансовые вложения в украинские банки, признанные неплатежеспособными | - | 5.138 | 1.698 | - | - |

| Скорректированная операционная прибыль | 29.860 | 24.860 | 20.861 | 22.501 | 27.319 |

| Плюс: износ и амортизация | 19.107 | 19.486 | 20.448 | 20.221 | 20.700 |

| Скорректированная OIBDA | 48.967 | 44.346 | 41.309 | 42.722 | 48.019 |

| Россия (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль | 28.324 | 24.299 | 21.091 | 23.728 | 27.275 |

| Плюс: износ и амортизация | 17.156 | 17.065 | 17.080 | 17.517 | 17.252 |

| OIBDA | 45.481 | 41.365 | 38.171 | 41.245 | 44.527 |

| Украина (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль/(убыток) | 2.075 | (3.468) | 1.190 | 1.675 | |

| Плюс: резерв под финансовые вложения в украинские банки, признанные неплатежеспособными | - | 5.138 | 1.698 | - | - |

| Скорректированная операционная прибыль | 2.075 | 1.670 | 2.391 | 1.190 | 1.675 |

| Плюс: износ и амортизация | 1.410 | 1.448 | 1.344 | 1.107 | 1.358 |

| Скорректированная OIBDA | 3.485 | 3.118 | 3.735 | 2.297 | 3.032 |

| Армения (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль | |||||

| Плюс: износ и амортизация | |||||

| OIBDA | 1.067 | 1.059 | 1.306 |

| Туркменистан (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль | |||||

| Плюс: износ и амортизация | |||||

| OIBDA |

| Узбекистан (млн руб.) | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционный убыток | - | - | (2.134) | (1.373) | (1.404) |

| Плюс: износ и амортизация | - | - | 1.209 | 1.275 | |

| OIBDA | - | - | (925) | (455) | (128) |

Ниже приведено соотношение маржи OIBDA с показателем операционная маржа:

| Группа | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль | 31,2% | 21,3% | 19,1% | 21,9% | 23,7% |

| Минус: Доходы от возвращения на рынок Узбекистана | (3,4%) | (2,9%) | - | - | - |

| Плюс: Резерв под финансовые вложения в украинские банки, признанные неплатежеспособными | - | 4,8% | 1,7% | - | - |

| Скорректированная операционная маржа | 27,9% | 23,2% | 20,8% | 21,9% | 23,7% |

| Плюс: износ и амортизация | 17,8% | 18,2% | 20,4% | 19,7% | 18,0% |

| Скорректированная маржа OIBDA | 45,7% | 41,4% | 41,2% | 41,6% | 41,7% |

| Россия | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная маржа | 28,6% | 24,8% | 23,3% | 25,2% | 26,2% |

| Плюс: износ и амортизация | 17,3% | 17,4% | 18,9% | 18,6% | 16,6% |

| Маржа OIBDA | 45,8% | 42,2% | 42,2% | 43,7% | 42,8% |

| Украина | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная прибыль / (убыток) | 25,6% | (46,4%) | 8,8% | 20,2% | 22,5% |

| Плюс: резерв под финансовые вложения в украинские банки, признанные неплатежеспособными | - | 68,8% | 21,5% | - | - |

| Скорректированная операционная маржа | 25,6% | 22,4% | 30,2% | 20,2% | 22,5% |

| Плюс: износ и амортизация | 17,4% | 19,4% | 17,0% | 18,8% | 18,2% |

| Скорректированная маржа OIBDA | 43,0% | 41,7% | 47,3% | 38,9% | 40,7% |

| Армения | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная маржа | 32,9% | 21,7% | 19,8% | 20,1% | 26,9% |

| Плюс: износ и амортизация | 21,8% | 24,4% | 28,3% | 25,7% | 24,8% |

| Маржа OIBDA | 54,6% | 46,1% | 48,1% | 45,8% | 51,7% |

| Туркменистан | 3 кв. 2014 | 4 кв. 2014 | 1 кв. 2015 | 2 кв. 2015 | 3 кв. 2015 |

| Операционная маржа | 27,1% | 26,2% | 19,8% | 22,0% | 24,3% |

| Плюс: износ и амортизация | 14,6% | 14,1% | 16,1% | 15,4% | 15,1% |

| Маржа OIBDA | 41,7% | 40,2% | 36,0% | 37,4% | 39,4% |

Приложение B

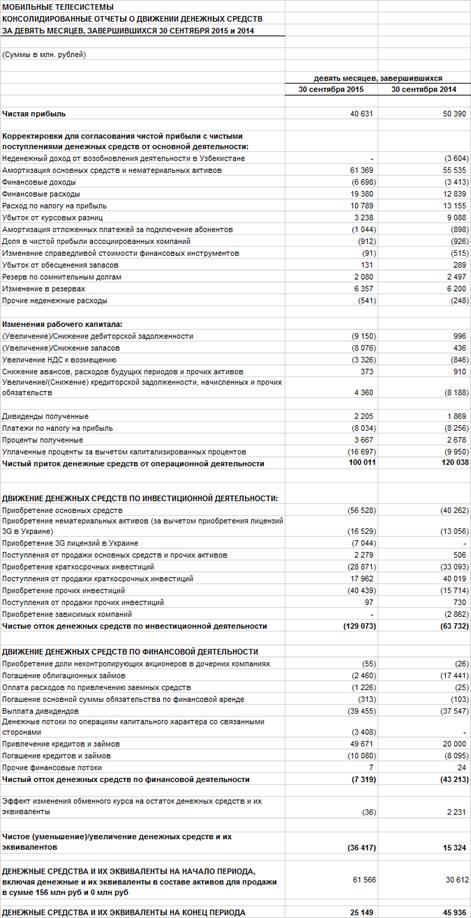

Чистый долг вычисляется как разница между общей задолженностью и суммой денежных средств, и эквивалентов и краткосрочных инвестиций и долгосрочных депозитов. Наш расчет чистого долга относится к общепринятым методам, применяемым инвесторами, аналитиками и агентствами, присваивающими кредитные рейтинги, для оценки и сравнения периодической и будущей ликвидности в телекоммуникационной индустрии. Показатели, не являющиеся финансовыми величинами МСФО должны рассматриваться как дополнение к показателям, подготовленным по стандартам МСФО-отчетности, а не как альтернатива им.

Расчет чистого долга

| млн руб. | на 31 декабря 2014 года | на 30 сентября 2015 года |

| Текущая часть долга и краткосрочные обязательства по финансовому лизингу | 41.955 | 60.102 |

| Долгосрочная задолженность | 240.860 | 277.218 |

| Обязательства по финансовому лизингу | 8.857 | 10.417 |

| Неамортизированные расходы на привлечение заемных средств | (1.707) | (2.315) |

| Общий долг | 289.965 | 345.421 |

| Минус: | ||

| Денежные средства и их эквиваленты | 61.410 | 25.149 |

| Краткосрочные инвестиции | 9.942 | 56.627 |

| Долгосрочные депозиты | 13.671 | 27.461 |

| Справедливая стоимость хеджируемых инструментов | 21.936 | 22.349 |

| Чистый долг | 183.006 | 213.835 |

Расчет денежного потока:

| млн руб. | За девять месяцев, закончившихся 30 сентября 2014 | За девять месяцев, закончившихся 30 сентября 2015 |

| Чистое поступление денежных средств от основной деятельности | 120.039 | 100.011 |

| Минус: | ||

| Приобретение основных средств | (40.262) | (56.528) |

| Приобретение нематериальных активов [3] | (13.056) | (16.529) |

| Поступления от продажи основных средств | 2.279 | |

| Инвестиции в зависимые компании | (2.862) | - |

| Чистый денежный поток | 64.365 | 29.233 |

Расчет (LTM) скорректированной OIBDA:

| Млн руб. | 3 месяца, закончившиеся 31 декабря 2014 | 9 месяцев, закончившихся 30 сентября 2015 | 12 месяцев, закончившихся 30 сентября 2015 |

| A | B | C = A + B | |

| Чистая операционная прибыль | 22.852 | 68.983 | 91.835 |

| Минус: Доходы от возвращения на рынок Узбекистана | (3.130) | - | (3.130) |

| Плюс: резерв под финансовые вложения в украинские банки, признанные неплатежеспособными | 5.138 | 1.698 | 6.836 |

| Плюс: износ и амортизация | 19.486 | 61.369 | 80.855 |

| Скорректированная LTM OIBDA | 44.346 | 132.050 | 176.396 |

Приложение C

Термины

Абонент. Мы определяем в качестве «абонентов» физических лиц или организации, отрицательный баланс на лицевых счетах которых не превышает 61 день, или 183 дня в случае пользования тарифными планами с предоплатой, или которые совершили хотя бы одно тарифицируемое действие в течение указанного периода.

Средняя ежемесячная выручка от продажи услуг в расчете на одного абонента (ARPU). ARPU рассчитывается как отношение доходов от предоставления услуг за определенный период (включая плату за подключение услуг, гостевой роуминг и доходы от интерконнекта) к среднему числу абонентов за период и числу месяцев в этом периоде.

Средний ежемесячный трафик на одного абонента (MOU). MOU вычисляется путем деления общего числа минут пользования связью за период на среднее число абонентов за период и далее на число месяцев за период.

Коэффициент оттока (Churn rate). Мы определяем коэффициент оттока абонентов как общее число абонентов, которые перестали быть «абонентами» в указанном выше смысле, во время данного периода (непроизвольно ли из-за неплатежа или добровольно по просьбе самого абонента), выраженное в процентах от среднего числа наших абонентов в данный период.

Затраты на приобретение одного абонента (SAC). Мы определяем затраты на приобретение одного абонента как общие затраты на маркетинг и продажи в данный период. Такие затраты включают расходы на рекламу, дилерские комиссионные и субсидирование абонентского оборудования. Затраты на приобретение одного абонента рассчитываются путем деления затрат за период на количество подключенных абонентов за этот период.

***

[1] Без учета расчетов между мобильным и фиксированным бизнесом

[2] За вычетом расходов на приобретение 3G-лицензий в Украине, 7,044 млрд руб.

[3] За вычетом расходов на приобретение 3G-лицензий в Украине.