Внутренней нормы прибыли инвестиций

(Modified Internal Rate of Return — MIRR)

Как было отмечено выше, один из недостатков показателя IRR —*I невозможность его использования в случае неординарного (неконвем ционального) денежного потока. Анализируя применимость IRR-Mem4 да, следует разграничивать чистые и смешанные инвестиции.

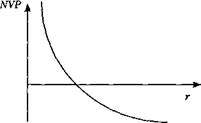

Под чистыми инвестициями понимаются инвестиции, которые? не требуют промежуточных капиталовложений, а полученные от проекта средства направляются в доход. Признаком чистых инвестиций является конвенциональный денежный поток: до определенного времени — только отрицательные сальдо потока (превышение расходов над доходами), а затем — только положительные сальдо (чистый доход). В данном случае кривая зависимости NPV от ставки дисконта является монотонно убывающей (ситуация (а) на рис. 4.3) и значение внутренней нормы прибыли можно определить однозначно и абсолютно корректно.

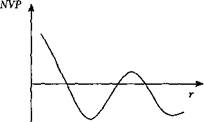

В случае смешанных инвестиций ситуация значительно усложняется, поскольку такие проекты характеризуются необходимостью дополнительных промежуточных инвестиций, в том числе за счет привлечения накопленных доходов проекта. Признаком смешанных инвестиций является чередование положительных и отрицательных сальдо денежных потоков в ходе реализации проекта — неконвенциональный денежный поток. Например, по ходу реализации инвестиционного проекта требуются дополнительные инвестиции на капитальный ремонт, прирост оборотного капитала, в конце срока жизни проекта могут понадобиться затраты на демонтаж основных фондов, восстановление окружающей среды и пр. На языке математики это означает, что функция зависимости NPVот нормы дисконта перестает быть монотонно убывающей, т.е. возникает возможность появления нескольких положительных значений IRR, при каждом из которых чистая приведенная стоимость будет равна нулю (ситуация (б) на рис. 4.3).

Результаты расчета внутренней прибыли напрямую зависят от того, сколько раз меняется знак у денежного потока инвестицион-

Результаты расчета внутренней прибыли напрямую зависят от того, сколько раз меняется знак у денежного потока инвестицион-

(а) (б)

Рис. 4.3. Графики NPV в случае ординарных и неординарных денежных

потоков:

график (а) соответствует ситуации, когда имеет место первоначальное вложение капитала с последующими поступлениями денежных средств;

график (б) соответствует ситуации, когда имеет место первоначальное вложение капитала, в последующие годы притоки и оттоки капитала чередуются ного проекта. Так как IRR определяется функцией NPV= f(r), которая в свою очередь представляет собой алгебраическое уравнение степени, то согласно правилу Декарта уравнение NPV = 0 имеет столько возможных корней, сколько раз меняется знак денежного потн ка. Например, если денежный поток проекта имеет следующую схему.

+ - то он трижды меняет знак, и значит, этот проект будет имеш три значения IRR. щ

Однозначное определение показателя IRR в случае смешанный инвестиций становится невозможным. Это чрезвычайно затрудняет выбор оптимального варианта капиталовложений на основе даннощ критерия оценки. Некоторые авторы предлагают в подобных ситущ циях в качестве значения критерия IRR для принятия инвестиционЯ ных решений использовать наименьшее значение из всего полученная го ряда. Однако в этом случае можно принять неверное решениет например отказаться от принятия проекта вообще, хотя при некоторых условиях (некоторой величине ставки дисконта) проект будет прибыльным.

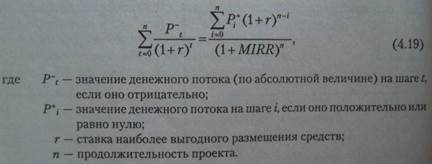

В ситуации с неконвенциональными денежными потоками для обоснования инвестиционного решения все же лучше провести дополнительные расчеты. Существует несколько методик избежания множественности внутренней нормы прибыли. В частности, можно применить модификацию метода IRR — показатель MIRR, который находя из уравнения

Этот метод предполагает, что положительные денежные потоки проекта реинвестируются по ставке наиболее выгодного размещения средств (что в отличие от метода IRR реалистичнее), а все отрицательные значения потока дисконтируются по той же ставке. Показатель MIRR всегда имеет единственное значение как для ординарного, так и для неординарного потоков. Правила принятия инвестиционных решений по критерию MIRR аналогичны показателю IRR. Значение критерия MIRR также сравнивают с требуемой нормой прибыльности (.RRR)

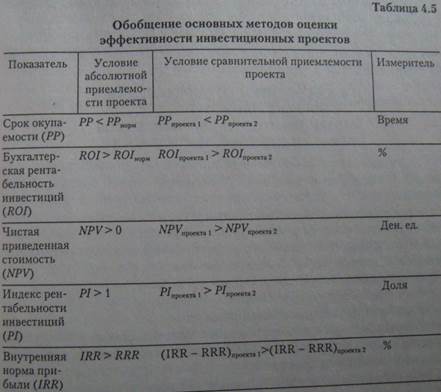

Таким образом, рассмотрены основные методы анализа эффективности инвестиционных проектов, принятые в международной и отечественной практике. В таблице 4.5 произведено обобщение условий приемлемости инвестиционных проектов в соответствии с каждым из них.

В последние годы стремительно возрастает применение динамических методов анализа эффективности инвестиций, основанных на дисконтировании разнесенных по времени денежных потоков проекта. Если в середине 70-х годов XX в. в высокоразвитых индустриальных странах эти методы использовали только 16% промышленных предприятий, то в конце 90-х годов на их долю приходилось уже 88%.

Таблица 4.5

Обобщение основных методов оценки эффективности инвестиционных проектов

Методы, основанные на учетных оценках (ROI, РР-период), по-прежнему применяются, однако уже не в качестве основных, на которых базируется принимаемое решение, а в качестве ограничений, которые учитываются при принятии решения. Российские фирмы, с началом: рыночных преобразований выйдя на международный рынок инвестиционных ресурсов, вынуждены были принять язык международного, общения. Поэтому они при составлении инвестиционных предложений стали применять динамические методы анализа проектов, вначале лишь копируя алгоритмы, а затем все более осознанно.

Безусловно, как видно из результатов предыдущего анализа, дисконтированные методы оценки эффективности инвестиций более, овершенны. Принцип каждого метода из этой группы одинаков и основывается на прогнозировании доходов и расходов, связанных с реализацией проекта, и сопоставлении полученного сальдо денежных потоков, дисконтированного по соответствующей ставке, с инвестиционными»: затратами. Основные трудности, связанные с применением динамических методов, состоят не в сложности их алгоритмов, а в обоснованности первичных данных, которые затем подвергаются обработке; с помощью этих алгоритмов. При этом особую сложность вызывает; выбор и обоснование коэффициента дисконтирования, с помощью которого обрабатываются временные ряды спрогнозированных денежных потоков проекта.

ОСОБЕННОСТИ ОПРЕДЕЛЕНИЯ ЭФФЕКТИВНОСТИ ПРОЕКТА С ПОЗИЦИИ ОТДЕЛЬНЫХ СУБЪЕКТОВ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

Осуществление эффективных проектов увеличивает поступающий в распоряжение общества валовой внутренний продукт, который затем делится между участниками инвестиционной деятельности— предприятиями-проектоустроителями, кредиторами, бюджетамиразных уровней и т.д. Как рассматривалось ранее, эффективность проекта — это характеристика соответствия результатов и затрат пример нительно к интересам субъектов инвестиционной деятельности, учавтвующих в данном проекте. Поскольку результаты и затраты каждого из субъектов различны, эффективность инвестиционного проекта является сложным многоуровневым понятием.

В соответствии с Методическими рекомендациями по оценке эффективности инвестиционных проектов различаются следующие виды эффективности проекта:

эффективность инвестиционного проекта в целом, которая, оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поиска источников финансирования;

эффективность участия в инвестиционном проекте, которая оценивается с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников.

Структура эффективности инвестиционного проекта приведена на рис. 4.4.

Рис. 4.4. Структура эффективности инвестиционного проекта

Эффективность проекта в целом может рассматриваться с позиции народного хозяйства (и тогда оценивается общественная эффективность проекта) и с позиции абстрактного инвестора (в этом случае получают коммерческую эффективность проекта).

Показатели народнохозяйственной (общественной) эффективности учитывают затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта, а также социально-экономические последствия осуществления проекта для общества в целом.

Показатели коммерческой (финансовой) эффективности учитывают именно финансовые последствия реализации проекта. Оценка коммерческой эффективности производится с позиции абстрактного участника, реализующего инвестиционный проект, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами. Выбор конкретной схемы финансирования затрат признается вторичным, «внешним» обеспечением его деятельности. Чистый денежный поток проекта в этом случае отражает денежную сумму, произведенную проектом для тех, кто вложил в него средства,— его владельцев и кредиторов (т.е. то, что создано проектом в целом для всех его участников).

Поскольку каждый из субъектов, участвующих в осуществлении инвестиционного проекта, ожидает получить свой эффект от его реалит зации и несет для этого вполне определенные затраты, возникает необходимость оценки эффективности участия в проекте каждого из субъектов инвестиционной деятельности (см. рис. 4.4). Эффективностей участия в проекте определяется с целью проверки заинтересованности в реализации проекта каждого из его участников.

В процессе расчета показателей всех видов эффективности инвестиционных проектов используются несколько основных агрегатов: чистые денежные потоки, распределенные во времени, сумма инвестационных затрат и коэффициент дисконтирования. При оценке всех видов эффективности формально используются одни и те же показатели — чистая текущая стоимость, внутренняя норма доходности проекта, индекс рентабельности инвестиций, срок окупаемости. Расчет одних и тех же показателей эффективности инвестиционных проектов будет базироваться на различных величинах чистых денежных потоков и других агрегатов в зависимости от того, какой вид эффективности оценивается.

Коротко остановимся на особенностях расчета чистых денежных; потоков для оценки основных видов эффективности инвестиционного проекта.

Показатели коммерческой эффективности инвестиционного проекта в целом отражают его эффективность с точки зрения реальной или потенциальной фирмы, полностью реализующей проект за счет собственных средств. Их расчет основывается на следующем:

для оценки проекта в качестве исходных данных, содержащихся в балансе движения денежных средств, принимаются только те статьи поступлений и выплат, которые характеризуют денежные потоки самого проекта;

используются предусмотренные проектом текущие и прогнозные цены на продукты, услуги и материальные ресурсы;

учитываются все налоги, сборы и отчисления, которые предусмотрены законодательством;

поступления денежных средств по таким каналам, как «Кредиты», «Расширение акционерного капитала», не включаются в денежные притоки, так как эти поступления не являются итогом осуществления проекта.

Показатели коммерческой эффективности определяются, таким образом, на основании денежных потоков от операционной (без учета роцентов по кредитам) и инвестиционной деятельности (табл. 4.6). Денежные потоки от финансовой деятельности в расчет не включаются, поскольку проект считается реализуемым одним абстрактным участником, средств которого достаточно для финансирования инвестиций.

Таблица 4.6

Денежные потоки для расчета коммерческой эффективности проекта

Показатель/номер шага

Производственная деятельность

Объем продаж (суммы денежных средств, фактически поступившие на расчетный счет и в кассу за реализованные товары, работы, услуги, а также авансы от покупателей и заказчиков)

Переменные издержки (денежные средства, фактически израсходованные на покупку составляющих переменных издержек фирмы, включая авансы на покупку товарно-материальных ценностей)

Операционные (общие) издержки

Налоги и прочие выплаты — реально уплаченные в этом периоде суммы, а не начисленные

«Кэш-фло» от производственной деятельности - 1.1 - 1.2 - 1.3 - 1.4

Инвестиционная деятельность

Выплаты на приобретение активов — расходованиеденежных средств на покупку земли, зданий, машин и оборудования, нематериальных активов

Поступления от продажи активов

«Кэш-фло» от инвестиционной деятельности = - 2.1 + 2.2

Чистые денежные потоки для расчета коммерческой эффективности проекта в целом = 1.5 + 2.3

Для дисконтирования рассчитанных денежных потоков следует использовать так называемую рыночную (коммерческую) норму дисконта, т.е. индивидуальную «цену денег», определяемую самостоятельно каждым субъектом инвестиционной деятельности.

Общественная эффективность инвестиционного проекта в целом представляет собой соотношение выгод и затрат, связанных с реализацией данного проекта, определяемых и исчисляемых с позиций общ ства, в рамках которого он осуществляется.

При расчетах показателей общественной эффективности (наурове народного хозяйства) в состав результатов (выгод) проекта должн включаться (в стоимостном выражении):

конечные производственные результаты (выручка от реал из; ции на внутреннем и внешнем рынке всей произведенной продукци кроме продукции, потребляемой российскими организациями-учасиками);

выручка от продажи имущества и интеллектуальной собственности, создаваемых участниками в ходе осуществления проекта;

социальные и экологические результаты, рассчитанные исхо; из совместного воздействия всех участников проекта на здоровье нао ления, социальную и экологическую обстановку в регионах;

прямые финансовые результаты;

кредиты и займы иностранных государств, банков и фирм поступления от импортных пошлин и т.п.

Необходимо также учитывать косвенные финансовые результаты обусловленные осуществлением проекта: изменения доходе сторонних организаций и граждан, рыночной стоимости земельныхучастков, зданий и иного имущества, а также затраты на консерваци. или ликвидацию производственных мощностей, потери природны ресурсов и имущества от возможных аварий и других чрезвычайни ситуаций.

Социальные, экологические, политические и иные результат не поддающиеся стоимостной оценке, рассматриваются как дополни показатели народнохозяйственной эффективности и учитываются при принятии решения о реализации и (или) о государственой поддержке проектов.

В состав затрат проекта при расчете общественной эффективш сти включаются предусмотренные в проекте текущие и единовременые затраты всех участников осуществления проекта, исчисленные б* повторного счета одинаковых затрат одних участников в состав результатов других участников. В этой связи не включаются в расчй чистых денежных потоков:

затраты предприятий — потребителей некоторой продукц» на приобретение ее у изготовителей — других участников проекта;

амортизационные отчисления по основным средствам, сс данным одними участниками проекта и используемым другими учасниками;

все виды платежей российских организаций-участников в доход государственного бюджета, в том числе налоговые платежи;

проценты по кредитам Банка России, его агентов и коммерческих банков, включенных в число участников реализации инвестиционного проекта;

затраты иностранных участников.

В отличие от финансового анализа, который проводится с позиций интересов частного инвестора, при оценке общественной эффективности проектов исключаются все трансфертные платежи, к которым в данном случае относятся налоги, дотации, субсидии и т.п. Эти платежи представляют собой сделку, при которой не создается никакой новой ценности, хотя контроль за реальными ресурсами и переходит из одних рук в другие. С точки зрения фирмы налоги, уплачиваемые ею, сокращают поток реальных денег по проекту. В то же время выплата налоговых сумм предприятием не сокращает национальный доход страны, поскольку происходит лишь передача дохода от предприятия государству (этот поток с позиции экономики в целом не является затратой).

Еще одним важным отличием при оценке коммерческой и экономической эффективности проекта является использование при расчетах различных видов цен. Так, при расчете коммерческой эффективности затраты и выгоды проекта измеряются в реальных финансовых ценах. При расчете же показателей экономической эффективности следует определить «теневые» («экономические») цены составных компонентов проекта и его результатов.

Теневые цены основаны на категории альтернативной стоимости, которая представляет собой предельную стоимость ресурса, или фактора производства, или продукта проекта при лучшем альтернативном его использовании. Денежное выражение альтернативной стоимости называется ценой экономической эффективности, теневой ценой, экономической учетной ценой или учетной ценой.

Практически все экономические ресурсы характеризуются в глобальном масштабе их нехваткой и могут использоваться в альтернативных, в большинстве случаев взаимоисключающих проектах. Различное использование доступных ресурсов предопределяет различные значения чистых выгод. Поэтому требуется распределить ресурсы среди альтернативных способов их использования так, чтобы чистые выгоды экономики страны оказались максимальными. Таким образом, при оценке экономической эффективности затраты и выгоды по проекту следует учитывать по их альтернативной стоимости.

Так, например, альтернативная стоимость земли представляет собой чистую стоимость продукции, которую потеряли из-за использования этих участков земли в проекте по сравнению с ситуацией «без проекта». Простейший подход в таком случае заключается в оценке аловой продукции, которая может быть получена с участка по рыночным ценам. Из нее вычитают все издержки производства. Эта разниЕ и представляет собой альтернативную стоимость земли, которая приЦ нимается в качестве ее теневой цены.

Альтернативная стоимость рабочей силы может оцениватьсяна основе стоимости той продукции, от создания которой инвестиционный проект отвлекает трудовые ресурсы.

Теневые цены должны рассчитываться с учетом не только нег средственных (рыночных) затрат и выгод, но и внерыночных эффектов (экстерналиев), а также общественных благ.

Экстерналии — экономические и внеэкономические последстви возникающие во внешней среде при производстве товаров, работ, условно не отраженные или отраженные не полностью в их рыночных цена. Например, ухудшение условий ловли рыбы на реке в результате стрс тельства металлургического завода выше по течению реки.

Общественные блага — некоторые работы, продукты и услугй потребление которых одним субъектом не препятствует их потребим нию другими (например, научные знания, защита границ государств и т.п.). Общественные блага являются бесплатными, поэтому не находят отражения в рыночных ценах.

Дисконтирование выгод и затрат при определении этого в эффективности следует производить с использованием «социальна нормы дисконта», которая должна отражать не только финансов интересы государства, но и интересы всех членов общества с точки зрения социальных и экологических результатов реализации инвестии онных проектов. Она является национальным параметром и доля устанавливаться государством как социально-экономический нор® тив, обязательный для оценки проектов, в которых государство приглашается принять участие. В настоящее время в России велична социальной нормы дисконта не определена.

Оценка общественной эффективности наиболее важна для крупномасштабных проектов, существенно затрагивающих экономику страны влияющих на широкие слои населения (разработка нефтяных и газовых месторождений, строительство нефтеперерабатываюг заводов, нефтепроводов, крупных металлургических комбинатах железнодорожных магистралей и т.п.). Однако и для небольших проектов такие оценки представляют интерес в том случае, когда предлагается привлечение государственных ресурсов.

Проведение общественного (народнохозяйственного) анал» инвестиционного проекта требует наличия у аналитика более вь» ких профессиональных навыков, а также знаний макроэкономического характера.

Эффективность участия в проекте предприятия-проектоустроителя основывается на сопоставлении его собственного капитала, вложенного в проект, и денежных средств, полученных им от реализации проекта и остающихся в его распоряжении (после компенсации собственных издержек и расплаты с другими участниками проекта: государством, кредиторами и т.д.).

В качестве оттока рассматривается вложение собственного капитала фирмы, а в качестве притока — все поступления, остающиеся в распоряжении проектоустроителя после обязательных выплат (в том числе и по привлеченным средствам). Таким образом, при анализе эффективности участия в проекте предприятия-инициатора учитываются потоки реальных денег не только от инвестиционной и операционной, но и от финансовой деятельности.

Основным показателем бюджетной эффективности, используемым для обоснования предусмотренных в проекте мер федеральной, региональной финансовой поддержки, является бюджетный эффект Б„ который для £-го шага осуществления проекта определяется как превышение доходов соответствующего бюджета Дг над расходами Pi в связи с осуществлением данного проекта:

Б.-Д-Р,

Б.-Д-Р,

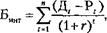

Интегральный бюджетный эффект от проекта рассчитывается как сумма дисконтированных годовых бюджетных эффектов или как превышение интегральных доходов бюджета над интегральными бюджетными расходами:

Интегральный бюджетный эффект от проекта рассчитывается как сумма дисконтированных годовых бюджетных эффектов или как превышение интегральных доходов бюджета над интегральными бюджетными расходами:

(4.21)

где Дс — доходы бюджета на шаге t;

Р, — расходы бюджета на шаге С.

В состав доходов рекомендуется включать поступления в бюджет, относящиеся к осуществлению проекта, — плату за пользование природными ресурсами (землей, водой и др.); доходы от лицензирования, тендеров на разведку, проектирование, строительство и эксплуатацию проекта; дивиденды по ценным бумагам, принадлежащим государству и выпущенным с целью финансирования проекта; налоговые поступления в бюджет (включая подоходный налог с заработной платы) и рентные платежи в бюджет, таможенные пошлины и акцизы по производимым (затрачиваемым) продуктам (ресурсам), отчисления во внебюджетные фонды.

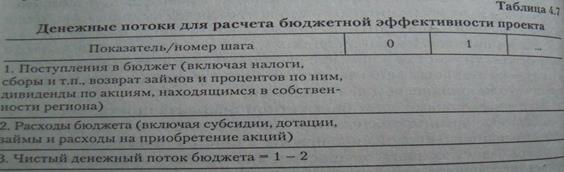

В составе расходов бюджета учитывают бюджетные средства, выделяемые на прямое финансирование проекта, надбавки к рыночным ценам (на топливо, энергию и т.п.), кредиты, подлежащие компенсации за счет бюджета, различные выплаты (по государственны ценным бумагам, лицам, оставшимся без работы, и т.п.), государственные гарантии инвестиционных рисков участникам проекта и др. 1 Схема расчета чистых денежных потоков для оценки бюджетно® эффективности проекта представлена в табл. 4.7.

Таблица 4.7!

На основе рассчитанных доходов и расходов определяются дополнительные показатели бюджетной эффективности — внутренняя норма проекта с точки зрения бюджета, прибыль, срок окупаемости и рентабельность бюджетных инвестиций, степень финансового участия государства в реализации проекта (отношение общих бюджетных расходов к сумме затрат по проекту).

В показателях региональной эффективности отражается влияний реализации проекта на социальную и, экономическую обстановку в регионе, доходы и расходы его бюджета. При расчетах показателей эффективности проекта на уровне региона в состав результатов проекта включаются:

я региональные производственные результаты: выручка от реализации продукции, произведенной участниками проекта, относящимися к соответствующему региону, за вычетом потребленной этими же илк другими участниками проекта — предприятиями региона;

обусловленные реализацией проекта поступления налогов, сборов и т.п. в бюджет региона;

социальные и экологические результаты, достигаемые в регионе;)

косвенные финансовые результаты, получаемые предприятиями и населением региона;

дополнительные эффекты (в смежных отраслях, экологии и др. учитываются только в границах региона;

стоимостная оценка продукции и ресурсов, которая производится с региональными корректировками;

любые денежные поступления из внешней среды в регион и платежи из него во внешнюю среду, возникшие в связи с реализацией проекта.

В состав затрат при этом включаются только затраты организаций — участников проекта, относящихся к соответствующему региону, также без повторного счета одинаковых затрат и без учета одних участников в составе результатов других.

В связи со сложной структурой показателей и подходов к определению эффективности инвестиционного проекта (см. рис. 4.4) оценка обычно проводится в два этапа.

На первом этапе экспертно определяется общественная значимость инвестиционного проекта и рассчитываются показатели эффективности всего проекта. Цель этого этапа — общая (агрегированная) экономическая оценка эффективности проектных решений и выявление рамочных условий для поиска потенциальных инвесторов.

Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется непосредственно переходить ко второму этапу оценки. Для общественно значимых проектов в первую очередь оценивается их общественная эффективность. При незначительной общественной эффективности такие проекты не могут претендовать на государственную поддержку и не рекомендуются к реализации. При удовлетворительном уровне общественной эффективности проектов оценивается их коммерческая эффективность для выявления источников и уточнения размеров и схемы финансирования. При недостаточной коммерческой эффективности общественно значимого проекта следует проанализировать варианты применения различных форм государственной поддержки, которые позволили бы повысить коммерческую эффективность проекта до приемлемого уровня.

Второй этап оценки осуществляется после определения и принятия схемы финансирования. На этом этапе уточняется состав возможных участников проекта, оценивается его финансовая реализуемость и рассчитываются показатели степени эффективности участия в проекте каждого из участников (региональная и отраслевая эффективность, эффективность участия в проекте отдельных предприятий и акционеров, бюджетная эффективность и пр.).

Для локальных проектов на втором этапе определяется эффективность участия в проекте отдельных предприятий и граждан, эффективность инвестирования в акции создаваемых акционерных предприятий и эффективность участия бюджета в реализации проекта (бюджетная эффективность).

Для общественно значимых проектов на этом этапе в первую очередь определяется региональная эффективность, и если она удовлетворительная, дальнейшие оценки производятся по тем же показателям, что и для локальных проектов. При заинтересованности на втором этапе может быть оценена также отраслевая эффективность проекта.

Выводы

Комплексная оценка инвестиционного проекта предполагает оценку его финансовой состоятельности и эффективности. При оценке финансовой состоятельности инвестиционного проекта; анализируется ликвидность (платежеспособность) проекта в ходе его реализации. При оценке эффективности анализу подвергается потенциальная способность проекта сохранить покупательную ценность вложенных средств и обеспечить достаточный темц их прироста.

Финансовая оценка инвестиционного проекта дает возможности получить как общий прогноз финансового состояния проекта, так и отдельных его аспектов в рамках анализа каждой из трех форм! финансовой отчетности: отчета о прибыли и убытках, отчета о движении денежных средств, балансового отчета. Структура базовъп форм обеспечивает возможность проследить динамику развития проекта в течение всего срока его жизни по каждому шагу расчет и провести коэффициентный анализ финансового состояния проекта.

Под финансовой реализуемостью инвестиционного проекп понимается наличие финансовых возможностей реализации проекта. Финансовая реализуемость имеет место при достаточный объемах финансирования инвестиционного проекта. При выявлении финансовой нереализуемое необходимо корректировав схему финансирования проекта, а возможно, и отдельные элементы организационно-экономического механизма проекта.

Проведенный анализ подходов, принципов и методически рекомендаций по оценке эффективности инвестиционных проектов, применяемых в отечественной практике, позволяет выделив три этапа в изучении данного вопроса:

на первом этапе в условиях существования преимущественных государственной формы собственности преобладал подход к оценке эффективности капитальных вложений с использованием глс бального критерия эффективности в виде экономического эффеет та, получаемого на всех стадиях реализации инвестиционном проекта;

второй этап связан с коренными изменениями социально-экш номической и политической ситуации в России, что потребовали новых подходов к оценке эффективности инвестиционных проектов, основанных на рыночных критериях;

третий этап характеризуется более глубоким поиском системы критериев и показателей эффективности, которые можно использовать в различных инвестиционных ситуациях, основанных на международных стандартах и учитывающих российские реалии.

Современные российские разработки в области методов оценки эффективности инвестиций базируются на принципах, широко применяемых в мировой практике. В их числе: учет результатов анализа финансового состояния предприятия и рынка, рисков инвестиционного проекта, инфляции; оценка возврата инвестируемого капитала на основе показателя денежного потока; приведение разновременных потоков доходов и затрат путем дисконтирования и др.

Для оценки эффективности инвестиций используются статические и динамические методы. Динамические методы, основанные на дисконтировании, предполагают расчет показателей чистого приведенного эффекта, индекса рентабельности инвестиций, внутренней нормы прибыли, модифицированной внутренней нормы прибыли, дисконтированного срока окупаемости инвестиций. К статическим методам относят расчет простого срока окупаемости проекта, бухгалтерской рентабельности инвестиций. Дисконтированные методы оценки эффективности инвестиций более совершенны и обоснованны в современных условиях.

Эффективность инвестиционного проекта является сложным многоуровневым понятием. Выделяют два уровня эффективности инвестиций: эффективность инвестиционного проекта в целом, которая оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поиска источников финансирования; эффективность участия в инвестиционном проекте, которая оценивается с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников.

Контрольные вопросы

1) Что понимается под оценкой состоятельности инвестиционного проекта и какова схема проведения такой оценки?

2) В чем смысл понятия «финансовая реализуемость инвестиционного проекта и каким образом она может быть определена?

3) Дайте классификацию показателей оценки экономической эффективности долгосрочных инвестиций.

4) В чем заключаются основополагающие принципы оценки! эффективности долгосрочных инвестиций и как они менялись в российских условиях в последние несколько десятилетий?

5) В чем состоит разница между затратным и доходным подходами при анализе эффективности инвестиционных проектов?

6) Какова методика расчета, правила применения, положительц ные стороны и недостатки показателя чистой текущей стоимости (NPV)? I

7) Как рассчитываются показатели срока окупаемости (РВ и DPB)? Дайте характеристику их достоинств и недостатков) назовите правила их применения.

8) В каких случаях наиболее обоснованно применение показа те» ля учетной нормы рентабельности (ARR)? Каков алгоритм егсм расчета?

9) Какова методика расчета, правила применения, положитель; ные стороны и недостатки показателя внутренней нормы при были (IRR)? |

10) В чем сущность модифицированной внутренней нормы прч были (MIRR)? Когда необходим расчет этого показател: эффективности проекта?

11) Как рассчитывается индекс рентабельности инвестиций (Р/)

12) В чем преимущества и недостатки этого показателя эффектности реальных инвестиций?

13) Дайте оценку практики использования показателей эффектам ности долгосрочных инвестиций в России и за рубежом,

14) В чем причина неконвенциональности денежных потоке некоторых инвестиционных проектов? Какие сложности эщ создает при анализе?

15) Чем различаются коммерческий и народнохозяйственный поЯ ходы к оценке эффективности инвестиционного проекта?

16) Какова методика оценки бюджетной эффективности проект»

17) Что такое региональная эффективность инвестиций и как он рассчитывается ?

18) В чем состоит специфика и каковы цели оценки эффективн сги участия в проекте с позиций различных субъектов иш сгиционной деятельности?

Контрольные задания

Задание 1. Инвестиционный проект, требующий первоначальных вложений 31 699 ден. ед., генерирует денежные потоки величий 10 ООО ден. ед. ежегодно в течение восьми лет. Ставка дисконтирован 10%. Чему равен дисконтированный срок окупаемости этого проекта.

Задание 2. Инвестор производит выбор между двумя альтернативными проектами А и В.

Имеются следующие данные по проектам.(ден. ед.)

| Показатель | А | В |

| Инвестиции в год 0 20 000 | 25 000 | |

| Чистые денежные потоки: год 1 | 7 000 | 2 500 |

| год 2 | 7 000 | 5 000 |

| годЗ | 7 000 | 10 000 |

| год 4 | 7 000 | 20 000 |

Цена капитала фирмы равна 13%. Какой из проектов следует выбрать?

Задание 3. Предприятию предложено инвестировать 100 ООО ден. ед. на срок пять лет при условии возврата в конце каждого года по 20 ООО ден. ед. и выплате дополнительного вознаграждения в конце пятого года в размере 30 ООО ден. ед. Стоит ли принимать это предложение, если можно безопасно депонировать деньги в банк из расчета 12% годовых с начислением сложного процента?

Задание 4. У предприятия есть три свободных производственных помещения: А, В и С, которые можно сдать в аренду. Для того чтобы их можно было сдавать, нужно сначала произвести некоторые затраты (например, ремонт). Для помещения А затраты равны 4500 ден. ед., для В — И 750 ден. ед., для С — 5160 ден. ед.

Помещение А можно сдать на 3 года по цене 2200 ден. ед. в год, В — на 2 года по цене 7300 ден. ед. в год, С — на 4 года по цене 1925 ден. ед. в год. Какое из помещений лучше сдавать предприятию в аренду для увеличения своих доходов, если ставка по банковскому депозиту равна 15% годовых?

Задание 5. Предприятие рассматривает возможность покупки оборудования, денежные поступления от эксплуатации которого прогнозируются на следующем уровне:

1 год — 5000 ден. ед.; 2 год — 3000 ден. ед.; 3 год — 2000 ден. ед.; 4 год — 1000 ден. ед.; 5 год — 500 ден. ед. Стоимость капитала предприятия 10%. Какую максимальную сумму следует заплатить предприятию за оборудование?