Коэффициент бетта и характерная линия

В условиях рыночного равновесия цены финансовых активов и ожидаемые ставки доходности от инвестирования в них формируются таким

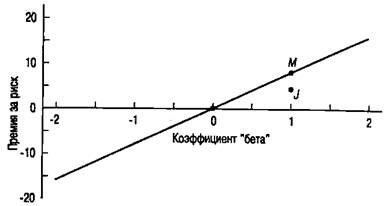

образом, что хорошо осведомленные инвесторы удовлетворены составом своих оптимальных портфелей. Исходя из того что ожидаемая ставка доходности должна компенсировать инвесторам риск их вложений, мы определяем риск, присущий ценной бумаге в соответствии с величиной ее ожидаемой доходности в условиях равновесия. Таким образом, риск ценной бумаги А оказывается выше, чем риск, присущий ценной бумаге В, если в условиях равновесия ожидаемая доходность А превосходит ожидаемую доходность В. Если внимательно рассмотреть приведенный на рис.1 график рынка капиталов, мы увидим, что для оптимальных (эффективных) портфелей характерна следующая зависимость: чем больше стандартное отклонение их доходности, тем больше ожидаемая доходность Е{г) и, следовательно, тем выше риск. Таким образом, риск эффективного портфеля определяется величиной а. Однако стандартное отклонение доходности не позволяет в рамках ЦМРК измерить риск ценной бумаги. Общая мера присущего ценной бумаге риска или, говоря иначе, систематического риска, задается коэффициентом "бета". С формальной точки зрения коэффициент "бета" показывает предельный вклад доходности данной ценной бумаги в дисперсию доходности рыночного портфеля.

В соответствии с ЦМРК в состоянии равновесия премия за риск любой

ценной бумаги равна соответствующему значению "бета", умноженному на премию за риск всего рыночного портфеля. Эта взаимосвязь описывается следующим математическим выражением:

E (rj) – rf = bj [E (rm) - rf]

Данное выражение описывает так называемую линию доходности рынка ценных бумаг, или ЛДРЦБ (security market line, SML), приведенную на рис. 1. Обратите внимание, что на рис.1 соответствующее значение "бета" ценной бумаги откладывается по горизонтальной оси, а величина ожидаемой доходности — по вертикальной. Наклон линии доходности рынка ценных бумаг соответствует премии за риск рыночного портфеля. В приведенном примере рыночная премия за риск составляет 0,08, или 8% годовых, и соотношение для ЛДРЦБ принимает вид:

E (rj) – rf= 0,08bj

Коэффициент b дает также возможность измерить относительную меру чувствительности фактической доходности данной ценной бумаги по отношению к фактической доходности всего рыночного портфеля. Таким образом, если фактическая доходность рыночного портфеля оказывается на У%, меньше (или больше) ожидаемой, то полученная доходность ценной бумаги j будет равняться значению, которое больше (или меньше) ожидаемого на величину, равную b, х У%. В связи с этим ценные бумаги, имеющие высокий коэффициент "бета" (превышающий 1) называются "агрессивными", поскольку их доходность обладает более сильной динамикой, чем Доходность всего рыночного портфеля. Другими словами, их доходность сильнее повышается при общем подъеме на рынке и, соответственно, сильнее снижается при спаде. Аналогично этому ценные бумаги, коэффициенты "бета" для которых невелики (менее 1), называются "оборонительными". Рыночный портфель имеет по определению значение "бета", равное 1, а ценные бумаги с "бета", равным 1, называются "среднерисковыми".

Рис. 1. Линия доходности рынка ценных бумаг

Примечание. Все ценные бумаги (а не только те из них, которые входят в эффективные портфели) расположены на ЛДРЦБ при условии, что они правильно оцениваются в соответствии с ЦМРК.

Если же какая-либо ценная бумага характеризуется ожидаемой доходностью и коэффициентом "бета", не принадлежащими линии доходности рынка ценных бумаг, то »то противоречит ЦМРК. В частности, представьте себе некоторую ценную бумагу, для которой ожидаемая доходность и значение "бета" представлены точкой, показанной на рис.2. Поскольку эта точка располагается ниже линии доходности рынка ценных бумаг, ее ожидаемая доходность оказывается "слишком низкой", чтобы уравновесить спрос и предложение. (Или мы можем сказать, что в данном случае рыночная цена слишком высока.)

Такая ситуация входит в противоречие с ЦМРК, поскольку это означает, что либо рынок не находится в состоянии равновесия, либо инвесторы не пришли к согласию по вопросу о распределении ставок доходности для обращающихся на рынке ценных бумаг, или же инвесторы не заняты поиском оптимальных инвестиционных решений.

Коэффициент "бета" любого индивидуального инвестиционного портфеля, лежащего на линии доходности рынка ценных бумаг (т.е. любого портфеля, сформированного в результате объединения рыночного портфеля и безрисковых активов) равняет я значению той его части, которая вложена в рыночный портфель. Например, "бета ля инвестиционного портфеля, в котором 0,75 вложено в рыночный портфель, а,25 — в безрисковые активы, равна 0,75.

Избыточная доходность рыночного портфеля по сравнению с инвестициями в абсолютно надежные ценные бумаги равна rm - rf. Избыточная доходность инвестиций в ценные бумаги типа i по сравнению со средним уровнем равна ri - rf. Если избыточную доходность ценной бумаги i отложить по одной оси, а избыточную среднерыночную доходность — по другой, то получим график характеристик ценной бумаги (рис.2). Такой график можно начертить для любой ценной бумаги или любого портфеля ценных бумаг. Угол наклона прямой равен b i, - коэффициенту ценной бумаги i, а отрезок, отсекаемый линией на вертикальной оси, равен a i.

Коэффициент a ценной бумаги - это избыточная доходность ценной бумаги по сравнению с доходностью ценной бумаги, свободной от риска, в случае, когда доходность рыночного портфеля равна доходности по ценным бумагам, свободным от риска (т.е. избыточная доходность на рынке нулевая). Когда избыточная доходность на рынке равна 0, мы вправе ожидать, что каждая ценная бумага в состоянии рыночного равновесия также будет иметь нулевую избыточную доходность (a = 0). В то время как средневзвешенная (a -коэффициентов всех ценных бумаг равна 0, a некоторых ценных бумаг положительна, а некоторых — отрицательна, в зависимости от фактически наблюдаемой ставки доходности.

Рис.2. Линия характеристик ценной бумаги

Если рынок считает, что те условия, которые привели к тому, что а оказалась положительной, в будущем сохранятся, то ценная бумага становится привлекательной. Ее будут покупать и цена её вырастет, а доходность упадет, так что ожидаемый коэффициент a окажется равным 0. Так как рынок несовершенен (да и прогнозы не идеальны), не удивительно, что когда через некоторое время начинают чертить график фактической доходности, оказывается, что a -коэффициент ценной бумаги не равен в точности 0. Если мы считаем, что рынок находится в состоянии равновесия, то наиболее вероятная оценка уровня a -коэффициента ценной бумаги равна 0, но если фактическая a , вычисленная на основе графика избыточной доходности, будет равна 0, то это окажется большим сюрпризом.

Поскольку САРМ пренебрегает важными факторами, которые инвесторы на практике принимают во внимание, можно ожидать, что в результате воздействия этих неучтенных факторов a -коэффициенты всех ценных бумаг (или классы ценных бумаг) будут либо положительными, либо отрицательными. Например, обыкновенные акции энергетической компании, строящей АЭС, могут иметь отрицательный a -коэффициент, так как САРМ не учитывает особые виды риска, связанные со строительством АЭС, а рынок обязательно примет их во внимание.

Иногда считают, что коэффициент b подходит для измерения риска акции. Коэффициент сравнивает корреляцию рыночной доходности и доходности конкретной акции (r i , m), среднеквадратическое отклонение акции (s i) со среднеквадратическим отклонением рыночного портфеля (s m). b коэффициент портфеля равен средневзвешенной b -коэффициентов его компонентов: