Динамика, выплачиваемых дивидендов по видам акций ОАО «Сбербанк России» на 1 января 2014 года

Чем выше уровень инфляции, тем большие проценты по предоставляемым кредитам получал Банк, тем больше прибыль, а, следовательно, больше процент дивиденда по привилегированным акциям, а так же сумма выплачиваемых дивидендов по ним зависит от прибыли банка. Более низкий процент выплачиваемых дивидендов по обыкновенным акциям в 2009—2013 гг. объясняется тем, что на общем собрании акционеров принималось решение о вложении большей части средств в Банк, позволяя ему тем самым развиваться на рынке банковских операций.

Банк классифицирует ценные бумаги как торговые ценные бумаги, если у него есть намерение продать их в течение 180 дней с момента приобретения.

Первоначально торговые ценные бумаги учитываются по стоимости приобретения (которая включает затраты по сделке), а затем переоцениваются по справедливой стоимости. Справедливая стоимость торговых ценных бумаг рассчитывается либо на основе их рыночных котировок, либо с применением различных методик оценки с использованием допущения о возможности реализации данных ценных бумаг в будущем. При определении рыночных котировок все торговые ценные бумаги оцениваются по цене последних торгов, если данные ценные бумаги котируются на бирже, или по цене последней котировки на покупку, если сделки по этим ценным бумагам заключаются на внебиржевом рынке.

Изменения справедливой стоимости отражаются в отчете о прибылях и убытках за период, в котором имели место данные изменения, в составе доходов за вычетом расходов по операциям с ценными бумагами. Купонный и процентный доход по торговым ценным бумагам показаны в отчете о прибылях и убытках как процентные доходы по ценным бумагам. Дивиденды полученные отражаются по строке «Прочие операционные доходы».

До перехода на учет в соответствии с МСФО 39 «Финансовые инструменты признание и оценка» банк классифицировал торговые ценные бумаги как часть портфеля ценных бумаг для перепродажи. Государственные ценные бумаги и акции компаний учитывались по рыночной стоимости. Стоимость других ценных бумаг рассчитывалась либо на основе рыночных котировок, либо на основе оценки руководством возможности реализовать данные ценные бумаги в будущем. Некоторые ценные бумаги, рыночные котировки по которым отсутствовали, а также ценные бумаги, существующие котировки которых, по мнению руководства, не отражали их настоящей рыночной стоимости, были оценены руководством по справедливой стоимости.

Таблица 2.4

Ценные бумаги, приобретенные при первичном размещении (%)

| Еврооблигации Российской Федерации | 90,8 | 91,2 |

| Облигации федерального займа (ОФЗ) | 9,2 | 8,8 |

| За вычетом резерва под обесценение | - | - |

| Итого ценных бумаг, приобретенных при первичном размещении |

Основную долю ценных бумаг, приобретенных при первичном размещении, занимают еврооблигации РФ. Позитивному восприятию банка на рынке международных заимствований способствует выполнение им ранее принятых условий и стабильное погашение еврооблигаций Сбербанка:

· Евробонды Сбербанк России-2011, выпущены 03.11.2006 г. Общая сумма эмиссии - 750 000000 долл. США. Ставка по купонам - 5,93% годовых, доходность составила 80 базисных пунктов к среднерыночным свопам. Облигации окончательно погашены 14.11.2011 г.

· Евробонды Сбербанк России-2013, выпущены 03.11.2006 г. Общая сумма эмиссии - 500 000 000 долл. США. Ставка по купонам - 6,48% годовых. Облигации окончательно погашены 02.07.2013 г.

· Евробонды Сбербанк России-2013, выпущены 03.11.2006 г. Общая сумма эмиссии - 500 000 000 долл. США. Ставка по купонам - 6,48% годовых. Облигации окончательно погашены 15.05.2013 г.

· Евробонды Сбербанк России-2015, выпущены 03.11.2006 г. Общая сумма эмиссии - 1 000 000000 долл. США. Ставка по купонам - 6,23% годовых. Запланированная дата погашения - 11.02.2015, облигации досрочно погашены 11.02.2010 г. Евробонды «Сбербанка» в марте 2014 года были размещены на сумму 500 млн долл. и 500 млн евро с погашением в марте 2019 года. По данным годового отчета банка, опубликованного 17 марта 2014, ставка по долларовому траншу составила 4,15 %, по траншу в евро — 3,08 %. Данное размещение носило частный характер, т.к. ориентировалось на интересы иностранных институциональных инвесторов.

· В феврале 2014 года произошла эмиссия субординированных евробондов Сбербанка на сумму 1 млрд долл. под 5,5 % годовых. В качестве организаторов выступали BofA Merrill Lynch, Credit Suisse, Deutsche Bank и Sberbank CIB. В ходе сбора заявок эмитенту удалось снизить первоначальный ориентир доходности с уровня 5,625 % до финальных 5,5 %. Февральское размещение бумаг было выкуплено инвесторами из США (36% субординированных евробондов Сбербанка), книга заявок была переподписана более чем в два раза, по данным управляющего директора отдела первичных размещений долговых бумаг департамента инвестиционно-банковской деятельности Sberbank CIB С. Видяева. Данный выпуск евробондов «Сбербанка» стал первой в России и СНГ долларовой сделкой по новым правилам «Базель III».

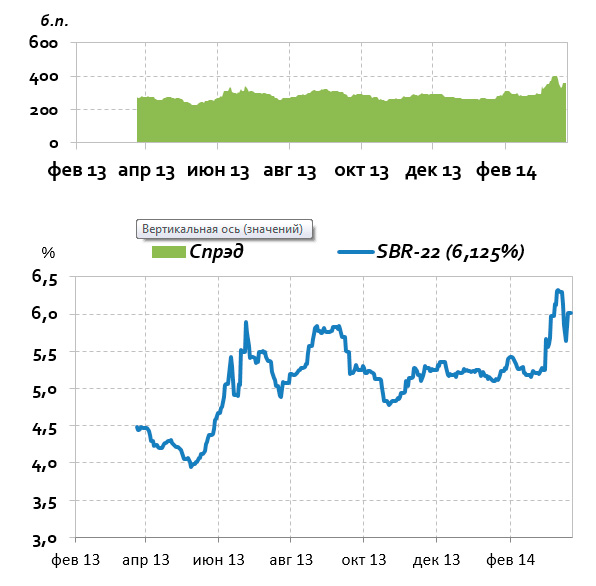

Рисунок 2.3