ФК.

Г. Марковец исследовал принятие решений инвестором в условиях выбора портфеля, состоящего только из рискованных активов. Однако вкладчик может включать в портфель также и бумаги без риска или занимать средства для приобретения дополнительного количества рискованного портфеля. Данные вопросы были рассмотрены в работах Дж.Тобина, У.Шарпа и Дж.Линтерна.

Если вкладчик планирует инвестировать средства только в рискованный портфель, он должен выбрать один из портфелей на эффективной границе ВС (см. рис. 2.1), отвечающий его уровню риска. В случае инвестирования части средств в актив без риска (актив Z с доходностью rf ) на эффективной границе необходимо выбрать только один единственный портфель, а именно, портфель М. Его можно найти, проведя касательную от значения ставки без риска rf к эффективной границе Марковца. Инвестор выберет портфель М, так как кредитный портфель, составленный из актива Z и портфеля Л/, позволяет ему получить более высокую ожидаемую доходность при том же уровне риска, что и рискованные портфели, расположенные на отрезке эффективной границы ВМ. Таким образом, при формировании кредитного портфеля меняется эффективная граница - из нее исключается отрезок ВМ, поскольку появляются новые доминирующие портфели. Эффективная граница представлена теперь линией г/М. В свою очередь это означает, что в случае инвестирования только в рискованные активы, вкладчик должен выбирать портфели только на участке МС.

Допустим, вкладчик не следует данному правилу и формирует портфель из актива без риска (Z) и рискованного портфеля, однако в качестве рискованного портфеля он выбирает не портфель М9 а портфель G (см. рис. 2.2). Тогда все возможные сочетания ожидаемой доходности и риска будут располагаться на прямой r/G.

Как видно из рис. 2.2, данная стратегия не оптимальна, поскольку существуют портфели, расположенные на границе r/MG, доминирующие над портфелями на прямой tf G (за исключением точек /у и G). Так, если инвестор согласен на риск а2, то портфель D' будет доминировать над портфелем D. Поэтому вкладчику следует остановить выбор только на рискованном портфеле D \ а не на сочетании актива без риска и рискованного портфеля G. Если он согласен на риск <УХ , то портфель Е' будет доминировать над портфелем Е. Чтобы получить портфель Е\ следует комбинировать актив без риска с рискованным портфелем Л/, а не G.

Таким образом, если вкладчик стремится сформировать кредитный портфель, то в качестве рискованного портфеля он должен выбрать только портфель М.

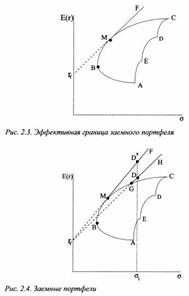

Предположим теперь, что инвестор имеет возможность сформировать заемный портфель. Он занимает средства под ставку /у и приобретает рискованный портфель Л/. Тогда все возможные портфели располагаются на прямой MF (см. рис. 2.3), которая обозначена сплошной линией. Рискованный портфель М находим, проведя касательную из точки /у к эффективной границе. Допустим, что инвестор формирует заемный портфель, приобретая не портфель Л/, а другой рискованный портфель на эффективной границе, например портфель G (см. рис. 2.4). Тогда он получает доступ к любому портфелю, расположенному на прямой GH, например портфелю D. Однако данная стратегия не оптимальна, поскольку дня того же уровня риска (<т,) можно получить более высокую ожидаемую доходность, купив портфель D\.

Но для этого следует инвестировать заемные средства только в портфель M.

Таким образом, если инвестор может сформировать как заемный, так и кредитный портфели, то из всех рискованных портфелей на эффективной границе он выберет только портфель М, а эффективная граница превратится в прямую линию TfF (см. рис. 2.5).